War der Crash am 11. Oktober das Ergebnis eines gezielten Angriffs?

Vielleicht der größte Rug Pull der letzten Jahre?

Original Title: "War der Crash am 11. Oktober ein gezielter Angriff?"

Original Author: Aussie Master, Crypto KOL

In den letzten Tagen, während ich meinen Beitrag über Liquidationen schrieb, konnte ich nicht anders, als über diese Frage nachzudenken: Wer war angesichts einer so massiven Liquidation am Ende der größte Nutznießer? Wie viel haben sie verdient?

Heute hat mir der Beitrag von @yq_acc geholfen, die Logik neu zu überdenken, indem er die Ereignisse zeitlich sauber aufgelistet hat.

Nach einem Gespräch mit ihr stellte ich fest, dass viele Zufälle zusammenkommen, die diesen Crash etwas seltsam erscheinen lassen. Je mehr ich darüber nachdenke, desto mehr ähnelt es einem sorgfältig geplanten gezielten Angriff, ähnlich wie beim vorherigen LUNA-Zusammenbruch.

-- Systemische Risikoakkumulation als Ziel, sanftes Anstoßen von Schwachstellen

YQs Beitrag ist lang, daher erwähne ich kurz einige Details und meine eigenen Spekulationen, um herauszufinden, was genau passiert ist:

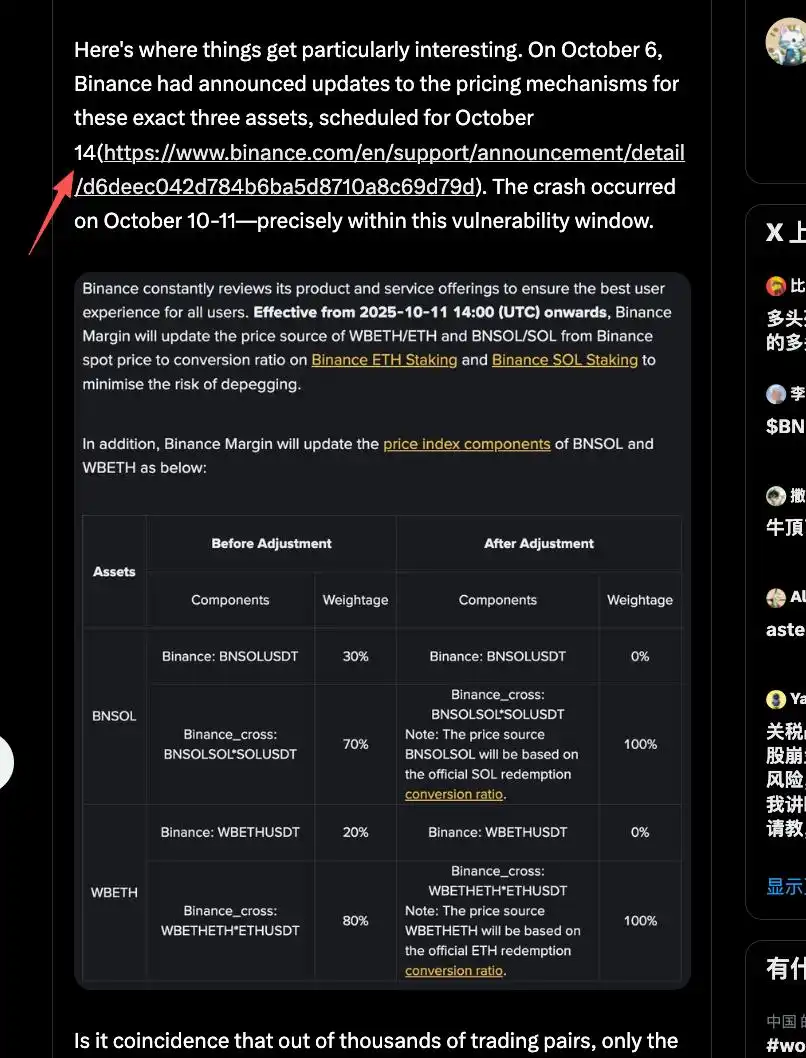

Der Auslöser für diesen großen Crash lag bei drei Token – USDe, WBETH und BnSOL, wobei die beiden letzteren Spotpreise für ihre Oracles verwendeten. Für Vermögenswerte mit geringer Liquidität können Spotpreise jedoch leicht manipuliert werden. Binance hatte das Risiko bereits im Voraus erkannt und einen Plan angekündigt, das Oracle am 14. Tag (später auf den 11. Tag geändert) zu wechseln.

Der Angriff erfolgte dann unmittelbar vor dem Oracle-Update und nutzte die Schwachstelle des nicht aktualisierten Oracles aus, was zu einer zweiten Welle des vollständigen Zusammenbruchs führte.

Sehen wir uns als Nächstes an, wie der Angriff ablief:

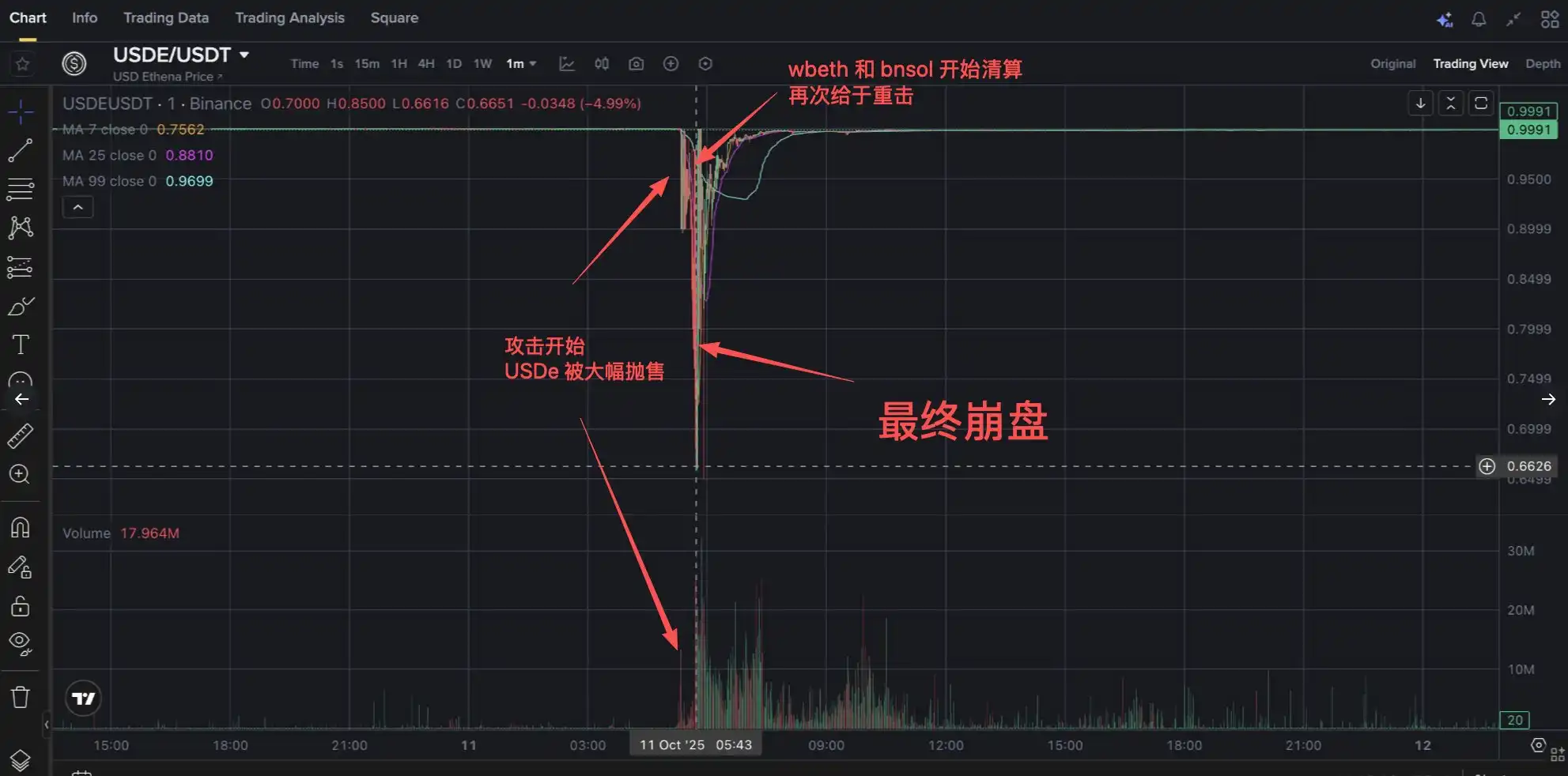

Zuerst war USDe betroffen, wo während des Angriffs (5:43 Uhr) ein sofortiger Spot-Verkauf von 60 Millionen Dollar stattfand. Der Angreifer muss über einen längeren Zeitraum hinweg genügend Anteile angesammelt und dann alles auf einmal abgeladen haben. Die mangelnde Spot-Liquidität von USDe war nicht ausreichend, um den ersten Schock zu verkraften, was zum ersten De-Peg führte.

Bis 5:44 Uhr fiel USDe auf ein Tief von 0,89 Dollar, wodurch der Wert der durch USDe besicherten Positionen schnell sank und Margin Calls ausgelöst wurden.

Aufgrund des einheitlichen Margin-Systems von Binance, das eine übergreifende Besicherung von Vermögenswerten ermöglicht, führte dies zur Zwangsliquidation von wBETH- und BNSOL-Positionen. Die manipulierten Liquidationen in der schlechten Liquidität von wBETH und BNSOL (wobei die durchschnittliche tägliche Handelstiefe von wBETH nur etwa 2.000 ETH beträgt) verursachten ein temporäres De-Pegging von über 20 % bei ihren Spotpreisen. Gleichzeitig verließ sich das Collateral-Value-Oracle von Binance weiterhin auf Spotpreise, was dazu führte, dass der Wert der Sicherheiten drastisch schrumpfte und eine heftige Marktliquidation ausgelöst wurde.

Dann begann die rekursive Abwicklungsschleife (BN stürzte aufgrund eines kurzfristigen Traffic-Anstiegs ab):

Nutzer, die eine Yield-Farming-Strategie verwendeten (ETH/SOL staken → wBETH/BNSOL minten → USDT leihen → gegen USDe tauschen), sahen sich einer vollständigen Kontoliquidation gegenüber. Als USDe von seinem Peg abwich und das Besicherungsverhältnis unter die Schwelle von 91 % fiel, liquidierte das System automatisch alle Vermögenswerte, was den Verkaufsdruck auf wBETH/BNSOL weiter verstärkte.

Schließlich wurde der Höhepunkt der Abweichung erreicht: USDe 0,65, wBETH fiel auf 430 Dollar und BNSOL auf 34,90 Dollar.

Warum ich einen gezielten Angriff vermute:

Zufall Eins: Der Angriff erfolgte unmittelbar bevor Binance Korrekturen für zwei wichtige Vermögenswerte (BNSOL und wBETH) bezüglich einer Oracle-Schwachstelle ankündigte.

Zufall Zwei: Der Angreifer verkaufte sofort bis zu 60 Millionen Dollar USDE-Spot, ohne Rücksicht auf jeglichen Slippage-Verlust bei einem solchen Verkauf, was äußerst ungewöhnlich ist.

Um ehrlich zu sein, gab es während des letzten DeFi-Sommers viele Fälle, in denen solche Oracle-Angriffe kaskadierende Liquidationen zum Profit auslösten. Diesmal war Binance jedoch möglicherweise zu groß, und es gab keine Flash-Loan-Unterstützung, um einen Hebel zu nutzen, sodass der Angreifer viel Zeit und Geld für die Vorbereitung aufwenden musste.

Der potenzielle Gewinn für den Angreifer, wie von @yq_acc spekuliert, liegt nahe an meinem vorherigen Beitrag:

· Potenzieller Short-Gewinn: 3-4 Milliarden Dollar

· Zu unangemessenen Preisen akkumulierte Vermögenswerte: 4-6 Milliarden Dollar

· Cross-Exchange-Arbitrage: 1-2 Milliarden Dollar

· Potenzieller Gesamtgewinn: 8-12 Milliarden Dollar

Vielleicht der größte Gewinn aus einem Angriff in den letzten Jahren?

Wenn Binance wollte, könnten sie wahrscheinlich mithilfe von KYC die Identität des Angreifers am frühen Morgen feststellen (auch wenn es sich um eine falsche Identität handeln könnte). Moralisch gesehen begeht der Angreifer kein Verbrechen, sondern nutzt lediglich eine Lücke in den Regeln aus, indem er mit einer kleinen Schneekugel die größte Lawine in der Krypto-Geschichte auslöst.

Können sie verurteilt werden? Ich kann es nicht sagen.

Ich schlage vor, dass @cz_binance @heyibinance @binance dies untersuchen, um zu sehen, ob das, was ich sage, Sinn macht. Außerdem empfehle ich, sich den Originalartikel von YQ anzusehen, wenn Sie Zeit haben; die präsentierte Zeitleiste ist ausgezeichnet und enthält die Rückzugszeit des MM, was eine andere Perspektive darauf bietet, warum der Spotpreis auf der Binance-Plattform niedriger war als auf anderen Börsen, da der MM auf der Binance-Plattform während der Katastrophe schwere Verluste erlitt und sich zur Sicherheit zurückziehen musste.

Haftungsausschluss: Der Inhalt dieses Artikels gibt ausschließlich die Meinung des Autors wieder und repräsentiert nicht die Plattform in irgendeiner Form. Dieser Artikel ist nicht dazu gedacht, als Referenz für Investitionsentscheidungen zu dienen.

Das könnte Ihnen auch gefallen

OpenSea-Nutzer werden aufgefordert, ihre EVM-Wallets vor Ablauf der SEA-Airdrop-Frist zu verknüpfen

OpenSea's SEA Airdrop-Farmer stehen vor einer entscheidenden Frist, ihre EVM-Wallets zu verknüpfen, wobei erhebliche Risiken für diejenigen bestehen, die dies verzögern.

SOL-FUD verbreitet sich, aber Solanas technische Stärke erzählt eine andere Geschichte

Die Kontroverse um Solanas „100.000 TPS“ hebt ein technisches Missverständnis und keine Fälschung hervor. Während Entwickler die Daten klarstellen, setzt der SOL-Preis seinen Aufwärtstrend fort, was darauf hindeutet, dass das jüngste FUD die Erholung nicht beeinträchtigen konnte.

Die Unternehmenssparte von Dogecoin fusioniert mit Brag House für einen Nasdaq-Börsengang im Jahr 2026

Der Unternehmensarm von Dogecoin geht durch eine Fusion mit Brag House Holdings an die Wall Street. Dieser Schritt verbindet 837 Millionen DOGE mit 50 Millionen Dollar Kapital und positioniert Dogecoin für institutionelle Sichtbarkeit sowie eine breitere Akzeptanz im Mainstream.

Das Vertrauen in Bitcoin bröckelt, während der Markt in die längste Zögerlichkeitsphase aller Zeiten eintritt

Das übliche Markttempo von Bitcoin ist aus dem Gleichgewicht geraten. Experten warnen vor erhöhter Volatilität und erschüttertem Vertrauen der Händler nach rekordverdächtigen Liquidationen.