Google: Por qué necesitamos nuestra propia blockchain (GCUL)

Esto se siente más como una blockchain diseñada para stablecoins.

Fuente: Google

Título original: "Beyond Stablecoins: The Evolution of Digital Currency"

Nota del editor: El gigante de Internet Google ha anunciado oficialmente su propia red blockchain nativa, GCUL (Google Cloud Universal Ledger). Por la introducción, podemos ver a grandes rasgos la idea de Google: debido al auge de las stablecoins y el potencial de un mercado de billones de dólares, Google no quiere perderse esta próxima ola de Fintech, por lo que han construido GCUL, una red que se asemeja más a un consorcio de stablecoins. Rich Widmann, líder de web3 en Google, afirmó que esto es el resultado de años de investigación y desarrollo de Google, y que puede ofrecer a las instituciones financieras un rendimiento sobresaliente, neutralidad en la confianza y soporte para contratos inteligentes basados en Python. Google también ha publicado un artículo explicando sus ideas sobre GCUL, y a continuación se presenta el texto original de Google:

En 2024, las stablecoins experimentaron un crecimiento significativo, triplicando el volumen de transacciones respecto al volumen original. El volumen de transacciones orgánicas alcanzó los 5 trillones de dólares, y el volumen total de transacciones llegó a los 30 trillones de dólares (fuente de datos: Visa, Artemis). En comparación, el volumen anual de transacciones de PayPal es de aproximadamente 1.6 trillones de dólares, y el de Visa ronda los 13 trillones de dólares. La oferta de stablecoins vinculadas al dólar ha crecido hasta superar el 1% de la oferta total de dólares (M2) (fuente de datos: rwa.xyz). Este aumento abrupto indica claramente que las stablecoins se han consolidado firmemente en el mercado.

La demanda de mejores servicios está impulsando una transformación significativa en el mercado de pagos de 3 trillones de dólares. Las stablecoins ofrecen transferencias de fondos sin fricciones entre billeteras digitales, sin la complejidad, ineficiencia y carga de costos de los sistemas de pago tradicionales. También han surgido nuevas soluciones en los mercados de capitales para facilitar los aspectos de pago del comercio de activos digitales, mejorando la transparencia y eficiencia, y reduciendo los costos y los tiempos de liquidación.

Este artículo explora el panorama financiero en constante evolución y propone una solución para ayudar a las finanzas tradicionales y los mercados de capitales no solo a ponerse al día, sino también a liderar la tendencia.

Dinero privado: similitudes entre el papel moneda y las stablecoins

Las stablecoins tienen muchas similitudes con los billetes emitidos privadamente que se usaban ampliamente en los siglos XVIII y XIX. Los bancos emitían sus propios billetes, cada uno con diferentes grados de confiabilidad y supervisión. Estos billetes facilitaban las transacciones ya que eran más portátiles, contables y canjeables sin necesidad de pesar o verificar la pureza del oro. Para aumentar la confianza en esta nueva forma de dinero, los billetes estaban respaldados por fondos de reserva y prometían ser canjeables por activos del mundo real (generalmente metales preciosos). El número y la liquidez de las billeteras de transacciones aumentaron significativamente. La mayoría de los billetes solo eran reconocidos en el área local cercana al banco emisor. Para liquidaciones a larga distancia, se cambiaban por metales preciosos o se compensaban entre bancos. Para obtener estos beneficios, los usuarios aceptaban el riesgo de un posible default de un solo banco y las fluctuaciones de valor según la solvencia percibida del banco emisor, tras sopesar pros y contras.

Banca de reserva fraccionaria y regulación

Posteriormente, la economía experimentó un gran crecimiento, acompañado de innovación financiera. La expansión económica requería una oferta monetaria más flexible. Los bancos notaron que no todos los depositantes exigirían retiros simultáneamente, lo que les permitió darse cuenta de que podían obtener ganancias prestando parte de sus fondos de reserva. Así surgió el sistema bancario de reserva fraccionaria, donde la cantidad de billetes en circulación superaba los fondos de reserva mantenidos por el banco. La mala gestión, las prácticas de préstamos de alto riesgo, el fraude y las recesiones económicas provocaron corridas bancarias, quiebras, crisis y pérdidas para los depositantes. Estos fracasos impulsaron una mayor regulación y supervisión de la emisión de moneda. Con el establecimiento y expansión de los estatutos de los bancos centrales, estas regulaciones crearon un sistema más centralizado, mejoraron las prácticas bancarias, establecieron reglas más estrictas, aumentaron la estabilidad y ganaron la confianza pública en el sistema monetario.

Sistema monetario moderno: dinero de bancos comerciales y bancos centrales

Nuestro sistema monetario actual opera bajo un modelo de doble moneda. El dinero de los bancos comerciales, emitido por bancos comerciales, es esencialmente un pasivo (pagaré) de un banco específico, sujeto a una regulación y supervisión exhaustivas. Los bancos comerciales operan bajo un modelo de reserva fraccionaria, lo que significa que solo mantienen una parte de los depósitos como fondos de reserva en moneda del banco central, prestando el resto. La moneda del banco central es un pasivo del banco central y se considera libre de riesgo. Las obligaciones interbancarias se liquidan electrónicamente utilizando moneda del banco central (a través de sistemas RTGS como FedWire o Target2). El público solo puede realizar transacciones electrónicas utilizando dinero de bancos comerciales, y el uso de efectivo (moneda física del banco central) en transacciones está disminuyendo. En una sola moneda, todos los dineros de bancos comerciales son fungibles. El foco de la competencia bancaria está en los servicios y no en la calidad del dinero que proveen.

Infraestructura financiera actual: fragmentada, compleja, costosa y lenta

Con el auge de las computadoras y las redes, las transacciones monetarias se registran electrónicamente, eliminando la necesidad de efectivo. La liquidez, el acceso y la innovación de productos han alcanzado nuevos niveles. Las soluciones varían según el país/región, y las transacciones transfronterizas aún enfrentan desafíos tanto económicos como técnicos. La banca corresponsal requiere mantener fondos ociosos en bancos asociados, mientras que la complejidad de la infraestructura obliga a los bancos a limitar las asociaciones. Como resultado, los bancos están reduciendo las relaciones corresponsales (disminuyeron un 25% en la última década), lo que significa cadenas de pago más largas, velocidades de pago más lentas y mayores costos de pago. Las soluciones convenientes que abstraen esta complejidad (como las redes globales de tarjetas de crédito) son costosas para las empresas en términos de comisiones de pago. Además, la mayoría de las mejoras se centran en el front end, con un progreso lento en la innovación de la infraestructura de procesamiento de pagos.

El sistema financiero fragmentado ha aumentado las fricciones comerciales y ralentizado el crecimiento económico. The Economist estima que para 2030, el impacto macroeconómico de los sistemas de pago fragmentados en la economía global resultará en una pérdida asombrosa de 2.8 trillones de dólares (2.6% del PIB global), equivalente a más de 130 millones de empleos (4.3%).

La fragmentación y la complejidad también han perjudicado a las instituciones financieras. En 2022, el costo anual de mantenimiento de sistemas de pago obsoletos fue de 37 mil millones de dólares, y se proyecta que aumente a 57 mil millones para 2028 (IDC Financial Insights). Además, la incapacidad de ofrecer pagos en tiempo real, las ineficiencias, los riesgos de seguridad y los altos costos de cumplimiento agravan las pérdidas directas de ingresos (el 75% de los bancos tiene dificultades para implementar nuevos servicios de pago en sistemas obsoletos, el 47% de las nuevas cuentas en FinTechs y neo-bancos).

Las altas comisiones por transacción pueden obstaculizar el crecimiento de los negocios internacionales, afectando la rentabilidad y la valoración. Las empresas que procesan grandes volúmenes de pagos están muy motivadas para reducir sus comisiones de procesamiento. Tomemos el ejemplo de Walmart: reducir su comisión anual de procesamiento de pagos de aproximadamente 10 mil millones de dólares (suponiendo una tasa promedio de comisión de 1.5% sobre 700 mil millones de dólares en ingresos) a 2 mil millones podría aumentar las ganancias por acción y el precio de las acciones en más del 40%.

Nueva infraestructura, nuevas posibilidades

La experimentación en el espacio Web3 ha dado lugar a tecnologías prometedoras como la Distributed Ledger Technology (DLT). Estas tecnologías, al proporcionar una infraestructura global siempre disponible y en línea, ofrecen una nueva forma para las transacciones del sistema financiero, con ventajas como soporte para múltiples monedas/activos, liquidación atómica y programabilidad. El paradigma de la industria financiera ha comenzado a cambiar de bases de datos aisladas y mensajería compleja a libros contables compartidos, transparentes e inmutables. Estas redes modernas simplifican las interacciones y los flujos de trabajo, eliminan procesos de conciliación independientes, costosos y lentos, y eliminan las complejidades tecnológicas que obstaculizan la velocidad y la innovación.

Disruptor: Stablecoins

Las stablecoins operan en libros contables descentralizados, permitiendo transacciones globales casi instantáneas y de bajo costo, libres de las restricciones bancarias tradicionales (tiempo, geografía). Esta libertad y eficiencia han impulsado su crecimiento explosivo. Sus altas tasas también las han hecho muy lucrativas. Las ganancias, el crecimiento y la creciente confianza en la tecnología subyacente están atrayendo inversiones de capital de riesgo y empresas de procesamiento de pagos. Stripe adquirió Bridge para permitir que los comerciantes en línea acepten pagos en stablecoins. Además, Visa ofrece capacidades para pagos y liquidaciones de socios utilizando stablecoins. Minoristas (por ejemplo, Whole Foods) ahora aceptan e incluso fomentan el uso de pagos con stablecoins para reducir las comisiones de transacción y recibir pagos al instante. Los consumidores pueden obtener stablecoins en cuestión de segundos.

Las stablecoins enfrentan muchos desafíos.

· Regulación: A diferencia de la moneda tradicional, las stablecoins carecen de una regulación y supervisión integral. EE.UU. está aumentando los esfuerzos regulatorios, y la UE está aplicando reglas de dinero electrónico a los tokens de dinero electrónico a través de MICAR. Las medidas de protección de depósitos no se aplican a las stablecoins.

· Cumplimiento: Garantizar el cumplimiento de las leyes contra el lavado de dinero y sanciones cuando cuentas anónimas transaccionan en blockchains públicas es una tarea desafiante (en 2024, el 63% de los 513 mil millones de dólares en transacciones ilícitas en blockchains públicas involucraron stablecoins).

· Fragmentación: Existe una gran variedad de tipos de stablecoins que operan en diferentes blockchains, lo que requiere puentes y conversiones complejas. Esta fragmentación resulta en una dependencia de bots automatizados para el arbitraje y la gestión de liquidez, con transacciones de estas cuentas de bots representando casi el 85% del volumen total (el volumen orgánico es de 5 trillones de dólares, mientras que el volumen total es de 30 trillones).

· Escalabilidad de la infraestructura: Para lograr una adopción generalizada, la tecnología subyacente debe ser capaz de manejar un gran número de transacciones. En 2024, hubo aproximadamente 60 mil millones de transacciones con stablecoins, mientras que las transacciones ACH fueron aproximadamente un orden de magnitud mayor y las transacciones con tarjeta dos órdenes de magnitud mayores.

· Eficiencia económica/capital: Actualmente, los bancos expanden la oferta monetaria prestando fondos que son múltiplos de sus reservas para impulsar el crecimiento económico. El uso generalizado de stablecoins resultaría en una transferencia de fondos de reserva bancaria, reduciendo significativamente la capacidad de préstamo de los bancos e impactando directamente en la rentabilidad.

Los desafíos directos que enfrentan las stablecoins (credibilidad del emisor, ambigüedad regulatoria, cumplimiento/fraude y fragmentación) son similares a los de la emisión temprana de papel moneda privado.

La adopción generalizada de stablecoins totalmente respaldadas no solo perturbaría la industria bancaria y financiera, sino que también alteraría el sistema económico actual. Los bancos comerciales emiten crédito, moneda y liquidez para apoyar el crecimiento económico; los bancos centrales monitorean e influyen en este proceso a través de la política monetaria para gestionar directamente la inflación e indirectamente perseguir otros objetivos como el empleo, el crecimiento económico y el bienestar. Transferir grandes cantidades de fondos de reserva de los bancos a los emisores de stablecoins podría reducir la oferta de crédito, aumentar los costos del crédito, frenar la actividad económica, potencialmente crear presiones deflacionarias y desafiar la efectividad de la implementación de la política monetaria.

Las stablecoins han traído beneficios significativos a los usuarios, especialmente en transacciones transfronterizas. La competencia impulsará la innovación, ampliará los casos de uso y estimulará el crecimiento. Un aumento en el volumen de transacciones y una mayor adopción de billeteras de stablecoins pueden llevar a una disminución de los depósitos bancarios tradicionales, préstamos y rentabilidad. Con la maduración de la regulación, podríamos ver la aparición de modelos de stablecoins que reserven fondos parcialmente, difuminando la línea entre ellas y el dinero de los bancos comerciales, intensificando aún más la competencia en el sector de pagos.

El dilema del innovador

Hoy en día, las instituciones y los individuos tienen la opción de utilizar sistemas de pago tradicionales, que, aunque familiares y de bajo riesgo, son lentos y costosos; o elegir sistemas modernos, que son rápidos, económicos, convenientes y evolucionan rápidamente, pero conllevan nuevos riesgos. Cada vez más, optan por los sistemas modernos.

Los proveedores de servicios de pago también tienen una elección. Pueden ver estas innovaciones como mercados de nicho que no impactarán su base principal de clientes financieros tradicionales y centrarse en mejoras incrementales a los productos y sistemas existentes. Alternativamente, pueden aprovechar su marca, experiencia regulatoria, base de clientes y redes para tomar una posición dominante en la nueva era de los pagos. Adoptando nuevas tecnologías y estableciendo alianzas estratégicas, pueden satisfacer las expectativas cambiantes de los clientes e impulsar el crecimiento del negocio.

Lograr mejores pagos mediante la evolución, no la revolución

Podemos lograr la próxima generación de pagos mediante un enfoque global, 24/7, multimoneda y programable, sin reinventar la moneda, simplemente reimaginando la infraestructura. El dinero de los bancos comerciales y una regulación financiera tradicional robusta abordan los problemas de estabilidad, claridad regulatoria y eficiencia de capital del sistema financiero existente. Google Cloud puede proporcionar las actualizaciones de infraestructura necesarias.

El Google Cloud Universal Ledger (GCUL) es una nueva plataforma que puede utilizarse para crear servicios de pago innovadores y productos para los mercados financieros. Simplifica la gestión de cuentas de dinero de bancos comerciales y facilita las transferencias a través de un libro contable distribuido, permitiendo que las instituciones financieras e intermediarios satisfagan las necesidades de los clientes más exigentes y participen eficazmente en la competencia.

GCUL apunta a proporcionar una experiencia simple, flexible y segura. Desglosemos esto:

Simple: GCUL se ofrece como un servicio accesible a través de una única API, simplificando la integración de múltiples monedas y activos. No es necesario construir ni mantener infraestructura. Las comisiones de transacción son estables y transparentes, con facturación mensual (a diferencia de las comisiones fluctuantes de las transacciones prepagas de criptomonedas). Flexible: GCUL puede ofrecer un rendimiento y escalabilidad inigualables para cualquier escenario. Es programable, soporta la automatización de pagos y la gestión de activos digitales. Se integra con las billeteras que elijas. Seguro: GCUL está diseñado teniendo en cuenta el cumplimiento (por ejemplo, cuentas verificadas mediante KYC, transacciones con comisiones que cumplen con las reglas de outsourcing). Opera como un sistema privado y con permisos (que podría volverse más abierto con la evolución de la regulación), aprovechando la tecnología segura, confiable, duradera y enfocada en la privacidad de Google.

GCUL puede aportar beneficios significativos tanto a los clientes como a las instituciones financieras. Los clientes pueden disfrutar de transacciones casi instantáneas (especialmente para pagos transfronterizos), además de beneficiarse de bajas comisiones, disponibilidad 24/7 y automatización de pagos. Por otro lado, las instituciones financieras pueden reducir los costos de infraestructura y operación al eliminar la conciliación, reducir errores, simplificar los procesos de cumplimiento y mitigar el fraude, beneficiándose así. Esto libera recursos para desarrollar productos modernos. Las instituciones financieras aprovechan sus fortalezas existentes (como redes de clientes, licencias y procesos regulatorios) para mantener un control integral sobre las relaciones con los clientes.

Los pagos como catalizador para los mercados de capitales

La situación en los mercados de capitales respecto a los pagos ha experimentado una transformación significativa mediante la adopción de sistemas electrónicos. El trading electrónico fue recibido inicialmente con resistencia, pero finalmente remodeló por completo toda la industria. La información de precios en tiempo real y canales de acceso más amplios han mejorado la liquidez, acelerado la ejecución, reducido los spreads y disminuido los costos de transacción por operación. Esto, a su vez, ha estimulado un mayor crecimiento de los participantes del mercado (especialmente inversores minoristas), la innovación de productos y estrategias, y la expansión del tamaño general del mercado. A pesar de los costos significativamente más bajos por operación, toda la industria ha experimentado una expansión sustancial, con avances en trading electrónico y algorítmico, market-making, gestión de riesgos, análisis de datos y más.

Sin embargo, aún existen desafíos en el ámbito de los pagos. Debido a las limitaciones de los sistemas de pago tradicionales, los ciclos de liquidación pueden durar varios días, requiriendo capital de trabajo y colateral para la gestión de riesgos. Los activos digitales respaldados por tecnología de libro contable distribuido y las nuevas estructuras de mercado enfrentan fricciones inherentes al conectar infraestructuras tradicionales y de próxima generación. La existencia de sistemas de activos y sistemas de pago separados ha llevado a la fragmentación y complejidad, impidiendo que la industria aproveche plenamente la innovación.

Google Cloud Universal Ledger (GCUL) aborda estos desafíos proporcionando una plataforma simplificada y segura para gestionar todo el ciclo de vida de los activos digitales (como bonos, fondos y colateral). GCUL permite la emisión, gestión y liquidación de activos digitales de manera fluida y eficiente. Su función de liquidación atómica minimiza el riesgo y mejora la liquidez, desbloqueando nuevas oportunidades en los mercados de capitales. Estamos explorando cómo utilizar un medio de intercambio seguro respaldado por activos que ofrezcan protección contra quiebras proporcionada por autoridades regulatorias (como depósitos en bancos centrales o fondos del mercado monetario) para transferir valor. Estas iniciativas ayudan a lograr un flujo de capital verdaderamente 24/7 y a impulsar la próxima ola de innovación financiera.

Enlace al artículo original

Descargo de responsabilidad: El contenido de este artículo refleja únicamente la opinión del autor y no representa en modo alguno a la plataforma. Este artículo no se pretende servir de referencia para tomar decisiones de inversión.

También te puede gustar

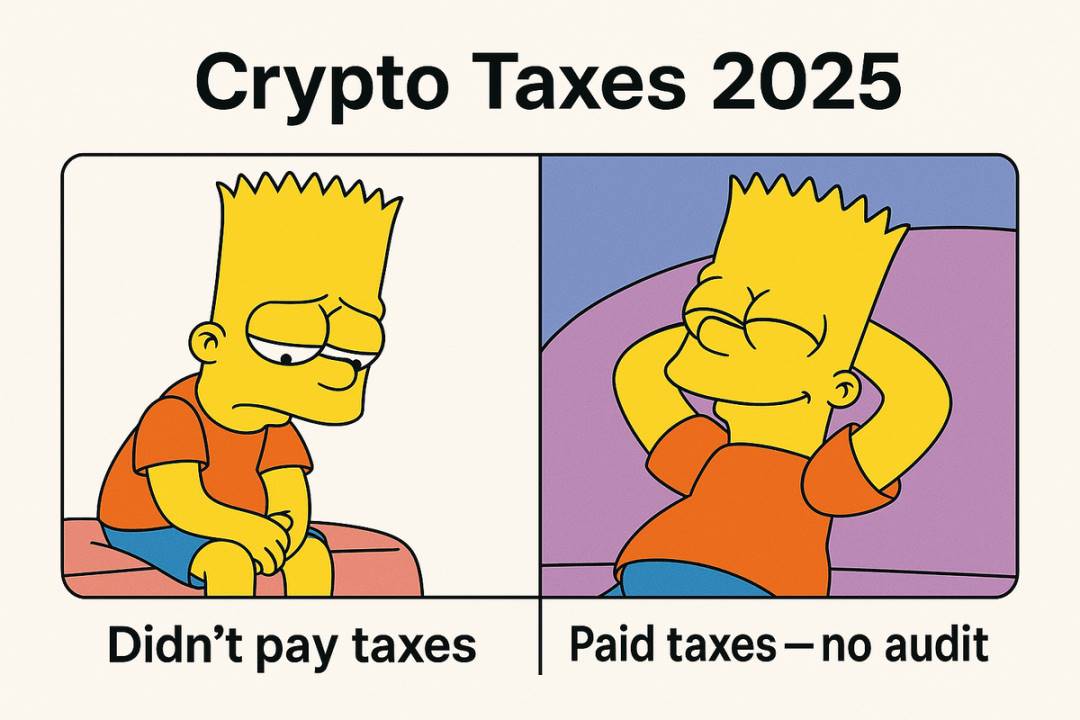

¿Los impuestos se llevan más de la mitad de las ganancias? 3 estrategias legales de preservación de beneficios para las ballenas cripto

Los inversores adinerados casi nunca venden criptomonedas directamente.

El cambio estratégico de Google Translate: un catalizador para el dominio en la tecnología lingüística impulsada por IA

- Google Translate 2025 se transforma en una plataforma de aprendizaje de idiomas impulsada por Gemini AI, apuntando a los mercados edtech/SaaS de 98 mil millones de dólares. - La plataforma ofrece aprendizaje contextual (Modo Práctica, Word Cam) y supera el enfoque gamificado de Duolingo con escenarios del mundo real. - La adopción empresarial crece rápidamente: el 41% de las empresas Fortune 500 utiliza las herramientas de Google para la colaboración multilingüe y el soporte al cliente. - La integración del ecosistema en Chromebooks/Android y más de 14,5 millones de estudiantes genera efectos de red, reduciendo...

Acciones tokenizadas: ¿innovación o disrupción del mercado?

- Las acciones tokenizadas enfrentan un escrutinio regulatorio global, ya que la WFE advierte que carecen de derechos de voto y de acceso a dividendos en comparación con las acciones tradicionales. - Persisten los desafíos de liquidez, con una capitalización de mercado de 500 millones de dólares, acceso limitado solo a inversores acreditados y precios poco transparentes debido a la ausencia de market makers e integración con DeFi. - Se recomienda a los inversores priorizar marcos de cumplimiento normativo (por ejemplo, los DLT MTFs de la UE) y modelos híbridos que combinen supervisión centralizada con trading descentralizado para mitigar riesgos.