Martillo Stablecoin de Hyperliquid: ¿Por qué el nuevo equipo Native Markets aseguró USDH?

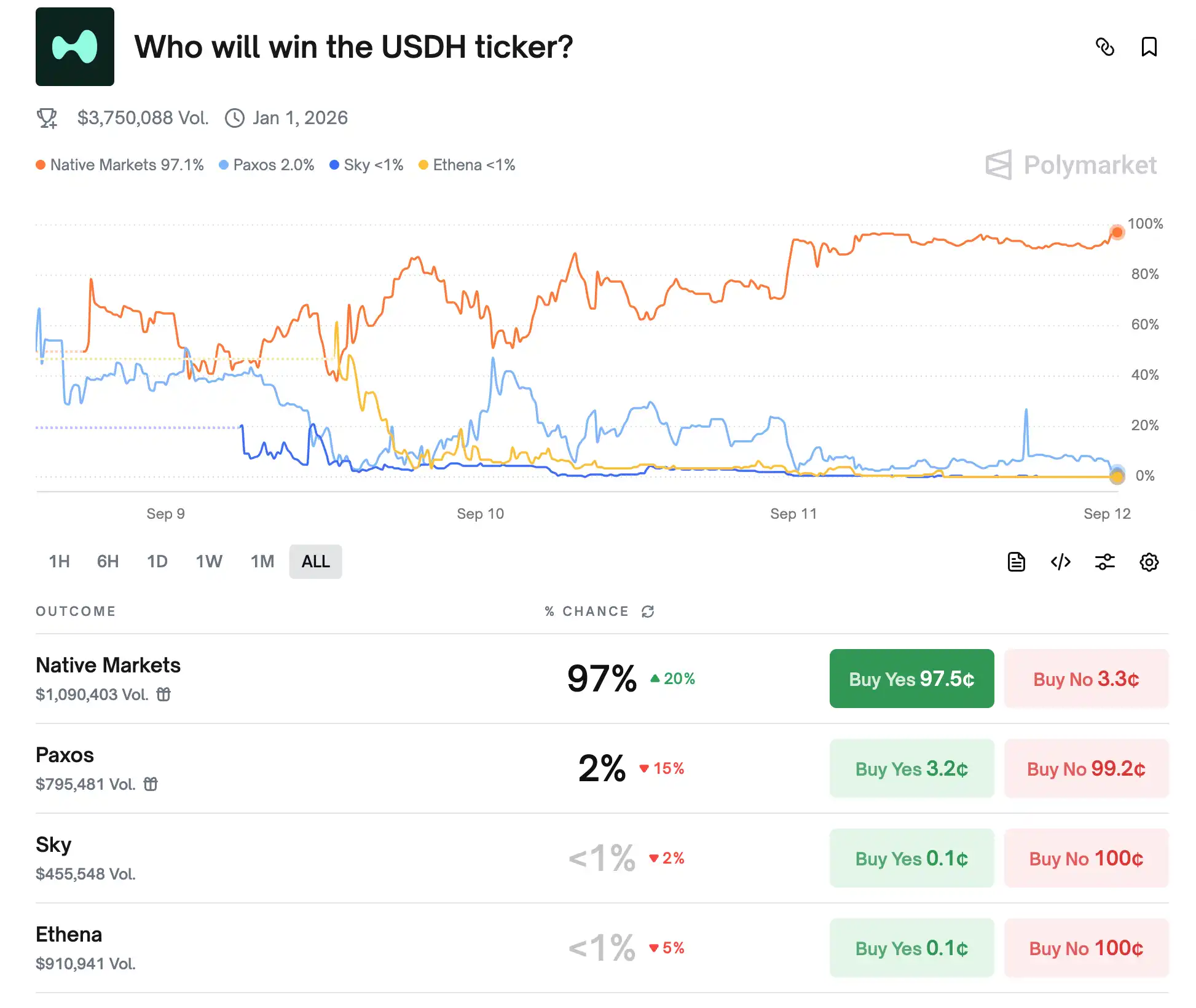

Native Markets lidera la subasta de USDH.

Recientemente, se desarrolló una esperada batalla de stablecoins en la plataforma descentralizada de trading de derivados Hyperliquid. El 5 de septiembre, el equipo anunció la próxima subasta del Ticker para la stablecoin nativa USDH, una decisión que encendió instantáneamente el mercado. Varias instituciones, incluyendo Paxos, Ethena, Frax, Agora y Native Markets, presentaron propuestas para competir por los derechos de emisión de USDH. Como actor clave en el entorno de perp DEX, Hyperliquid se ha convertido en una oportunidad estratégica a la que las instituciones deben ingresar, incluso si “no ganan dinero”. Actualmente, Native Markets lidera con una ventaja de fractura del 97%, asegurando prácticamente la victoria.

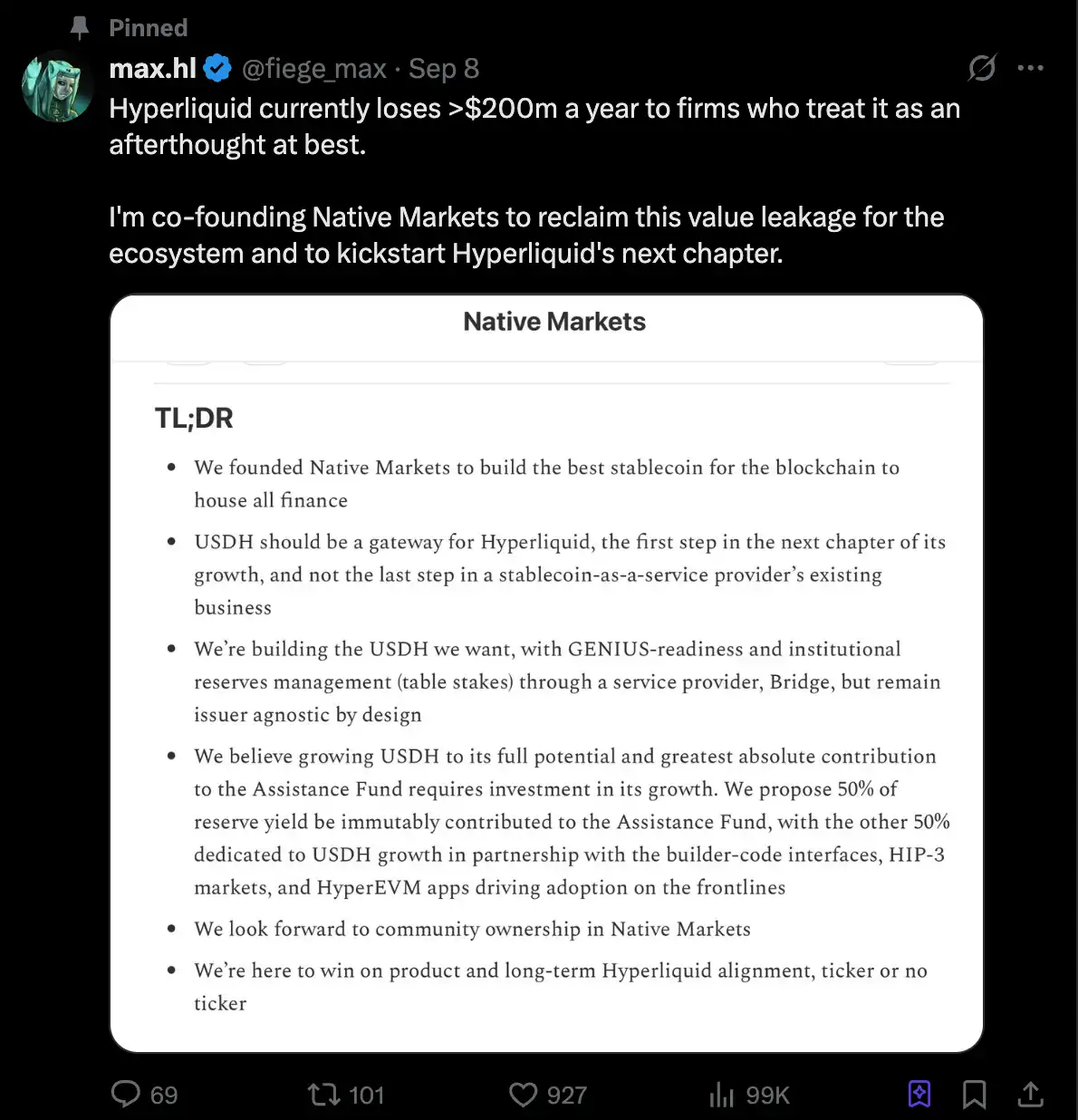

Estrategia de Native Markets

La idea de Native Markets es que BlackRock (off-chain) y Superstate (on-chain) gestionen conjuntamente las reservas de USDH para garantizar el cumplimiento normativo y mantener la neutralidad del emisor. Su mecanismo es único: los intereses de las reservas se dividen en dos partes—una mitad se utiliza para la recompra de HYPE a través del Assistance Fund, y la otra mitad se invierte en el desarrollo del ecosistema, incluyendo el mercado HIP-3 y la aplicación HyperEVM.

Los usuarios pueden mintear o redimir USDH a través del Bridge y en el futuro se abrirán más rampas fiat. El componente central del protocolo, CoreRouter, ha sido auditado y liberado como open-source, fomentando la participación directa de la comunidad en el desarrollo. Native Markets también se ha comprometido a que USDH cumplirá con el estándar regulatorio GENIUS de EE.UU. y heredará las calificaciones de cumplimiento global y las capacidades de rampa fiat del emisor Bridge. Cabe destacar que Bridge fue adquirido por la gigante de pagos Stripe el año pasado, y Native planea aprovechar su red para una integración profunda entre stablecoins y fiat.

Aunque Native Markets es el menos conocido entre los principales postores actuales, se ha convertido en el actor más comentado debido a la dedicación a largo plazo del equipo a la cadena Hyperliquid y la incorporación de varios pesos pesados de la industria (de Paradigm, Uniswap, etc.).

Lectura relacionada: “Comienza la batalla por USDH, todos envidian el concepto Stablecoin + Hyperliquid”

Equipo Fundador

Durante el último año, Max ha estado profundamente involucrado en el ecosistema Hyperliquid, impulsando casi 25 billones de dólares en staking de HyperEVM y 150 billones de dólares en volumen de trading de HyperCore como inversor y asesor. Anteriormente lideró producto y estrategia en Liquity y Barnbridge, enfocándose en stablecoins y herramientas de tasa fija. Además, como líder comunitario en Hyperion, encabezó la creación de la empresa listada en DAT de Hyperliquid.

Mary-Catherine Lader fue anteriormente Presidenta y COO de Uniswap Labs (2021–2025), promovió la incursión de BlackRock en activos digitales ya en 2015, y ocupó cargos de Managing Director en tecnología de banca de inversión en Goldman Sachs, y ahora está lista para dirigir el rumbo de USDH y Hyperliquid en la era post-GENIUS.

Anish es investigador de blockchain e ingeniero de software con más de una década de experiencia. Fue el primer empleado en Ritual, trabajó brevemente como el investigador más joven en Paradigm, y fue trader propietario de DeFi en Polychain. Además, ha realizado contribuciones e impactos a largo plazo en MEV y herramientas DeFi open-source.

Controversia en la Comunidad

Por supuesto, han surgido muchas preguntas sobre esta votación comunitaria. Haseeb Qureshi, Managing Partner en el reconocido VC Dragonfly, escribió el martes que “empieza a parecerle un poco absurdo el RFP de USDH” y afirmó que los validadores parecen no estar dispuestos a considerar seriamente a ningún equipo fuera de Native Markets.

Agregó que la oferta de Native Markets apareció casi inmediatamente después de que se publicara el RFP, “lo que significa que fueron notificados previamente”, mientras que otros postores estaban ocupados preparando sus propuestas. Señaló que, aunque participantes más consolidados como Paxos, Ethena y Agora presentaron propuestas más atractivas, este proceso parecía “hecho a medida para Native Markets”.

Sin embargo, el CEO de Nansen refutó esta especulación en una publicación y afirmó que, como uno de los validadores más grandes de Hyperliquid, habían dedicado un esfuerzo significativo, junto con el equipo, para revisar la propuesta, interactuar con las partes postulantes, con el objetivo de encontrar la mejor solución de stablecoin. Finalmente, eligieron apoyar a Native Markets.

Al darse cuenta de que la tendencia había cambiado, Ethena Labs anunció su retiro del proceso de licitación de USDH y declaró que, aunque algunos cuestionaron la credibilidad de Native Markets, creían que su éxito encarnaba perfectamente la esencia de Hyperliquid y su comunidad: un campo de juego justo donde los participantes emergentes pueden ganar el apoyo de la comunidad y tener una oportunidad de éxito justo.

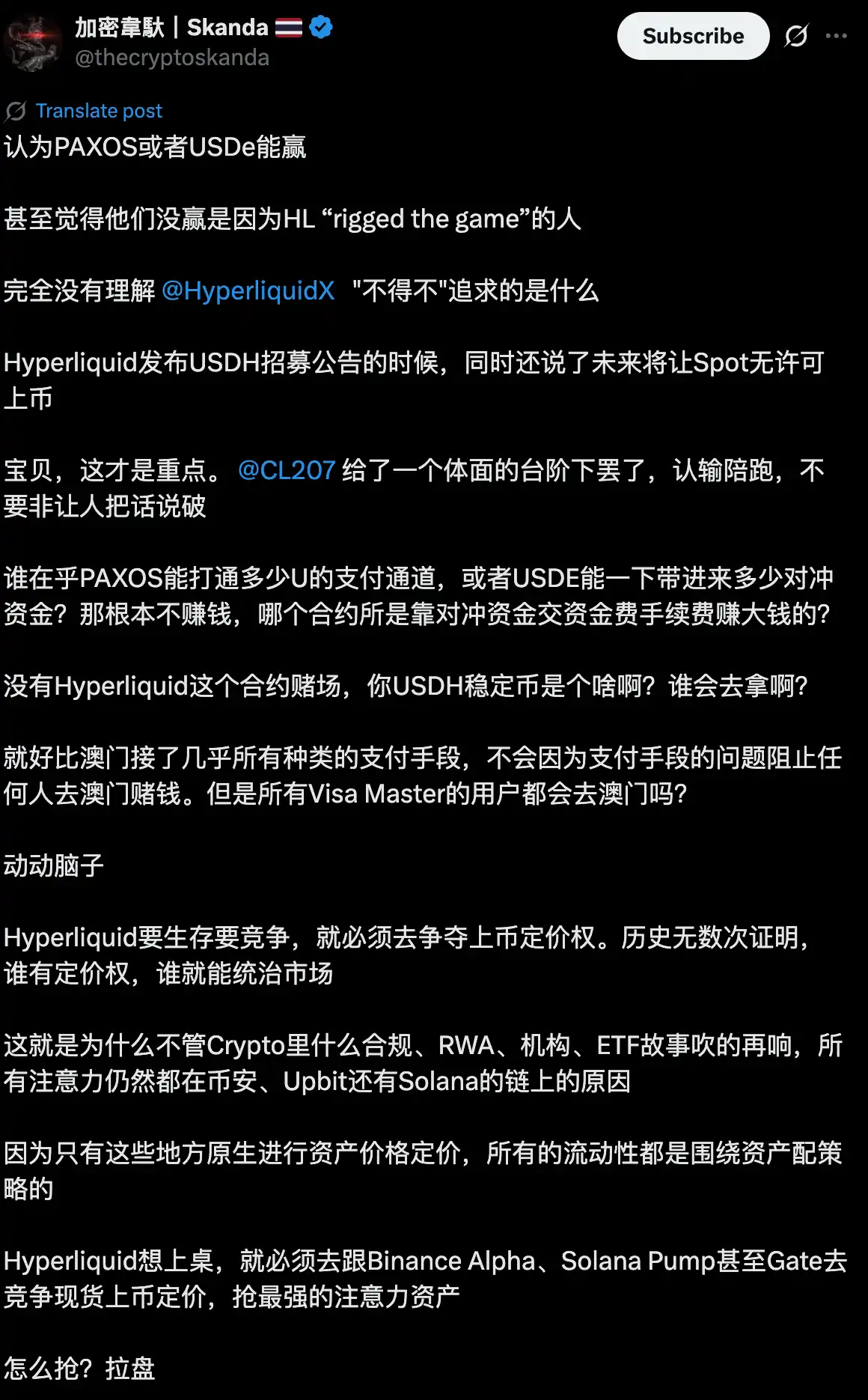

Un influencer cripto comentó que la selección de Native Markets era inevitable, ya que el pricing central de listado en la plataforma de exchange satisfacía la necesidad más evidente de Hyperliquid que otros equipos no podían cumplir.

En la cadena Hyperliquid, la estabilidad de la liquidez en USD ha dependido durante mucho tiempo de stablecoins externas como USDC, con una circulación que en un momento alcanzó aproximadamente 5.7 billones de dólares, representando el 7.8% de la emisión total de USDC. La elección del equipo de Hyperliquid en realidad significa que están dispuestos a transferir directamente potencialmente cientos de millones de dólares en ingresos por intereses a la comunidad cada año.

Es precisamente por esto que los derechos de emisión de USDH no solo representan una cuota de mercado significativa, sino también quién puede controlar el dominio de este sustancial ingreso potencial. En el caso de Hyperliquid, vemos a un emisor de stablecoin dispuesto a renunciar a casi todos los ingresos solo para asegurar una oportunidad de distribución en el ecosistema—un escenario que era casi inimaginable en el pasado. Se puede prever que, una vez que USDH se lance con éxito y demuestre una lógica de ciclo positivo de “devolver ingresos a la comunidad, retroalimentar valor al ecosistema”, otros exchanges o cadenas públicas sin duda se apresurarán a seguir el ejemplo, desencadenando una transformación significativa en la estrategia de stablecoins de la industria. En ese momento, la “era Stablecoin 2.0” podría realmente comenzar.

Descargo de responsabilidad: El contenido de este artículo refleja únicamente la opinión del autor y no representa en modo alguno a la plataforma. Este artículo no se pretende servir de referencia para tomar decisiones de inversión.

También te puede gustar

Los mineros de Bitcoin se lo toman con calma, acumulando monedas en vez de venderlas

Acaba de comenzar un juicio de cinco años sobre criptomonedas en Vietnam

Arthur Hayes predice un gran rally en el mercado cripto con el impulso económico de Trump

Arthur Hayes espera que el rally del mercado cripto se extienda hasta 2026, impulsado por un posible estímulo económico liderado por Trump y una próxima ola de liquidez.

Nuevo malware “ModStealer” apunta a billeteras cripto y evade la detección de antivirus

Un nuevo malware llamado “ModStealer” está dirigido a billeteras cripto en macOS, Windows y Linux, utilizando anuncios de trabajo falsos para propagarse mientras evade la detección de los antivirus.