"Tierra de nadie" de las criptomonedas: la señal cíclica ha surgido, pero la mayoría no se da cuenta

Si el mercado cripto de 2019 nos enseñó algo, es que el aburrimiento suele ser el preludio de un gran avance.

Título original del artículo: La fase olvidada: por qué el mercado cripto podría estar atascado entre ciclos

Autor original del artículo: Christina Comben, The Coin Republic

Traducción del artículo original: Bitpush News

Puntos clave:

· El mercado de criptomonedas podría no estar ni en un mercado alcista ni en uno bajista, sino más bien en una "fase intermedia olvidada", similar al periodo de calma tras el fin del endurecimiento cuantitativo en 2019, que a menudo anticipa el inicio de una nueva tendencia alcista.

· La política de la Fed de poner fin al endurecimiento cuantitativo, junto con niveles similares de sentimiento de riesgo en el mercado, indican que el mercado cripto está en una fase de consolidación y no ante una señal previa a un colapso.

· A pesar de las fluctuaciones a corto plazo, las políticas regulatorias favorables a las criptomonedas, la introducción de ETFs y la adopción institucional a gran escala han hecho que la base del mercado en 2025 sea mucho más sólida que en 2019.

Estado del mercado: una situación indefinida

"¿Estamos en un mercado alcista o bajista ahora?" — Esta pregunta, que es la que más se discute en el mercado cripto, puede que ya no tenga relevancia para fines de 2025. Mientras traders y analistas intentan etiquetar el mercado actual, se encuentran con que este mercado se niega a ser definido fácilmente.

Los precios de las criptomonedas no lograron replicar el ascenso parabólico de 2021, pero tampoco han alcanzado la verdadera desesperación de un mercado bajista. Entonces, ¿qué está sucediendo exactamente?

El trader cripto Dan Gambardello ofrece una interpretación: podríamos estar en el "capítulo olvidado" del ciclo.

Este periodo de calma recuerda al periodo de julio a septiembre de 2019: cuando el mercado estaba en una fase de consolidación, la Fed puso fin al endurecimiento cuantitativo y el mercado cripto parecía estar en una extraña pausa antes del próximo gran movimiento.

El fantasma de 2019

Al mirar hacia atrás en las noticias cripto de julio de 2019: la Fed anunció oficialmente el fin del endurecimiento cuantitativo, un cambio de política que marcó una alteración sutil pero significativa en la liquidez global.

Unos meses después, en septiembre, la política de endurecimiento llegó a su fin total. Esto allanó convenientemente el camino para una posterior tendencia alcista moderada, que finalmente desencadenó la explosión del mercado en 2020-2021.

Hoy, la historia parece repetirse. La Reserva Federal ha anunciado nuevamente planes para terminar el endurecimiento cuantitativo en diciembre de 2025. Durante ambos periodos, la liquidez macroeconómica comenzó a cambiar, pero la confianza del mercado en los precios cripto no se ha puesto al día.

"La noticia del fin del endurecimiento cuantitativo acaba de ser anunciada", afirmó Gambardello en un video, "Esto no es ni el pico de un mercado alcista ni el fondo de uno bajista, sino una zona borrosa intermedia".

Este "estado intermedio" suele pasar desapercibido en las noticias cripto, pero en realidad es una etapa clave de reinicio del ciclo. En 2019, el puntaje de riesgo de Bitcoin rondaba el 42, muy similar al actual 43. A pesar de los diferentes precios, el sentimiento del mercado muestra un nivel de incertidumbre similar.

Indicadores de riesgo del mercado cripto y el valor de la paciencia

"Si creés que el fin del QT traerá un impulso de liquidez, considerá construir posiciones gradualmente en cualquier retroceso antes de diciembre de 2025", aconsejó Gambardello.

Su sistema impulsado por IA llamado "Zero" sugiere desplegar fondos de manera racional, identificando áreas de riesgo en vez de perseguir el impulso del mercado.

Señaló que el puntaje del modelo de riesgo de Ethereum era 11 en 2019 y ahora es 44. El de Cardano es 29. Estos números, basados en datos de volatilidad y sentimiento, ayudan a los inversores macro a planificar sus posiciones en lugar de operar emocionalmente ante las oscilaciones.

Si el puntaje cae a la franja de 30 o 20, podría presentarse una oportunidad de acumulación con la que sueñan los holders a largo plazo.

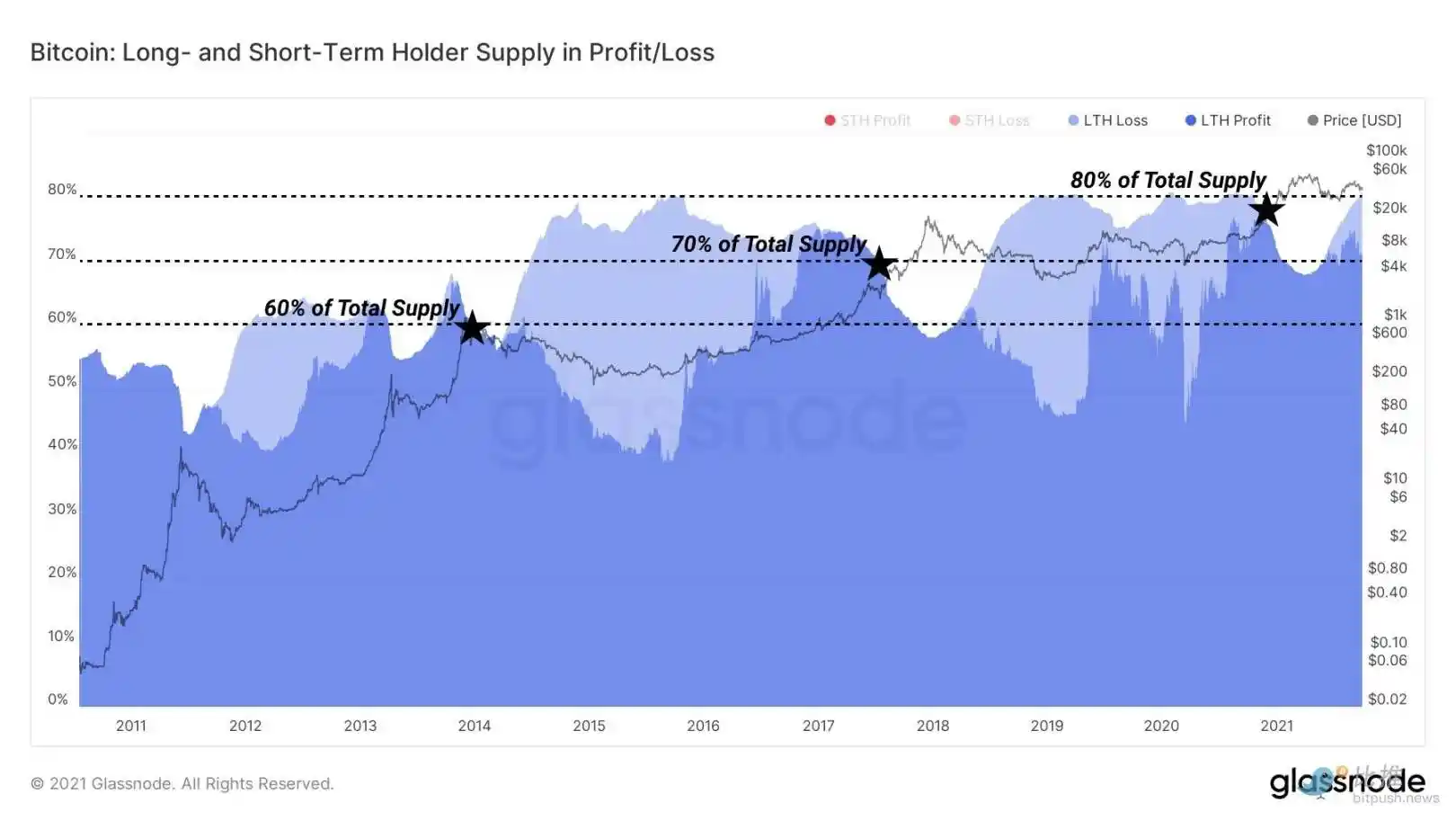

Los datos de Glassnode respaldan este patrón. Durante los periodos de consolidación a medio plazo, la oferta en manos de holders a largo plazo suele crecer a medida que los traders especulativos se retiran.

En 2019, los holders a largo plazo de Bitcoin representaban más del 644% de la oferta circulante; en 2025, este número vuelve a acercarse a un nivel similar. La paciencia parece ser el arma secreta de los inversores tranquilos.

Lo que revela el gráfico

En el gráfico semanal de Ethereum, la tendencia muestra una similitud sorprendente. En julio de 2019, poco después del fin del QT, Ethereum probó su media móvil de 20 semanas, rebotó, la volvió a probar y solo se recuperó realmente meses después.

Este verano, el mismo cruce de medias móviles de 20-50 semanas vuelve a repetirse; esto sirve como recordatorio de que el ciclo de mercado siempre oscila entre la esperanza y el agotamiento.

Gambardello explicó que la señal clave a observar sería si Ethereum puede superar la media móvil de 20 semanas. Esta es una señal de confirmación a corto plazo para evaluar si el mercado está listo para reflejar la trayectoria de 2019.

De lo contrario, la capitalización total del mercado cayendo temporalmente al rango de los 3 trillones de dólares (en comparación con los 3.6 trillones actuales que muestra CoinMarketCap) podría repetir el guion de aquel año: una caída suficiente para asustar a los inversores minoristas, pero no lo suficiente como para terminar la tendencia alcista.

Una década diferente, misma psicología de mercado

Por supuesto, 2025 no es una simple réplica de 2019. Los titulares en las noticias cripto han cambiado y ha habido cambios macroeconómicos significativos.

Un gobierno estadounidense favorable a las criptomonedas está ahora en el poder. La CLEAR Act y la GENIUS Act han puesto fin, en esencia, a la incertidumbre regulatoria que antes desvelaba a los inversores. Los ETFs de Ethereum ya se negocian.

Los emisores de stablecoins están bajo regulación. BlackRock ahora se sienta en la cima con 250 mil millones de dólares en activos de ETFs cripto.

Esta fuerza institucional no desaparecerá de la noche a la mañana. En cambio, ha alterado el ritmo del mercado, transformando el mercado impulsado por la adrenalina en un dominio gestionado por hojas de cálculo y pruebas de estrés.

Lo que podríamos estar presenciando no es otro mercado alcista o bajista, sino un cambio más matizado: una fase de transición dentro de un sistema climático monetario más amplio.

El giro de liquidez de la Reserva Federal, la asunción de un nuevo presidente en mayo y la normalización regulatoria podrían hacer de 2025 un periodo de preparación silenciosa antes del próximo impulso alcista.

Gambardello no cree que estemos entrando en un mercado bajista, sino más bien en una "fase de consolidación frustrante".

Sí, es frustrante. Pero quizás sea necesario. Si el mercado cripto de 2019 nos enseñó algo, es que el aburrimiento suele ser el preludio de un gran avance.

Descargo de responsabilidad: El contenido de este artículo refleja únicamente la opinión del autor y no representa en modo alguno a la plataforma. Este artículo no se pretende servir de referencia para tomar decisiones de inversión.

También te puede gustar

¿Monero (XMR) se está preparando para una ruptura alcista? ¡La formación de un patrón clave así lo sugiere!

Microsoft cierra un acuerdo de 9.7 mil millones de dólares con IREN ante el aumento de la demanda de IA

ETF de XRP: Nate Geraci predice un lanzamiento dentro de dos semanas

Stellar (XLM) mantiene un soporte clave — ¿Podría este patrón desencadenar un rebote?