Defendiendo los $100k

Bitcoin se estabiliza cerca de los $100K después de romper por debajo de niveles clave de costo promedio, lo que indica una disminución de la demanda y ventas por parte de holders de largo plazo. Con los ETF registrando salidas de capital y los operadores de opciones aún defendiendo posiciones, el mercado se encuentra en una situación precaria: cauteloso, sobrevendido, pero todavía sin una capitulación profunda.

Resumen Ejecutivo

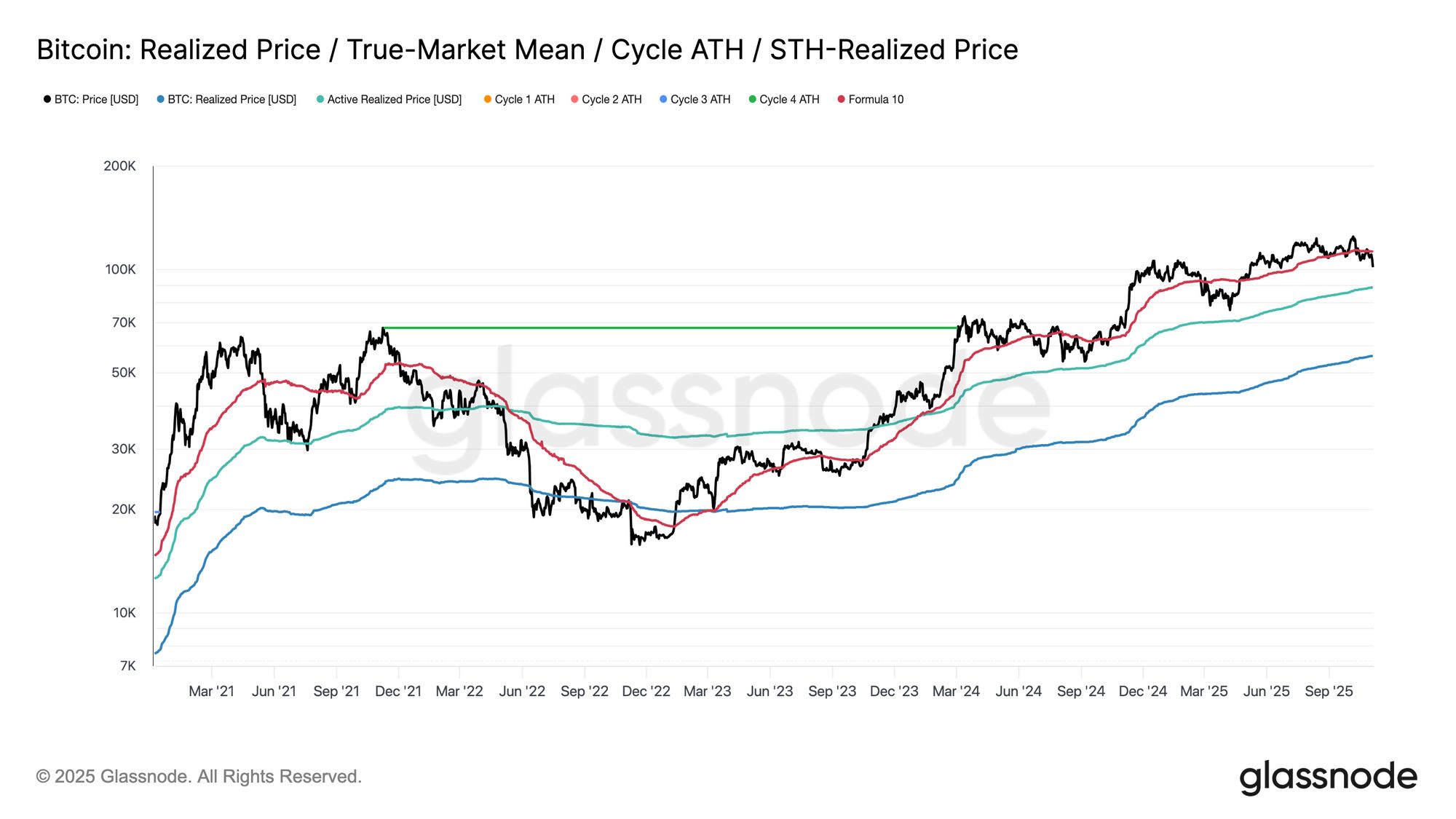

- Bitcoin cayó por debajo del Cost Basis de los Short-Term Holders (~$112.5K), confirmando la disminución de la demanda y poniendo fin a su fase alcista previa. El precio ahora se consolida cerca de los $100K, aproximadamente un 21% por debajo del ATH.

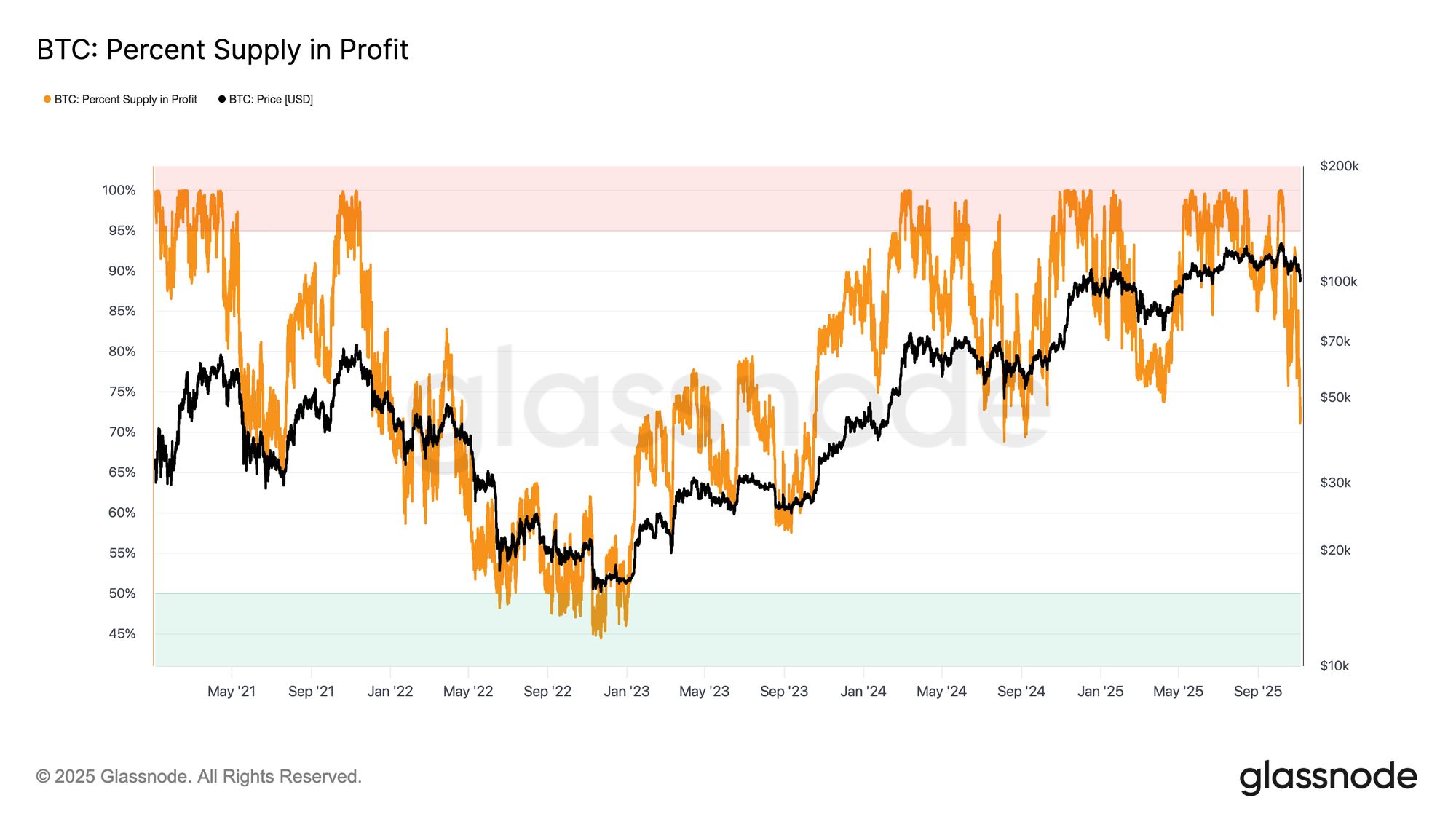

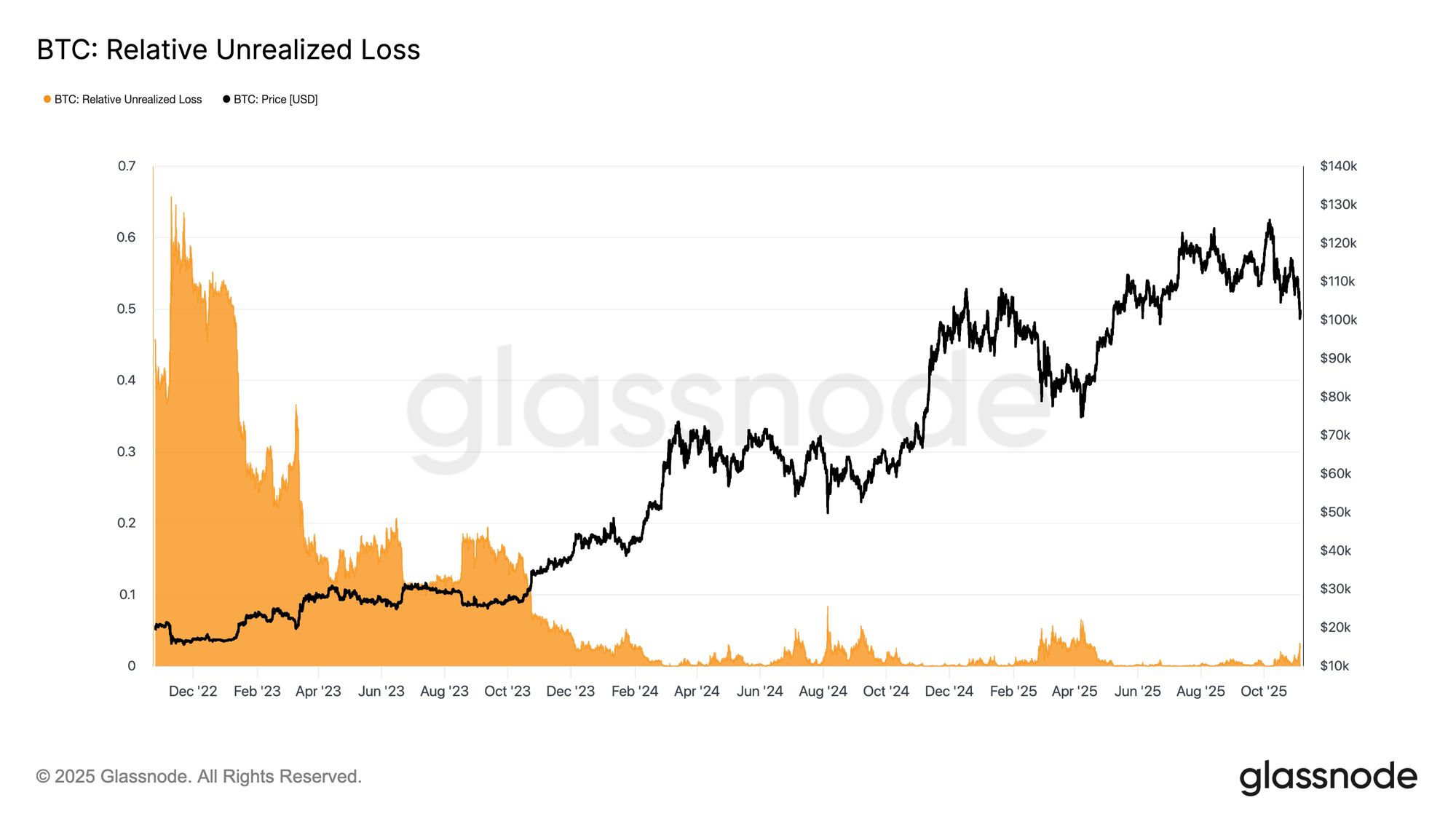

- Aproximadamente el 71% de la oferta permanece en ganancias, consistente con correcciones de mitad de ciclo. La Relative Unrealized Loss en 3,1% sugiere una fase bajista leve en lugar de una capitulación profunda.

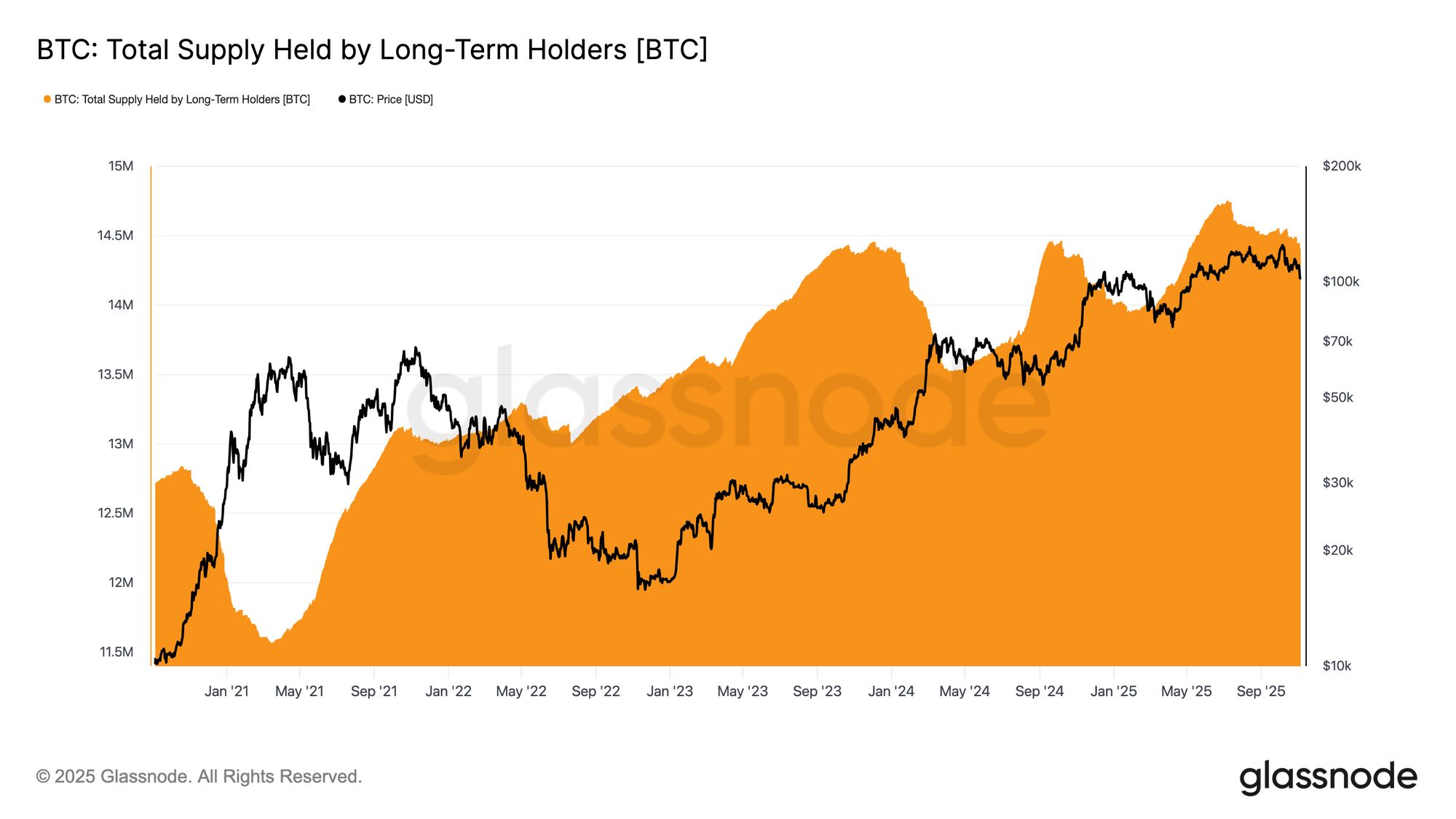

- Desde julio, la oferta de LTH ha disminuido en 300K BTC, marcando una distribución continua incluso mientras el precio tiende a la baja, a diferencia de etapas anteriores del ciclo cuando las ventas ocurrían durante los rallies.

- Los Spot ETFs estadounidenses han registrado salidas constantes (–$150M/día a –$700M/día), mientras que los spot CVDs en los principales exchanges muestran presión vendedora persistente y una demanda discrecional en declive.

- El Perpetual Market Directional Premium cayó de $338M/mes en abril a $118M/mes, indicando que los traders están retrocediendo de los longs apalancados.

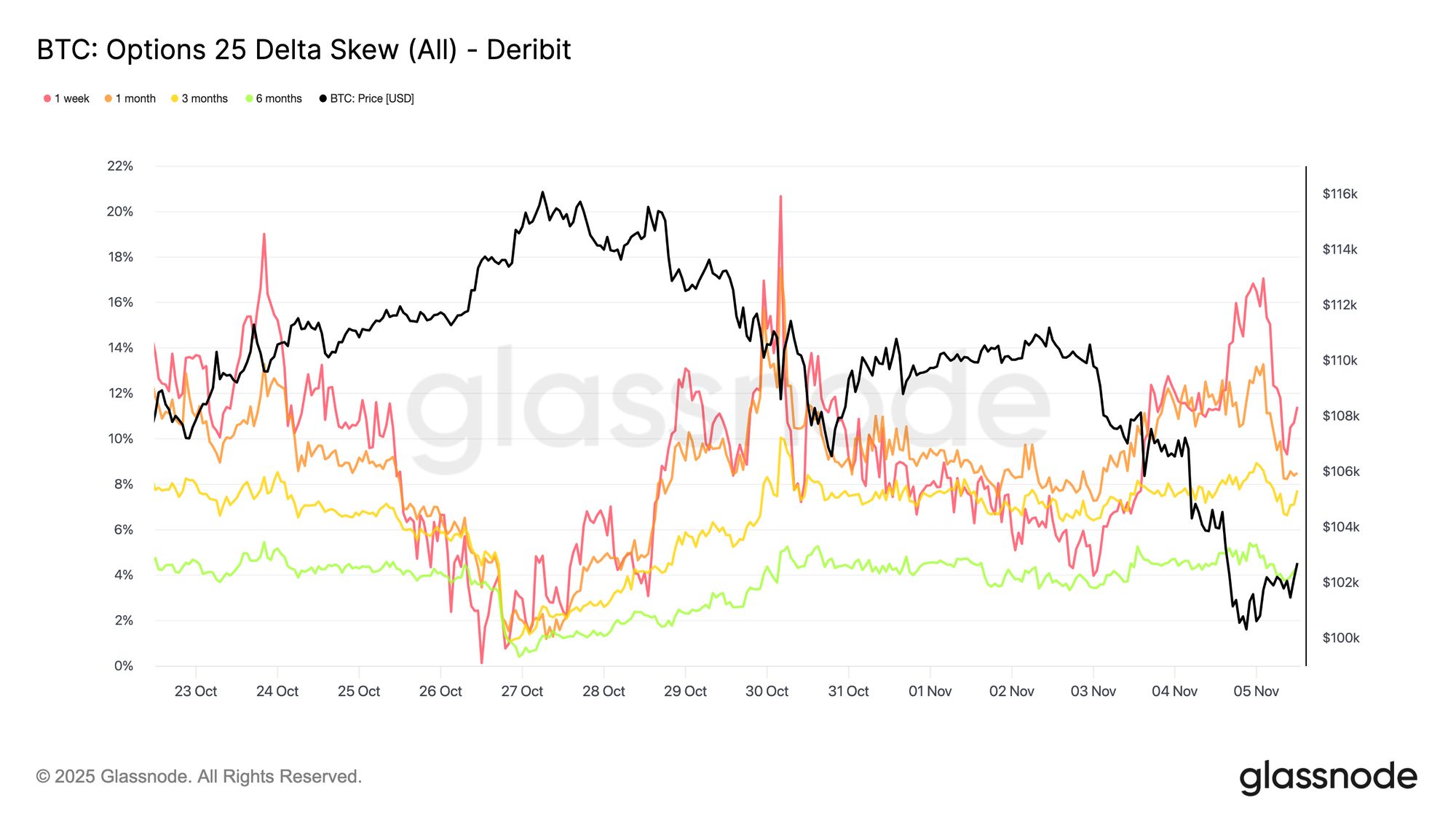

- La demanda elevada de puts y las primas más altas en el strike de $100K muestran que los traders siguen cubriéndose, no comprando la caída. La volatilidad implícita a corto plazo sigue siendo sensible a los movimientos de precio pero se está estabilizando tras el pico de octubre.

- En general, el mercado permanece en un equilibrio frágil, con demanda débil, pérdidas controladas y alta cautela. Una recuperación sostenida requiere nuevos flujos de entrada y recuperar la región de $112K–$113K como soporte.

Insights On-chain

Tras el informe de la semana pasada, Lacking Conviction, Bitcoin rompió por debajo del umbral psicológico de $100K después de fallar repetidamente en recuperar el cost basis de los Short-Term Holders. Esta ruptura confirma la disminución del impulso de demanda y la presión vendedora persistente de los inversores a largo plazo, marcando un claro alejamiento de la fase alcista.

En esta edición, utilizamos modelos de precios on-chain e indicadores de gasto para evaluar la debilidad estructural del mercado, y luego analizamos métricas de los mercados spot, perpetuos y de opciones para medir el sentimiento y la posición de riesgo para la próxima semana.

Probando el Límite Inferior

Desde el reseteo del mercado el 10 de octubre, Bitcoin ha luchado por mantenerse por encima del cost basis de los Short-Term Holders, resultando en una fuerte caída hacia los $100K, aproximadamente un 11% por debajo de este umbral clave en $112.5K.

Históricamente, descuentos de esta magnitud desde este nivel han incrementado la probabilidad de más caídas hacia soportes estructurales inferiores, como el Active Investors’ Realized Price, actualmente cerca de $88.5K. Esta métrica rastrea dinámicamente el cost basis de la oferta activamente circulante (excluyendo monedas inactivas) y a menudo ha servido como punto de referencia crítico durante fases correctivas extendidas en ciclos anteriores.

Live Chart

Live Chart En una Encrucijada

Extendiendo este análisis, la reciente corrección ha formado una estructura similar a la de junio de 2024 y febrero de 2025, períodos en los que Bitcoin se encontraba en un punto crucial entre la recuperación y una contracción más profunda. En $100K, aproximadamente el 71% de la oferta permanece en ganancias—ubicando al mercado cerca del límite inferior del rango de equilibrio típico del 70%–90% visto durante desaceleraciones de mitad de ciclo.

Esta etapa suele presentar breves rallies de alivio hacia el cost basis de los Short-Term Holders, aunque una recuperación sostenida generalmente requiere una consolidación prolongada y nuevos flujos de demanda. Por el contrario, si una mayor debilidad empuja a una mayor parte de la oferta a pérdidas, el mercado corre el riesgo de pasar de la actual tendencia bajista moderada a una fase bajista más profunda, históricamente definida por capitulación y re-acumulación extendida.

Live Chart

Live Chart Pérdidas Aún Contenidas

Para distinguir aún más la caída actual, es útil evaluar la Relative Unrealized Loss, que mide las pérdidas no realizadas totales en USD en relación con la capitalización de mercado. A diferencia del bear market de 2022–2023, donde las pérdidas alcanzaron niveles extremos, la lectura actual de 3,1% sugiere solo un estrés moderado, comparable a las correcciones de mitad de ciclo en Q3–Q4 2024 y Q2 2025, todas por debajo del umbral del 5%.

Mientras las pérdidas no realizadas se mantengan dentro de este rango, el mercado puede clasificarse como una fase bajista leve caracterizada por una revalorización ordenada en lugar de pánico. Sin embargo, una caída más profunda que empuje este ratio por encima del 10% probablemente desencadenaría una capitulación más amplia y marcaría la transición a un régimen bajista más severo.

Live Chart

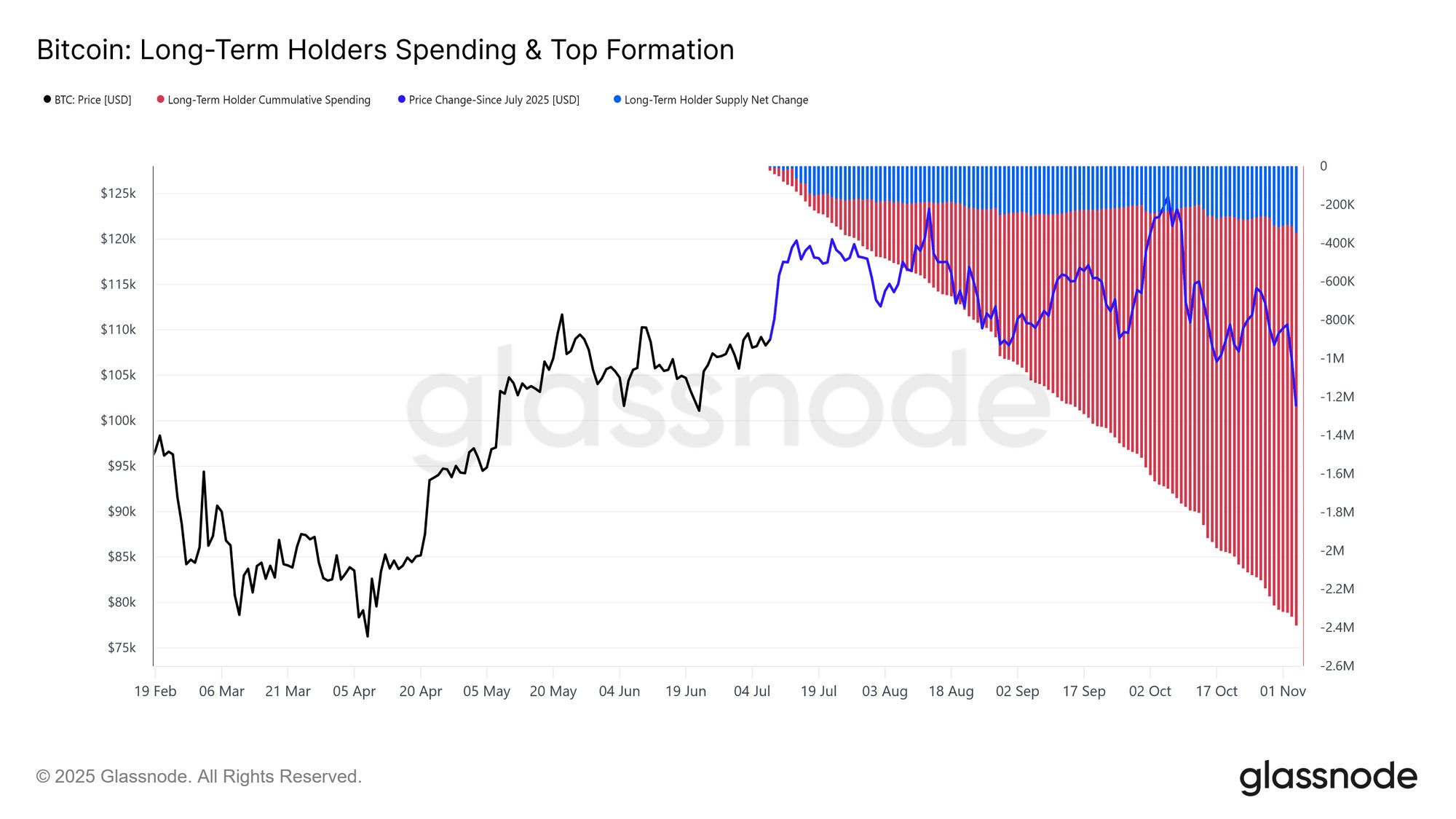

Live Chart Distribución Persistente de Largo Plazo

A pesar de la intensidad de las pérdidas relativamente contenida y una caída moderada del 21% desde el máximo histórico de $126K, el mercado sigue bajo una presión vendedora silenciosa pero persistente de los long-term holders (LTHs). Esta tendencia se viene desarrollando desde julio de 2025, incluso cuando Bitcoin alcanzó un nuevo pico a principios de octubre, sorprendiendo a muchos.

Durante este período, la oferta de LTH ha disminuido en ~300K BTC (de 14.7M a 14.4M BTC). A diferencia de las olas de distribución anteriores en el ciclo, cuando los holders a largo plazo vendían en momentos de fortaleza durante grandes rallies, esta vez están vendiendo en debilidad. En otras palabras, están descargando monedas mientras el precio oscila y continúa bajando. Este cambio de comportamiento señala un mayor cansancio y menor convicción entre los inversores experimentados.

Live Chart

Live Chart Desmenuzando la Distribución Silenciosa

Para comprender mejor la distribución actual de los long-term holders (LTH), es importante reconocer que los cambios en la oferta de LTH reflejan dos fuerzas: monedas gastadas y monedas que maduran más allá de aproximadamente 155 días. Desde julio de 2025, el ritmo de gasto ha superado la maduración, creando una forma “silenciosa” de distribución bajo la superficie.

Comparando el gasto acumulado de LTH con el cambio neto de oferta se revela que los holders a largo plazo han gastado alrededor de 2.4M BTC durante este período, mientras que nuevas maduraciones compensan gran parte de esta salida, resultando en una disminución neta de la oferta de 0.3M BTC. Excluyendo el efecto de maduración, este gasto representa aproximadamente el 12% de la oferta circulante (2.4M / 19.4M). Este es un flujo sustancial que ayuda a explicar la presión vendedora persistente a pesar de la acción de precio relativamente estable.

Live Chart

Live Chart Insights Off-Chain

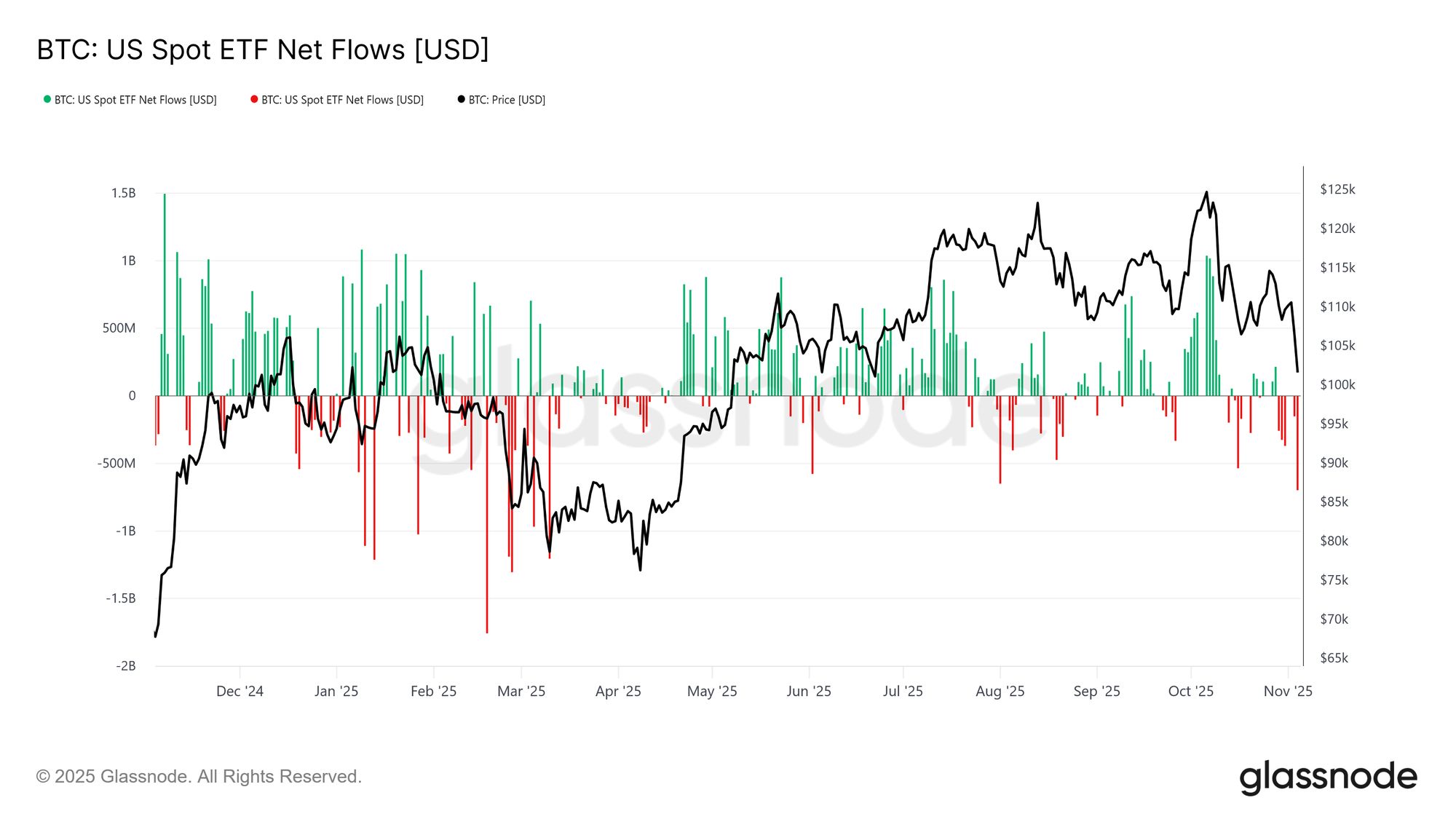

Baja Munición

Cambiando el enfoque a la demanda institucional, los spot Bitcoin ETFs estadounidenses han experimentado una marcada desaceleración en las últimas dos semanas, registrando salidas netas consistentes entre –$150M y –$700M por día. Esto contrasta fuertemente con la fuerte ola de entradas observada durante septiembre y principios de octubre, que había sostenido la resiliencia del precio en ese período.

La tendencia reciente apunta a una moderación en la asignación de capital institucional, ya que la toma de ganancias y el menor apetito por nueva exposición pesan sobre la presión compradora agregada de los ETF. Esta desaceleración de la actividad se alinea estrechamente con la debilidad general del precio, destacando una disminución en la convicción compradora tras varios meses de acumulación persistente.

Live Chart

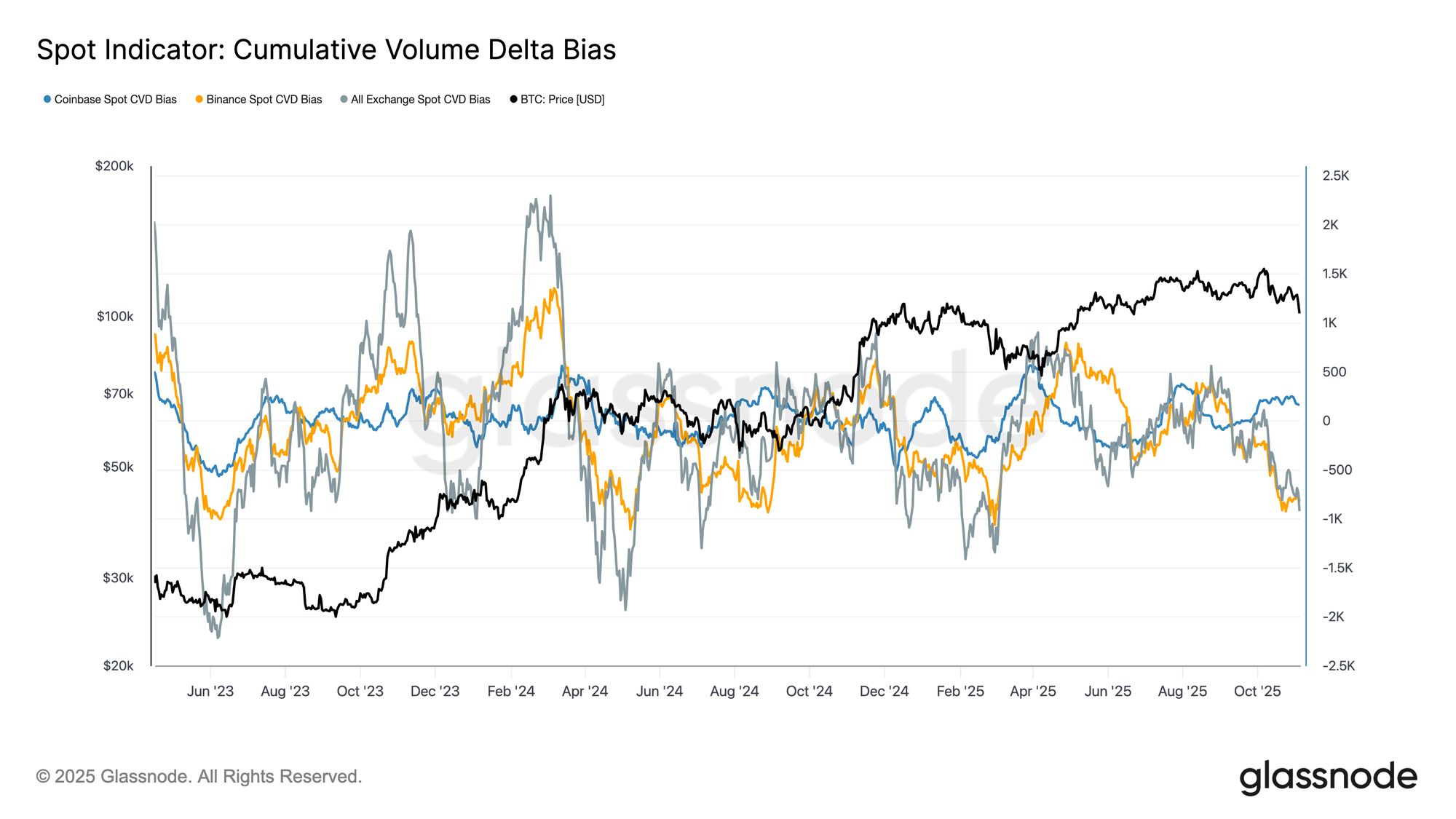

Live Chart Sesgo Pesado

La actividad en el mercado spot ha continuado debilitándose durante el último mes, con el Cumulative Volume Delta (CVD) Bias tendiendo a la baja en los principales exchanges. Tanto Binance como los CVDs spot agregados se han vuelto negativos en –822 BTC y –917 BTC, respectivamente, señalando una presión vendedora neta sostenida y una limitada agresividad compradora en spot. Coinbase se mantiene relativamente neutral en +170 BTC, mostrando poca evidencia de absorción compradora significativa.

Este deterioro en la demanda spot refleja la desaceleración general en los flujos de entrada a los ETF, sugiriendo una disminución en la convicción de los inversores discrecionales. En conjunto, estas señales refuerzan un tono de mercado enfriado, donde el interés comprador permanece contenido y los rallies son recibidos con una toma de ganancias cada vez más rápida.

Live Chart

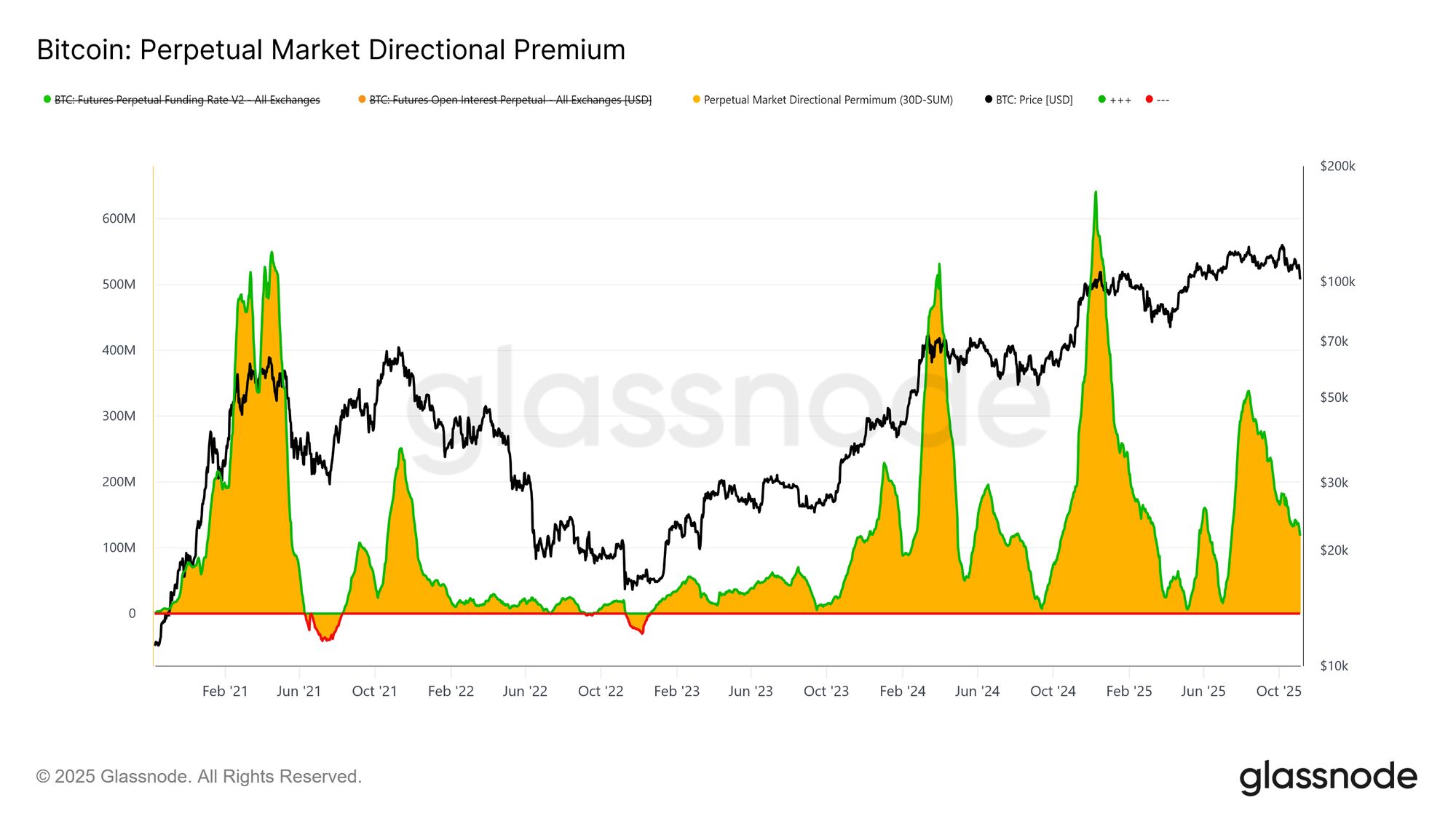

Live Chart Apetito Estropeado

En el mercado de derivados, el Perpetual Market Directional Premium—el interés pagado por los traders long para mantener posiciones—ha caído bruscamente desde su pico de abril de $338M por mes a alrededor de $118M por mes. Esta reducción notable señala un desarme generalizado de posiciones especulativas y un claro enfriamiento del apetito por riesgo.

Tras un período prolongado de funding positivo elevado a mitad de año, el descenso constante de la métrica indica que los traders están reduciendo el apalancamiento direccional, favoreciendo la neutralidad sobre la exposición long agresiva. Este cambio refleja el debilitamiento general observado en la demanda spot y los flujos de entrada a los ETF, subrayando una transición en los mercados perpetuos de un sesgo optimista a una postura más cautelosa y de aversión al riesgo.

Live Chart

Live Chart Siguen Pagando por Protección

Mientras Bitcoin ronda el nivel psicológico de $100K, el skew de opciones sigue señalando una fuerte demanda de puts, lo que no sorprende. Los datos muestran que el mercado de opciones no está posicionado para una reversión ni para “comprar la caída”, sino que está pagando primas elevadas para protegerse ante más caídas. Los puts caros en un nivel de soporte clave indican que los traders siguen enfocados en la protección más que en la acumulación. En resumen, el mercado sigue cubriéndose, no buscando el piso (al menos, todavía no).

Live Chart

Live Chart El Riesgo Vuelve a Subir

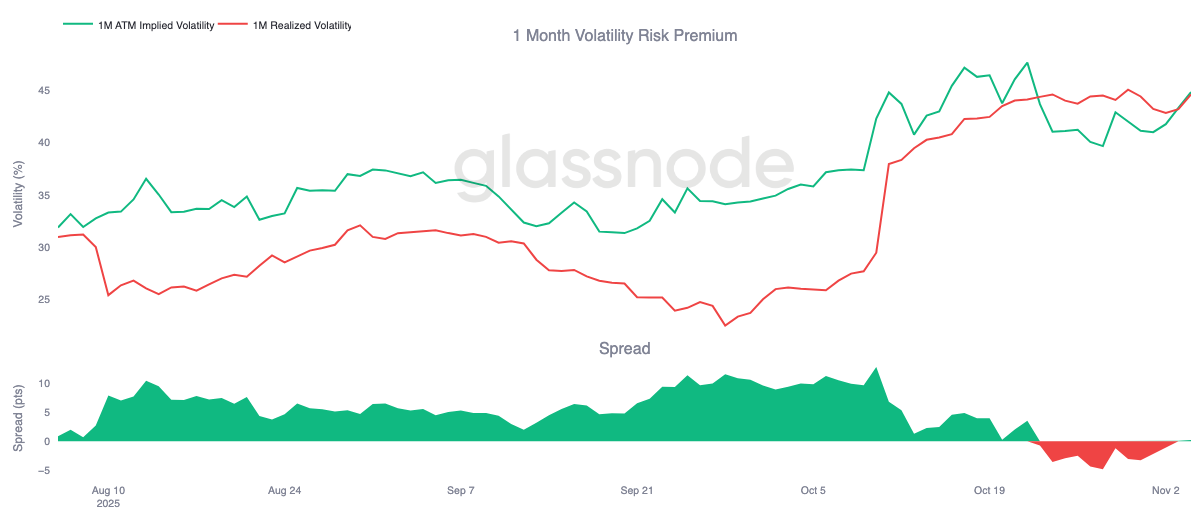

La prima de riesgo de volatilidad a un mes se ha vuelto ligeramente positiva tras diez días consecutivos en territorio negativo. Como era de esperar, la prima ha revertido a la media, con la volatilidad implícita reajustándose al alza tras un período difícil para los vendedores de gamma.

Este cambio refleja un mercado aún dominado por la cautela, donde los traders están dispuestos a pagar precios elevados por protección, permitiendo que los market makers tomen la contraparte. También es notable cómo respondió la volatilidad implícita cuando Bitcoin cayó al nivel de $100K, subiendo en paralelo con el renovado posicionamiento defensivo.

Live Chart

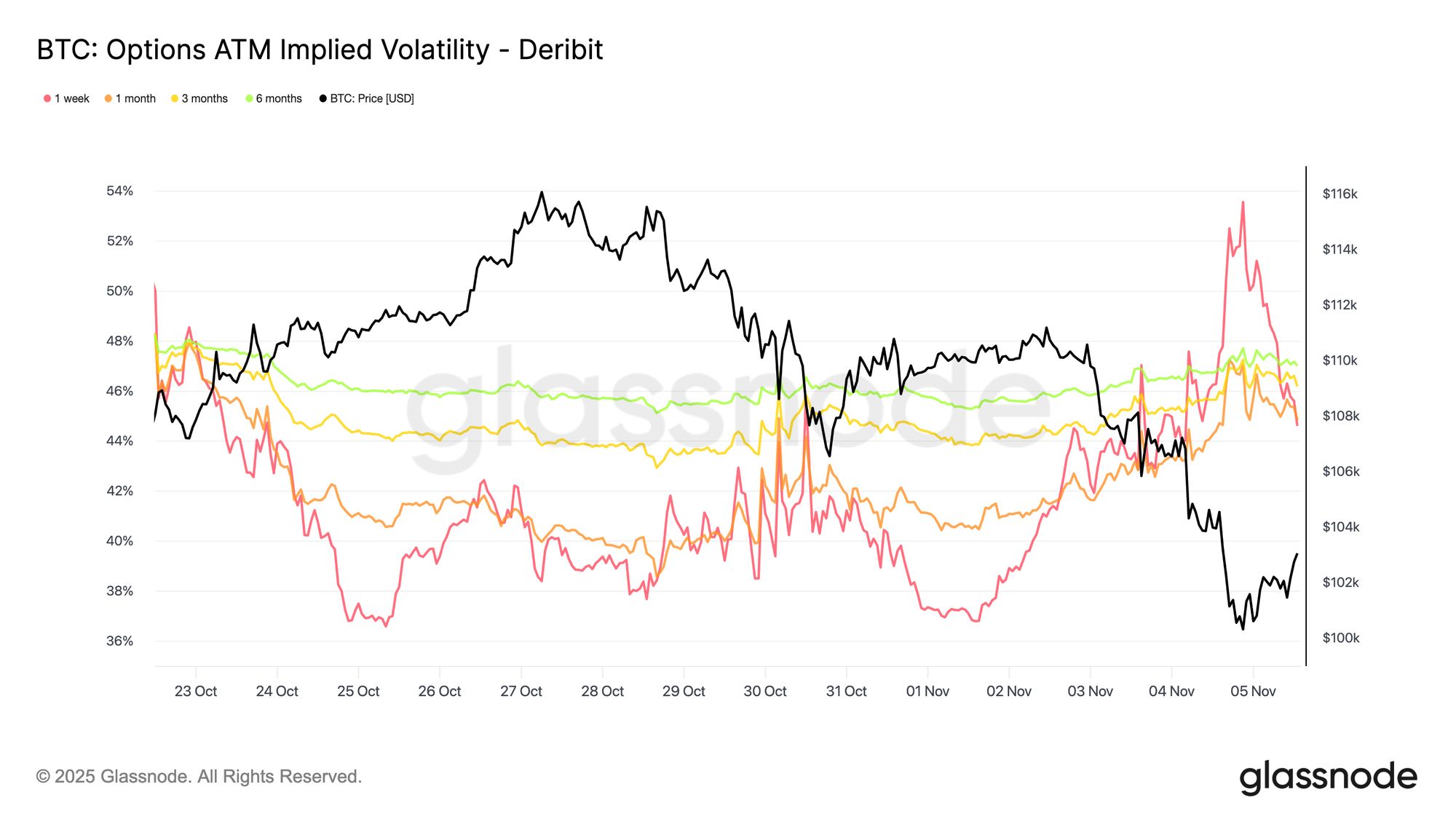

Live Chart La Volatilidad se Dispara a la Baja

La volatilidad implícita a corto plazo sigue estando estrecha e inversamente ligada a la acción del precio. A medida que Bitcoin se vendió, la volatilidad se disparó bruscamente, con la IV a una semana alcanzando el 54% antes de retroceder unos 10 puntos de volatilidad una vez que se formó soporte cerca de los $100K.

Los vencimientos más largos también subieron, con el plazo de un mes aumentando aproximadamente 4 puntos de volatilidad, y el vencimiento a seis meses ganando alrededor de 1,5 puntos frente a los niveles previos a la corrección cerca de $110K. Este patrón subraya la clásica relación pánico-volatilidad, donde las caídas rápidas de precio siguen impulsando picos de volatilidad a corto plazo.

Live Chart

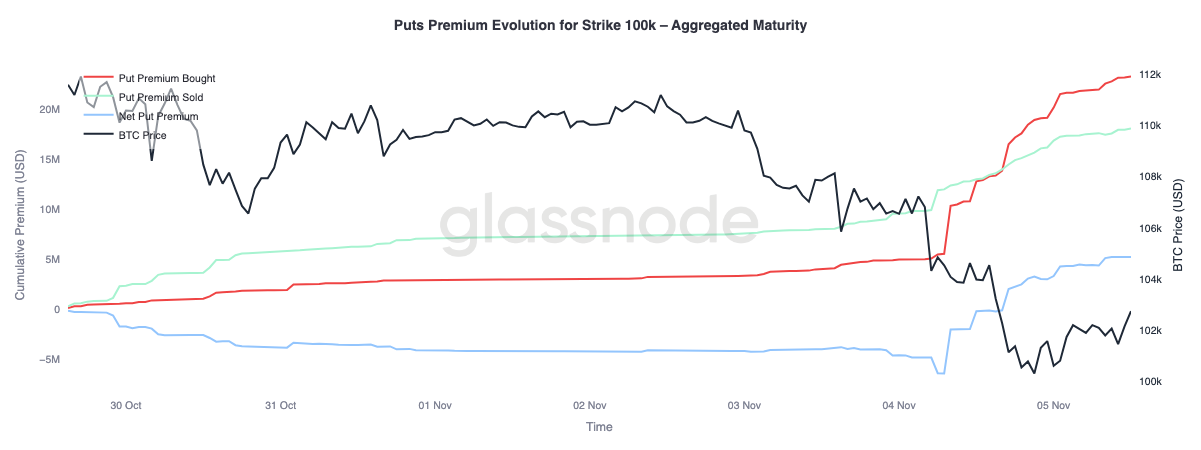

Live Chart Defensivos en 100K

Examinar la prima de puts en el strike de $100K ofrece más información sobre el sentimiento actual. En las últimas dos semanas, las primas netas de puts han ido aumentando gradualmente, para luego dispararse ayer cuando crecieron los temores de que el ciclo alcista pudiera estar terminando. La prima se disparó durante la venta y sigue cotizando elevada, incluso mientras Bitcoin se estabiliza cerca de su nivel de soporte. Esta tendencia confirma que la cobertura sigue activa, con los traders optando por la protección antes que por la asunción de nuevos riesgos.

Live Chart

Live Chart Los Flujos Siguen Defensivos

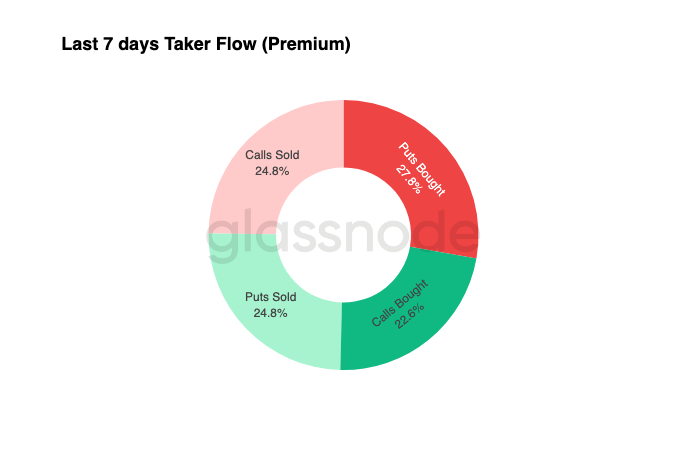

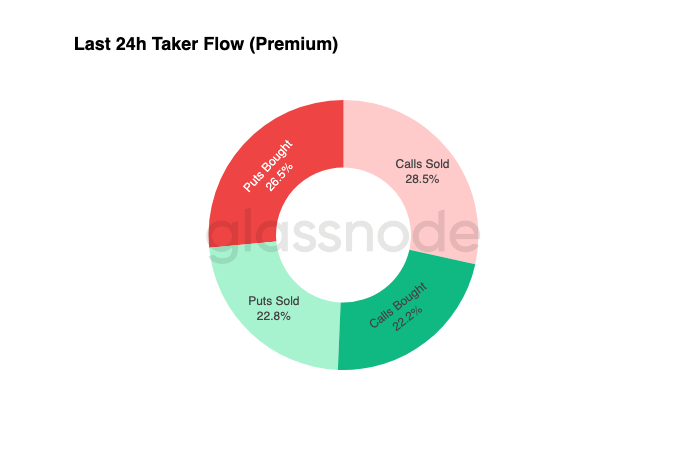

Los datos de flujo de los últimos siete días muestran que la actividad de los takers ha estado dominada por posiciones delta negativas, principalmente a través de puts comprados y calls vendidos. Las últimas 24 horas aún no muestran señales claras de un piso. Los dealers siguen largos en gamma, habiendo absorbido un riesgo significativo de traders en busca de rendimiento, y probablemente monetizarán los movimientos de precio en ambas direcciones.

Este escenario mantiene la volatilidad elevada pero controlada, manteniendo un tono cauteloso. En general, el entorno sigue favoreciendo la defensa sobre la asunción agresiva de riesgos, ante la ausencia de un catalizador alcista claro. Sin embargo, dado que la protección a la baja sigue siendo cara, algunos traders pronto podrían empezar a vender esa prima de riesgo en busca de valor.

El éxito en el trading de opciones radica en monetizar posiciones construidas antes del movimiento. Un libro rentable requiere reducir exposición en momentos de fortaleza y tomar ganancias en coberturas cuando el miedo domina el mercado. Actualmente, los traders no están comprando la caída, pero la configuración actual aún ofrece oportunidades asimétricas—permitiendo a los participantes disciplinados posicionarse temprano para la próxima etapa una vez que la volatilidad y el sentimiento comiencen a resetearse.

Conclusión

La ruptura de Bitcoin por debajo del Cost Basis de los Short-Term Holders (~$112.5K) y la posterior estabilización alrededor de $100K marcan un cambio decisivo en la estructura del mercado. Hasta ahora, esta corrección refleja desaceleraciones de mitad de ciclo anteriores, con el 71% (70%-90%) de la oferta aún en ganancias y la Relative Unrealized Loss contenida en 3,1% (<5%), lo que sugiere una fase bajista leve en lugar de una capitulación profunda. Sin embargo, la distribución sostenida de holders a largo plazo desde julio y las salidas continuas de productos ETF subrayan una convicción debilitada tanto en el frente minorista como institucional.

El Active Investors’ Realized Price (~$88.5K) sigue siendo una referencia crítica a la baja si persisten las ventas, mientras que recuperar el Cost Basis de los Short-Term Holders señalaría una renovada fortaleza de la demanda. Mientras tanto, el Perpetual Market Directional Premium y el sesgo de CVD apuntan ambos a una retirada del apalancamiento especulativo y una participación spot menguante, reforzando un entorno de aversión al riesgo.

En el mercado de opciones, la elevada demanda de puts, el aumento de primas en el strike de $100K y un modesto rebote en la volatilidad implícita confirman un tono defensivo. Los traders siguen priorizando la protección sobre la acumulación, reflejando la vacilación para llamar a un piso.

En general, el mercado permanece en un equilibrio frágil; sobrevendido pero sin pánico, cauteloso pero estructuralmente intacto. El próximo impulso direccional probablemente dependerá de si la demanda renovada puede absorber la distribución continua de holders a largo plazo y recuperar la región de $112K–$113K como soporte firme, o si los vendedores mantienen el control y extienden la tendencia bajista actual.

Descargo de responsabilidad: El contenido de este artículo refleja únicamente la opinión del autor y no representa en modo alguno a la plataforma. Este artículo no se pretende servir de referencia para tomar decisiones de inversión.

También te puede gustar

¿El mercado de predicciones se encuentra con Tinder? ¿La nueva función de Warden permite apostar deslizando a la izquierda o derecha?

No se necesita análisis de gráficos, ni investigación macroeconómica, ni siquiera ingresar un monto de dinero.

¿Por qué el precio de bitcoin solo sube cuando el gobierno de Estados Unidos está abierto?

El cierre del gobierno de Estados Unidos ha entrado en su día 36, provocando caídas en los mercados financieros globales. El cierre impide que los fondos de la cuenta general del Tesoro (TGA) fluyan hacia el mercado, retirando liquidez y generando una crisis de liquidez. Las tasas de interés interbancarias se han disparado, mientras que las tasas de morosidad en préstamos inmobiliarios comerciales y de autos han aumentado, incrementando el riesgo sistémico. El mercado está dividido sobre la tendencia futura: los pesimistas creen que el impacto en la liquidez persistirá, mientras que los optimistas esperan una liberación de liquidez una vez que termine el cierre. Resumen generado por Mars AI. Este resumen ha sido producido por el modelo Mars AI y su exactitud y completitud todavía están en proceso de mejora continua.

Las tesorerías de activos digitales están colapsando: la pérdida de confianza desencadena una venta masiva en el mercado

La prima de mercado para las empresas DAT ha desaparecido, con las ratios mNAV acercándose a 1,0. Analistas atribuyen la reciente caída de las criptomonedas en parte a la liquidación masiva por parte de estos grupos corporativos de tesorería.

Jensen Huang predice que China superará a Estados Unidos en la carrera de la IA

El CEO de Nvidia, Jensen Huang, afirmó directamente que, gracias a los precios de la energía y las ventajas regulatorias, China ganará la carrera de la IA. Según él, la regulación excesivamente cautelosa y conservadora en países occidentales como Inglaterra y Estados Unidos será un obstáculo.