Ketahanan On-Chain Bitcoin: Era Baru Akumulasi Institusional dan Lindung Nilai terhadap Inflasi

- Data on-chain Bitcoin tahun 2025 menunjukkan akumulasi institusi meningkat sementara kepemilikan ritel jangka pendek menyusut sebesar 30-38% di tengah volatilitas makroekonomi. - Koefisien Gini mencapai 0,4677, dengan dompet whale (10.000+ BTC) menambah 16.000 BTC, mencerminkan pola pasar bullish tahun 2019. - Korelasi BTC sebesar 0,76 dengan ekuitas dan korelasi terbalik -0,65 dengan suku bunga Fed memperkuat perannya sebagai lindung nilai inflasi, mengungguli model pasokan tetap emas. - 64% pasokan kini dipegang selama lebih dari 1 tahun, dengan $104k-$108k diidentifikasi sebagai support kritis.

Pada tahun 2025, metrik on-chain Bitcoin mengungkapkan perubahan besar dalam perilaku investor, menggambarkan narasi menarik tentang konsolidasi institusional dan penyesuaian ulang investor ritel. Saat cryptocurrency ini menavigasi lanskap makroekonomi yang volatil—ditandai oleh ketegangan geopolitik, pengawasan regulasi, dan dampak dari pelanggaran keamanan Bybit—perannya sebagai akumulator kekayaan jangka panjang dan lindung nilai inflasi semakin jelas.

Kisah On-Chain: Dari Penarikan Ritel ke Penguatan Institusional

Data on-chain Bitcoin menceritakan kisah dua pasar. Pemegang jangka pendek (STH) telah menyerah, dengan bucket UTXO yang mewakili posisi yang dipegang kurang dari 18 bulan menyusut sebesar 30–38% pada Q1–Q2 2025. Sebagai contoh, bucket UTXO “1–3 Bulan” anjlok dari 18,6 juta menjadi 11,4 juta, menandakan penurunan tajam dalam perdagangan spekulatif. Sementara itu, pemegang jangka panjang (LTH) semakin memperkuat keyakinan mereka. Bucket UTXO “Lebih dari 8 Tahun” tumbuh sebesar 5% menjadi 26,4 juta, sementara Distribusi Nilai UTXO untuk kelompok ini meningkat 3,5% menjadi 4,48 juta BTC. Perbedaan ini menyoroti pasar yang semakin matang di mana ketidakpastian ritel diimbangi oleh akumulasi institusi dan whale.

Koefisien Gini, ukuran konsentrasi kekayaan, naik menjadi 0,4677 pada Q2 2025, mencerminkan konsolidasi pasokan Bitcoin yang moderat namun berarti di antara pemegang besar. Dompet yang memegang 10.000+ BTC menambah 16.000 BTC selama Q2–Q3, dengan Skor Akumulasi Whale sebesar 0,90—tingkat yang terakhir terlihat selama pasar bullish 2019. Perilaku ini mencerminkan pola historis di mana akumulasi strategis oleh whale mendahului apresiasi harga yang berkelanjutan.

Bitcoin vs. Inflasi: Korelasi yang Meningkat dengan CPI dan Emas

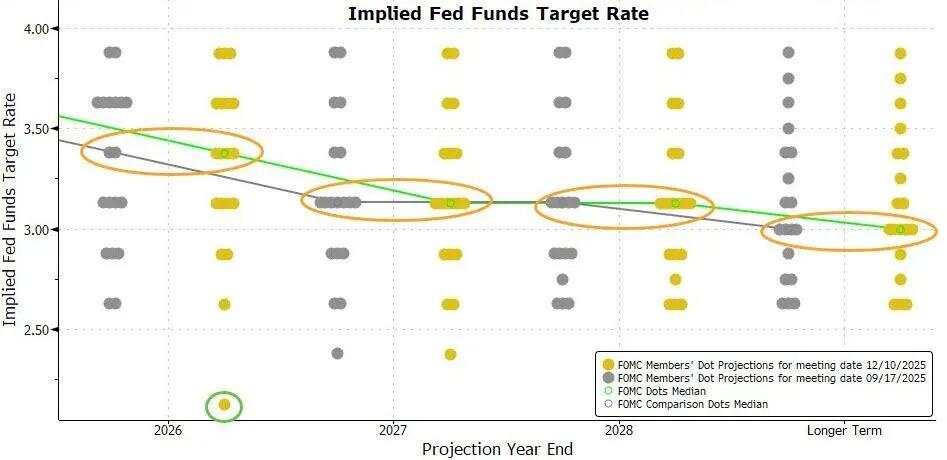

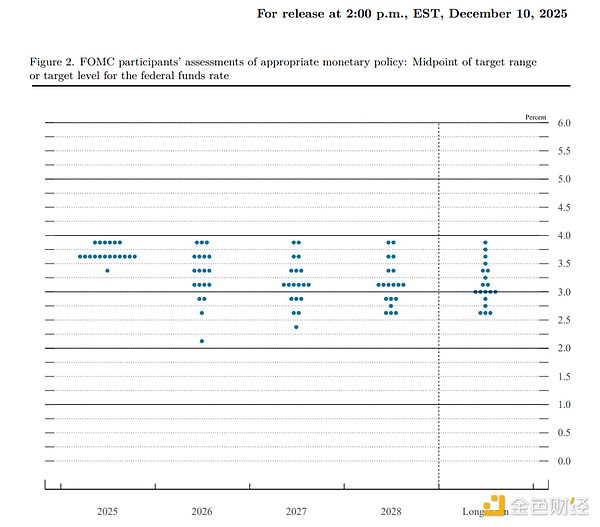

Harga Bitcoin pada tahun 2025 menunjukkan korelasi terbalik yang kuat dengan tingkat kebijakan Federal Reserve AS (-0,65 selama dua tahun) dan korelasi langsung sebesar 0,76 dengan ekuitas AS. Laporan CPI Juli 2025, yang menunjukkan tingkat utama sebesar 2,7% dan inflasi inti sebesar 3,1%, memicu probabilitas 93,9% pemotongan suku bunga Fed, mendorong Bitcoin ke $137.000. Dinamika ini memperkuat peran Bitcoin sebagai lindung nilai strategis terhadap pelonggaran moneter.

Perbandingan dengan emas, lindung nilai inflasi tradisional, semakin menyoroti daya tarik Bitcoin yang meningkat. Sementara pengembalian riil emas tertinggal karena tidak adanya hasil dan elastisitas pasokan yang terbatas, model pasokan deflasi Bitcoin (batas 21 juta) dan kelangkaan yang dapat diprogram menjadikannya penyimpan nilai yang lebih menarik di lingkungan suku bunga rendah. Model Distribusi Harga Realisasi UTXO (URPD) kini mengidentifikasi $104.000–$108.000 sebagai zona dukungan kritis, didukung oleh 1,15 juta BTC yang terakumulasi selama setahun terakhir. Klaster harga realisasi yang padat ini menunjukkan bahwa lantai harga Bitcoin semakin kuat, bahkan ketika tantangan makroekonomi masih berlanjut.

Kepercayaan Institusional dan Mentalitas "HODL"

Gelombang HODL 1+ Tahun kini mencakup 64% dari total pasokan Bitcoin, yang tertinggi dalam sejarahnya. Statistik ini bukan hanya indikator teknis—tetapi juga perilaku. Pemegang jangka panjang, termasuk investor institusional dan early adopter, tidak melakukan penjualan. Sebaliknya, mereka memperdalam posisi mereka saat harga turun, strategi yang mencerminkan pola akumulasi emas selama krisis keuangan 2008.

Pemegang tingkat menengah (100–1.000 BTC) juga meningkatkan pangsa mereka dari total pasokan menjadi 23,07%, menandakan akumulasi strategis oleh investor canggih. Sementara itu, alamat ritel kecil (0,001–0,01 BTC) menunjukkan lonjakan aktivitas “buy the dip”, tetapi bucket 0,01–0,1 BTC mengalami arus keluar bersih. Dualitas ini menyoroti pasar di mana kepercayaan institusional menyeimbangkan fragmentasi ritel.

Dampak Investasi: Memposisikan untuk Permainan Jangka Panjang

Bagi investor, data on-chain dan tren makroekonomi mengarah pada tesis yang jelas: Bitcoin sedang bertransisi dari aset spekulatif menjadi penyimpan nilai strategis yang terlindungi dari inflasi. Berikut cara memposisikan diri:

1. Beli Saat Turun, Bukan Saat Ramai: Peningkatan 5% pada bucket UTXO “Lebih dari 8 Tahun” dan zona dukungan URPD di $104.000–$108.000 menunjukkan penurunan harga adalah peluang untuk akumulasi.

2. Diversifikasi di Luar Volatilitas Ritel: Alokasikan sebagian portofolio Anda ke Bitcoin sebagai lindung nilai terhadap depresiasi fiat, terutama saat siklus pemotongan suku bunga Fed semakin cepat.

3. Pantau Sinyal Institusional: Lacak Skor Akumulasi Whale dan koefisien Gini untuk mengukur sentimen institusional. Skor di atas 0,85 secara historis mendahului bull run yang berkelanjutan.

Kesimpulan: Standar Emas Baru

Metrik on-chain dan korelasi makroekonomi Bitcoin sedang membentuk ulang narasinya dari aset spekulatif yang volatil menjadi pilar pelestarian kekayaan jangka panjang. Saat akumulasi institusional meningkat dan ketidakpastian ritel berkurang, cryptocurrency ini membuktikan ketahanannya di dunia di mana inflasi dan likuiditas menjadi kekuatan dominan. Bagi investor dengan cakrawala multi-tahun, Bitcoin bukan lagi taruhan pinggiran—melainkan alokasi strategis dalam tatanan keuangan baru.

Data sudah jelas: masa depan uang sedang ditulis dalam kode, dan mereka yang HODL siap untuk menuai hasilnya.

Disclaimer: Konten pada artikel ini hanya merefleksikan opini penulis dan tidak mewakili platform ini dengan kapasitas apa pun. Artikel ini tidak dimaksudkan sebagai referensi untuk membuat keputusan investasi.

Kamu mungkin juga menyukai

$RAVE TGE hitung mundur: Ketika pesta dansa menjadi aktivitas ekonomi on-chain, momen Web3 menembus batas benar-benar telah tiba

RaveDAO sedang berkembang pesat menjadi ekosistem budaya terbuka yang didorong oleh hiburan, memimpin Web3 untuk benar-benar diimplementasikan dan menembus batas sebagai infrastruktur kunci.

Penurunan suku bunga yang "hawkish tapi tidak terlalu hawkish", dan pembelian obligasi yang "bukan QE"

Federal Reserve kembali menurunkan suku bunga sebesar 25 basis poin seperti yang diharapkan, masih memperkirakan satu kali penurunan suku bunga tahun depan, dan memulai RMP dengan membeli obligasi jangka pendek senilai 4 miliar.

Penggalangan Dana Bersejarah: Real Finance Menarik $29 Juta untuk Merevolusi RWA