Pelestarian Modal dalam Strategi DeFi Imbal Hasil Tinggi: Bagaimana Diversifikasi Multi-Chain dan Generasi Alpha Airdrop Mengamankan Keuntungan di Pasar yang Volatil

- Diversifikasi multi-chain dan pembangkitan alpha airdrop mengatasi paradoks pelestarian modal DeFi dengan menyeimbangkan risiko dan imbal hasil di Ethereum, BSC, dan Solana. - MAX Yield dari Excellion Finance secara dinamis mengalokasikan modal lintas chain, menargetkan APR 30–40% sambil mengurangi risiko pada satu chain melalui alokasi yang disesuaikan risiko secara real-time. - SwissCheese mengintegrasikan dompet lintas chain dan jembatan, mengurangi biaya dan memperluas akses likuiditas untuk yield farming sekaligus menjaga modal di lingkungan dengan biaya tinggi.

Di dunia keuangan terdesentralisasi (DeFi) yang volatil, pelestarian modal tetap menjadi paradoks: investor mencari hasil tinggi namun takut terhadap risiko sistemik dari eksposur rantai tunggal. Jawabannya terletak pada diversifikasi multi-chain dan generasi airdrop alpha—strategi yang menyeimbangkan risiko dan imbal hasil dengan memanfaatkan kekuatan unik dari Ethereum, Binance Smart Chain (BSC), dan Solana. Inovasi terbaru seperti MAX Yield dari Excellion Finance dan platform seperti SwissCheese menunjukkan bagaimana pendekatan ini dapat menstabilkan pengembalian sekaligus menangkap pertumbuhan di ekosistem blockchain yang terfragmentasi [1].

Alasan Diversifikasi Multi-Chain

Strategi DeFi multi-chain mengurangi risiko inheren dari setiap blockchain tunggal dengan mendistribusikan modal ke jaringan dengan kekuatan yang saling melengkapi. Keamanan kuat Ethereum dan solusi Layer 2 (misalnya, Arbitrum, Optimism) memberikan fondasi stabil untuk menghasilkan yield, sementara infrastruktur biaya rendah BSC menarik likuiditas ritel. Solana, dengan transaksi berkecepatan tinggi dan standar token SPL, menawarkan skalabilitas namun membawa risiko sistemik lebih tinggi karena rekayasa keuangan yang kompleks [3].

Misalnya, MAX Yield dari Excellion Finance secara dinamis mengalokasikan modal ke Ethereum, BSC, dan chain yang sedang berkembang, menargetkan APR 30–40% selama 12 bulan. Dengan memindahkan dana ke protokol dengan imbal hasil yang disesuaikan risiko terbaik, strategi ini menghindari eksposur berlebihan terhadap kerentanan satu chain. Pendekatan ini mencerminkan diversifikasi portofolio tradisional namun diterapkan pada lapisan blockchain, sehingga mengurangi dampak crash spesifik chain atau perubahan regulasi [1].

SwissCheese, sebuah platform DeFi lintas chain, semakin menggambarkan logika ini. Dengan mengintegrasikan dompet multi-chain dan jembatan, SwissCheese memungkinkan pengguna untuk farming yield di pool aman Ethereum sekaligus mengakses mining likuiditas berbiaya rendah di BSC. Interoperabilitas ini tidak hanya memperluas likuiditas tetapi juga mengurangi biaya transaksi, yang sangat penting untuk menjaga modal di lingkungan dengan biaya tinggi [2].

Airdrop Alpha: Menangkap Token yang Undervalued

Airdrop dan program distribusi token telah menjadi fondasi akumulasi nilai DeFi. Platform seperti MAX Yield secara aktif berpartisipasi dalam program ini, menangkap token sebelum mereka mendapatkan likuiditas. Strategi ini menghasilkan “alpha” dengan memanfaatkan akses awal ke proyek dengan fundamental kuat, seringkali sebelum pasar publik menilai mereka [1].

Misalnya, ekosistem airdrop Solana mengalami pertumbuhan eksplosif pada 2025, didorong oleh hasil staking 11,5% dan tingkat inflasi 4,7% [3]. Proyek di Solana sering mendistribusikan token kepada penyedia likuiditas, menciptakan peluang bagi yield farmer untuk mengakumulasi aset dengan potensi jangka panjang. Sementara hasil staking riil Ethereum sebesar 2,73% lebih rendah, infrastruktur yang matang dan mekanisme burn EIP-1559 memberikan pengembalian yang dapat diprediksi, menjadikannya ideal untuk alokasi konservatif [3].

Hedging dan Tata Kelola: Perlindungan Terakhir

Bahkan dengan diversifikasi, volatilitas DeFi menuntut manajemen risiko aktif. MAX Yield menggunakan teknik netral pasar seperti hedging di decentralized exchanges (DEXs) perpetual untuk mengimbangi fluktuasi harga. Ini sangat efektif di pasar yang volatil, di mana likuidasi mendadak dapat mengikis modal. Selain itu, platform dengan kerangka tata kelola yang kuat—seperti yang menggunakan analitik waktu nyata dan audit smart contract—mengurangi risiko eksploitasi [1].

Peran BSC dalam ekosistem ini juga patut dicatat. Meskipun metrik staking-nya kurang transparan dibandingkan Ethereum atau Solana, pangsa 4,35% dari total value locked (TVL) menyoroti daya tariknya bagi investor yang sensitif terhadap biaya [1]. Dengan menggabungkan keterjangkauan BSC, keamanan Ethereum, dan kecepatan Solana, strategi multi-chain menciptakan portofolio “best-of-breed” yang beradaptasi dengan kondisi pasar yang berubah.

Kesimpulan: Masa Depan Pelestarian Modal

Seiring DeFi berkembang, perpaduan antara diversifikasi multi-chain dan generasi airdrop alpha akan mendefinisikan strategi pelestarian modal. Investor yang kaku bertahan di satu chain berisiko kehilangan peluang yield dan mitigasi risiko. Kuncinya adalah memperlakukan ekosistem blockchain sebagai portofolio, bukan silo—mengalokasikan modal ke tempat yang paling aman, paling likuid, dan paling inovatif.

Pada 2025, pemenang di DeFi adalah mereka yang merangkul kompleksitas dengan struktur, menggunakan alat seperti MAX Yield dan SwissCheese untuk menavigasi kekacauan. Untuk saat ini, datanya jelas: diversifikasi lintas chain dan token bukan hanya tren—tetapi sebuah kebutuhan.

**Sumber:[1] Excellion Finance Launches MAX Yield: A Multi-Chain Actively Managed DeFi Strategy [2] DeFi and Blockchain Solution Development | Case Study [3] Understanding Staking Yields and Economics on Ethereum & Solana

Disclaimer: Konten pada artikel ini hanya merefleksikan opini penulis dan tidak mewakili platform ini dengan kapasitas apa pun. Artikel ini tidak dimaksudkan sebagai referensi untuk membuat keputusan investasi.

Kamu mungkin juga menyukai

a16z: Pratinjau 17 Tren Potensial Besar di Bidang Kripto pada Tahun 2026

Mencakup agen cerdas dan kecerdasan buatan, stablecoin, tokenisasi dan keuangan, privasi dan keamanan, serta meluas ke pasar prediksi, SNARKs, dan aplikasi lainnya.

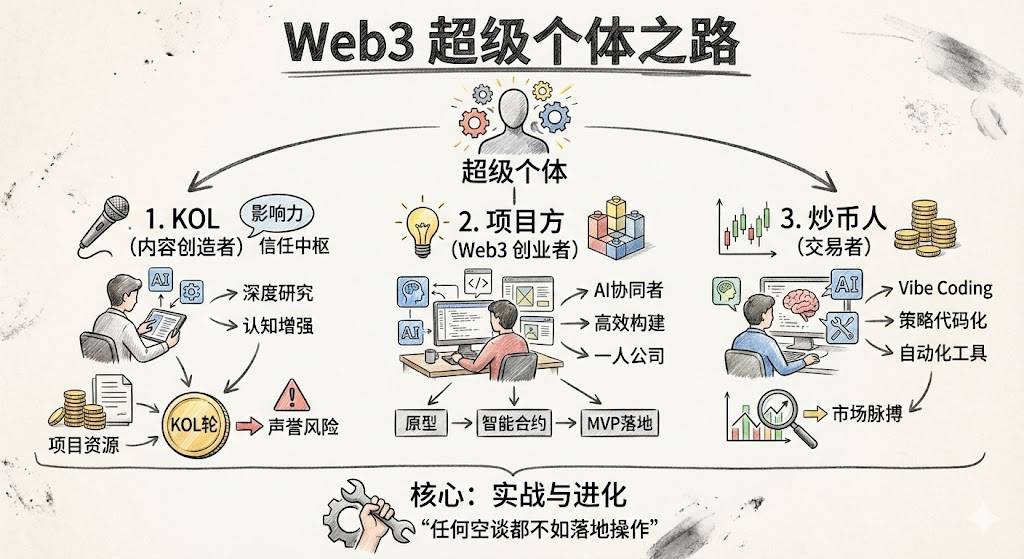

Bagaimana cara menjadi individu super di Web3?

Panduan Kebangkitan Pribadi di Era AI+Crypto.