Hodl atau ambil keuntungan? Siklus pasar bearish Bitcoin dimulai pada $126k

Tidak ada yang memiliki bola kristal, tetapi jika Bitcoin terus berperilaku sesuai dengan siklus masa lalunya, maka kemungkinan besar kita sudah mencapai puncaknya.

Bitcoin mencetak harga tertinggi sepanjang masa pada 6 Oktober, tetapi gagal memperpanjang pergerakan tersebut saat jam pasca-halving mendekati zona puncak yang terlihat pada siklus sebelumnya.

Halving 2024 terjadi pada 20 April, dan puncak sebelumnya tiba sekitar 526 hari setelah halving 2016 dan 546 hari setelah halving 2020.

Berdasarkan irama tersebut, jendela puncak siklus saat ini berlangsung sekitar pertengahan Oktober hingga akhir November.

Cetak harga 6 Oktober mendekati $126.200 belum berhasil direbut kembali, dengan perdagangan spot berputar antara $105.000 hingga $114.000 dan dukungan kunci di sekitar $108.000.

Kini, kasus waktu bersinggungan dengan guncangan makro yang jelas.

Sejak harga tertinggi sepanjang masa, Gedung Putih mengumumkan paket tarif baru atas impor Tiongkok, termasuk tarif hingga 100 persen pada beberapa barang. Berita utama ini menghantam kripto karena futures mengalami deleveraging sekitar $19 miliar likuidasi dalam 24 jam.

Posisi derivatif juga bergeser, dengan permintaan lebih besar untuk perlindungan downside setelah penurunan tersebut. Tekanan pendanaan di sisi tradisional juga terlihat, sebagaimana dilaporkan lonjakan penggunaan Federal Reserve’s Standing Repo Facility yang tidak biasa, sebuah tanda bahwa pendanaan dolar jangka pendek mengetat dalam jendela waktu yang sama.

Aliran dana tetap menjadi penentu jangka pendek. ETF spot Bitcoin AS telah berperan sebagai pembeli marginal siklus ini. menerbitkan data konsolidasi harian penciptaan dan penebusan yang memungkinkan pembacaan cepat apakah uang tunai masuk atau keluar dari instrumen tersebut.

Konteks aliran dana mingguan disediakan oleh , yang melacak produk aset digital yang lebih luas. Serangkaian arus masuk bersih multi-sesi yang luas akan menjaga peluang untuk puncak marginal di akhir siklus tetap terbuka.

Pergerakan yang berombak hingga negatif akan memperkuat argumen bahwa 6 Oktober menandai puncak siklus.

Kerangka skenario membantu menerjemahkan input tersebut ke dalam harga dan waktu.

Periode bear historis pada Bitcoin berlangsung sekitar 12 hingga 18 bulan dan mengalami penurunan sekitar 57 persen pada 2018 dan 76 persen pada 2014 dari puncak ke dasar, sebuah pola yang dipetakan oleh .

Struktur pasar sekarang mencakup ETF spot dan pasar derivatif yang lebih dalam, sehingga kisaran penurunan 35 hingga 55 persen adalah referensi yang masuk akal untuk manajemen risiko downside. Diterapkan pada $126.272, itu menghasilkan zona dasar sekitar $82.000 hingga $57.000.

Garis waktu tersebut akan menempatkan titik terendah pada akhir 2026 hingga awal 2027, secara umum sejalan dengan irama halving yang disebutkan di atas.

Probabilitas bahwa puncak sudah tercapai meningkat ketika waktu, makro, dan aliran dana semuanya condong ke arah yang sama. Jam halving sudah mendekati akhir rentang biasanya.

Guncangan tarif menciptakan ketidakpastian ekonomi riil dan premi risiko yang terlihat pada derivatif. Penggunaan fasilitas repo melonjak ke likuiditas dolar yang lebih ketat.

Harga Bitcoin gagal bertahan di atas harga tertinggi awal Oktober dan kini diperdagangkan di bawah dukungan pertama. Beban pembuktian ada pada permintaan, dan data ETF adalah ukuran harian yang paling jelas.

Beberapa berpendapat bahwa siklus Bitcoin tradisional berakhir saat ETF diluncurkan, tetapi permintaan baru belum pernah mengakhiri pola siklus di masa lalu. Apakah benar-benar akan terjadi sekarang?

Hingga saat ini, setiap siklus Bitcoin menghasilkan imbal hasil yang semakin menurun. Jika $126.000 benar-benar merupakan puncak untuk siklus ini, itu berarti kenaikan 82%.

| 2011 → 2013 | 31 | 1,177 | 3,696.8% |

| 2013 → 2017 | 1,177 | 19,783 | 1,580.8% |

| 2017 → 2021 | 19,783 | 69,000 | 248.6% |

| 2021 → 2025 (diasumsikan) | 69,000 | 126,000 | 82.6% |

Penurunan pertama (Siklus 1→2) melihat imbal hasil turun sekitar 57%.

Penurunan berikutnya (Siklus 2→3) melihat penurunan sekitar 84% lagi.

Jika tingkat penurunan itu terus berlanjut secara proporsional (sekitar 70–80% lebih rendah setiap siklus), imbal hasil yang diharapkan akan sekitar 50–70%, bukan 82%.

Jadi, potensi kenaikan 82% sudah mewakili penurunan kecil dibandingkan pola penurunan eksponensial yang diisyaratkan oleh siklus sebelumnya.

Imbal hasil relatif siklus ini berada di atas tren, yang berpotensi menandakan siklus yang semakin matang namun tetap tangguh, bahkan jika ini adalah puncaknya.

| 2011–2013 → 2013–2017 | 3,696.8 | 1,580.8 | 0.43 | 43% |

| 2013–2017 → 2017–2021 | 1,580.8 | 248.6 | 0.16 | 16% |

| 2017–2021 → 2021–2025 | 248.6 | 82.6 | 0.33 | 33% |

Sementara imbal hasil historis menunjukkan kurva penurunan yang jelas, potensi kenaikan 82% pada siklus ini sedikit melanggar kemiringan penurunan yang diharapkan, menunjukkan awal fase penurunan yang lebih lambat atau perubahan struktural (misalnya, permintaan ETF, modal institusional) yang memoderasi tren penurunan imbal hasil jangka panjang.

Kebalikannya membutuhkan urutan spesifik.

Rentetan lima hingga sepuluh hari penciptaan bersih yang luas di seluruh ETF akan menunjukkan permintaan uang tunai yang persisten.

Skew opsi perlu berbalik ke arah call lebih dari sekadar pantulan sementara, sebuah pergeseran yang dapat dipantau melalui dashboard pihak ketiga seperti Laevitas.

Spot kemudian perlu menembus dan bertahan di atas $126.272 dengan volume yang meningkat.

Jalur itu dapat menghasilkan puncak baru marginal di area $135.000 hingga $155.000 sebelum distribusi berlanjut, sebuah pola yang juga tercermin dalam komentar siklus kami sebelumnya.

Jika kondisi tersebut tidak terbentuk pada akhir jendela tradisional 518 hingga 580 hari, waktu itu sendiri menjadi hambatan.

Penambang menambah petunjuk ke depan lainnya. Pendapatan per unit hash pasca-halving telah menyempit, dan pangsa biaya moderat dari lonjakan musim semi, yang memperketat arus kas untuk armada lama. Ekonomi dan dinamika pergantian armada diikuti oleh .

Jika harga melemah sementara biaya energi tetap kuat, penjualan penambang secara berkala untuk memenuhi biaya operasional dan membayar utang dapat muncul. Pasokan tersebut cenderung bertemu dengan order book yang tipis setelah guncangan. Jalur valuasi on-chain seperti MVRV dan MVRV-Z membantu membingkai risiko akhir siklus, meskipun ambang absolut bervariasi per siklus dan tidak boleh digunakan secara terpisah.

Makro membawa papan skor sendiri.

Pergerakan dolar berinteraksi dengan selera risiko, dan FX wraps memberikan pembacaan kekuatan relatif secara berkelanjutan. Ekspektasi suku bunga dilacak oleh CME FedWatch, yang membantu menafsirkan apakah guncangan tarif dan tekanan inflasi lanjutan mengubah jalur kebijakan.

Jika ekspektasi pelonggaran menurun sementara fasilitas repo tetap tinggi, likuiditas untuk aset spekulatif dapat tetap terbatas.

Pembaca dapat melacak kerangka kerja dengan tabel di bawah ini.

| Puncak sudah tercapai | Aliran ETF datar hingga negatif, skew put tetap dominan, dan likuiditas dolar lebih ketat. | Distribusi sideways 94k hingga 122k, lalu breakdown pada penutupan berulang di bawah ~108k | Penurunan 35% hingga 55% dari ATH, dasar 82k hingga 57k, 12–18 bulan | Lima hingga sepuluh hari berturut-turut arus masuk ETF yang luas, skew berbalik dominan call, penutupan tegas di atas $126.272 |

| Puncak marginal terlambat | Penciptaan ETF multi-sesi, berita perdagangan lebih tenang, dolar lebih lunak. | Dorongan cepat menembus ATH, gagal pada percobaan kedua, kembali ke kisaran | 135k hingga 155k di Q4, lalu mean reversion | Kembalinya arus keluar dan permintaan put yang persisten |

| Pembangunan puncak berkepanjangan | Aliran ETF campuran, volatilitas terkendali, kebisingan makro tetap ada | Perdagangan kisaran antara 100k dan 125k hingga akhir November, puncak berbasis waktu | Percobaan kedua ditunda hingga awal 2026, lalu distribusi | Penciptaan bersih yang kuat dan berkelanjutan atau breakout bersih dengan volume |

Profil leverage menunjukkan perlunya kesabaran. Trader menambah lindung nilai downside setelah guncangan tarif alih-alih mengejar upside. Itu konsisten dengan pasar yang lebih fokus pada pelestarian modal daripada momentum.

Jika arus masuk ETF tidak segera berlanjut, aliran lindung nilai dealer dari pembelian put dapat menahan reli. Jika arus masuk berlanjut, struktur dapat berubah dengan cepat, itulah sebabnya data perlu diperhatikan setiap hari.

Tidak ada yang mengabaikan permintaan struktural pada Bitcoin yang diciptakan oleh instrumen ETF atau efek jangka panjang dari pasokan tetap. Ini memetakan pengaturan akhir siklus yang kini membawa tekanan makro. Timer halving mendekati akhir jendela historisnya.

Puncak 6 Oktober tetap menjadi harga yang harus dikalahkan. Sampai arus dana mengubah keseimbangan, kasus distribusi tetap menjadi pembacaan yang lebih jelas.

Postingan Hodl atau ambil untung? Siklus pasar bear Bitcoin dimulai di $126k pertama kali muncul di CryptoSlate.

Disclaimer: Konten pada artikel ini hanya merefleksikan opini penulis dan tidak mewakili platform ini dengan kapasitas apa pun. Artikel ini tidak dimaksudkan sebagai referensi untuk membuat keputusan investasi.

Kamu mungkin juga menyukai

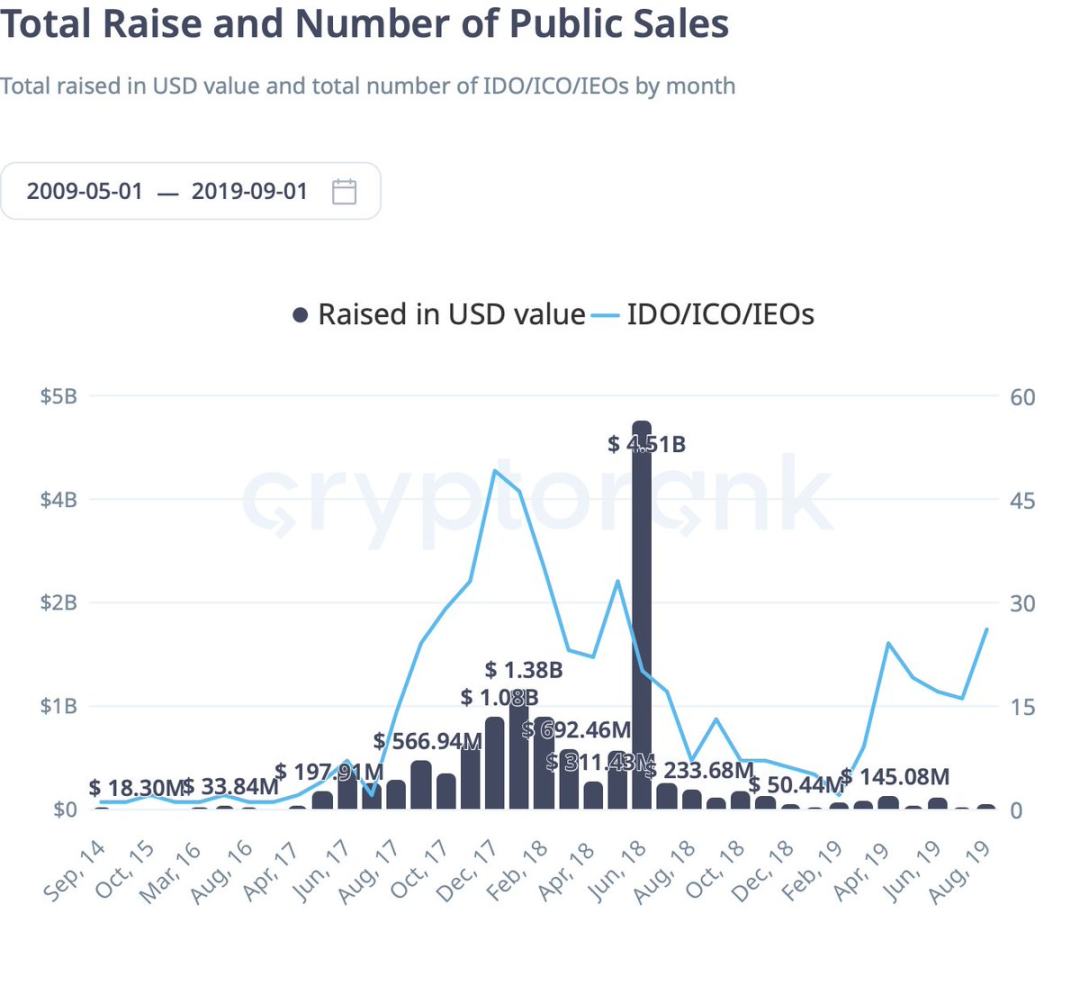

Kebangkitan ICO: Echo, Legion, dan Lainnya Membawa Gelombang Spekulasi Menjadi Investasi yang Terstruktur

Pada tahun 2025, ICO telah mencakup sekitar seperlima dari total volume perdagangan peluncuran token.

Pertaruhan Valuasi MegaETH: Kesempatan Masuk yang Baik atau Risiko Semakin Dekat?

Proyek L2 MegaETH yang didukung oleh Vitalik akan segera memulai penjualan publik.

Logika di balik "likuidasi terbesar dalam sejarah" dan strategi bertahan hidup