Penulis: Omer Goldberg

Penerjemah: Deep Tide TechFlow

Ringkasan

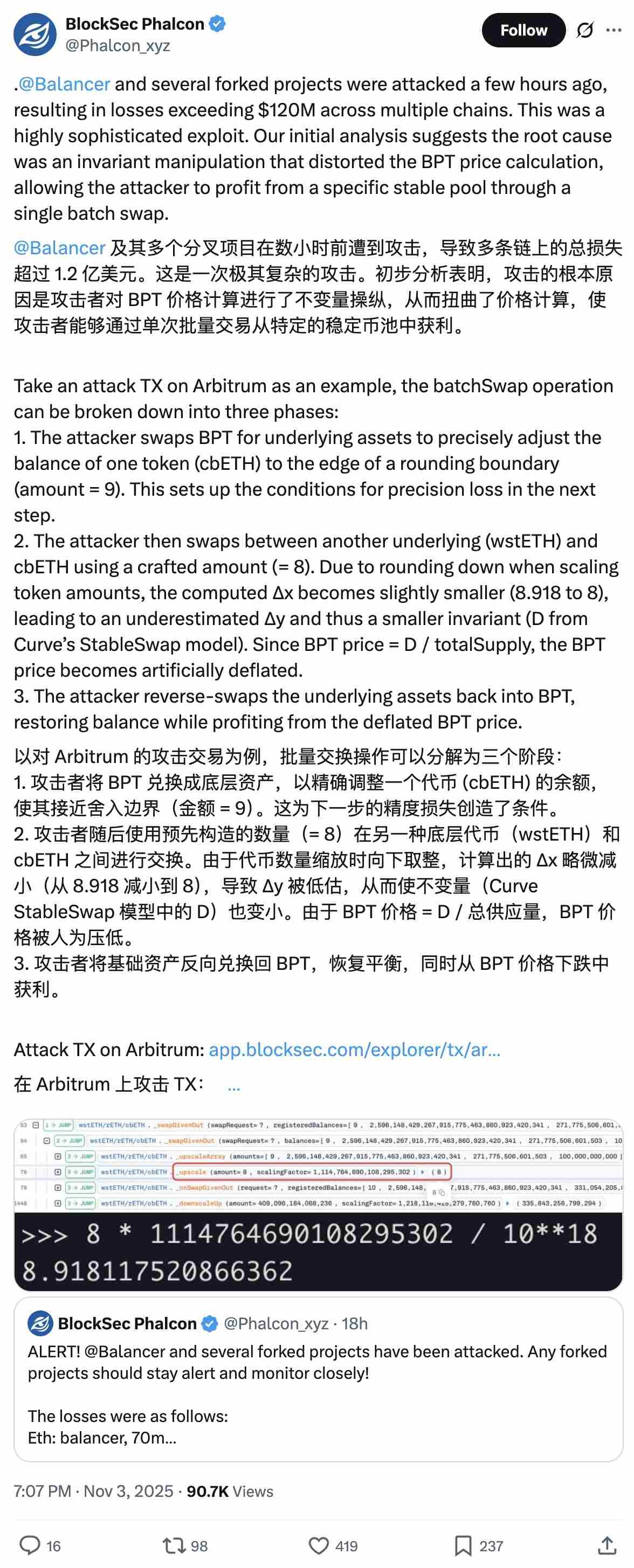

Beberapa jam setelah platform multi-chain @Balancer mengalami serangan celah keamanan yang memicu ketidakpastian luas di sektor DeFi, @berachain segera melakukan hard fork darurat, dan @SonicLabs membekukan dompet penyerang.

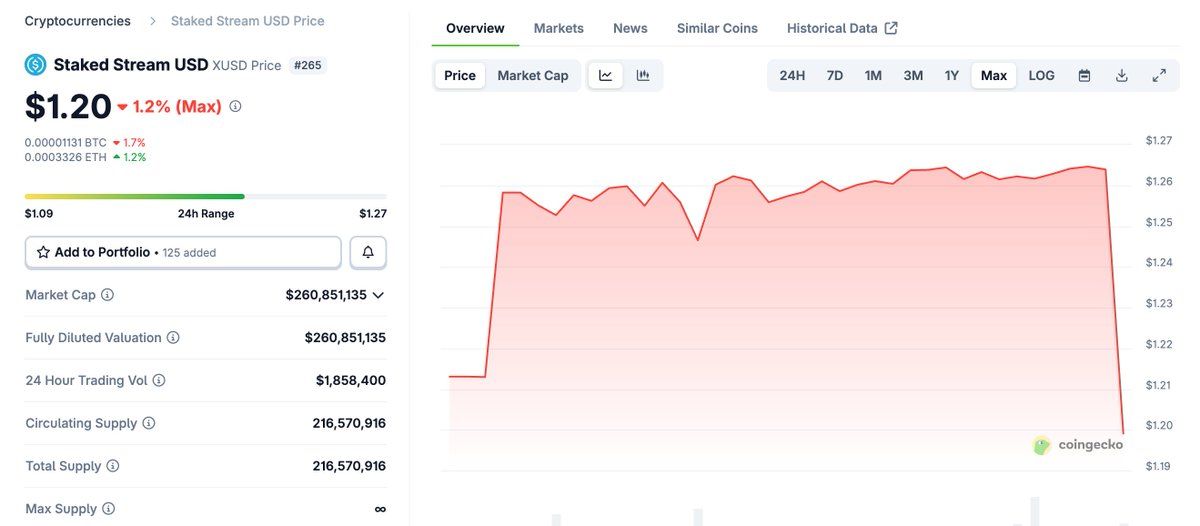

Setelah itu, harga stablecoin xUSD milik Stream Finance mengalami deviasi besar dari kisaran targetnya, menunjukkan fenomena depeg yang jelas.

Masalah Jangka Panjang Muncul Kembali

Kontroversi jangka panjang seputar operasi leverage, pembangunan oracle, serta transparansi proof of reserve (PoR) kembali menjadi sorotan.

Inilah contoh khas dari “peristiwa tekanan refleksif” yang kami uraikan dalam artikel “Kotak Hitam/Brankas DeFi” pada Jumat lalu.

Apa yang Terjadi?/Latar Belakang

Celah keamanan Balancer v2 meledak di beberapa chain, dan dalam waktu yang cukup lama, belum jelas pool mana yang terdampak, jaringan atau protokol terintegrasi mana yang secara langsung terekspos risiko.

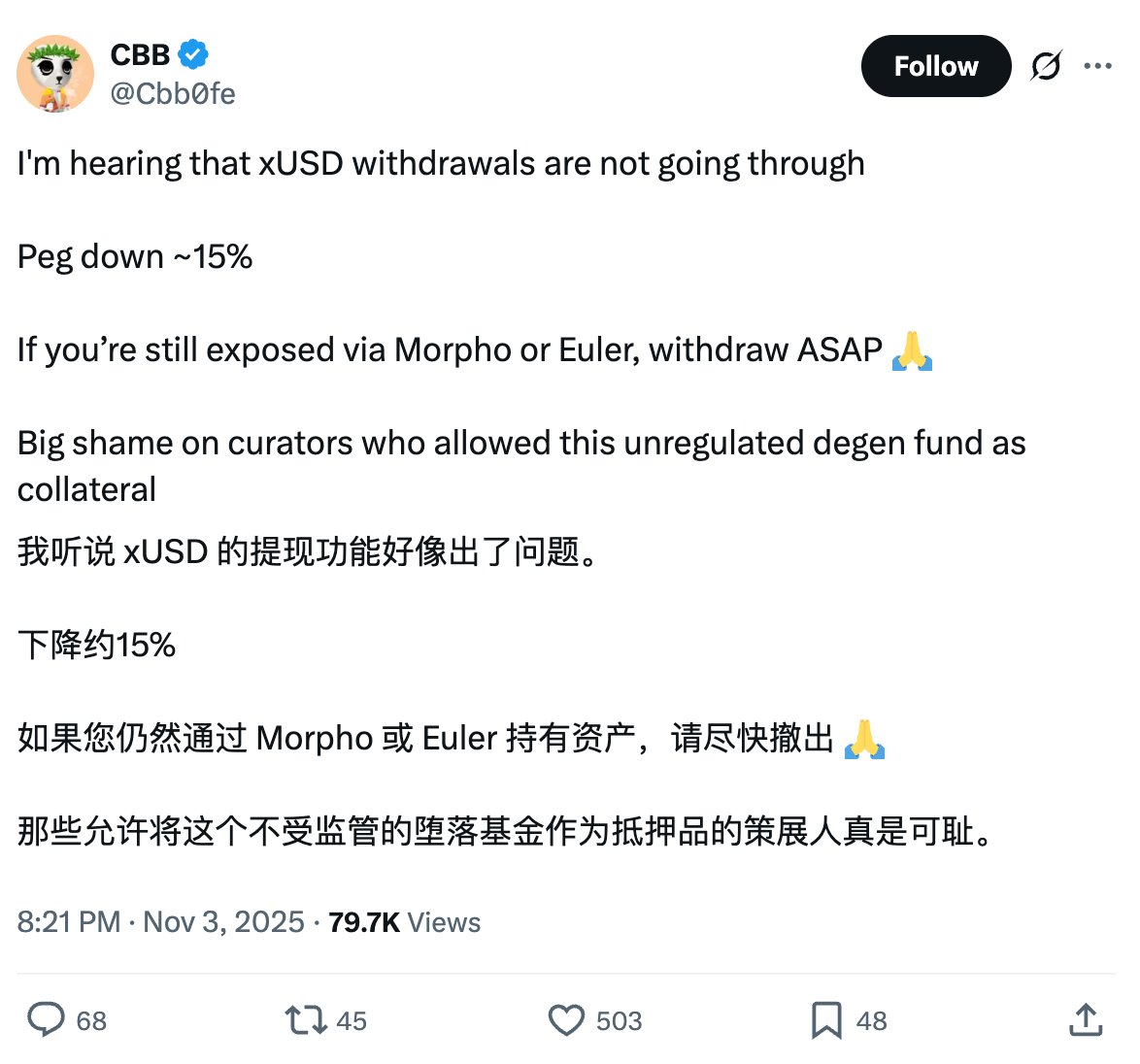

Panik Modal di Tengah Kekosongan Informasi

Dalam kekosongan informasi, reaksi modal tetap sama seperti biasanya: para deposan berlomba-lomba menarik likuiditas dari mana pun yang mereka anggap mungkin terdampak langsung atau tidak langsung, termasuk Stream Finance.

Kontroversi karena Kurangnya Transparansi

Saat ini, Stream Finance tidak memiliki dashboard transparansi komprehensif atau proof of reserve; namun, mereka menyediakan tautan ke Debank Bundle untuk menampilkan posisi on-chain mereka.

Namun, setelah terjadinya celah keamanan, pengungkapan sederhana ini gagal secara jelas mengatasi masalah eksposur risiko: harga xUSD (produk dolar hasil overlay milik Stream) turun dari harga target $1,26 ke $1,15, kini pulih ke $1,20, sementara pengguna melaporkan penarikan ditangguhkan.

Risiko dan Kontroversi Stream Finance

Stream adalah platform alokasi modal on-chain yang menggunakan dana pengguna untuk menjalankan strategi investasi dengan imbal hasil tinggi dan risiko tinggi.

Pembangunan portofolionya menggunakan operasi leverage yang signifikan, membuat sistem lebih elastis di bawah tekanan. Namun, baru-baru ini protokol ini menjadi sorotan publik karena kontroversi mekanisme loop/minting rekursif.

Meski kondisi saat ini tidak secara langsung menunjukkan krisis likuiditas, namun mengungkapkan sensitivitas pasar yang sangat tinggi. Ketika berita negatif muncul dan kepercayaan dipertanyakan, pergeseran dari “mungkin tidak apa-apa” ke “segera redeem” sering kali terjadi sangat cepat.

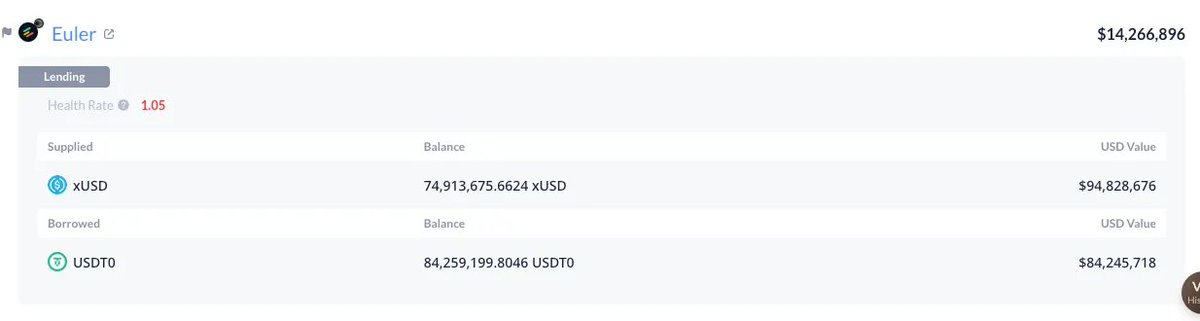

xUSD digunakan sebagai jaminan, tersebar di Curated Markets (pasar pilihan) di beberapa chain, termasuk Euler, Morpho, dan Silo, yang mencakup ekosistem seperti Plasma, Arbitrum, dan Plume.

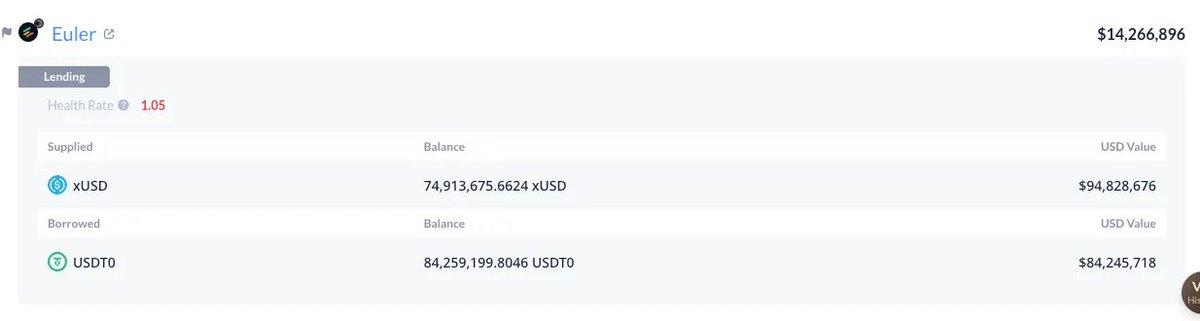

Protokol itu sendiri memiliki eksposur risiko yang signifikan di pasar-pasar ini, dengan posisi terbesar adalah pinjaman USDT senilai 84 juta dolar dengan jaminan xUSD di Plasma.

Mekanisme Jaminan dan Penyangga Risiko

Saat harga pasar xUSD turun di bawah nilai bukunya, posisi terkait tidak langsung dilikuidasi, karena banyak pasar tidak mengaitkan nilai jaminan dengan harga spot AMM (automated market maker), melainkan mengandalkan oracle hardcoded atau “nilai dasar”, di mana harga ini melacak aset pendukung yang dilaporkan, bukan harga pasar sekunder saat ini.

Dalam masa tenang, desain ini dapat mengurangi risiko likuidasi akibat volatilitas jangka pendek, terutama pada produk stable. Inilah salah satu alasan mengapa protokol DeFi tampil lebih baik daripada platform terpusat selama gelombang likuidasi pada 10 Oktober.

Namun, desain ini juga dapat mengubah price discovery menjadi trust discovery secara cepat: memilih oracle dasar (atau hardcoded) memerlukan due diligence yang memadai, termasuk keaslian, stabilitas, dan karakteristik risiko aset pendukung.

Sederhananya, mekanisme ini hanya berlaku jika memiliki proof of reserve yang komprehensif dan dapat melakukan penebusan dalam waktu yang wajar. Jika tidak, risikonya adalah pemberi pinjaman atau deposan pada akhirnya harus menanggung kerugian buruk.

Uji Stres di Arbitrum

Ambil contoh di Arbitrum, harga pasar Morpho Market xUSD Curated milik MEV Capital saat ini sudah di bawah LLTV (rasio pinjaman terhadap nilai minimum). Jika harga patokan xUSD tidak pulih, dengan utilisasi mencapai 100% dan suku bunga pinjaman melonjak ke 88%, pasar bisa semakin memburuk.

Kami tidak menentang oracle dasar, sebaliknya, mereka sangat penting untuk mencegah likuidasi tidak adil akibat volatilitas jangka pendek. Demikian pula, kami juga tidak menentang aset hasil tokenisasi atau bahkan terpusat. Namun, kami menekankan bahwa ketika pasar uang dibangun di sekitar aset-aset ini, harus ada transparansi mendasar dan manajemen risiko yang modern, sistematis, serta profesional.

Curated Markets dapat menjadi mesin pertumbuhan yang bertanggung jawab, namun tidak boleh menjadi ajang perlombaan mengejar imbal hasil tinggi dengan mengorbankan keamanan dan rasionalitas.

Jika yang dibangun adalah struktur kompleks seperti domino, maka ketika angin pertama bertiup, runtuhnya tidak seharusnya mengejutkan. Seiring profesionalisasi industri dan strukturisasi sebagian produk hasil (yang mungkin semakin sulit dipahami bagi pengguna akhir), pihak terkait risiko harus meningkatkan standar mereka.

Meski kami berharap masalah pengguna yang terdampak dapat diselesaikan dengan baik pada akhirnya, kejadian ini seharusnya menjadi peringatan bagi seluruh industri.