Kto jest winny likwidacji 1,6 miliona osób?

To nie USDe stracił powiązanie, to nie Binance odłączył kabel sieciowy, tylko to wspólna zła gra market makerów?

To nie USDe stracił powiązanie, to nie Binance odłączył kable, lecz to animatorzy rynku działali wspólnie na szkodę rynku?

Autor: YQ

Tłumaczenie: AididiaoJP, Foresight News

W trzech poprzednich analizach dotyczących efektu domina likwidacji kryptowalut w dniach 10–11 października, przyjrzałem się awariom wyroczni, załamaniom infrastruktury oraz potencjalnym wektorom skoordynowanych ataków. W tym artykule skupię się na być może najważniejszym, lecz niedocenianym aspekcie: animatorach rynku. Jak te podmioty, które powinny zapewniać stabilność rynku, stały się głównym katalizatorem bezprecedensowej próżni płynności, zamieniając kontrolowaną korektę w katastrofę o wartości 1.9 miliarda dolarów?

Zrozumienie animatorów rynku: teoria i rzeczywistość

Przed analizą krachu z października kluczowe jest zrozumienie, czym powinni być animatorzy rynku. Na tradycyjnych rynkach finansowych animatorzy rynku to pośrednicy, którzy stale podają ceny kupna i sprzedaży instrumentów finansowych. Zarabiają na spreadzie między tymi cenami, jednocześnie świadcząc kluczową usługę: płynność.

Teoretyczna rola animatorów rynku obejmuje:

- Ciągłe odkrywanie cen: utrzymywanie dwustronnych ofert odzwierciedlających uczciwą wartość rynkową

- Dostarczanie płynności: zapewnienie, że traderzy mogą kupować i sprzedawać w dowolnym momencie bez znaczącego wpływu na cenę

- Tłumienie zmienności: absorbowanie tymczasowych nierównowag podaży i popytu

- Efektywność rynku: arbitraż między różnymi miejscami w celu utrzymania jednolitych cen

Na rynku kryptowalut animatorzy rynku działają podobnie, ale napotykają unikalne wyzwania:

- Rynki działające 24/7, bez dzwonka zamykającego

- Płynność rozproszona na setkach giełd

- Ekstremalna zmienność w porównaniu do tradycyjnych aktywów

- Ograniczony nadzór regulacyjny i obowiązki

- Wysokie wymagania technologiczne dla handlu wysokiej częstotliwości

W normalnych warunkach rynkowych ten system działa całkiem dobrze. Animatorzy rynku zarabiają umiarkowane spready, jednocześnie zapewniając niezbędną płynność. Jednak wydarzenia z 10–11 października pokazały, co się dzieje, gdy arbitraż rozchodzi się z odpowiedzialnością.

Oś czasu wycofania

Precyzja wycofania animatorów rynku podczas krachu w październiku ujawnia zachowania skoordynowane, a nie panikę. Oto szczegółowa oś czasu, jak płynność wyparowała:

20:00 UTC: Wiadomość o oficjalnym ogłoszeniu przez Trumpa 100% ceł na chińskie towary uderza w media społecznościowe. Bitcoin spada ze 122 000 dolarów. Animatorzy rynku utrzymują pozycje, ale zaczynają rozszerzać spready – to standardowa reakcja obronna.

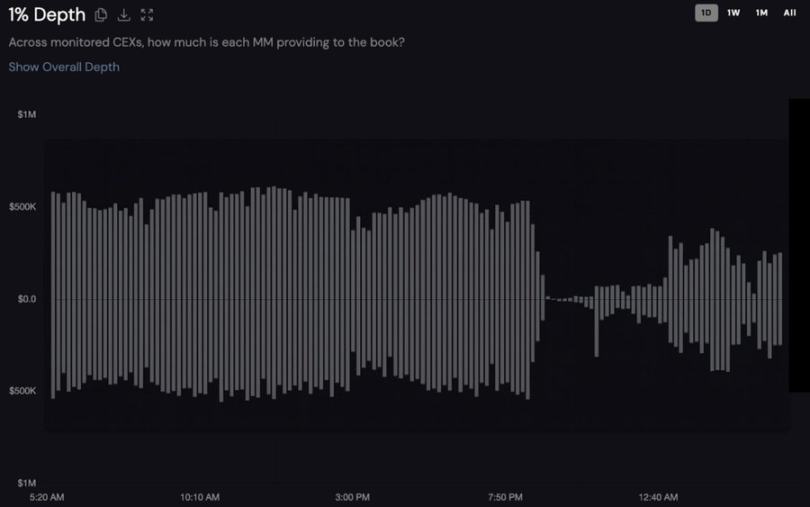

Opis wykresu: Dwustronna głębokość 1% nieznanego tokena _0 na Binance z ostatnich 24 godzin. Poniżej osi X – zlecenia kupna, powyżej – sprzedaży. Źródło: Coinwatch

20:40 UTC: Dane z monitoringu na żywo pokazują początek katastrofalnego wycofania płynności. Na jednym z głównych tokenów głębokość rynku zaczyna gwałtownie spadać ze 1.2 miliona dolarów.

21:00 UTC: Kluczowy punkt zwrotny. Na początku amerykańskiej sesji makro warunki gwałtownie się pogarszają. Uczestnicy instytucjonalni wycofują płynność, spready się rozszerzają, głębokość książki zleceń maleje. Animatorzy rynku przechodzą z postawy obronnej do całkowitego wycofania.

21:20 UTC: Szczyt chaosu. Prawie wszystkie tokeny osiągają dno w globalnej fali likwidacji właśnie w tym czasie. Głębokość rynku śledzonego tokena spada do zaledwie 27 000 dolarów, co oznacza spadek o 98%. Przy cenie 108 000 dolarów dostawcy płynności przestają utrzymywać ceny, a niektóre altcoiny spadają o 80%.

21:35 UTC: Gdy najgwałtowniejsza wyprzedaż się kończy, animatorzy rynku zaczynają ostrożnie wracać. W ciągu 35 minut głębokość skumulowanych zleceń kupna i sprzedaży na scentralizowanych giełdach wraca do ponad 90% poziomu sprzed wydarzenia – ale dopiero po wyrządzeniu największych szkód.

Ten schemat ujawnia trzy kluczowe punkty:

- Animatorzy rynku mieli 20–40 minut ostrzeżenia przed całkowitym wycofaniem

- Wycofanie nastąpiło synchronicznie w wielu firmach

- Płynność wróciła dopiero, gdy pojawiła się opłacalna okazja do ponownego wejścia

Gdy fundusz ubezpieczeniowy zawodzi: efekt domina automatycznych redukcji pozycji

Kiedy animatorzy rynku rezygnują z utrzymywania cen, a likwidacje przytłaczają książkę zleceń, giełdy uruchamiają ostatnią linię obrony: automatyczną redukcję pozycji. Zrozumienie tego mechanizmu jest kluczowe dla pełnego obrazu październikowej katastrofy.

Jak działa automatyczna redukcja pozycji na scentralizowanych giełdach

Automatyczna redukcja pozycji to trzeci i ostatni poziom w hierarchii likwidacji:

- Pierwszy poziom – likwidacja przez książkę zleceń: gdy pozycja spada poniżej wymaganego depozytu zabezpieczającego, giełda próbuje ją zamknąć przez książkę zleceń. Jeśli uda się to zrobić po cenie lepszej niż cena bankructwa (czyli gdy depozyt = 0), nadwyżka trafia do funduszu ubezpieczeniowego.

- Drugi poziom – fundusz ubezpieczeniowy: jeśli płynność książki zleceń jest niewystarczająca, fundusz ubezpieczeniowy pokrywa straty. Fundusz ten jest zasilany zyskami z likwidacji w normalnych czasach i działa jako bufor na złe długi.

- Trzeci poziom – automatyczna redukcja pozycji: gdy fundusz ubezpieczeniowy nie może pokryć strat, giełda wymusza zamknięcie zyskownych pozycji po stronie przeciwnej.

System rankingowy automatycznej redukcji pozycji (ADL)

Mechanizm automatycznej redukcji pozycji na Binance wykorzystuje złożony wzór rankingowy:

Wynik rankingu ADL = procentowy zysk/strata pozycji × efektywna dźwignia

Gdzie:

- Procentowy zysk/strata pozycji = niezrealizowany zysk / abs(wartość nominalna pozycji)

- Efektywna dźwignia = abs(wartość nominalna pozycji) / (saldo konta – niezrealizowana strata + niezrealizowany zysk)

Bybit stosuje podobne podejście, ale z dodatkowymi zabezpieczeniami. Pokazują 5 poziomów, wskazujących ranking procentowy:

- Poziom 5 = top 20% (najwyższy priorytet ADL)

- Poziom 4 = 20–40%

- Poziom 3 = 40–60%

- Poziom 2 = 60–80%

- Poziom 1 = ostatnie 20% (najniższy priorytet ADL)

Okrutna ironia polega na tym, że najbardziej skuteczni traderzy, ci z najwyższymi zyskami i dźwignią, są likwidowani w pierwszej kolejności.

Katastrofa automatycznej redukcji pozycji w październiku

Skala automatycznej redukcji pozycji w dniach 10–11 października była bezprecedensowa:

- Hyperliquid: po raz pierwszy od ponad dwóch lat aktywował automatyczną redukcję pozycji na całym portfelu, dotykając ponad 1 000 portfeli

- Binance: szeroko aktywowano automatyczną redukcję pozycji

- Bybit: zgłoszono ponad 50 000 pozycji krótkich zredukowanych, o łącznej wartości 1.1 miliarda dolarów

- BitMEX: dzięki dużemu funduszowi ubezpieczeniowemu tylko 15 kontraktów zostało automatycznie zredukowanych

Korelacja czasowa z wycofaniem animatorów rynku jest niepodważalna. Gdy książka zleceń została opróżniona między 21:00 a 21:20 UTC, likwidacje nie mogły zostać przeprowadzone normalnie, co zmusiło fundusz ubezpieczeniowy do szybkiego wyczerpania i aktywacji automatycznej redukcji pozycji.

Studium przypadku: przykład efektu domina

Rozważmy, co stało się z typowym portfelem hedgingowym w tych kluczowych 35 minutach:

21:00 UTC: Trader posiada

- Long na Bitcoin: 5 milionów dolarów, dźwignia 3x

- Short na Dogecoin: 500 000 dolarów, dźwignia 15x (zyskowna pozycja hedgingowa)

- Long na Ethereum: 1 milion dolarów, dźwignia 5x

21:10 UTC: Animatorzy rynku się wycofują. Dogecoin gwałtownie spada, short staje się bardzo zyskowny. Jednak ta kombinacja wysokiej dźwigni i zysku uruchamia automatyczną redukcję pozycji.

21:15 UTC: Short na Dogecoin zostaje przymusowo zamknięty przez automatyczną redukcję pozycji, portfel traci zabezpieczenie.

21:20 UTC: Bez zabezpieczenia, longi na Bitcoin i Ethereum zostają zlikwidowane w efekcie domina.

Całkowita strata: cały portfel.

Ten schemat powtórzył się tysiące razy. Doświadczeni traderzy z dobrze zbalansowanymi pozycjami widzieli, jak ich zyskowne pozycje hedgingowe były przymusowo zamykane przez automatyczną redukcję pozycji, pozostawiając ich bez zabezpieczenia i narażonych na ryzyko, po czym nastąpiła likwidacja.

Przyczyny porażki animatorów rynku: problem z motywacjami

Synchroniczne wycofanie płynności ujawnia fundamentalny problem strukturalny. Animatorzy rynku stoją w obliczu wielu bodźców rynkowych:

Asymetryczne ryzyko / zysk

W okresach ekstremalnej zmienności potencjalne straty z utrzymywania ofert znacznie przewyższają zyski ze spreadu. Animator rynku oferujący głębokość 1 miliona dolarów może w normalnych czasach zarobić 10 000 dolarów na spreadzie, ale podczas efektu domina może stracić 500 000 dolarów.

Przewaga informacyjna

Animatorzy rynku widzą zagregowany przepływ zleceń i rozkład pozycji. Gdy wykrywają ogromną przewagę pozycji długich (87% pozycji to longi), wiedzą, w którą stronę pójdzie efekt domina. Jeśli wiesz, że nadchodzi fala zleceń sprzedaży, po co wystawiać zlecenia kupna?

Brak obowiązków

W przeciwieństwie do wyznaczonych animatorów rynku na tradycyjnych giełdach, którzy mają wymogi regulacyjne, animatorzy rynku na rynku kryptowalut mogą wycofać się w dowolnym momencie bez konsekwencji podczas kryzysu.

Możliwości arbitrażu

Dane z krachu pokazują, że animatorzy rynku, którzy wycofali oferty, przerzucili się na arbitraż między giełdami. Gdy różnice cen między miejscami przekraczały 300 dolarów, arbitraż był znacznie bardziej opłacalny niż animowanie rynku.

Niszczycielska pętla sprzężenia zwrotnego

Interakcja między wycofaniem animatorów rynku a automatyczną redukcją pozycji stworzyła niszczycielską pętlę sprzężenia zwrotnego:

- Początkowy szok (ogłoszenie ceł przez Trumpa) wywołuje wyprzedaż

- Animatorzy rynku dostrzegają możliwość efektu domina i się wycofują

- Likwidacje nie mogą zostać przeprowadzone przez pustą książkę zleceń

- Fundusz ubezpieczeniowy szybko się wyczerpuje, pochłaniając złe długi

- Aktywuje się automatyczna redukcja pozycji, wymuszając zamknięcie zyskownych pozycji

- Traderzy, których pozycje zostały zredukowane, muszą ponownie zabezpieczyć się, zwiększając presję sprzedażową

- Wywołuje to kolejne likwidacje, powrót do kroku 3

Ta pętla trwa, aż pozycje z dźwignią praktycznie znikną. Dane pokazują, że otwarte pozycje na całym rynku spadły o około 50% w ciągu kilku godzin.

Niepokojąca prawda o strukturze rynku

Katastrofa z 10–11 października dotyczyła nie tyle nadmiernej dźwigni czy porażki regulacji, co niewłaściwych motywacji w strukturze rynku. Gdy ci, którzy mają utrzymywać porządek na rynku, zarabiają więcej na chaosie niż na stabilności, chaos staje się nieunikniony.

Dane z osi czasu pokazują, że animatorzy rynku nie panikowali – przeprowadzili skoordynowane wycofanie w najlepszym możliwym momencie, minimalizując własne straty i maksymalizując późniejsze okazje. To racjonalne zachowanie w obecnej strukturze motywacyjnej prowadzi do irracjonalnych rezultatów dla całego rynku.

Odbudowa zaufania przez odpowiedzialność

Kryzys płynności z października 2025 roku ujawnił kluczową słabość rynku kryptowalut: dobrowolne dostarczanie płynności zawodzi dokładnie wtedy, gdy najbardziej potrzebna jest przymusowa płynność. Likwidacje o wartości 1.9 miliarda dolarów to nie tylko efekt nadmiernej dźwigni, to przewidywalny rezultat systemu, w którym animatorzy rynku mają wszystkie przywileje dostarczania płynności, ale żadnej odpowiedzialności.

Czysty leseferyzm animatorów rynku nie działa w okresach stresu. Tak jak tradycyjne rynki ewoluowały od chaosu nieregulowanego handlu do wprowadzenia mechanizmów zatrzymania notowań, limitów pozycji i obowiązków animatorów rynku, tak rynek kryptowalut musi wdrożyć podobne zabezpieczenia.

Techniczne rozwiązania istnieją:

- System stopniowanych obowiązków powiązanych z interesami

- Fundusze ubezpieczeniowe skalowane według rzeczywistego ryzyka, a nie optymistycznych prognoz

- Mechanizmy automatycznej redukcji pozycji z zabezpieczeniami, aby zapobiec efektowi domina

- Transparentność zachowań animatorów rynku w czasie rzeczywistym

Brakuje jedynie woli wdrożenia tych rozwiązań. Dopóki giełdy kryptowalut nie postawią długoterminowej stabilności ponad maksymalizację krótkoterminowych opłat, będziemy nadal doświadczać tych "bezprecedensowych" wydarzeń z frustrującą regularnością.

1.6 miliona zlikwidowanych kont w dniach 10–11 października zapłaciło cenę za tę porażkę strukturalną. Pytanie brzmi, czy branża wyciągnie wnioski z ich poświęcenia, czy po prostu poczeka, aż kolejni traderzy odkryją, że gdy nadejdzie kryzys, animatorzy rynku, na których polegali, znikną niczym dym, pozostawiając tylko efekt domina likwidacji i przymusowo zamknięte zyskowne pozycje.

Zastrzeżenie: Treść tego artykułu odzwierciedla wyłącznie opinię autora i nie reprezentuje platformy w żadnym charakterze. Niniejszy artykuł nie ma służyć jako punkt odniesienia przy podejmowaniu decyzji inwestycyjnych.

Może Ci się również spodobać

Traderzy Bitcoin obawiają się spadku ceny BTC do 102 tys. dolarów, podczas gdy złoto osiąga nowe maksima

Nastroje „Uptober” Bitcoina zależą od szans na obniżkę stóp przez Fed, reakcji Nasdaq i akcji technologicznych

Jak czytać wykresy kryptowalut w 2025 roku (nawet jeśli jesteś początkującym)

Metryka Bitcoin pokazuje „euforię”, gdy cena BTC na poziomie 112,5 tys. dolarów wyciska nowych nabywców