Przeciwdziałanie trendowi, czy Morpho doskonale odwzorowuje kluczowy mechanizm zarządzania tradycyjnymi aktywami?

Wpłacanie zabezpieczenia, pożyczanie środków, ponowne wpłacanie pożyczonych środków jako nowego zabezpieczenia i powtarzanie tego procesu – w ten sposób na zasadniczo instytucjonalnej, neutralnej rynkowo strategii portfela budowana jest wielokrotna dźwignia.

Wpłacanie zabezpieczenia, pożyczanie pieniędzy, ponowne wpłacanie pożyczonych środków jako nowego zabezpieczenia, i tak w kółko — w tym zasadniczo instytucjonalnym, rynkowo neutralnym koszyku strategii, dźwignia jest nakładana warstwa po warstwie.

Autor: hersch

Tłumaczenie: AididiaoJP, Foresight News

Czy zwróciłeś uwagę, że depozyty na Morpho przekroczyły już 12 miliardów dolarów?

Czy depozyty o wartości 12 miliardów dolarów to już maksimum?

Pozwól, że dokładnie wyjaśnię, o co tu chodzi, bo na pierwszy rzut oka wydaje się to kompletnie nielogiczne.

Nadwyżkowe pożyczki zabezpieczone — to znaczy, że wrzucasz do tego „automatu” 1 dolara, a on oddaje ci tylko 75 centów. Dlaczego ktoś miałby dobrowolnie zablokować więcej środków, niż może faktycznie wypłacić? To wydaje się całkowicie sprzeczne z intuicją, ale posłuchaj dalej — kiedy naprawdę przyjrzysz się, kim są użytkownicy i co robią, zaczniesz dostrzegać coś naprawdę interesującego.

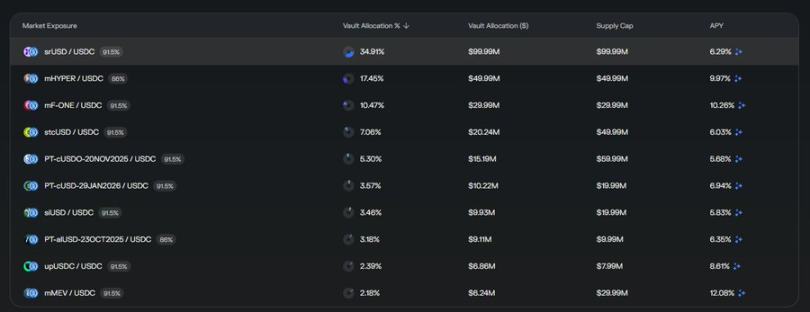

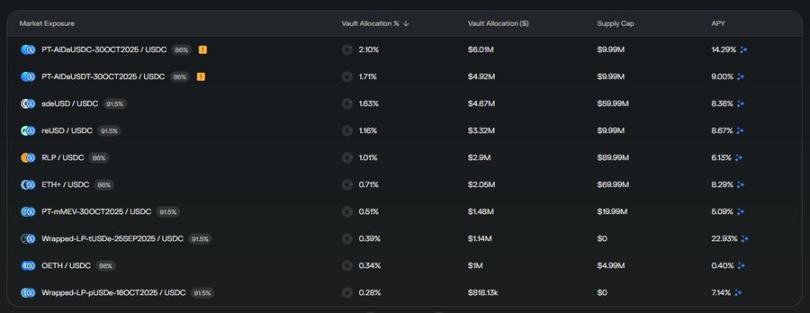

Spójrzmy na wszystkie pozycje w drugim co do wielkości skarbcu na Morpho

To wcale nie są zwykli gracze meme coinów, ani żaden wieloryb arbitrażujący między giełdami. To starannie zbudowany portfel aktywów, który wygląda niemal profesjonalnie? Bardzo strategicznie? Jakby osoba zarządzająca naprawdę wiedziała, co robi?

W rzeczywistości dzieje się tu coś naprawdę ciekawego.

DeFi skopiowało tradycyjny model zarządzania aktywami

Wśród 10 największych funduszy hedgingowych na świecie, te, które zarządzają setkami miliardów dolarów, 8 z nich zasadniczo robi to samo. Budują zdywersyfikowane, niemal rynkowo neutralne portfele inwestycyjne, systematycznie zabezpieczając się przed ogólnym ryzykiem rynkowym, aby uchwycić własne nadwyżkowe zyski, a następnie nakładają dźwignię na cały portfel, by zwiększyć zwroty. To standardowa procedura — tak działa duży kapitał w tradycyjnych finansach. Nie ma w tym nic skomplikowanego — to po prostu zaawansowane zarządzanie ryzykiem plus dźwignia, która powiększa zyski, które same w sobie nie byłyby zbyt wysokie.

Ale co dziwne: w DeFi praktycznie nie ma dźwigni portfelowej. W branży nie ma ani jednej zdecentralizowanej giełdy, która oferowałaby kluczową funkcję wykorzystywaną przez niemal wszystkie główne firmy zarządzające aktywami. Zbudowaliśmy cały równoległy system finansowy — mamy automatycznych animatorów rynku, agregatory zysków, kontrakty perpetual, protokoły opcyjne, rynki pożyczkowe — ale jakoś zapomnieliśmy wdrożyć tę kluczową funkcję, która umożliwia instytucjonalne zarządzanie aktywami na dużą skalę.

Co to ma wspólnego z Morpho? Nawet nie oferuje prostych pożyczek niezabezpieczonych, nie mówiąc już o złożonym marginie portfelowym, który sprawiłby, że instytucjonalni traderzy poczuliby się jak w domu.

Zaawansowane strategie

Te kolorowe loga na powyższym zrzucie ekranu wyglądają jak protokoły DeFi, ale coś tu nie pasuje. W rzeczywistości prawie wszystkie to rynkowo neutralne fundusze działające głównie poza blockchainem. To są tradycyjne fundusze realizujące prawdziwe strategie na tradycyjnych rynkach. Sztuczka polega na tym, że w celu dystrybucji wypuszczają token na blockchainie. To opakowanie, które pozwala użytkownikom DeFi uzyskać dostęp do tych off-chainowych strategii, bez konieczności martwienia się o tradycyjną administrację funduszem, zgodność z przepisami, weryfikację tożsamości, status kwalifikowanego inwestora czy powolne procesy operacyjne.

Zarządzający skarbcami Morpho łączą te tokeny, budując zdywersyfikowany, rynkowo neutralny portfel funduszy off-chain. Pełnią rolę menedżera „funduszu funduszy”, wybierając, które strategie włączyć, jak rozłożyć wagi, jak zbalansować ogólne ryzyko. Następnie użytkownicy i inwestorzy poprzez ten skarbiec wielokrotnie nakładają dźwignię na ten zdywersyfikowany, rynkowo neutralny portfel: wpłacają zabezpieczenie, pożyczają środki, ponownie wpłacają pożyczone środki jako nowe zabezpieczenie, pożyczają ponownie, i tak w kółko — w tym zasadniczo instytucjonalnym, rynkowo neutralnym koszyku strategii, dźwignia jest nakładana warstwa po warstwie.

W ten sposób ten „automat, który za 1 dolara oddaje 75 centów” nagle zaczyna mieć sens. Jeśli prowadzisz strategię rynkowo neutralną, która generuje stabilne, niskowahliwe zyski, to poprzez wielokrotne nakładanie dźwigni możesz powiększyć strategię 3-4 razy, zamieniając roczną stopę zwrotu, która wynosiłaby może 8%, w znacznie bardziej atrakcyjne 24-32%. A ponieważ bazowy portfel jest rynkowo neutralny i rozproszony na wiele niepowiązanych strategii, nawet przy wysokiej dźwigni ryzyko likwidacji jest stosunkowo niskie.

W ten sposób DeFi znalazło sposób na perfekcyjne skopiowanie kluczowych mechanizmów tradycyjnego zarządzania aktywami: dywersyfikację, rynkową neutralność i dźwignię portfelową, korzystając z najbardziej odpowiednich dostępnych narzędzi. 12 miliardów dolarów depozytów na Morpho to dowód: jeśli dasz ludziom narzędzia, znajdą sposób, by odbudować system finansowy, którego naprawdę potrzebują — nawet jeśli muszą improwizować z „taśmą klejącą” i protokołami nadzabezpieczonych pożyczek.

Zastrzeżenie: Treść tego artykułu odzwierciedla wyłącznie opinię autora i nie reprezentuje platformy w żadnym charakterze. Niniejszy artykuł nie ma służyć jako punkt odniesienia przy podejmowaniu decyzji inwestycyjnych.

Może Ci się również spodobać

Poranny raport | Polymarket może uruchomić rynek prognoz dotyczących wzrostu i spadku akcji; CEO Tether sugeruje, że kapitalizacja rynkowa USDT może osiągnąć 1 bilion dolarów

Przegląd ważnych wydarzeń rynkowych z dnia 15 października.

The Daily: CEO Ripple twierdzi, że USA nie wrócą do wrogiego klimatu kryptowalut z ery Genslera, Paxos omyłkowo wybija 300 bilionów PayPal USD na Ethereum i więcej

Ripple CEO Brad Garlinghouse powiedział, że Stany Zjednoczone nie wrócą do wrogiej ery regulacyjnej pod rządami byłego przewodniczącego Securities and Exchange Commission, Gary'ego Genslera, ogłaszając, że „statek już odpłynął”, jeśli chodzi o politykę anty-krypto. Emitent stablecoina Paxos przez przypadek wyemitował 300 bilionów PayPal USD (PYUSD) na Ethereum, na krótko tworząc tokeny, które teoretycznie były warte 75 razy więcej niż cała kapitalizacja rynku kryptowalut, osiem razy więcej niż dług narodowy USA lub prawie trzy razy więcej niż światowy PKB.

Bitcoin grozi spadek poniżej 100 000 dolarów, gdy Trump potwierdza wojnę handlową USA-Chiny

Gdy państwa zaczynają przejmować bitcoin: konfiskata 127 271 BTC otwiera erę „suwerenności on-chain”

Departament Sprawiedliwości Stanów Zjednoczonych skonfiskował 127 271 BTC kontrolowanych przez założyciela Prince Group z Kambodży, Chen Zhi, o wartości rynkowej około 15 miliardów dolarów, co czyni to największą konfiskatą bitcoinów na świecie w wyniku działań sądowych. Sprawa dotyczyła oszustw, prania pieniędzy oraz ataków hakerskich, ukazując zdolność państwa do sprawowania sądowej kontroli nad aktywami blockchainowymi. Streszczenie wygenerowane przez Mars AI.