175-letni francuski bank wyemitował pierwszego stablecoina zgodnie z nowymi przepisami UE

Rozwój tego stablecoina będzie zależał od stopnia akceptacji przez dostawców usług płatniczych oraz inwestorów, którzy poszukują wiarygodnej alternatywy dla euro w gospodarce cyfrowej.

Rozwój tego stablecoina będzie zależał od stopnia akceptacji przez dostawców płatności oraz inwestorów, którzy poszukują wiarygodnych alternatywnych aktywów euro w gospodarce cyfrowej.

Autor: Blockchain Knight

Francuska grupa bankowa ODDO BHF wprowadziła stablecoina EUROD wspieranego przez euro. Ten token jest zgodną z nowymi unijnymi przepisami MiCA (Markets in Crypto-Assets Regulation) cyfrową wersją euro.

Ten krok, podjęty przez bank z 175-letnią historią, podkreśla, że tradycyjne banki stopniowo rozszerzają swoją działalność na regulowany sektor finansów opartych na blockchainie.

ODDO BHF, zarządzający aktywami o wartości ponad 150 miliardów euro, poinformował, że EUROD zostanie notowany na giełdzie Bit2Me z siedzibą w Madrycie.

Bit2Me, wspierane przez Telefónica, BBVA oraz Unicaja, jest zarejestrowane w hiszpańskiej CNMV (National Securities Market Commission) i należy do pierwszych giełd, które uzyskały licencję MiCA, umożliwiającą rozwój działalności w całej Unii Europejskiej.

ODDO BHF współpracuje z dostawcą infrastruktury Fireblocks w zakresie przechowywania i rozliczeń. EUROD został wydany w sieci Polygon, aby umożliwić szybsze i tańsze transakcje. Token jest w pełni zabezpieczony rezerwami euro i podlega zewnętrznemu audytowi.

Leif Ferreira, CEO Bit2Me, stwierdził, że w kontekście europejskiej otwartości na regulowane aktywa cyfrowe, to notowanie „buduje most między tradycyjnymi bankami a infrastrukturą blockchain”.

Obowiązujące w tym roku przepisy MiCA wymagają od emitentów stablecoinów utrzymywania rezerw w stosunku 1:1 oraz zapewnienia wykupu, a także narzucają rygorystyczne standardy zarządzania i przejrzystości.

Wprowadzenie EUROD będzie testem skuteczności MiCA w zakresie koordynacji regulacji aktywów cyfrowych w całej UE.

Prezes Europejskiego Banku Centralnego (ECB), Christine Lagarde, niedawno ostrzegła, że brak „solidnych, równoważnych mechanizmów regulacyjnych” dla zagranicznych stablecoinów może wywołać odpływ rezerw w strefie euro.

W liście do Parlamentu Europejskiego wezwała ustawodawców do ograniczenia prawa emisji stablecoinów do firm posiadających autoryzację UE, a jako przykład ryzyka projektów nieregulowanych podała upadek TerraUSD.

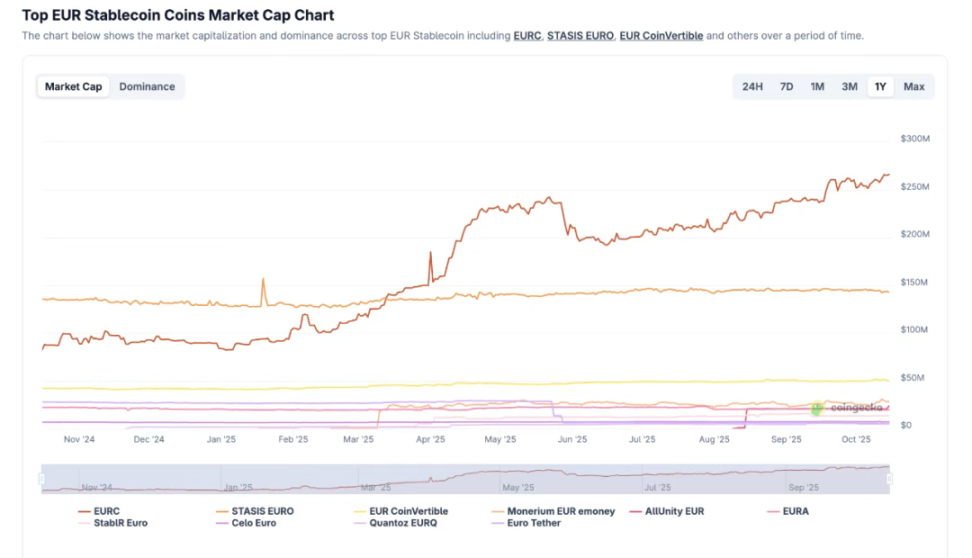

Zgodnie z danymi CoinGecko, w tym roku kapitalizacja rynkowa stablecoinów powiązanych z euro podwoiła się, a EURC wydany przez Circle dominuje na rynku, osiągając kapitalizację około 270 milionów dolarów.

Natomiast w ramach MiCA popyt na bankowe stablecoiny, takie jak EUR CoinVertible wydany przez Société Générale, pozostaje stosunkowo niski.

Doradca ECB, Jürgen Schaaf, uważa, że Europa musi przyspieszyć innowacje, w przeciwnym razie grozi jej „erozja suwerenności monetarnej”.

Europejski Komitet ds. Ryzyka Systemowego (ESRB) ostrzega, że model wielu emitentów, w którym firmy z UE i spoza UE wspólnie emitują tego samego stablecoina, może wprowadzać ryzyko systemowe i wymaga wzmocnienia nadzoru.

Mimo tych ostrzeżeń, przejrzystość regulacyjna wprowadzona przez MiCA pobudziła konkurencję na rynku:

FORGE, dział Société Générale, uruchomił euro stablecoina EURCV; Deutsche Börse współpracuje z Circle, włączając EURC i USDC do swojego systemu transakcyjnego.

Dziewięć europejskich banków, w tym ING, CaixaBank i Danske Bank, utworzyło holenderski sojusz, który planuje wyemitować zgodnego z MiCA euro stablecoina w 2026 roku. Citi dołączyło do tego sojuszu i oczekuje się, że odpowiedni stablecoin zostanie wprowadzony w drugiej połowie 2026 roku.

Jednocześnie dziesięć banków z G7, w tym Citi i Deutsche Bank, bada możliwość emisji stablecoinów wielowalutowych, aby zmodernizować procesy rozliczeniowe i zwiększyć globalną płynność.

W porównaniu z ponad 160 miliardami dolarów stablecoinów powiązanych z dolarem, łączna kapitalizacja stablecoinów wspieranych przez euro pozostaje niewielka, poniżej 574 milionów dolarów.

Regulatorzy uważają, że przy zapewnieniu przejrzystego zarządzania, aktywa cyfrowe denominowane w euro mogą wzmocnić suwerenność finansową.

Dla ODDO BHF EUROD jest strategicznym posunięciem mającym na celu przyciągnięcie klientów instytucjonalnych poprzez zgodność z regulacjami i wiarygodność.

Rozwój tego stablecoina będzie zależał od stopnia akceptacji przez dostawców płatności oraz inwestorów, którzy poszukują wiarygodnych alternatywnych aktywów euro w gospodarce cyfrowej.

Zastrzeżenie: Treść tego artykułu odzwierciedla wyłącznie opinię autora i nie reprezentuje platformy w żadnym charakterze. Niniejszy artykuł nie ma służyć jako punkt odniesienia przy podejmowaniu decyzji inwestycyjnych.

Może Ci się również spodobać

Paxos przypadkowo wybija 300 bilionów PYUSD

Chainlink zdecydował się wdrożyć unikalną natywną wyrocznię czasu rzeczywistego na MegaETH, napędzając powstanie nowej generacji wysokoczęstotliwościowych aplikacji DeFi.

Ustanawianie wysokich standardów wydajności: Chainlink Oracle Network dostarcza dane rynkowe o ultra niskim opóźnieniu do pierwszego na świecie blockchaina w czasie rzeczywistym, wprowadzając nową narrację dla finansów on-chain.

Seascape uruchamia swoją pierwszą strategię BNB Vault na łańcuchu BSC.

Seascape Foundation uruchomi swoją pierwszą strategię skarbową BNB w łańcuchu bloków.

Nadchodzi duże odblokowanie EIGEN: miesięczna dywersyfikacja o 10% wartości rynkowej, inteligentny kapitał wycofuje się z wyprzedzeniem

Więcej odblokowań nastąpi 1 listopada, wtedy wszystko się wyjaśni.