Rynek zabezpieczeń owładnięty strachem: Bitcoin może potrzebować dłuższego okresu konsolidacji

Transakcje Bitcoin poniżej kluczowego poziomu kosztów bazowych, co sygnalizuje wyczerpanie popytu i utratę impetu.

Original Article Title: A Market Hedged in Fear

Original Article Authors: Chris Beamish, CryptoVizArt, Antoine Colpaert, Glassnode

Original Article Translation: AididiaoJP, Foresight News

Handel bitcoinem poniżej kluczowego kosztu nabycia przez krótkoterminowych posiadaczy wskazuje na wyczerpanie popytu i słabnącą dynamikę. Długoterminowi posiadacze sprzedają podczas siły rynku, podczas gdy rynek opcji przyjmuje defensywną postawę z rosnącym popytem na opcje put i podwyższoną zmiennością, sygnalizując ostrożną fazę przed jakimkolwiek trwałym odbiciem.

Streszczenie

· Handel bitcoinem poniżej kosztu nabycia przez krótkoterminowych posiadaczy wskazuje na słabnącą dynamikę i pogłębia zmęczenie rynku. Wielokrotne nieudane próby odzyskania tego poziomu zwiększyły ryzyko wejścia w dłuższą fazę konsolidacji.

· Długoterminowi posiadacze przyspieszyli sprzedaż od lipca, obecnie pozbywając się ponad 22 000 BTC dziennie, co sygnalizuje kontynuację realizacji zysków i wywiera presję na stabilność rynku.

· Otwarte pozycje osiągnęły historyczne maksimum, ale nastroje rynkowe są niedźwiedzie, ponieważ traderzy preferują opcje put nad call. Krótkoterminowe odbicia spotykają się z działaniami zabezpieczającymi, a nie nowym optymizmem.

· Zmienność implikowana pozostaje podwyższona, a zrealizowana zmienność dogoniła ją, kończąc okres spokojnej, niskiej zmienności. Krótkie pozycje market makerów wzmocniły sprzedaż i stłumiły odbicia.

· Zarówno dane on-chain, jak i z rynku opcji wskazują, że rynek znajduje się w ostrożnej fazie przejściowej. Odbudowa rynku może zależeć od pojawienia się nowego popytu spot i złagodzenia zmienności.

· Bitcoin stopniowo cofnął się z ostatnich szczytów, stabilizując się poniżej kosztu nabycia przez krótkoterminowych posiadaczy na poziomie około 113 000 dolarów. Historycznie taka struktura często zapowiada początek średnioterminowej fazy niedźwiedziej, gdy słabsi posiadacze zaczynają kapitulować.

· W tym wydaniu oceniamy aktualny stan rentowności rynku, analizujemy skalę i trwałość wydatków długoterminowych posiadaczy oraz ostatecznie określamy, czy to cofnięcie jest zdrową konsolidacją, czy oznaką głębszej słabości, oceniając nastroje na rynku opcji.

Wnioski on-chain

Testowanie przekonania

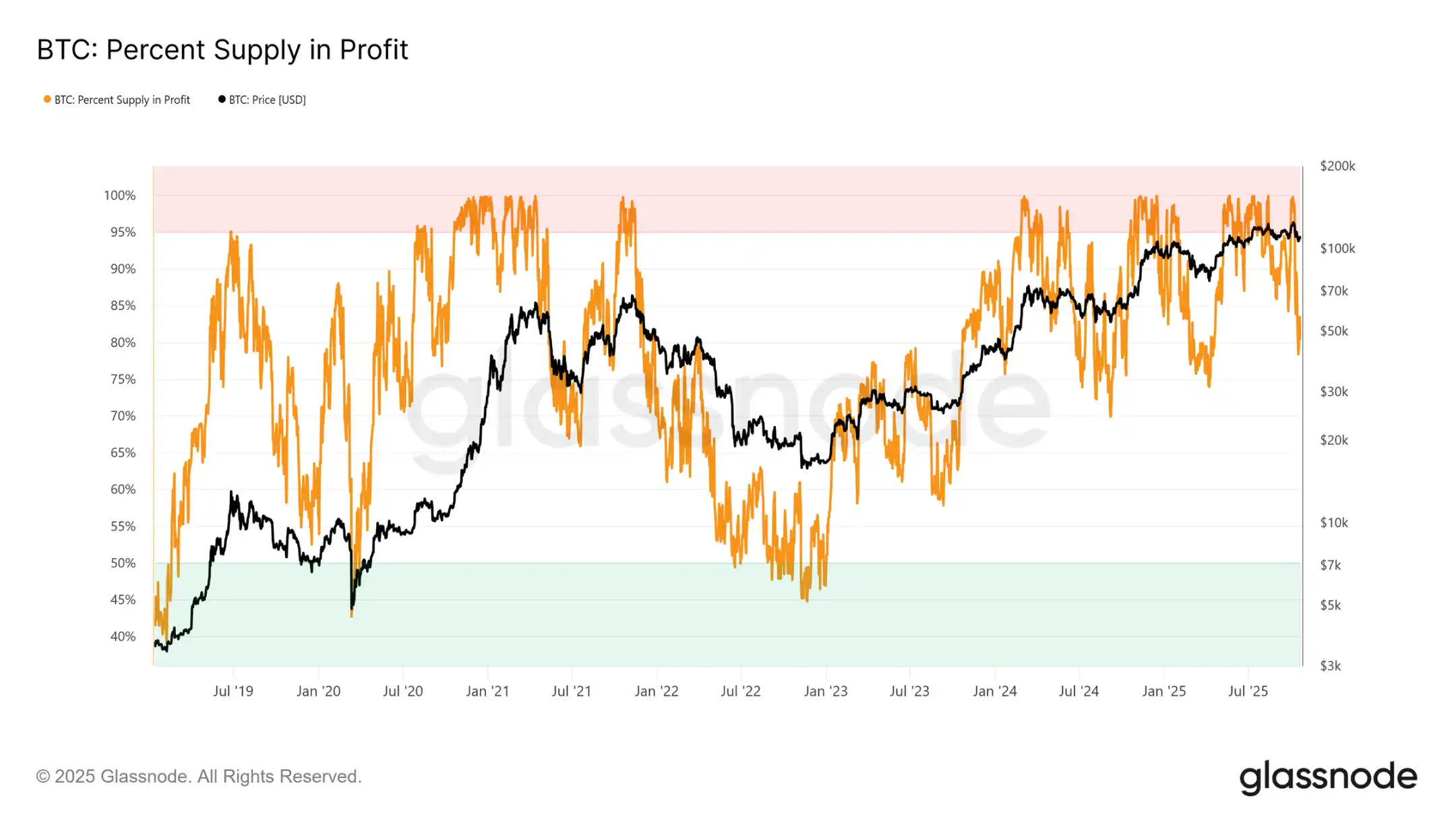

Handel w pobliżu kosztu nabycia przez krótkoterminowych posiadaczy oznacza kluczowy etap, w którym rynek testuje przekonanie inwestorów, którzy kupili w pobliżu ostatnich szczytów. Historycznie, przebicie poniżej tego poziomu po ustanowieniu nowych historycznych maksimów prowadziło do spadku procentu podaży w zysku do około 85%, co oznacza, że ponad 15% podaży znajduje się na stracie.

Obecnie obserwujemy ten schemat po raz trzeci w obecnym cyklu. Jeśli bitcoin nie odzyska kluczowego poziomu około 113,1 tys. dolarów, głębsze cofnięcie może wypłukać większą część podaży, nasilić presję sprzedażową ze strony niedawnych nabywców i potencjalnie przygotować grunt pod szerszą kapitulację rynku.

Kluczowy próg

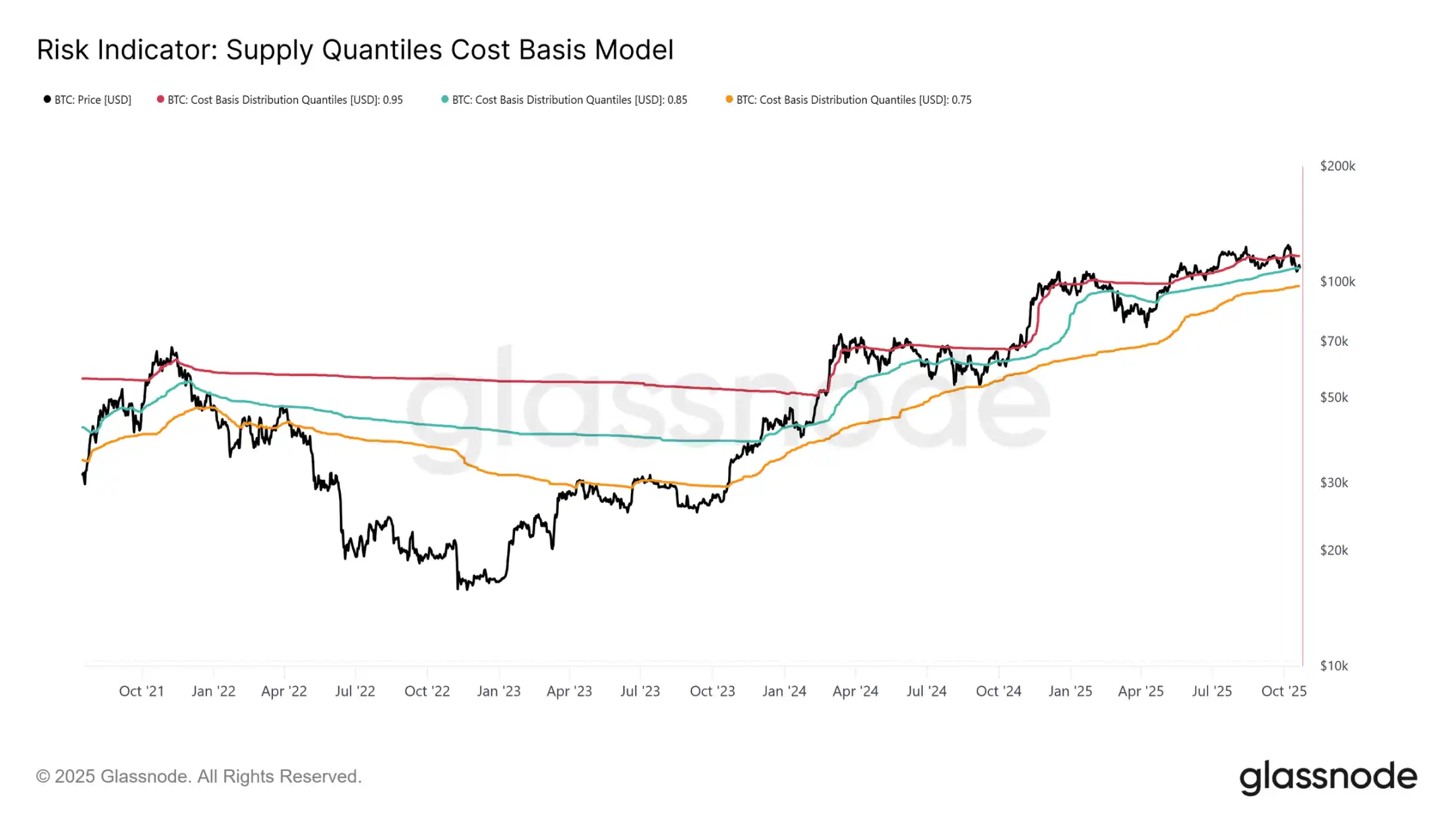

Aby lepiej zrozumieć tę strukturę, kluczowe jest zrozumienie, dlaczego odzyskanie kosztu nabycia przez krótkoterminowych posiadaczy jest tak ważne dla utrzymania fazy wzrostowej. Model kosztu nabycia percentyla podaży, mapujący percentyle 0,95, 0,85 i 0,75, zapewnia jasne ramy, wskazując, że odpowiednio 5%, 15% i 25% podaży jest na stracie.

Obecnie bitcoin nie tylko handluje poniżej kosztu nabycia przez krótkoterminowych posiadaczy (113,1 tys. dolarów), ale także ma trudności z utrzymaniem się powyżej percentyla 0,85 na poziomie 108,6 tys. dolarów. Historycznie, nieutrzymanie tego progu sygnalizuje osłabienie struktury rynku i zwykle zapowiada głębsze cofnięcie w kierunku percentyla 0,75, obecnie około 97,5 tys. dolarów.

Wyczerpanie popytu

Trzecie cofnięcie do kosztu nabycia przez krótkoterminowych posiadaczy i poniżej percentyla 0,85 w tym cyklu wzbudziło obawy strukturalne. Z makroperspektywy, powtarzające się wyczerpywanie popytu sugeruje, że rynek może potrzebować dłuższej fazy konsolidacji, by odzyskać siłę.

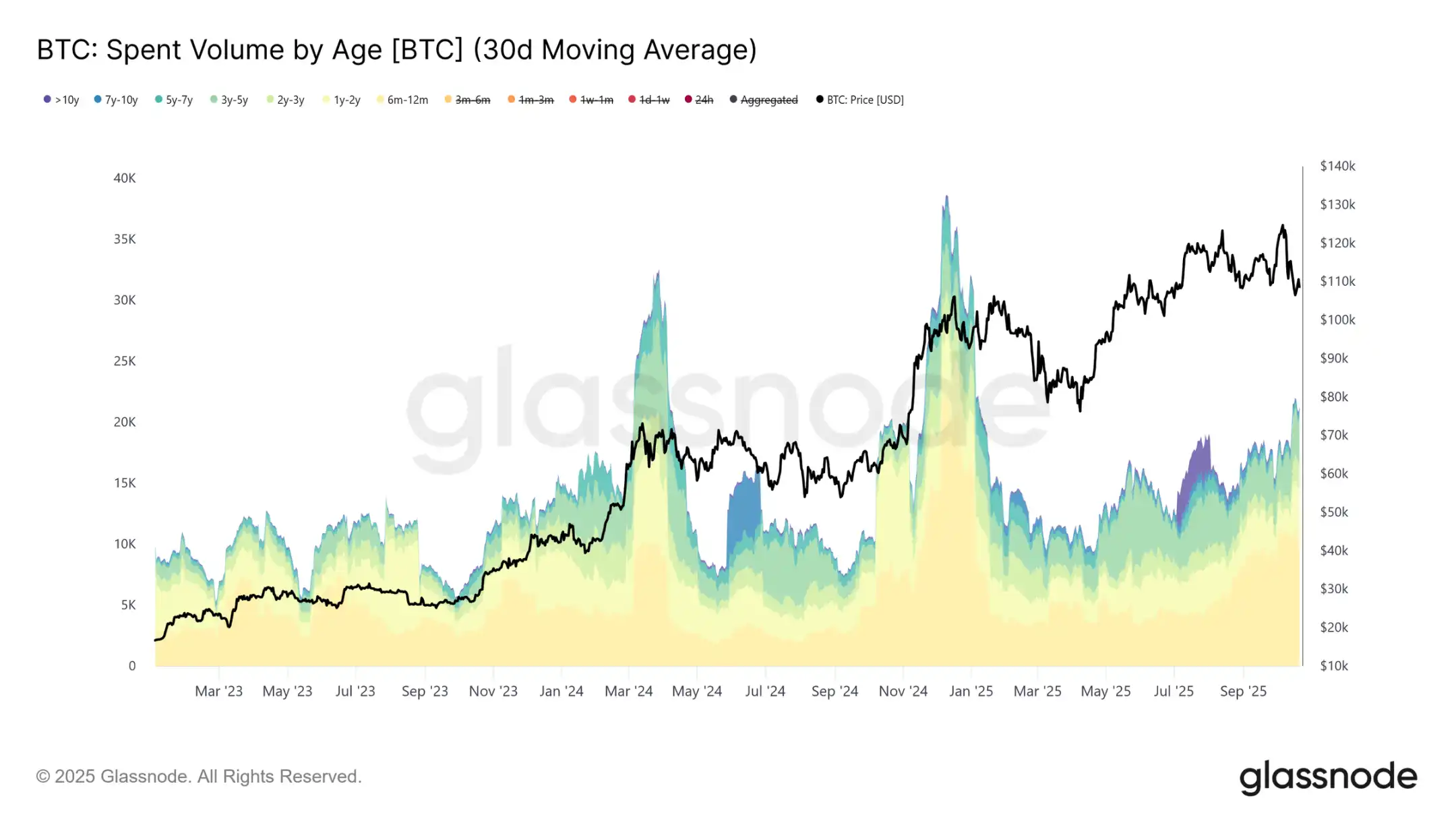

Analiza zachowań wydatkowych długoterminowych posiadaczy czyni to wyczerpanie jeszcze bardziej oczywistym. Od szczytu rynku w lipcu 2025 roku długoterminowi posiadacze systematycznie zwiększali wydatki, a 30-dniowa średnia krocząca wzrosła z poziomu 10 000 BTC do ponad 22 000 BTC dziennie. Tak trwała dystrybucja wskazuje, że doświadczeni inwestorzy odczuwają presję realizacji zysków, co jest kluczowym czynnikiem obecnej podatności rynku.

Po ocenie ryzyka przedłużonej fazy niedźwiedziej wynikającej z wyczerpania popytu, zwracamy się teraz ku rynkowi opcji, by ocenić krótkoterminowe nastroje i zobaczyć, jak spekulanci pozycjonują się w obliczu rosnącej niepewności.

Wnioski on-chain

Rosnące otwarte pozycje na kontraktach futures

Otwarte pozycje na kontraktach futures na bitcoin osiągnęły nowe historyczne maksimum i nadal rosną, sygnalizując ewolucję strukturalną zachowań rynkowych. Inwestorzy coraz częściej wykorzystują futures do zabezpieczania ekspozycji na ryzyko lub spekulowania na zmienności zamiast sprzedaży spot. Ta zmiana zmniejsza bezpośrednią presję sprzedażową na rynku spot, ale wzmacnia krótkoterminową zmienność napędzaną działaniami zabezpieczającymi market makerów.

Wraz ze wzrostem otwartych pozycji na kontraktach futures, zmienność cen jest coraz częściej napędzana przez przepływy finansowania na rynkach futures i kontraktów perpetual, prowadzonych przez Delta i Gamma. Zrozumienie tych dynamik staje się coraz ważniejsze, ponieważ pozycje opcyjne odgrywają obecnie dominującą rolę w kształtowaniu krótkoterminowych trendów rynkowych i wzmacnianiu reakcji na katalizatory makro i on-chain.

Zmiana reżimu zmienności

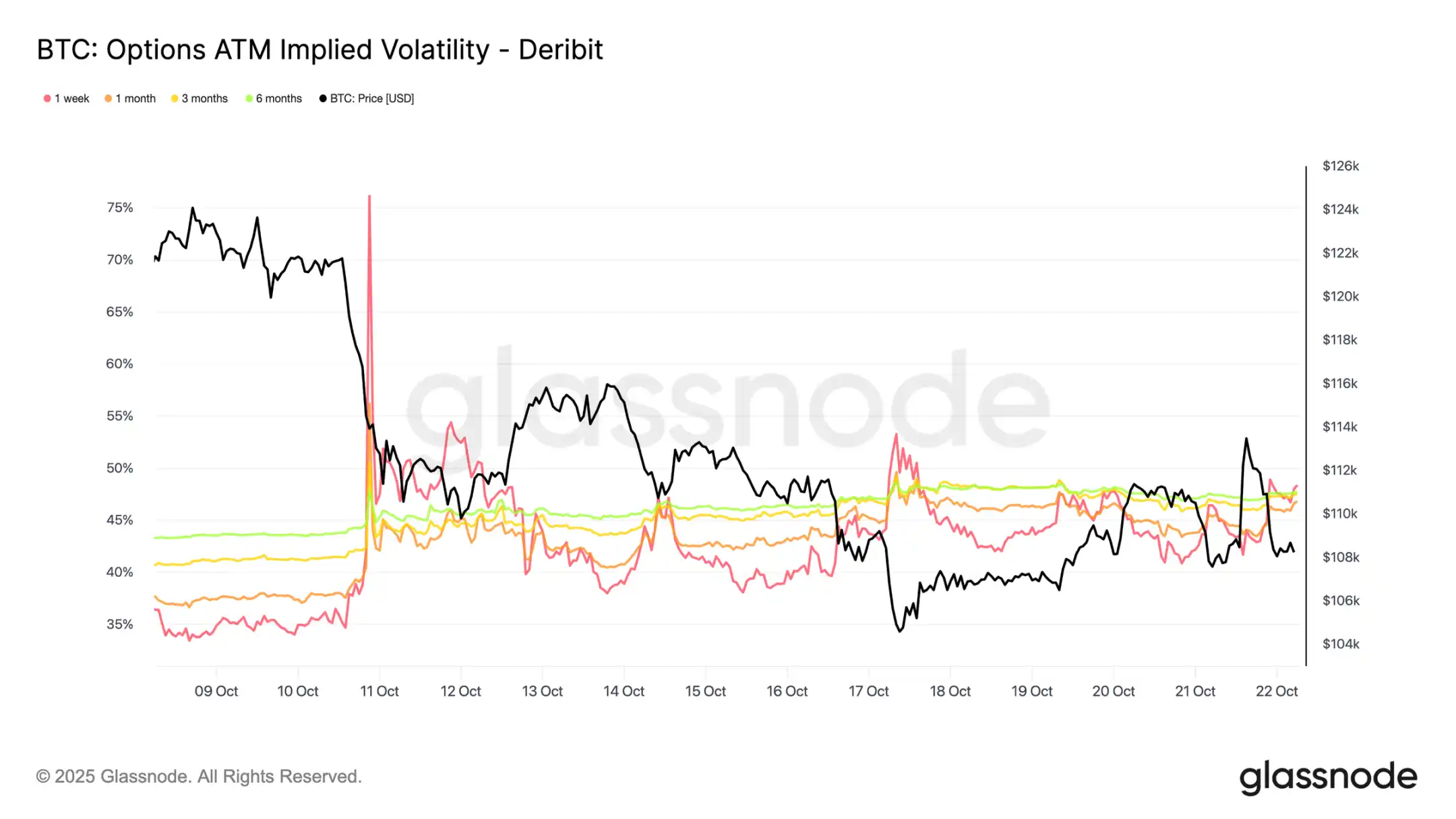

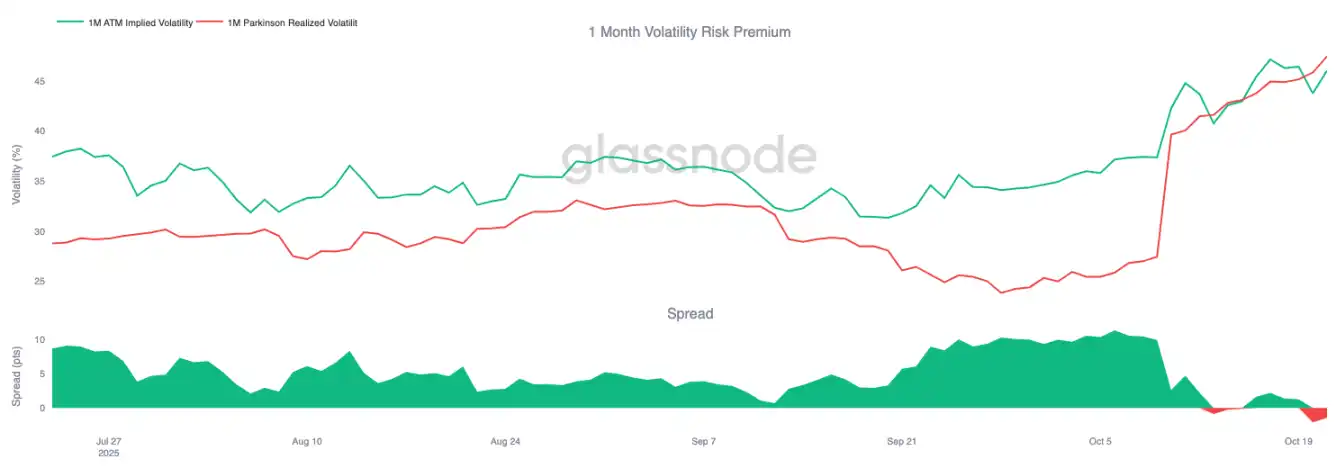

Od wydarzenia likwidacyjnego 10-go dnia miesiąca, wzorzec zmienności przeszedł znaczącą zmianę. Zmienność implikowana wynosi obecnie około 48 dla wszystkich terminów zapadalności, w porównaniu do 36-43 zaledwie dwa tygodnie temu. Rynek nie wchłonął jeszcze w pełni tego szoku, a market makerzy są ostrożni i nie sprzedają zmienności tanio.

30-dniowa zrealizowana zmienność wynosi 44,1%, podczas gdy 10-dniowa zrealizowana zmienność to 27,9%. W miarę jak zrealizowana zmienność stopniowo się ochładza, można oczekiwać, że zmienność implikowana pójdzie w jej ślady i znormalizuje się w nadchodzących tygodniach. Na razie zmienność pozostaje podwyższona, ale wygląda to bardziej na krótkoterminową zmianę wyceny niż początek trwałego reżimu wysokiej zmienności.

Zwiększony popyt na opcje put

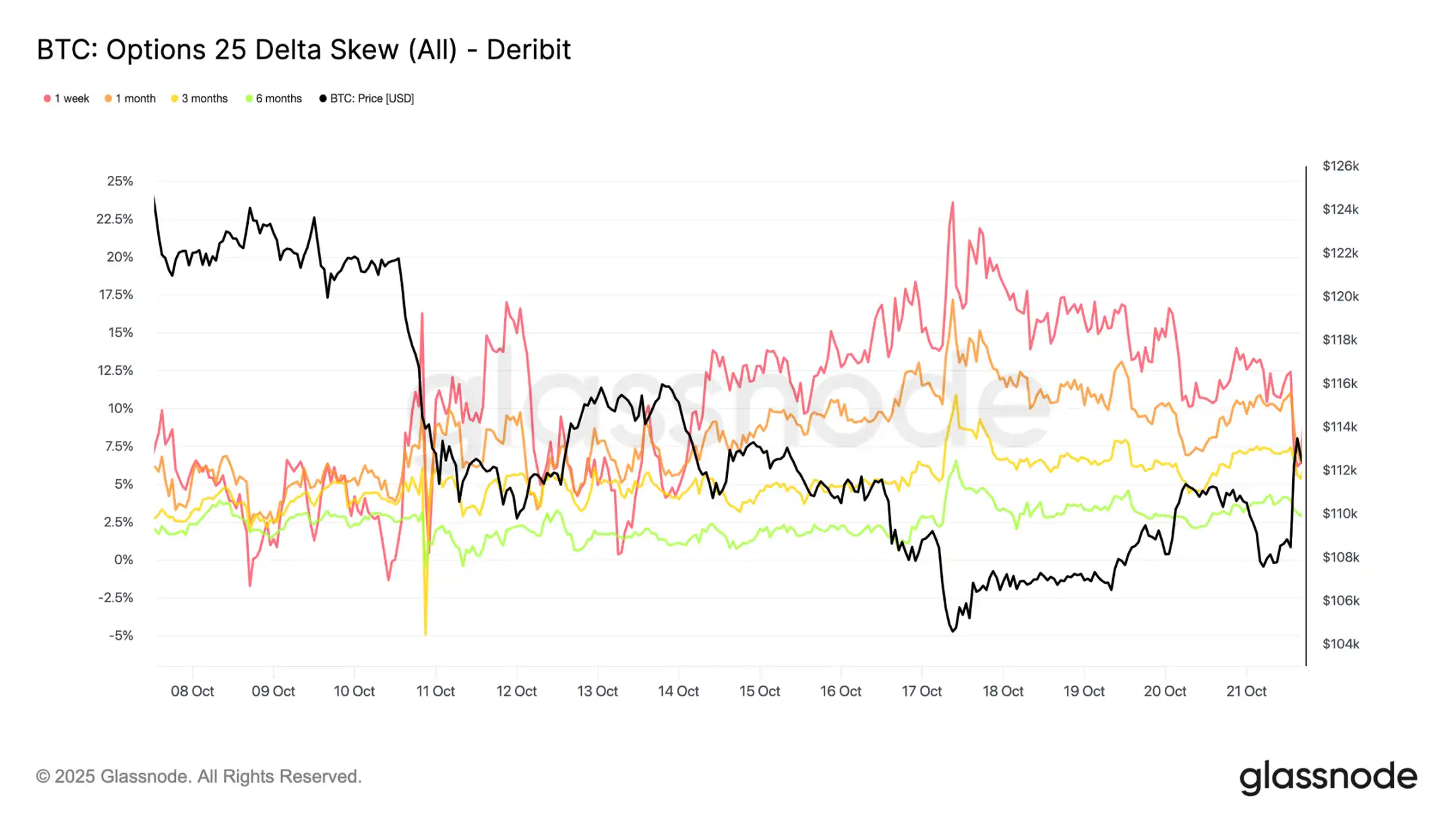

W ciągu ostatnich dwóch tygodni popyt na opcje put systematycznie rósł. Wzrost dużych likwidacji spowodował gwałtowny wzrost skosu opcji put, który, choć chwilowo się zresetował, od tego czasu ustabilizował się na wyższym poziomie strukturalnym, wskazując, że opcje put są nadal droższe niż call.

Skos dla terminu tygodniowego w ostatnim tygodniu oscylował, ale pozostawał na bardzo niepewnym terytorium, podczas gdy wszystkie inne terminy przesunęły się o 2-3 punkty zmienności w stronę opcji put. To poszerzenie między terminami wskazuje na ostrożny sentyment rozprzestrzeniający się na całej krzywej.

Ta struktura odzwierciedla rynek skłonny płacić premię za ochronę przed spadkami, utrzymując jednocześnie ograniczoną ekspozycję na wzrosty, równoważąc krótkoterminowe obawy z długoterminowymi perspektywami. Wtorkowe niewielkie odbicie ilustruje tę wrażliwość – premie za opcje put spadły o połowę w ciągu kilku godzin, pokazując, jak napięte są nadal nastroje rynkowe.

Zmiana premii za ryzyko

Miesięczna premia za ryzyko zmienności stała się ujemna. Przez wiele miesięcy zmienność implikowana pozostawała wysoka, podczas gdy rzeczywista zmienność cen była spokojna, pozwalając sprzedającym zmienność cieszyć się stałymi zyskami.

Obecnie rzeczywista zmienność wzrosła, by dorównać zmienności implikowanej, niwelując tę przewagę. To oznacza koniec spokojnego reżimu: sprzedający zmienność nie mogą już polegać na pasywnych dochodach i są zmuszeni do aktywnego zabezpieczania się w bardziej zmiennym środowisku. Rynek przeszedł ze stanu spokojnej satysfakcji do bardziej dynamicznego, szybko reagującego otoczenia, a powrót rzeczywistej zmienności cen wywiera coraz większą presję na krótkie pozycje.

Defensywny przepływ środków

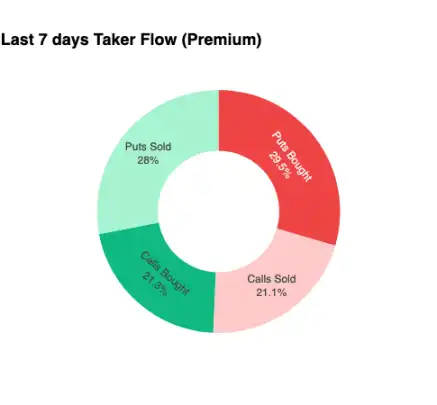

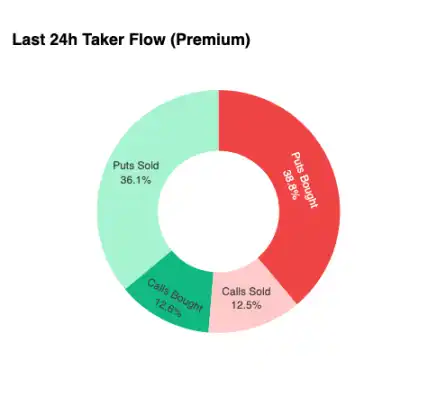

Aby skupić analizę na bardzo krótkim terminie, przyglądamy się ostatnim 24 godzinom, obserwując, jak pozycje opcyjne zareagowały na ostatnie odbicie. Pomimo wzrostu ceny z 107,5 tys. do 113,9 tys. dolarów, czyli o 6%, presja zakupowa na opcje call nie przyniosła większego potwierdzenia. Zamiast tego traderzy zwiększyli ekspozycję na opcje put, skutecznie zabezpieczając się na wyższym poziomie cenowym.

Taki układ pozycji sprawia, że market makerzy przyjmują niedźwiedzią postawę na spadki i byczą na wzrosty – układ, który zwykle prowadzi do tłumienia rajdów i przyspieszania sprzedaży, tworząc dynamikę, która będzie działać jako opór, dopóki pozycje nie zostaną zresetowane.

Premia

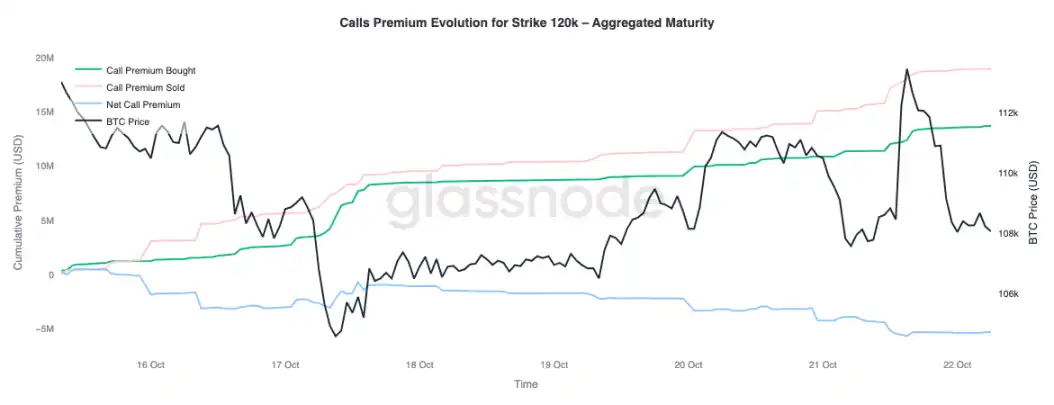

Zbiorcze dane o premiach Glassnode, podzielone według ceny wykonania, potwierdziły ten sam schemat. Dla opcji call na 120 tys. dolarów, sprzedawana premia rosła wraz ze wzrostem ceny; traderzy ograniczają trend wzrostowy i sprzedają zmienność podczas tego, co postrzegają jako tymczasową siłę. Krótkoterminowi poszukiwacze zysków wykorzystują wzrost zmienności implikowanej, sprzedając opcje call na odbiciu zamiast gonić za wzrostem.

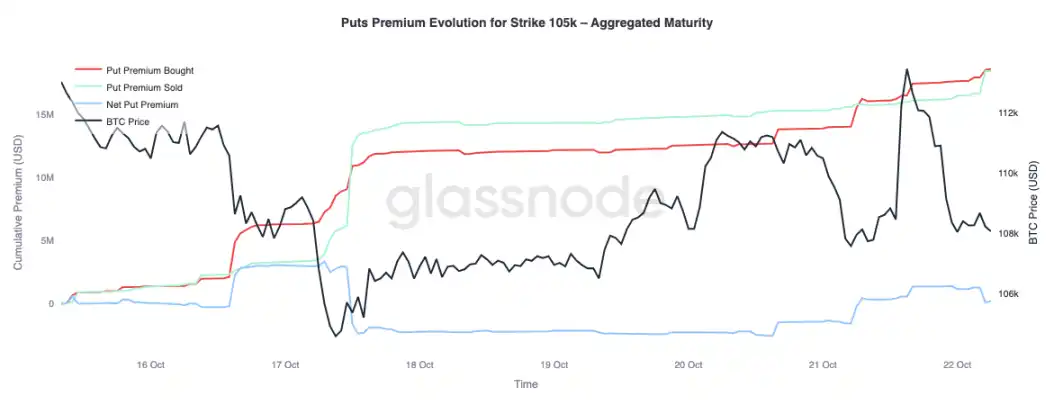

Patrząc na premię opcji put na 105 tys. dolarów, schemat jest odwrotny, co potwierdza naszą tezę. Wraz ze wzrostem ceny, netto premia za opcje put na 105 tys. dolarów wzrosła. Traderzy są bardziej skłonni płacić za ochronę przed spadkami niż kupować wypukłość na wzrosty. Wskazuje to, że ostatnie odbicie spotkało się z zabezpieczaniem, a nie przekonaniem.

Wnioski

Niedawne cofnięcie bitcoina do kosztu nabycia przez krótkoterminowych posiadaczy (113 tys. dolarów) i poniżej kwantyla 0,85 (108,6 tys. dolarów) podkreśla narastające wyczerpanie popytu, gdy rynek ma trudności z przyciągnięciem nowych napływów, a długoterminowi posiadacze kontynuują dystrybucję. Ta słabość strukturalna sugeruje, że rynek może wymagać dłuższej fazy konsolidacji, by odbudować zaufanie i wchłonąć sprzedaną podaż.

Tymczasem rynek opcji odzwierciedla podobnie ostrożny ton. Pomimo rekordowo wysokich otwartych pozycji, układ pozycji jest defensywny; skos opcji put pozostaje podwyższony, sprzedający zmienność są pod presją, a krótkoterminowe odbicie spotyka się z zabezpieczaniem, a nie optymizmem. Podsumowując, sygnały te wskazują, że rynek znajduje się w fazie przejściowej: okresie słabnącego entuzjazmu i stłumionego podejmowania ryzyka strukturalnego, a odbudowa prawdopodobnie będzie zależeć od ożywienia popytu spot i złagodzenia przepływów środków napędzanych zmiennością.

Zastrzeżenie: Treść tego artykułu odzwierciedla wyłącznie opinię autora i nie reprezentuje platformy w żadnym charakterze. Niniejszy artykuł nie ma służyć jako punkt odniesienia przy podejmowaniu decyzji inwestycyjnych.

Może Ci się również spodobać

CoinRoutes zostaje pierwszym partnerem zatwierdzonym przez zarząd w programie podziału przychodów dYdX

CoinRoutes został zatwierdzony jako pierwszy partner uzyskujący przychody on-chain w ramach nowo uruchomionego programu Partner Revenue Share na dYdX Chain. Program Partner Revenue Share, zatwierdzony przez zarządzanie dYdX, wprowadza mechanizm nagradzania usług stron trzecich — w tym botów handlowych, terminali, interfejsów oraz brokerów instytucjonalnych — za kierowanie przepływu zleceń do dYdX.

Trzyminutowy przegląd zasad udziału w publicznej ofercie MegaETH

Na Polymarket zakłady dotyczące MEGA wskazują, że prawdopodobieństwo osiągnięcia przez niego FDV powyżej 2 miliardów dolarów w ciągu jednego dnia od debiutu wzrosło do 87%.

Zasada działania DeFi

Podstawowe elementy funkcjonowania systemu DeFi: niewydolność TVL, zwroty z obiegu, wolumen pożyczek oraz nieznana dźwignia systemowa.

Ryzyko korekty ceny XRP rośnie, gdy token zbliża się do przewartościowania

XRP stoi w obliczu ryzyka korekty z powodu narastających oznak przewartościowania. Wraz ze wzrostem NVT i sprzedażą przez posiadaczy, token może spaść poniżej 2,35 USD, chyba że odzyska opór na poziomie 2,54 USD.