Odliczanie do obniżki stóp procentowych! Bilionowa płynność zmienia kierunek – kto zostanie „przyłapany na golasa”: bitcoin, złoto czy amerykańskie akcje?

Artykuł analizuje obecny etap przejściowy światowej gospodarki od dominacji fiskalnej do dominacji sektora prywatnego, wskazując, że wydatki fiskalne i luzowanie ilościowe prowadzone przez Ministerstwo Finansów napędzały bańkę na aktywach w ostatnich latach, podczas gdy obecnie cykl płynności osiąga szczyt.

Okres po pandemii był definiowany przez dominację polityki fiskalnej – gospodarkę napędzaną przez deficyty rządowe i emisję krótkoterminowych obligacji skarbowych, gdzie płynność utrzymywała się na wysokim poziomie nawet przy wysokich stopach procentowych Fed.

Obecnie wchodzimy w etap zdominowany przez sektor prywatny; w porównaniu do poprzedniej administracji, Departament Skarbu odzyskuje płynność poprzez cła i ograniczenia wydatków.

To właśnie dlatego stopy procentowe muszą spaść.

Analizujemy obecny cykl z perspektywy globalnej płynności, aby podkreślić, dlaczego obecna runda „depreciation trade” znajduje się na ostatnim etapie.

Czy dominacja fiskalna dobiega końca?

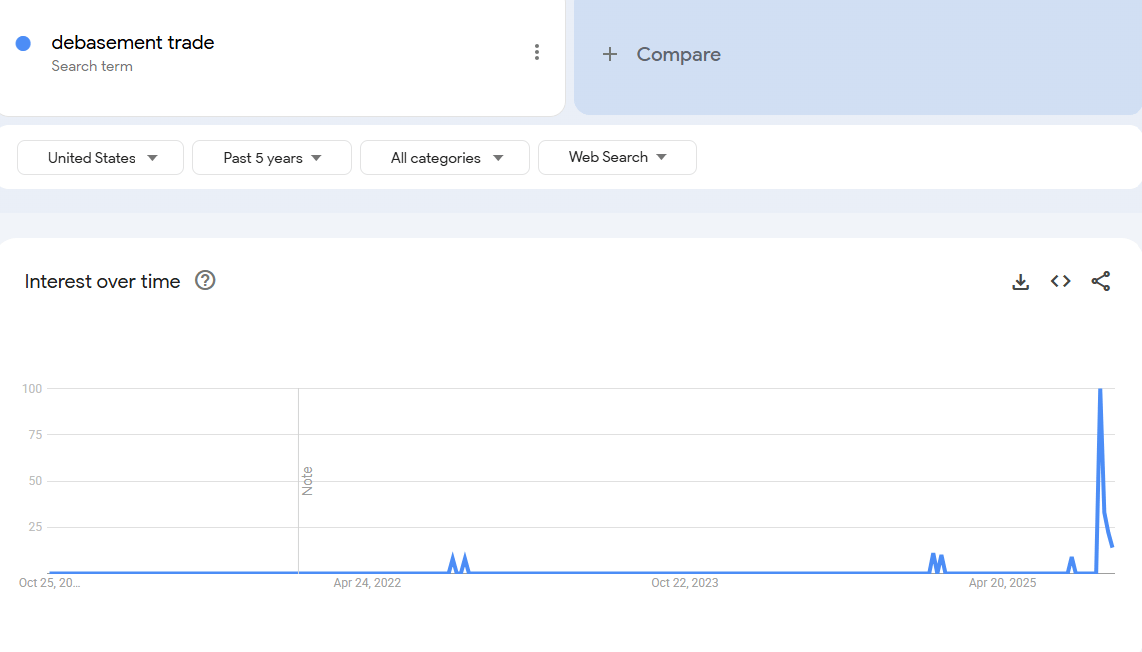

Zawsze chcemy „kupować dołki”, gdy wszyscy „gonią za wzrostami”.

Dlatego właśnie ostatnie dyskusje na temat „depreciation trade” przyciągnęły naszą uwagę.

Dane: Google Trends

Dane: Google Trends

Uważamy, że odpowiedni moment na zainteresowanie się „depreciation trade” był kilka lat temu. Wtedy cena bitcoin wynosiła 25 000 dolarów, a złota 2 000 dolarów. W tamtym czasie nikt poza analitykami kryptowalut i makro nie mówił o tym.

Naszym zdaniem ta „transakcja” została w zasadzie zrealizowana.

Naszym zadaniem jest więc zrozumienie warunków, które ją stworzyły, oraz tego, czy te warunki będą się utrzymywać.

Co napędzało tę transakcję? Naszym zdaniem głównie dwa czynniki.

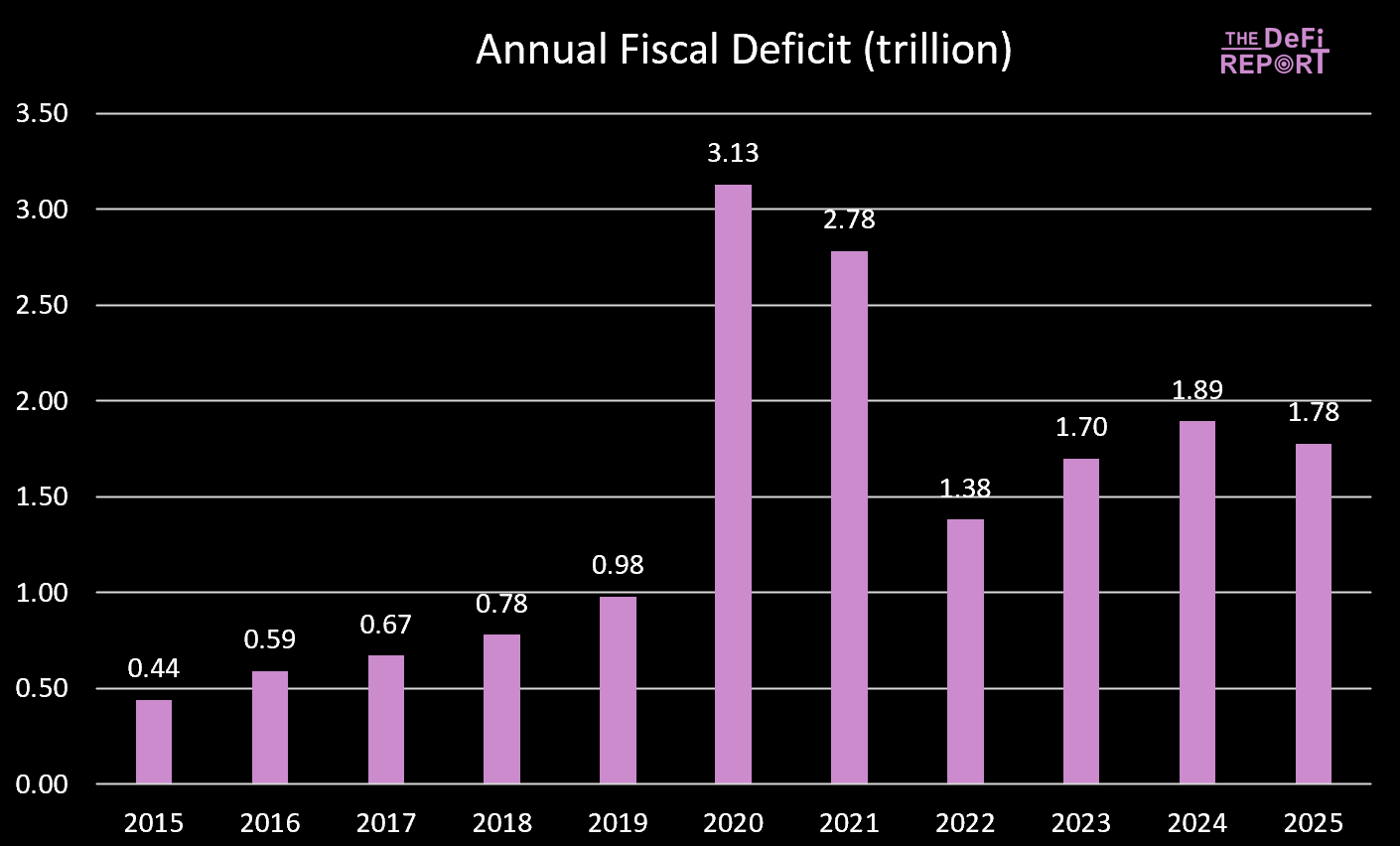

1. Wydatki Departamentu Skarbu. Za rządów administracji Bidena wdrożono ogromny deficyt fiskalny.

Dane: US Treasury

Dane: US Treasury

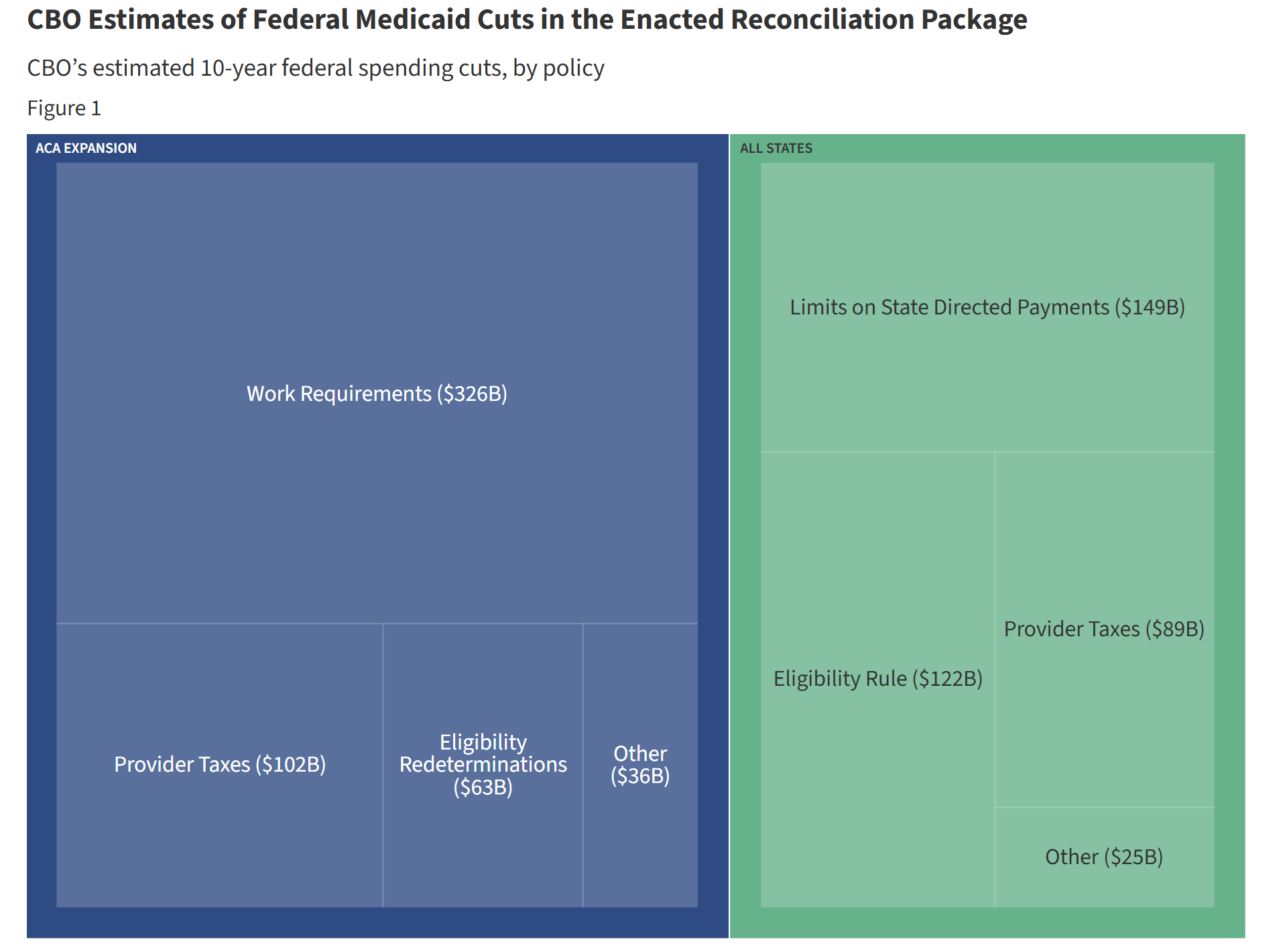

Rok fiskalny 2025 właśnie się zakończył, a deficyt nieznacznie spadł – głównie z powodu wzrostu dochodów (ceł), a nie spadku wydatków. Oczekuje się jednak, że „Big Beautiful Bill” przyniesie cięcia wydatków poprzez ograniczenie świadczeń Medicaid i programu SNAP.

Dane: KFF – porównanie cięć z aktualną ścieżką wydatków

Dane: KFF – porównanie cięć z aktualną ścieżką wydatków

Za kadencji Bidena wydatki rządowe i transfery stale wprowadzały płynność do gospodarki. Jednak pod „Big Beautiful Bill” tempo wzrostu wydatków zwalnia.

Oznacza to, że ilość pieniędzy wpompowywanych przez rząd do gospodarki maleje.

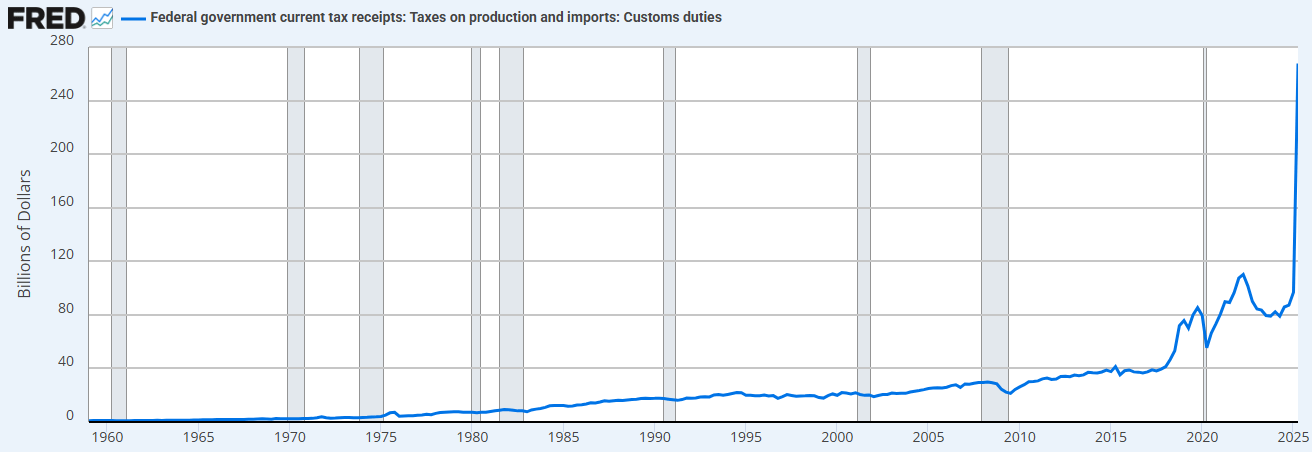

Dodatkowo rząd wycofuje środki z gospodarki poprzez cła.

Dane: FRED

Dane: FRED

Kombinacja ograniczeń wydatków (w porównaniu do poprzedniej administracji) i wzrostu ceł oznacza, że Departament Skarbu obecnie absorbuje płynność, zamiast ją dostarczać.

To jest powód, dla którego potrzebujemy obniżek stóp procentowych.

„Zreprywatyzujemy gospodarkę, ożywimy sektor prywatny i zmniejszymy sektor publiczny.” – Scott Bessent

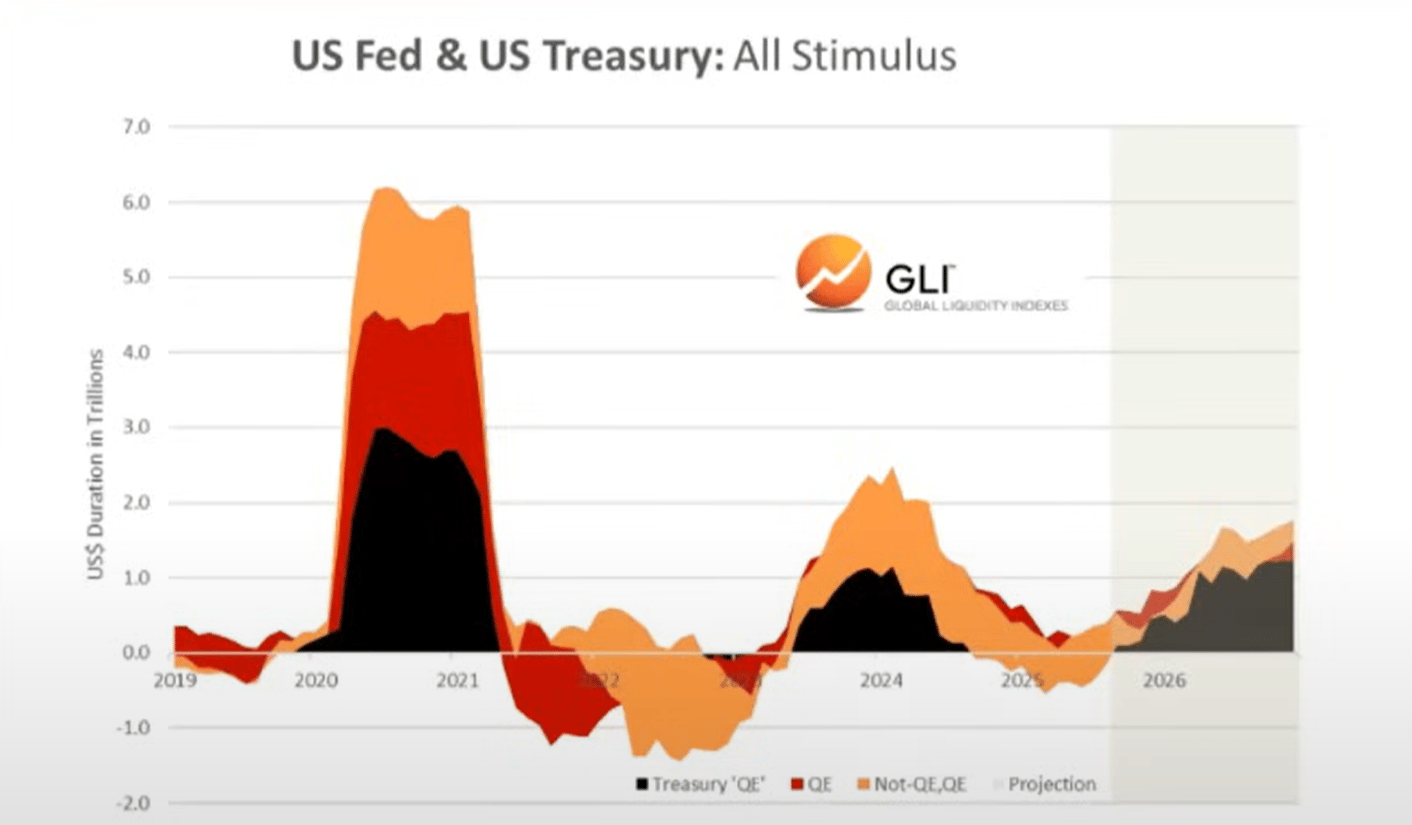

2. „Treasury QE”. Aby sfinansować nadmierne wydatki Departamentu Skarbu za rządów Bidena, zaobserwowaliśmy również nową formę „luzowania ilościowego” (QE). Możemy to zobaczyć poniżej (czarna linia). „Treasury QE” finansuje wydatki rządowe za pomocą krótkoterminowych bonów, a nie długoterminowych obligacji, co wspierało rynek.

Dane: Global Liquidity Index

Dane: Global Liquidity Index

Uważamy, że to właśnie wydatki fiskalne i Treasury QE napędzały „depreciation trade” i „everything bubble”, które obserwowaliśmy w ostatnich latach.

Obecnie jednak przechodzimy do „Trump economy”, gdzie sektor prywatny przejmuje pałeczkę od Departamentu Skarbu.

To kolejny powód, dla którego potrzebne są obniżki stóp. Chodzi o uruchomienie sektora prywatnego poprzez kredyty bankowe.

Wraz z wejściem w ten okres przejściowy, globalny cykl płynności wydaje się osiągać szczyt...

Globalny cykl płynności osiąga szczyt i zaczyna spadać

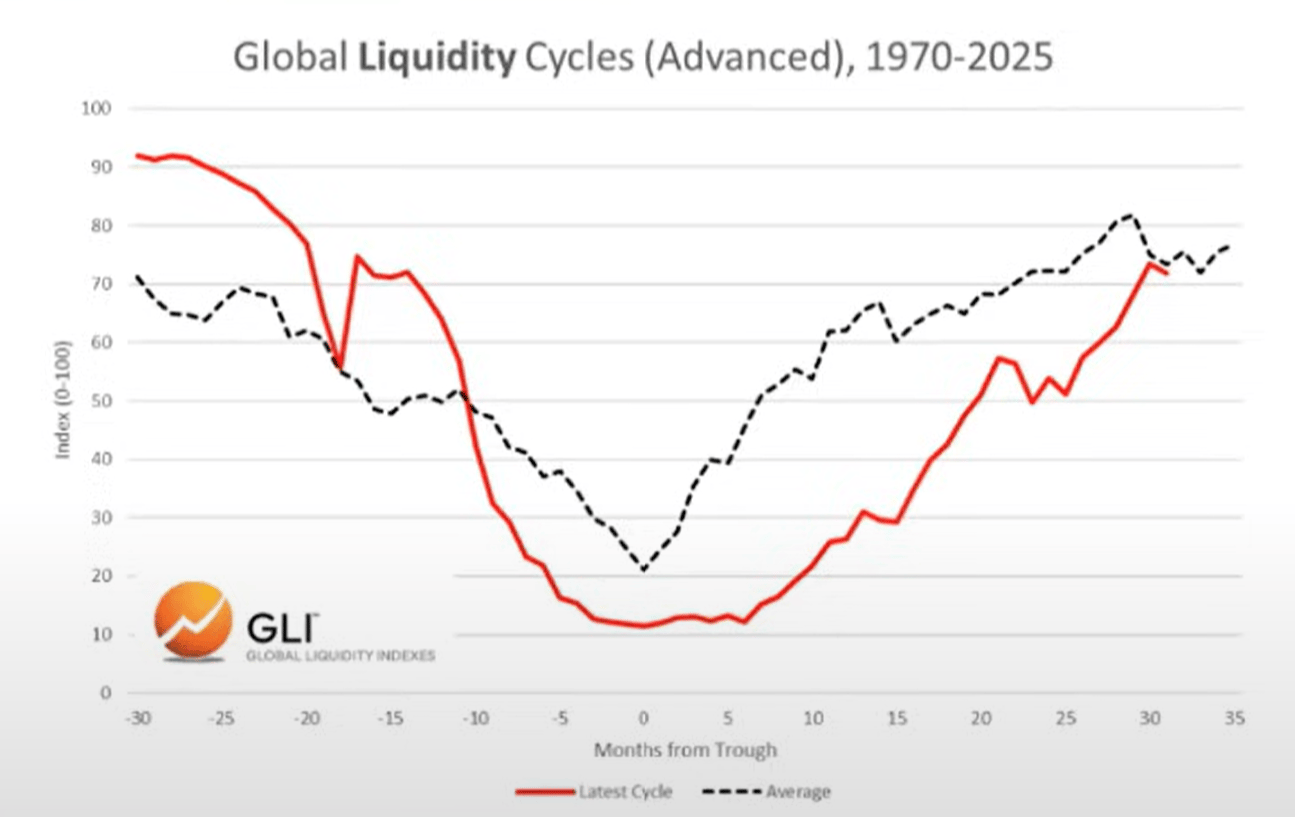

Obecny cykl vs cykl średni

Poniżej możemy zaobserwować porównanie obecnego cyklu (czerwona linia) ze średnim cyklem historycznym od 1970 roku (szara linia).

Dane: Global Liquidity Index

Dane: Global Liquidity Index

Alokacja aktywów

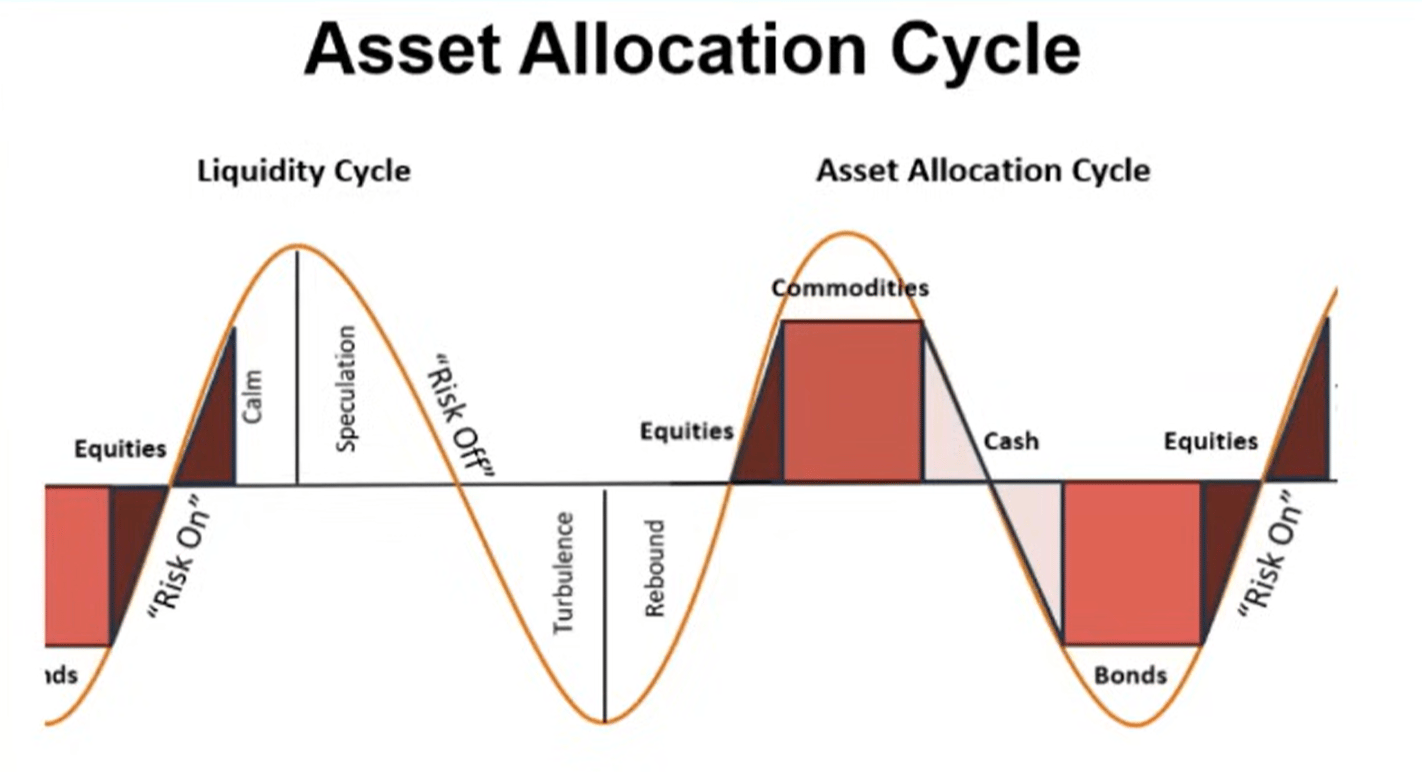

Na podstawie pracy pana Howella nad Global Liquidity Index możemy zaobserwować typowy cykl płynności i jego zgodność z alokacją aktywów.

Surowce zazwyczaj są ostatnimi aktywami, które spadają – dokładnie to widzimy dziś (złoto, srebro, miedź, pallad).

Z tej perspektywy obecny cykl wygląda bardzo typowo.

Dane: Global Liquidity Index

Dane: Global Liquidity Index

Zatem jeśli płynność rzeczywiście osiąga szczyt, spodziewamy się, że inwestorzy będą rotować w kierunku gotówki i obligacji wraz ze zmianą otoczenia. Należy podkreślić, że ten etap jeszcze się nie rozpoczął (rynek wciąż preferuje ryzyko).

Zadłużenie i płynność

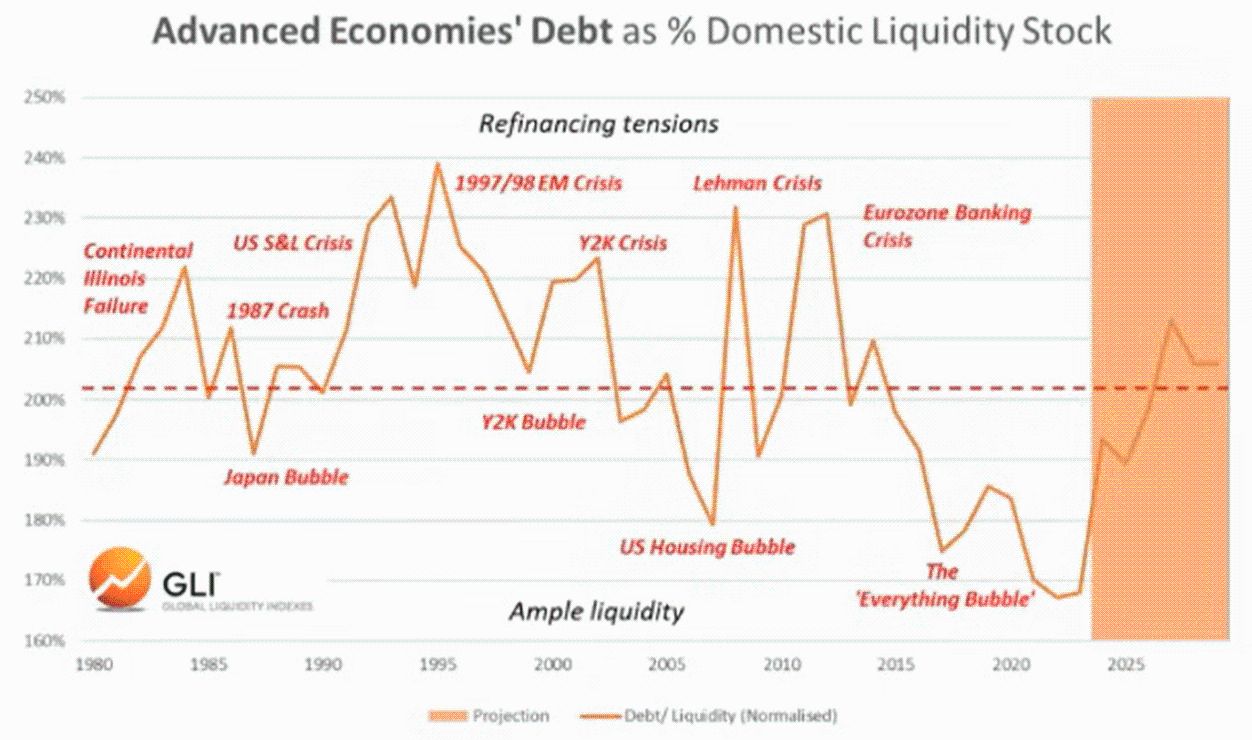

Zgodnie z Global Liquidity Index, stosunek zadłużenia do płynności w głównych gospodarkach osiągnął pod koniec zeszłego roku najniższy poziom od 1980 roku. Obecnie rośnie i przewiduje się, że będzie nadal wzrastał do 2026 roku.

Dane: Global Liquidity Index

Dane: Global Liquidity Index

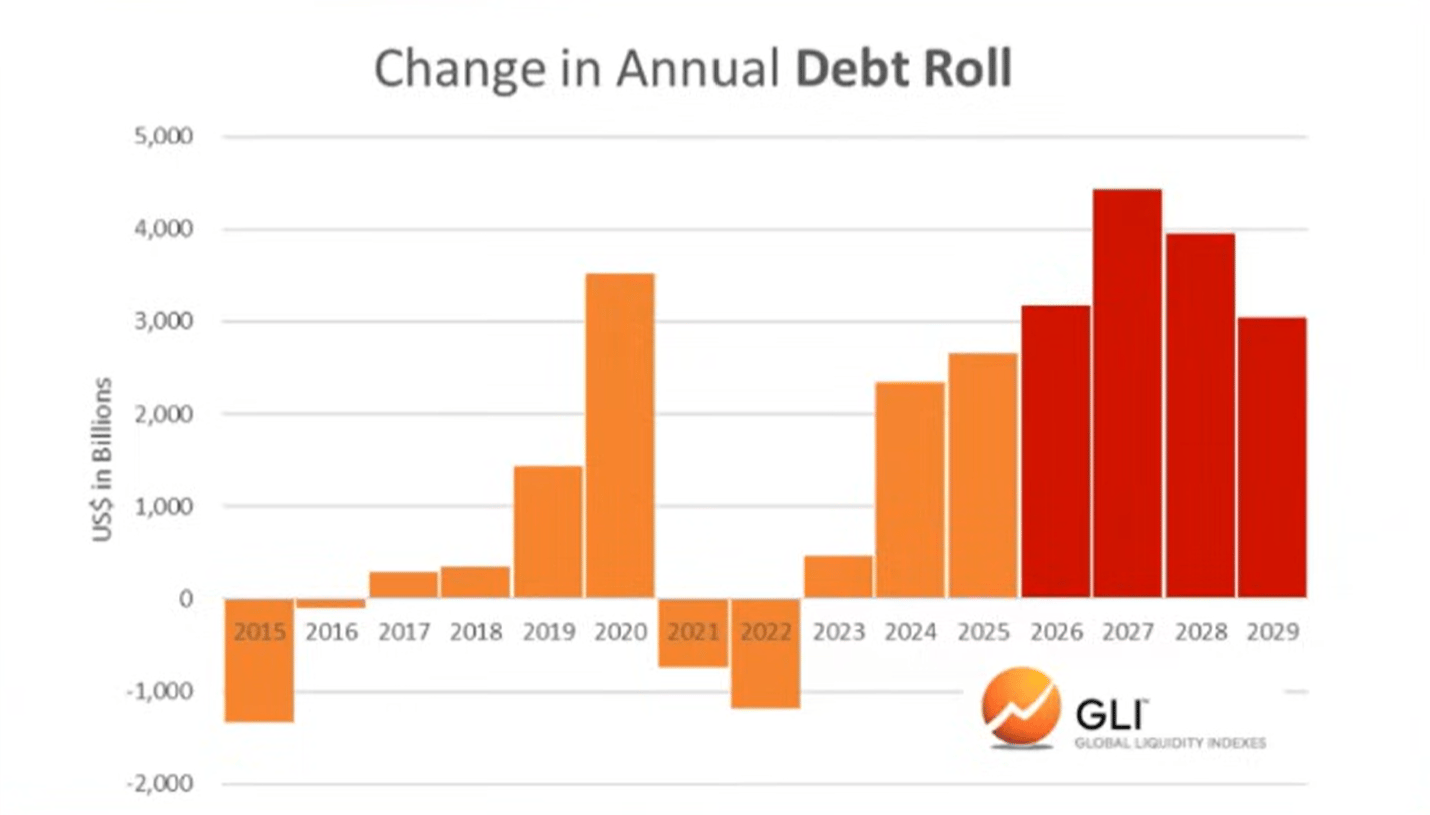

Wzrost wskaźnika zadłużenia do płynności utrudnia obsługę bilionów dolarów niespłaconego zadłużenia wymagającego refinansowania.

Dane: Global Liquidity Index

Dane: Global Liquidity Index

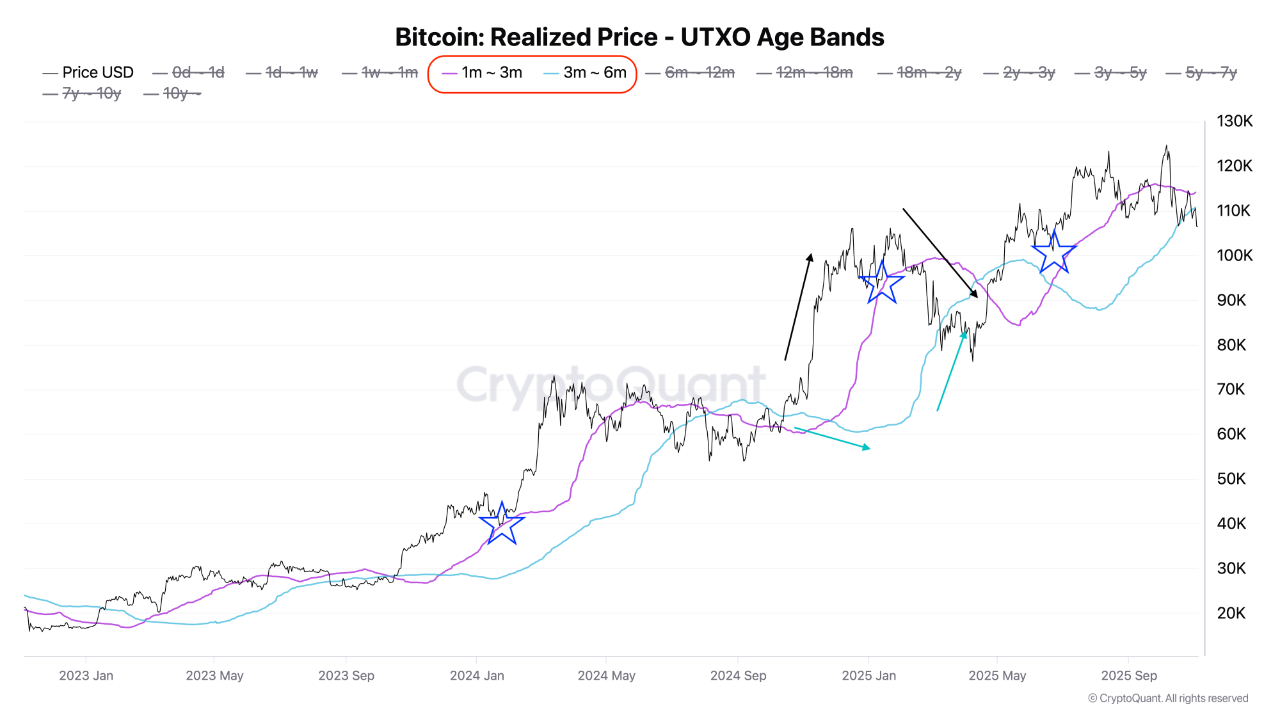

Bitcoin i globalna płynność

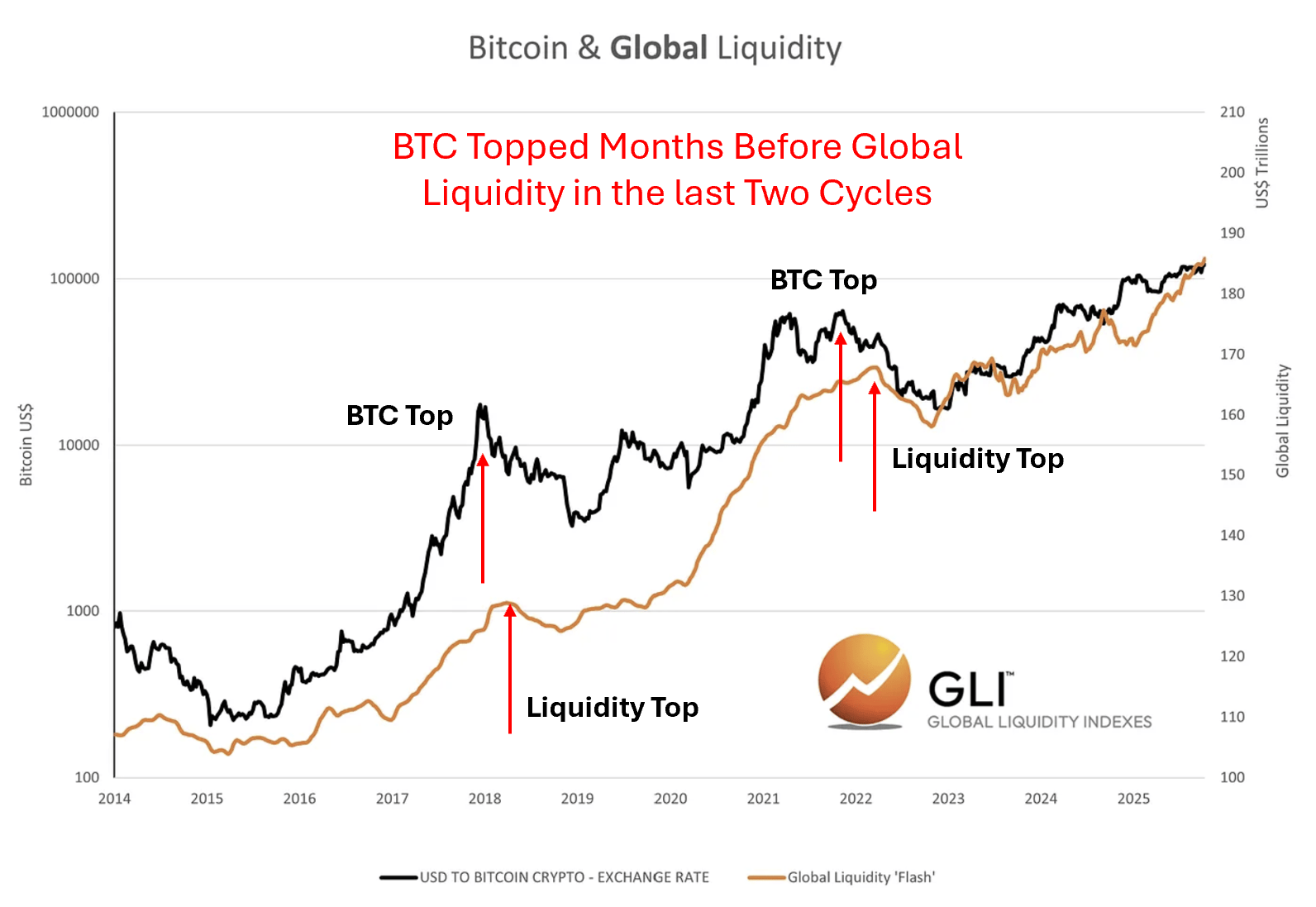

Oczywiście bitcoin w dwóch ostatnich cyklach „przewidział” szczyt globalnej płynności. Innymi słowy, bitcoin osiągał szczyt na kilka miesięcy przed szczytem płynności, jakby przewidując późniejszy spadek.

Dane: Global Liquidity Index

Dane: Global Liquidity Index

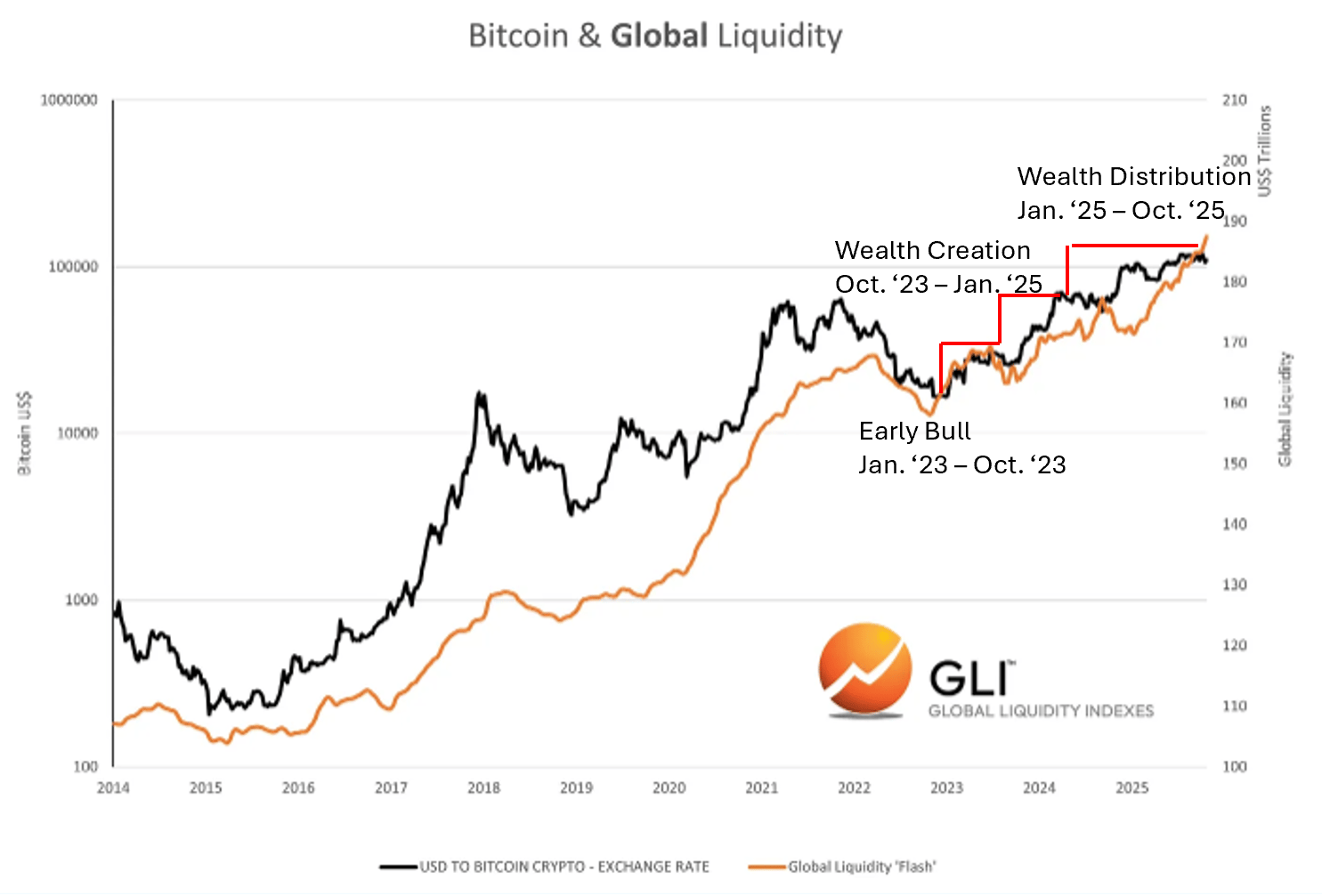

Nie wiemy, czy to dzieje się teraz. Wiemy jednak, że cykle kryptowalut zawsze podążały za cyklami płynności.

Zgodność z cyklem kryptowalut

Dane: Global Liquidity Index

Dane: Global Liquidity Index

Zastrzeżenie: Treść tego artykułu odzwierciedla wyłącznie opinię autora i nie reprezentuje platformy w żadnym charakterze. Niniejszy artykuł nie ma służyć jako punkt odniesienia przy podejmowaniu decyzji inwestycyjnych.

Może Ci się również spodobać

Berachain dystrybuuje binarium hard fork, aby rozwiązać problem exploita Balancer V2

Berachain Foundation ogłosiła, że przekazała walidatorom awaryjne binarium hard forka. Walidatorzy zatrzymali sieć w poniedziałek po tym, jak exploit na Balancer V2 ujawnił luki w rodzimym zdecentralizowanym giełdzie Berachain.

Ponad 1,3 miliarda dolarów pozycji na rynku kryptowalut zostało zlikwidowanych, gdy bitcoin spadł poniżej 104 000 dolarów, co uderzyło w „kruchy” rynek.

Szybka informacja: Bitcoin spadł poniżej 104 000 dolarów, co wywołało co najmniej 1,37 miliarda dolarów likwidacji, głównie na pozycjach długich, jak pokazują dane CoinGlass. Analitycy wskazują na utrzymujący się strach po załamaniu z 10 października, odpływy z ETF, zamknięcie rządu USA oraz zmniejszoną globalną płynność jako możliwe przyczyny tego spadku.

Stream Finance wstrzymuje wypłaty i depozyty po ujawnieniu straty w wysokości 93 milionów dolarów

Stream Finance poinformowało, że zewnętrzny zarządzający funduszem ujawnił w poniedziałek stratę w wysokości 93 milionów dolarów w aktywach funduszu. Projekt zawiesił wypłaty i depozyty oraz współpracuje z kancelarią prawną w celu zbadania tego incydentu.

Bitcoin ETF tracą 187 mln USD pomimo akumulacji przez STH: BTC spada do 104 tys. USD

Fundusze ETF Bitcoin odnotowały odpływ netto w wysokości 186,5 milionów dolarów, ponieważ cena BTC spadła do poziomu 104 000 dolarów w wyniku masowej likwidacji.