Після нових правил SEC США дата ухвалення рішення "втратила чинність": хто з п’яти основних кандидатів отримає схвалення на крипто ETF у жовтні

Процес затвердження спотових крипто-ETF переходить від індивідуального розгляду до стандартизованої процедури, і перші нові ETF можуть з’явитися вже в жовтні. Заявки на ETF по XRP, SOL, LTC, ADA та DOGE привертають значну увагу. Резюме створено Mars AI Дане резюме згенеровано моделлю Mars AI, і його точність та повнота все ще знаходяться на стадії ітераційного оновлення.

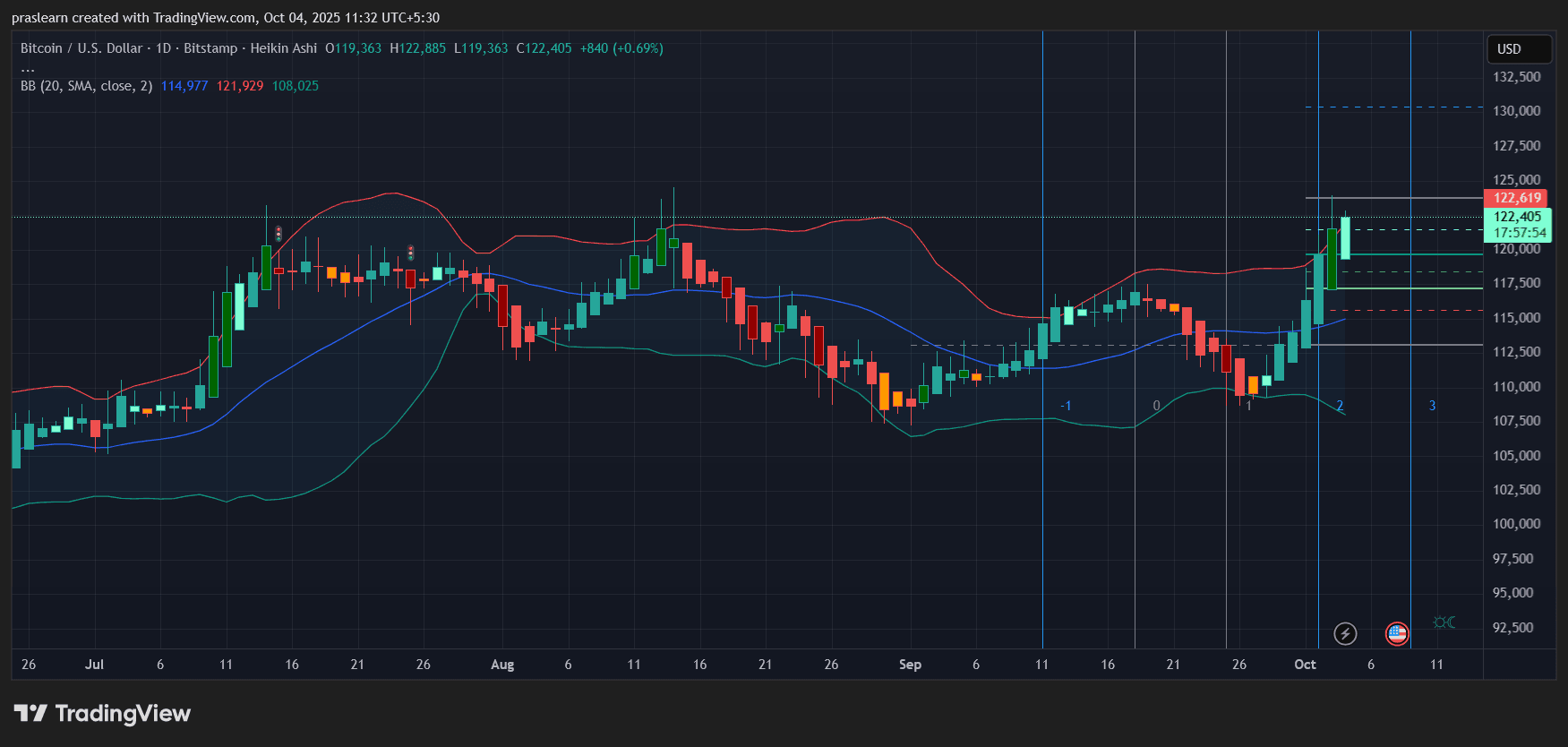

Серед багатьох каталізаторів поточного бичачого ринку криптовалют, ETF, особливо спотові Bitcoin та Ethereum ETF, як революційний фінансовий інструмент, суттєво знизили поріг інвестування в криптовалюти та виконали ключову роль “містка для капіталу”. З моменту схвалення спотового Bitcoin ETF на початку 2024 року, вся індустрія залучила понад сотні мільярдів доларів інституційних інвестицій, що підштовхнуло ціну Bitcoin з 60 000 доларів до поточних приблизно 113 500 доларів.

Станом на зараз, у Комісії з цінних паперів і бірж США (SEC) перебувають у черзі на розгляд 92 спотових крипто ETF (включаючи ETF на окремі активи та індексні). З них близько 69 — це ETF на окремі активи, що охоплюють 24 різні криптовалюти. Основними заявниками є такі інституції, як Grayscale, VanEck, а кінцеві дати прийняття рішень здебільшого припадають на жовтень.

На цьому тлі SEC нещодавно схвалила пропозицію, яка докорінно змінює спосіб лістингу спотових крипто ETF. Тому рішення у жовтні стане не лише поворотним моментом для хвилі крипто ETF, а й віддзеркалить майбутній напрямок поточного бичачого ринку.

SEC США схвалила зміну правил: від “індивідуального розгляду” до “стандартного проходження”

7 вересня SEC США схвалила запропоновані трьома основними біржами (Nasdaq, Cboe BZX та NYSE Arca) зміни до правил, запровадивши універсальні стандарти лістингу “Commodity-Based Trust Shares” (пайові сертифікати, забезпечені товарами). Ці стандарти стосуються біржових продуктів (ETP), що володіють спотовими товарами (включаючи цифрові активи), і замінюють складну процедуру індивідуального розгляду, спрощуючи процес лістингу.

Голова SEC США зазначив, що ці зміни знаменують перехід регулювання цифрових активів ETP від “обережного індивідуального підходу” до “стандартизованої ефективності”, з метою “максимізувати вибір для інвесторів і сприяти інноваціям”.

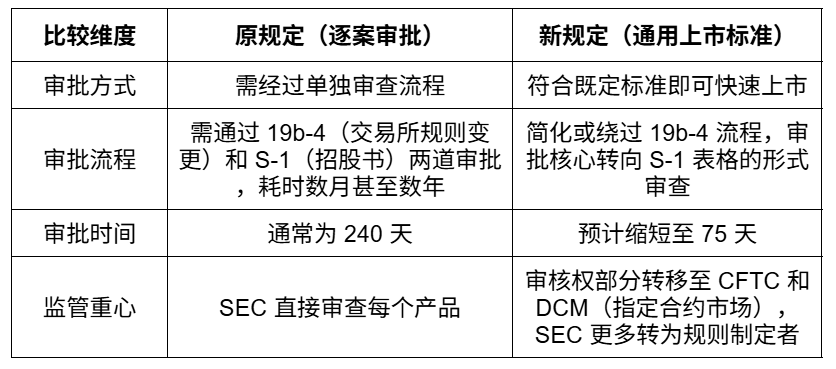

Основний зміст нових правил такий:

Правила передбачають три шляхи лістингу:

- Товар торгується на ринку, який є членом Intermarket Surveillance Group (ISG), і існує угода про спільний нагляд за ринком.

- Ф'ючерси на товар лістингуються на DCM під наглядом CFTC щонайменше 6 місяців, і існує угода про спільний нагляд.

- Якщо існуючий ETF лістингується на національній фондовій біржі США і щонайменше 40% його активів розміщено в цьому товарі, новий ETP може бути звільнений від частини вимог.

Простіше кажучи, нові правила відкривають “швидку смугу” для крипто ETF, які відповідають певним умовам. Виходячи з трьох вищезазначених шляхів, жовтень може стати “вибуховим періодом” для першої хвилі нових ETF, особливо для активів, ф'ючерси на які вже понад 6 місяців перебувають під наглядом CFTC.

Старі дати рішень “втрачають чинність”, емітенти ETF “на старті разом”

Вступ у дію нових стандартів безпосередньо вплинув на заявки ETF, які вже перебували в черзі. 29 вересня SEC США вимагала від емітентів LTC, XRP, SOL, ADA, DOGE спотових ETF відкликати свої 19b-4 заявки, і тепер їм потрібно просувати лістинг за новими стандартами; відкликання заявок може розпочатися вже цього тижня. Це відкликання не означає остаточну відмову у розгляді ETF, а перехід до більш ефективного регуляторного шляху.

Варто зазначити, що після відкликання 19b-4 заявок їхні старі дати прийняття рішень (зазвичай це крайній термін, наприклад, 240 днів після подачі) можуть більше не мати значення. За новими правилами SEC може не дотримуватись суворих дедлайнів, а швидко оцінювати заявки на основі універсальних стандартів лістингу.

Щодо того, коли ETF можуть бути схвалені, хоча емітенти повинні повторно подати або скоригувати заявки відповідно до нових універсальних правил, що може призвести до додаткової адміністративної роботи та короткочасних затримок, більшість експертів налаштовані оптимістично, вважаючи, що швидкість схвалення може бути “надзвичайно швидкою”, як це було з ETH ETF, який отримав схвалення лише за кілька тижнів після відкликання — тобто, ймовірно, вже у жовтні.

Криптожурналістка Eleanor Terrett у своєму дописі проаналізувала: “Якщо токен відповідає чинним стандартам, SEC може схвалити криптовалютний ETF у будь-який момент після подачі S-1. Тому навіть якщо дедлайни для окремих ETF вже близько, SEC теоретично може прийняти рішення щодо будь-якого або всіх ETF у будь-який час”.

Однак аналітик ETF з Bloomberg James Seyffart застерігає: “Все дуже непередбачувано. Додайте до цього можливість зупинки роботи уряду, і ситуація може стати дуже нестабільною”.

Хоча наразі невідомо, з якою швидкістю SEC оброблятиме S-1 заявки, і старі дати рішень втратили прогностичне значення, ця зміна оптимізувала процес і зменшила затримки для подальшого виходу нових крипто ETF на ринок.

Хто з п’яти головних кандидатів очолить гонку ETF?

Хоча заявки на ETF, які раніше перебували в черзі, повернулися на “стартову лінію”, наразі SEC вимагає відкликати лише заявки на LTC, XRP, SOL, ADA, DOGE, що може свідчити про те, що перші схвалені ETF з’являться саме серед них (або всі вони будуть схвалені).

1. XRP ETFs

XRP ETF — найгарячіша тема жовтня, наразі подано 7 заявок на XRP ETF, серед яких Bitwise, 21Shares, Canary, Grayscale та інші. Раніше 6 заявок були зосереджені у вікні 18-25 жовтня, а заявка Franklin Templeton відкладена до остаточного рішення не пізніше 14 листопада.

Заявка на спотовий XRP ETF була подана у січні 2025 року, після пом’якшення судового процесу Ripple SEC відкрила коментарі у липні, а ф’ючерси на XRP вже понад рік лістингуються на CME, що відповідає новим вимогам. Раніше аналітики Bloomberg James Seyffart та Eric Balchunas підвищили ймовірність схвалення спотового XRP ETF до 95%. Такий високий прогноз базується на зростанні участі SEC у розгляді заявок, що аналітики вважають “чітким зеленим світлом”.

Крім того, ключова перевага XRP полягає в тому, що він вже визнаний регуляторами як товар, що значно зменшує бар’єри для схвалення ETF.

2. SOL ETFs

Спотовий SOL ETF — одна з найочікуваніших заявок, у якій беруть участь 7 великих інституцій, включаючи VanEck, 21Shares, Bitwise, Franklin Templeton та інші.

27 вересня такі компанії, як Fidelity, Franklin Templeton, CoinShares, Bitwise, Grayscale, Canary Capital і VanEck, по черзі подали до SEC США оновлені S-1 форми. Всі ці зміни стосуються деталей стейкінгу у Solana ETF.

Після вимоги SEC відкликати 19b-4 заявки, аналітик ETF з Bloomberg Eric Balchunas підвищив ймовірність схвалення SOL ETF з 95% до 100%. Він зазначив: “Чесно кажучи, зараз ймовірність схвалення дійсно 100%... універсальні стандарти лістингу роблять форму 19b-4 безглуздою. Тепер залишилися лише питання щодо S-1, і SOL ETF може бути схвалений у будь-який момент”.

Варто зазначити, що BlackRock (найбільший емітент Bitcoin та Ethereum ETF) ще не подавав заявку на Solana ETF, що може свідчити про обережність щодо регуляторних ризиків Solana.

3. LTC ETFs

Як один із найдовше існуючих токенів на крипторинку, LTC з моменту запуску у 2011 році зберігає високу безпеку та децентралізацію. Наразі подано три заявки на Litecoin ETF: Canary Litecoin ETF, Grayscale Litecoin Trust ETF та CoinShares Litecoin ETF.

Раніше крайній термін для Litecoin ETF був 10 жовтня, що робило його кандидатом на “перший прорив”. Хоча “втрата чинності” старих дат рішень знизила ймовірність першочергового схвалення Litecoin ETF, довгострокова стабільність LTC, висока відповідність вимогам та технічна схожість з Bitcoin залишають йому великі шанси потрапити до першої хвилі лістингу.

Крім того, Litecoin, на відміну від XRP чи SOL, ніколи не визнавався SEC цінним папером, а ближчий до товарного статусу Bitcoin, що суттєво знижує регуляторні бар’єри.

4. Cardano (ADA) ETF

Grayscale планує перетворити свій Cardano Trust на ETF, S-1 форма для цього ETF була зареєстрована у серпні, а попередній крайній термін був 26 жовтня. Cardano відомий своєю академічною базою та стійкістю, і якщо цей спотовий ETF буде схвалений, він стане першим продуктом на платформі PoS, відмінній від ETH. Варто зазначити, що Grayscale GDLC (Digital Large Cap Fund) вже був схвалений 1 липня і містить ADA, що додатково підвищує ймовірність схвалення ADA ETF.

5. DOGE ETFs

Наразі подано три заявки на DOGE ETF: Bitwise, Grayscale та 21Shares. Раніше SEC мала прийняти рішення не пізніше 12 жовтня. Якщо буде схвалено спотовий DOGE ETF, це стане першим Meme ETF.

Висновок

Ключове вікно жовтня, незалежно від кінцевого результату, стане важливим поворотним моментом в історії крипто ETF. Воно не лише вплине на ціни відповідних криптовалют, а й визначить масштаби та швидкість інституційного капіталу, що надходитиме у криптовалюти. Крипторинок стає дедалі зрілішим, а рішення щодо ETF у жовтні може стати ключовим кроком до його подальшого визнання мейнстрімом.

Відмова від відповідальності: зміст цієї статті відображає виключно думку автора і не представляє платформу в будь-якій якості. Ця стаття не повинна бути орієнтиром під час прийняття інвестиційних рішень.

Вас також може зацікавити

Зростання стейблкоїнів: чи зможе bitcoin здійснити свою «мрію про платіжний засіб»?

Централізований дизайн долара та його залежність від американської політики врешті-решт визначають його долю як валюти, але якщо бути реалістами, його зникнення може не відбутися ні через 10, ні через 50, ні навіть через 100 років.

Чи стануть мита та рішення Федеральної резервної системи рушієм чи перешкодою для бичачого ринку bitcoin?

Bitcoin виріс до 122,000 доларів саме тоді, коли Верховний суд розглядає повноваження Трампа щодо тарифів і контроль над Федеральною резервною системою.

JPMorgan, Citi прогнозують бум Bitcoin у четвертому кварталі: ось їхні цільові ціни