Біткоїн у фазі консолідації: шляхи прориву на ключовому етапі четвертого кварталу

Ринок ще не досяг дна, слід обережно купувати на спаді.

Оригінальні автори: Chris Beamish, CryptoVizArt, Antoine Colpaert, Glassnode

Оригінальний переклад: AididiaoJP, Foresight News

Bitcoin торгується нижче ключового рівня собівартості, що свідчить про вичерпання попиту та ослаблення імпульсу. Довгострокові власники продають на тлі зміцнення ринку, а опціонний ринок переходить у захисну позицію: попит на пут-опціони зростає, а волатильність підвищується, що означає обережний етап перед будь-яким стійким відновленням.

Резюме

- Bitcoin торгується нижче собівартості короткострокових власників, що свідчить про ослаблення імпульсу та посилення втоми ринку. Неодноразова невдача у відновленні підвищує ризик переходу до більш тривалого періоду консолідації.

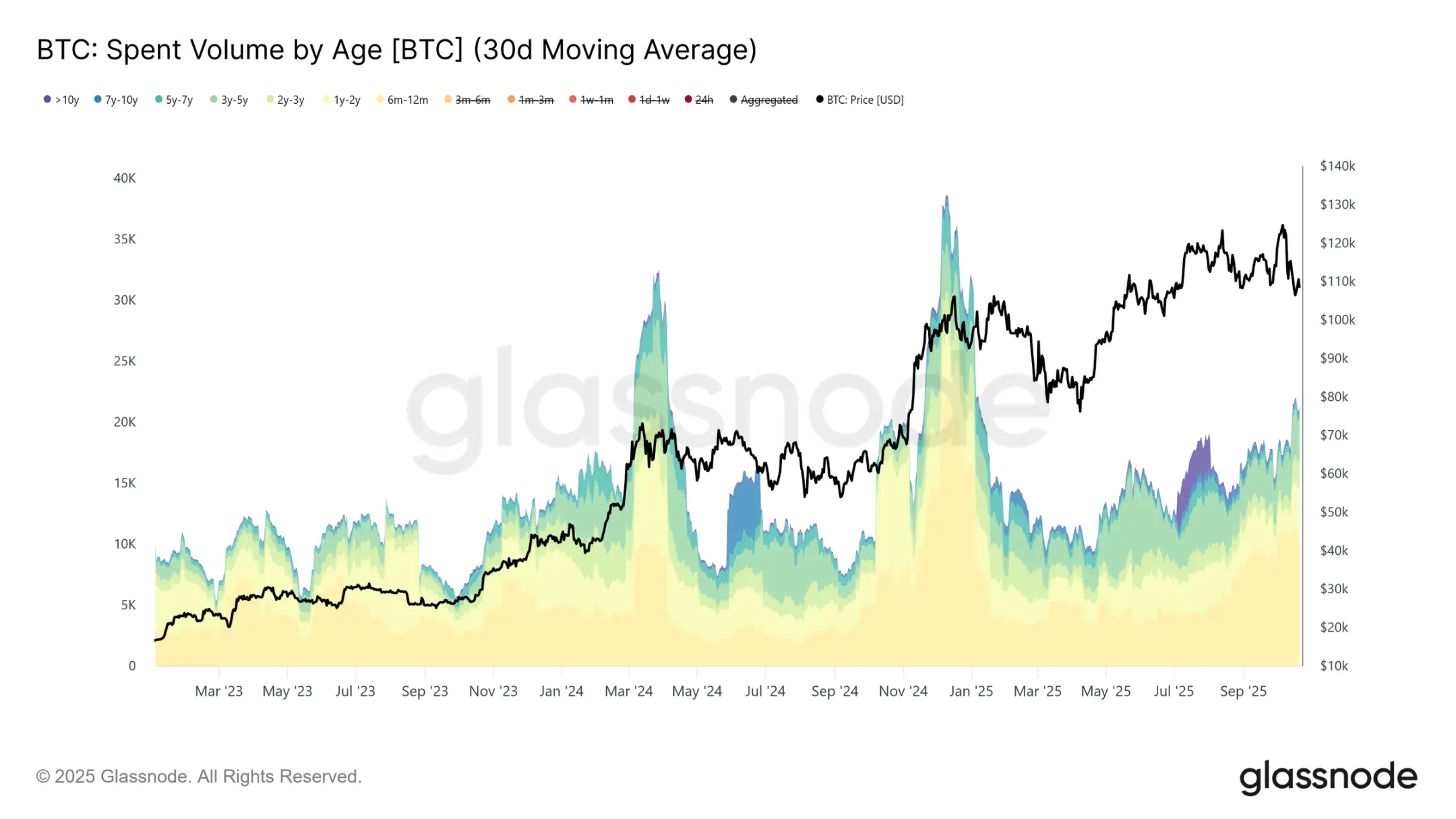

- Довгострокові власники з липня прискорили продажі, зараз понад 22 000 BTC щодня, що свідчить про постійний тиск фіксації прибутку на стабільність ринку.

- Відкритий інтерес досяг історичного максимуму, але ринкові настрої залишаються ведмежими, оскільки трейдери віддають перевагу пут-опціонам над кол-опціонами. Короткострокове зростання супроводжується хеджуванням, а не новим оптимізмом.

- Імпліцитна волатильність залишається високою, а фактична волатильність наздогнала її, завершивши період спокійної низької волатильності. Шортові позиції маркет-мейкерів посилили розпродаж і стримали відновлення.

- Дані з ончейн та опціонного ринку свідчать, що ринок перебуває на обережному перехідному етапі. Відновлення ринку може залежати від появи нового спотового попиту та зниження волатильності.

Bitcoin поступово відступив від своїх недавніх історичних максимумів, стабілізувавшись нижче короткострокової собівартості власників на рівні близько 113 000 доларів. Історично така структура зазвичай передує початку середньострокової ведмежої фази, оскільки слабші власники починають капітулювати.

У цьому випуску ми оцінюємо поточний рівень прибутковості ринку, розглядаємо масштаб і сталість витрат довгострокових власників, а також аналізуємо настрої на опціонному ринку, щоб визначити, чи є це корекцією здоровою консолідацією чи ознакою наближення глибшої слабкості.

Ончейн-інсайти

Випробування віри

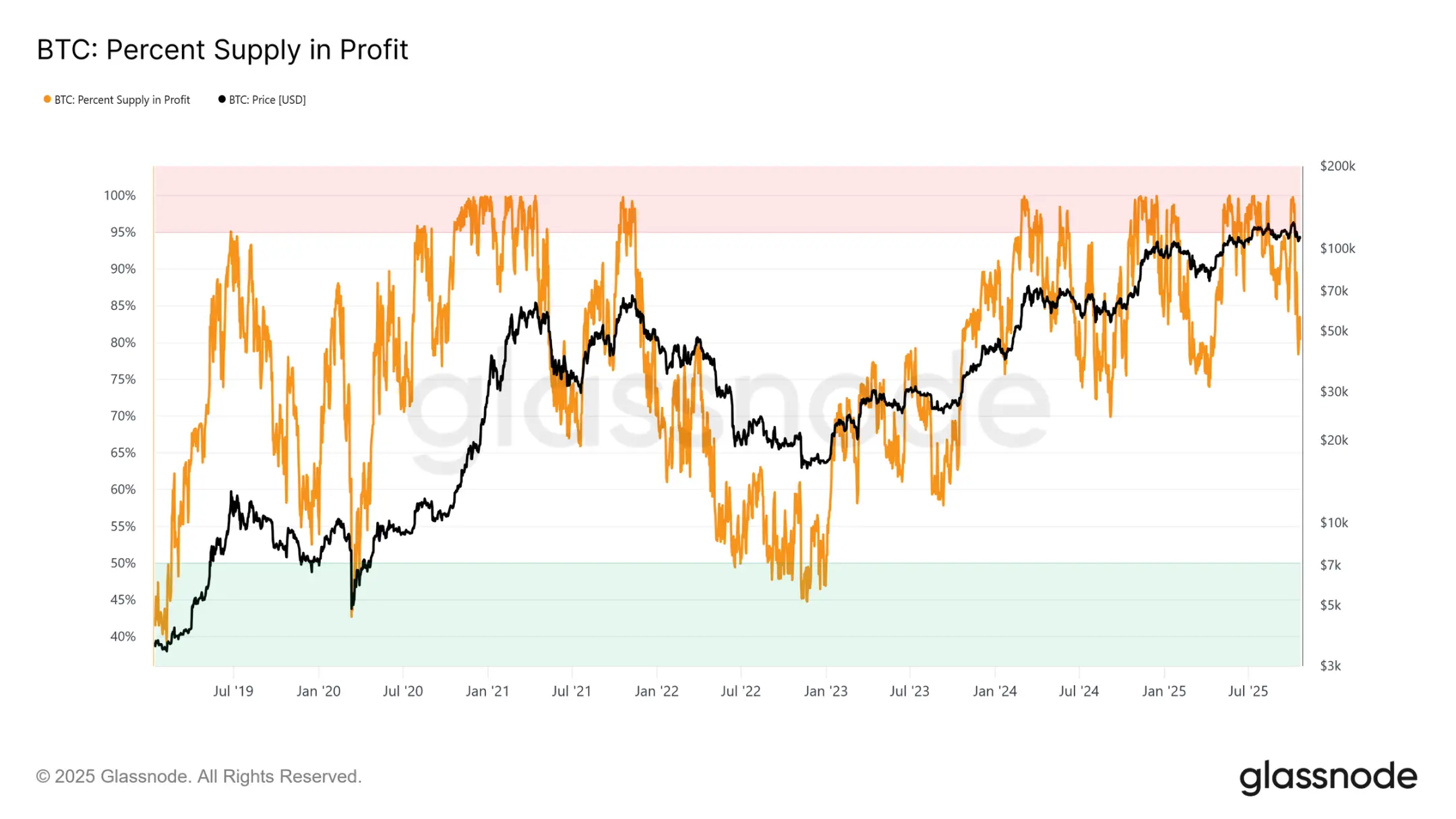

Торгівля поблизу собівартості короткострокових власників означає ключовий етап, коли ринок випробовує віру інвесторів, які купували поблизу недавніх максимумів. Історично, падіння нижче цього рівня після встановлення історичних максимумів призводило до зниження відсотка прибуткової пропозиції до близько 85%, тобто понад 15% пропозиції перебуває у збитку.

У цьому циклі ми спостерігаємо таку модель вже втретє. Якщо Bitcoin не зможе відновитися вище приблизно 113 100 доларів, глибша корекція може призвести до ще більшої частки пропозиції у збитку, посилюючи тиск на нещодавніх покупців і потенційно закладаючи основу для ширшої капітуляції ринку.

Ключові пороги

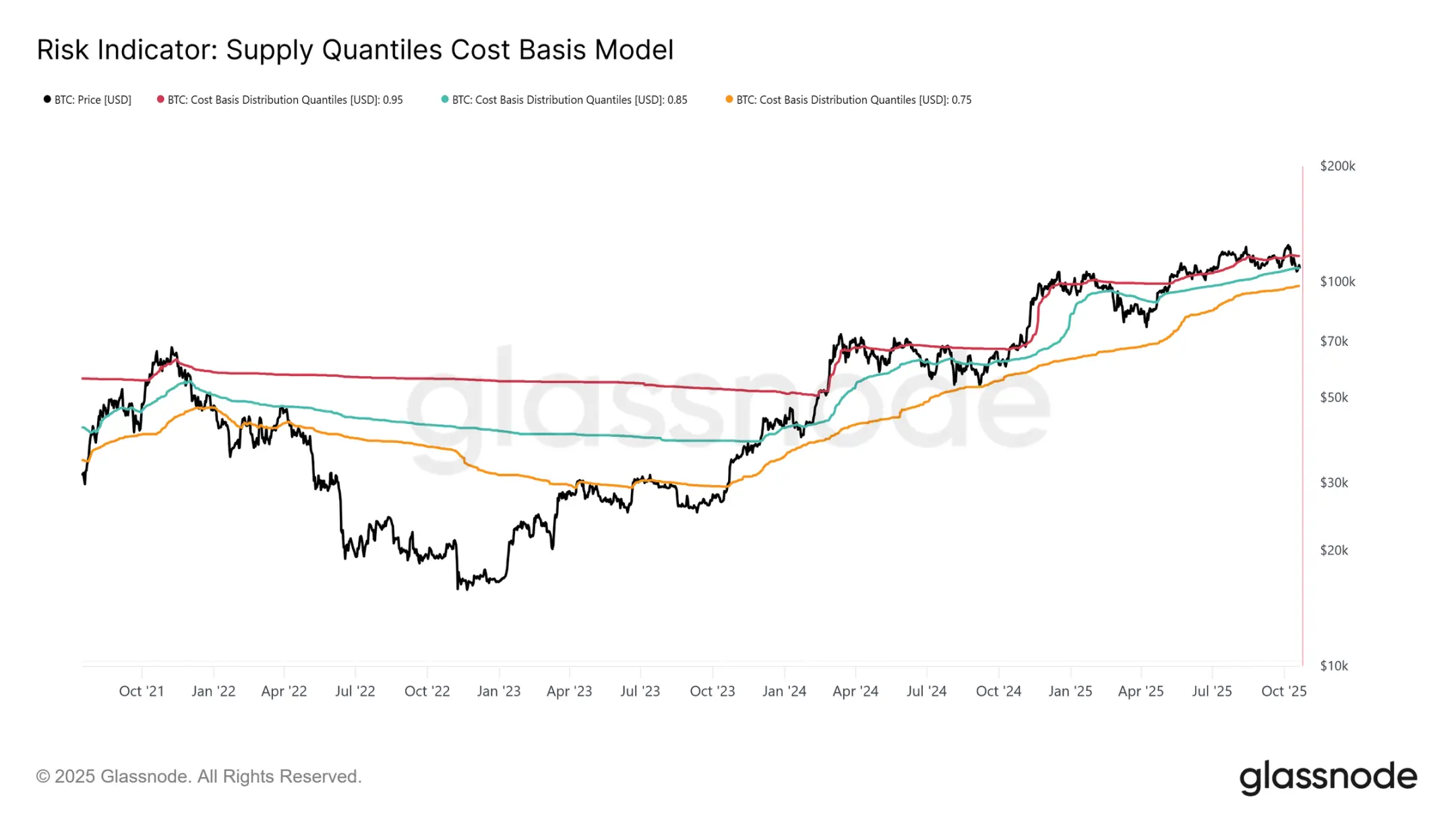

Щоб краще зрозуміти цю структуру, важливо усвідомити, чому відновлення короткострокової собівартості власників має вирішальне значення для підтримки бичачої фази. Модель собівартості пропозиції за квантилями, що відображає 0.95, 0.85 і 0.75 квантилі, надає чітку структуру, яка вказує на рівні, де відповідно 5%, 15% і 25% пропозиції перебуває у збитку.

Наразі Bitcoin торгується не лише нижче короткострокової собівартості власників (113 100 доларів), але й не може втриматися вище 0.85 квантиля (108 600 доларів). Історично нездатність утримати цей поріг свідчить про слабкість ринкової структури і зазвичай передує глибшій корекції до 0.75 квантиля, який зараз знаходиться близько 97 500 доларів.

Вичерпання попиту

Третє за цей цикл зниження нижче короткострокової собівартості власників і 0.85 квантиля викликає структурні побоювання. З макропозиції, повторюване вичерпання попиту свідчить, що ринку може знадобитися довший період консолідації для відновлення сил.

Це вичерпання стає ще більш очевидним при розгляді обсягів витрат довгострокових власників. З моменту досягнення ринком піку в липні 2025 року довгострокові власники стабільно збільшували свої витрати: 30-денна проста ковзна середня зросла з базового рівня 10 000 BTC до понад 22 000 BTC на день. Така стійка роздача свідчить про тиск фіксації прибутку з боку досвідчених інвесторів, що є ключовим фактором поточної вразливості ринку.

Оцінивши ризики, які може спричинити вичерпання попиту для довгострокової ведмежої фази, тепер ми переходимо до опціонного ринку, щоб оцінити короткострокові настрої та спостерігати, як спекулянти розміщують свої позиції в умовах зростання невизначеності.

Оффчейн-інсайти

Зростання відкритого інтересу

Відкритий інтерес до опціонів на Bitcoin досяг історичного максимуму і продовжує зростати, що свідчить про структурну еволюцію ринкової поведінки. Інвестори дедалі частіше використовують опціони для хеджування ризиків або спекуляції на волатильності, а не для продажу споту. Така зміна зменшує прямий тиск продажу на спотовому ринку, але підсилює короткострокову волатильність, спричинену хеджуванням маркет-мейкерів.

Зі зростанням відкритого інтересу цінові коливання частіше виникають через потоки капіталу, керовані Delta та Gamma, на ринках ф'ючерсів і безстрокових контрактів. Розуміння цих динамік стає критично важливим, оскільки опціонні позиції тепер відіграють провідну роль у формуванні короткострокових ринкових рухів і посиленні реакції на макро- та ончейн-каталізатори.

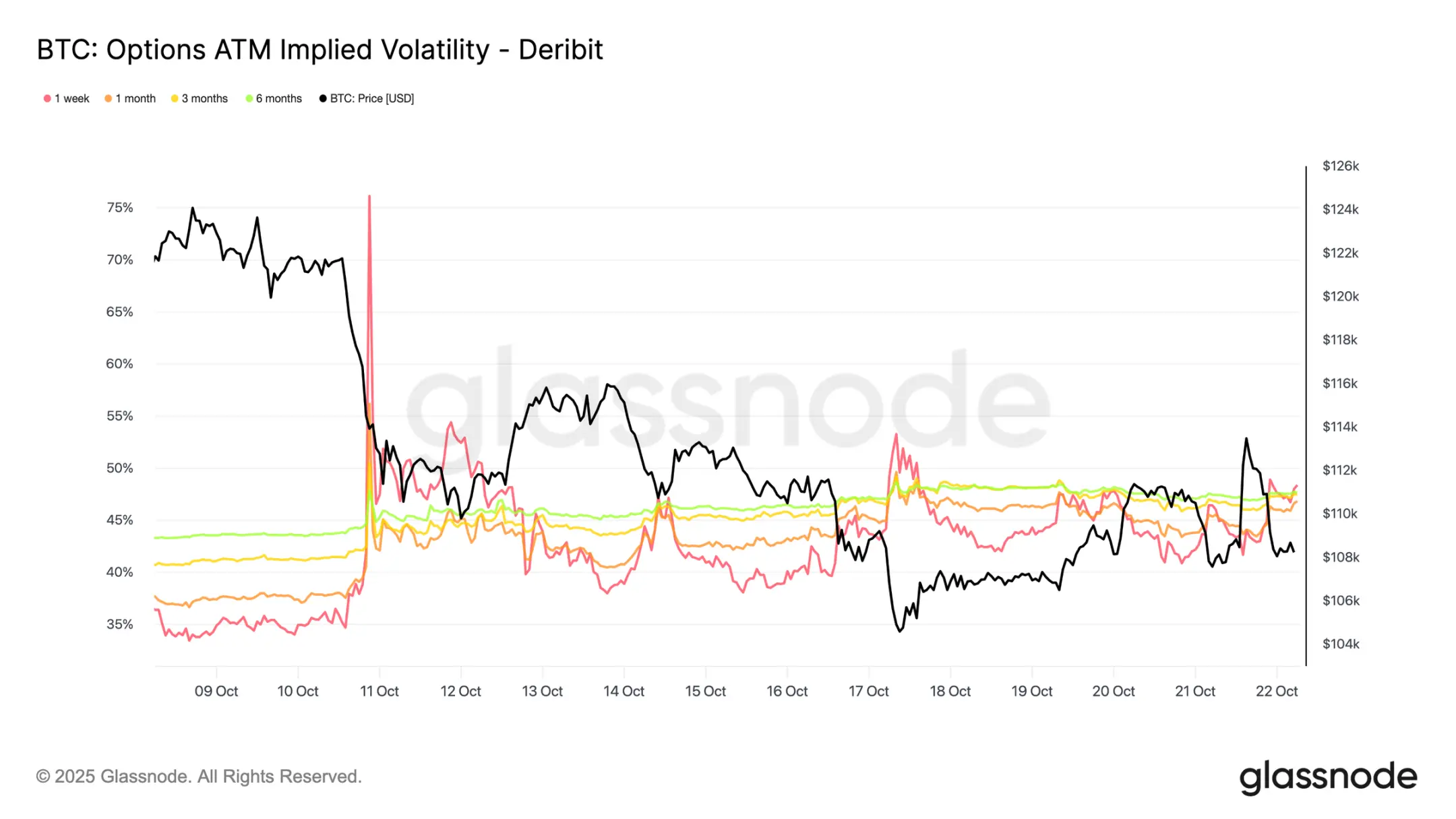

Зміна механізму волатильності

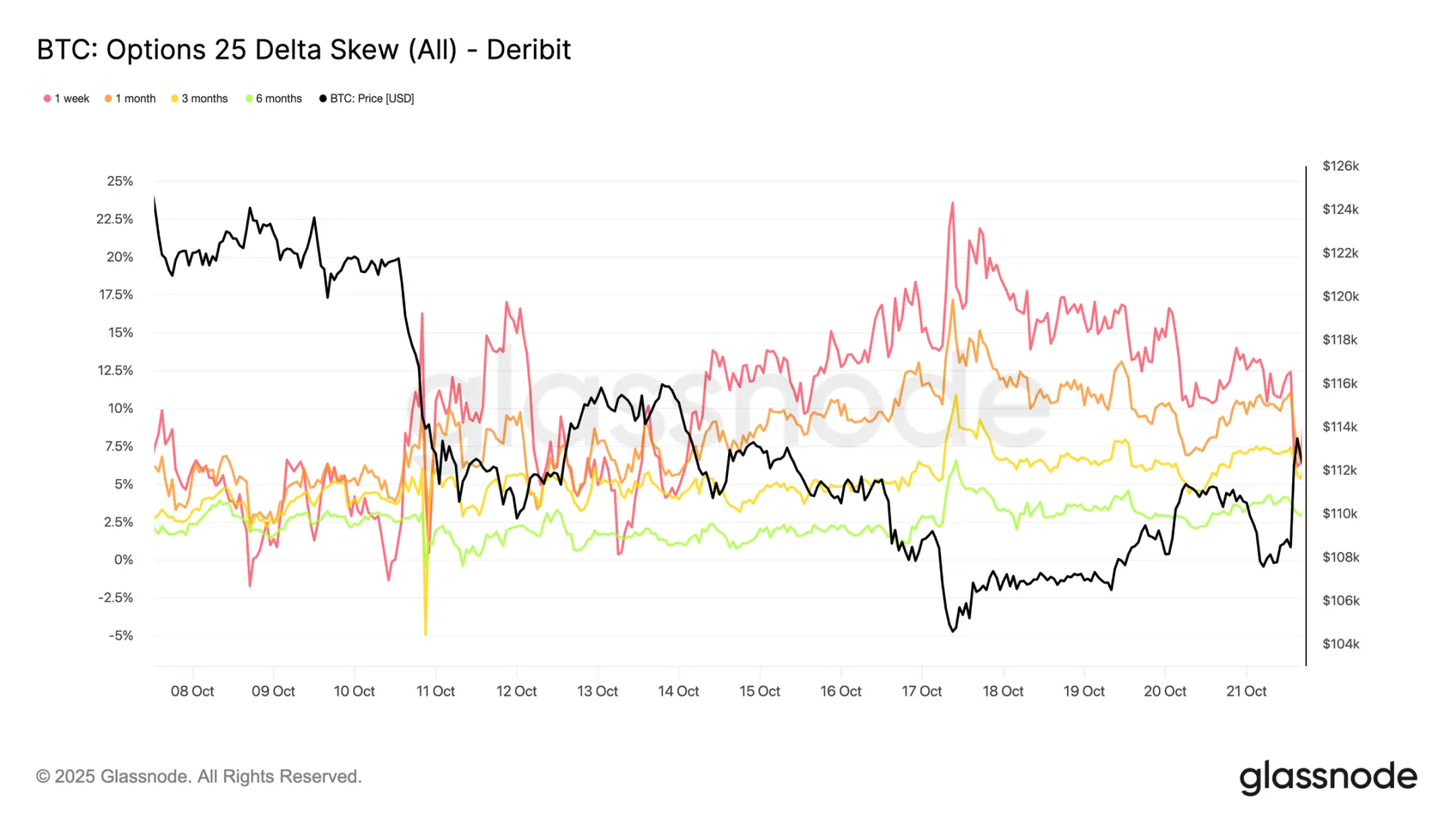

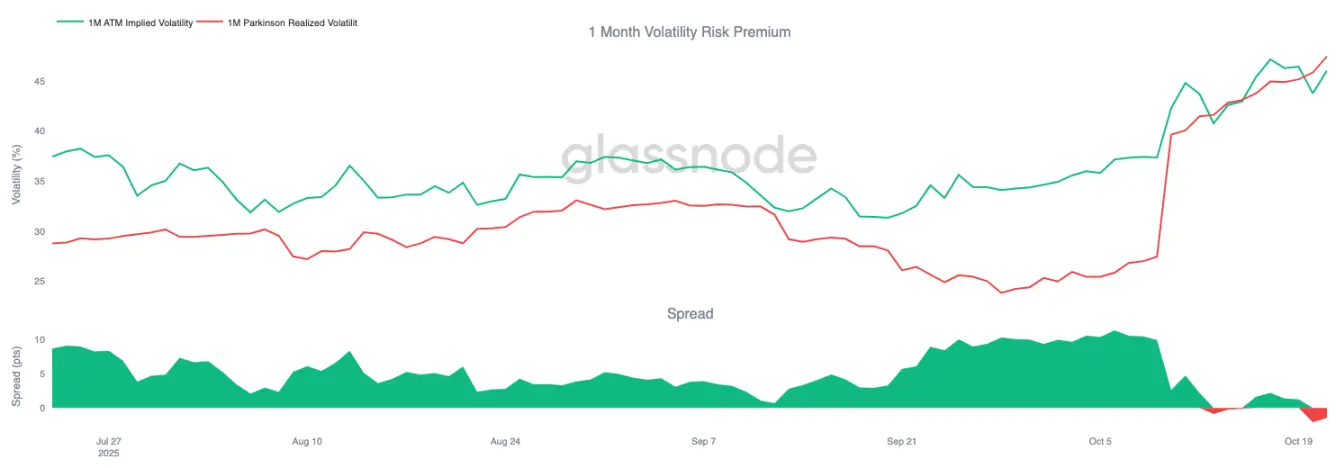

Після ліквідаційної події 10 числа картина волатильності суттєво змінилася. Імпліцитна волатильність зараз на всіх термінах перебуває на рівні близько 48, тоді як два тижні тому вона становила лише 36-43. Ринок ще не повністю переварив цей шок, маркет-мейкери залишаються обережними і не продають волатильність дешево.

30-денна фактична волатильність становить 44,1%, а 10-денна — 27,9%. У міру поступового зниження фактичної волатильності можна очікувати, що імпліцитна волатильність також знизиться і нормалізується протягом наступних кількох тижнів. На даний момент волатильність залишається високою, але це більше схоже на короткострокове перепозиціонування, а не на початок тривалого періоду високої волатильності.

Посилення попиту на пут-опціони

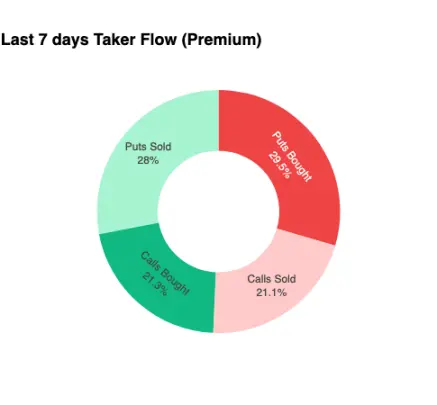

За останні два тижні спостерігається стійке зростання попиту на пут-опціони. Масштабний сплеск ліквідацій різко підвищив схилення до пут-опціонів; хоча воно короткочасно відновилося, крива залишилася на структурно вищому рівні, що означає, що пут-опціони залишаються дорожчими за кол-опціони.

За останній тиждень схилення для 1-тижневого терміну було нестабільним, але залишалося в зоні високої невизначеності, а для всіх інших термінів воно ще більше змістилося у бік пут-опціонів на 2-3 пункти волатильності. Таке розширення по всій кривій свідчить про поширення обережних настроїв.

Ця структура відображає ринок, готовий платити премію за захист від зниження, зберігаючи обмежений ризик зростання, балансуючи короткостроковий страх у довгостроковій перспективі. Невелике зростання у вівторок ілюструє цю чутливість: премії за пут-опціони зменшилися вдвічі за кілька годин, що показує, наскільки напружені ринкові настрої.

Зміна премії за ризик волатильності

Місячна премія за ризик волатильності стала від’ємною. Протягом кількох місяців імпліцитна волатильність залишалася високою, а фактична цінова волатильність — спокійною, що дозволяло продавцям волатильності отримувати стабільний дохід.

Тепер фактична волатильність зросла до рівня імпліцитної, знищивши цю перевагу. Це знаменує кінець періоду спокою: продавці волатильності більше не можуть розраховувати на пасивний дохід, а змушені активно хеджувати в умовах підвищеної волатильності. Ринок перейшов від стану спокійного задоволення до більш динамічного, чутливого середовища, і з поверненням реальної цінової волатильності шортові позиції стикаються з дедалі більшим тиском.

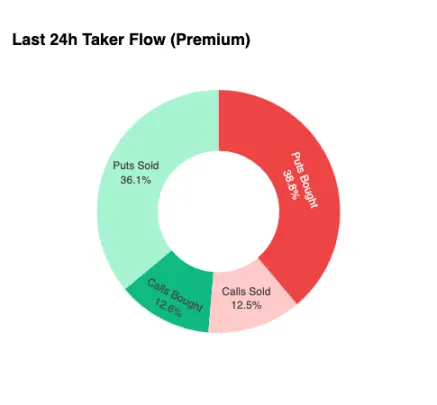

Капітальні потоки залишаються захисними

Щоб зосередитися на дуже короткостроковій перспективі, розглянемо останні 24 години та подивимось, як опціонні позиції реагували на нещодавнє зростання. Незважаючи на те, що ціна зросла на 6% з 107 500 до 113 900 доларів, купівля кол-опціонів не дала значного підтвердження. Натомість трейдери збільшили свої ризики по пут-опціонах, ефективно фіксуючи захист на вищих цінових рівнях.

Така структура позицій призводить до того, що маркет-мейкери мають шортові позиції при зниженні та лонгові при зростанні, що зазвичай стримує відновлення і прискорює розпродаж. Ця динаміка залишатиметься перешкодою, доки позиції не будуть переформатовані.

Премії

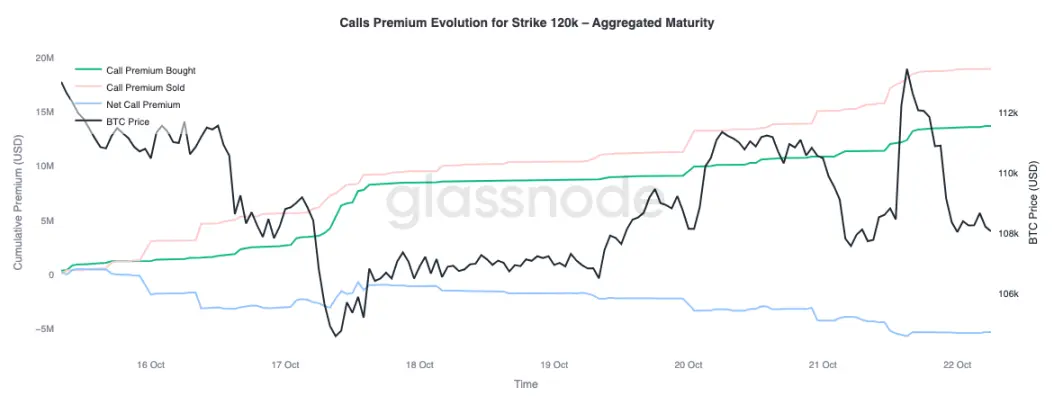

Зведені дані Glassnode щодо премій підтверджують цю ж модель при розподілі за страйками. Для кол-опціонів на 120 000 доларів премії на продаж зростали разом із ціною; трейдери стримують зростання і продають волатильність під час короткочасної сили. Короткострокові спекулянти використовують сплеск імпліцитної волатильності, продаючи кол-опціони під час зростання, а не купуючи їх.

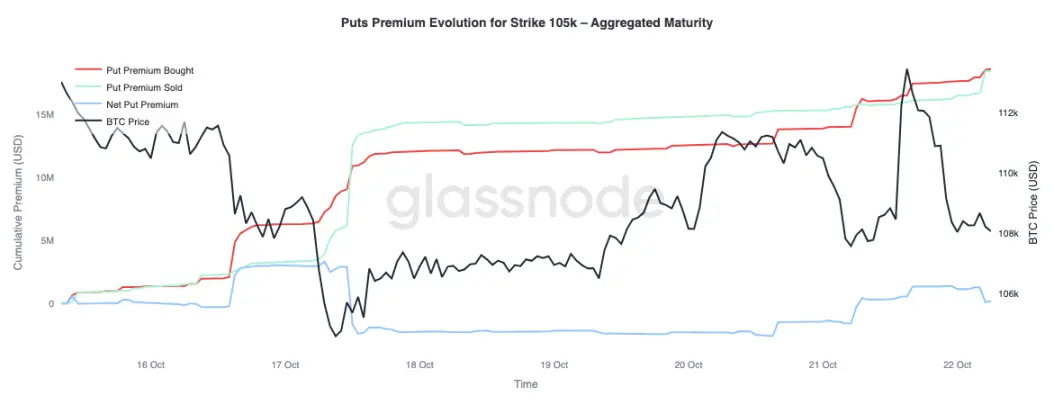

Розглядаючи премії за пут-опціонами на 105 000 доларів, спостерігається протилежна картина, що підтверджує наш висновок. Зі зростанням ціни чиста премія за пут-опціони на 105 000 доларів зростала. Трейдери більше схильні платити за захист від зниження, ніж купувати опціони на зростання. Це означає, що нещодавнє зростання супроводжувалося хеджуванням, а не впевненістю.

Висновок

Нещодавня корекція Bitcoin нижче короткострокової собівартості власників (113 000 доларів) і 0.85 квантиля (108 600 доларів) підкреслює зростаюче вичерпання попиту, оскільки ринку важко залучити нові капітали, а довгострокові власники продовжують роздавати. Така структурна слабкість свідчить, що ринку може знадобитися триваліший період консолідації для відновлення довіри та поглинання проданої пропозиції.

Тим часом опціонний ринок відображає таку ж обережну тональність. Незважаючи на історичний максимум відкритого інтересу, структура позицій залишається захисною; схилення до пут-опціонів залишається високим, продавці волатильності під тиском, а короткострокове зростання супроводжується хеджуванням, а не оптимізмом. Загалом, ці сигнали свідчать, що ринок перебуває у перехідному періоді: етапі, коли ейфорія згасає, структурний ризик обмежується, а відновлення, ймовірно, залежатиме від повернення спотового попиту та зниження волатильності, що керує потоками капіталу.

Відмова від відповідальності: зміст цієї статті відображає виключно думку автора і не представляє платформу в будь-якій якості. Ця стаття не повинна бути орієнтиром під час прийняття інвестиційних рішень.

Вас також може зацікавити

Прибуток Tesla від Bitcoin досяг $80 млн на тлі зростання цін BTC

INFINIT співпрацює з Google для спільного створення глобальної інтелектуальної інфраструктури агентського фінансування

Ця співпраця знаменує собою перший крок для INFINIT на шляху до становлення «глобальною інфраструктурою фінансових смарт-агентів».

Cactus Custody у співпраці з Fly Wing запускає OTC Desk, поглиблюючи свою місію надання різноманітних послуг для інституційних клієнтів

Ця співпраця надасть інституційним клієнтам безпечне, відповідне нормам і прозоре рішення для фіатних розрахунків, ще більше зміцнюючи місію Cactus Custody зі створення єдиної платформи цифрових активів.

PEPE стикається з загрозою $0.00000185, оскільки прорив фігури "голова і плечі" наближається