Bitcoin ETF втратили 490 мільйонів доларів на тлі скандалу з шахрайством навколо BlackRock

ETF на Bitcoin та Ethereum за один день втратили 672 мільйони доларів, оскільки шахрайство з приватним кредитуванням BlackRock на 500 мільйонів доларів викликало обережність інвесторів і посилення схильності до уникнення ризику.

Основні крипто ETF (Bitcoin та Ethereum) зафіксували сукупний відтік у розмірі $672 мільйони у четвер, 30 жовтня. ETF IBIT від BlackRock втратив $291 мільйон, а ETHA — $118 мільйонів.

Тим часом, шахрайство у сфері телекомунікаційного фінансування на $500 мільйонів, пов’язане з приватним кредитним підрозділом BlackRock, сколихнуло інституційні ринки, викликавши нові побоювання щодо управління ризиками та належної перевірки.

Викуп ETF інституційними інвесторами свідчить про уникнення ризику

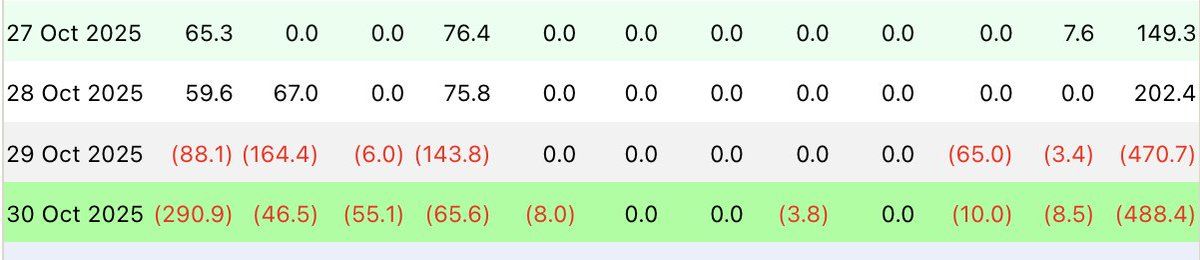

Інституційні клієнти великих керуючих активами вивели $490 мільйонів з Bitcoin ETF 30 жовтня, згідно з даними Farside Investors.

IBIT від BlackRock очолив відтік із $290,9 мільйона викупів. Fidelity, Bitwise, ARK, Invesco, VanEck та Grayscale також зафіксували значні відтоки. Ethereum ETF втратили $184 мільйони, при цьому на ETHA від BlackRock припадає $118 мільйонів.

Відтік з Bitcoin ETF склав $488,4 мільйона 30 жовтня 2025 року. Джерело: Farside Investors

Відтік з Bitcoin ETF склав $488,4 мільйона 30 жовтня 2025 року. Джерело: Farside Investors Масштаб цих вилучень сигналізує про ширший відхід від ризику на тлі зростаючої макроекономічної невизначеності. Аналітики розглядають відтік як фіксацію прибутку та скорочення портфеля, а не панічні продажі.

Інституції все ще скорочують ризики, $BTC та $ETH спотові ETF зазнали значних відтоків, лідерами стали $IBIT від BlackRock (-$291M) та $ETHA (-$118M), усього $488M та $184M. Але $SOL ETF тихо залучили $37M. Схоже, частина капіталу знову переходить до більш ризикових активів.

— Kyledoops (@kyledoops) October 31, 2025

Варто зазначити, що це збіглося з пильнішою увагою до BlackRock після розкриття масштабного шахрайства у його приватному кредитному підрозділі. Часова близькість подій посилила занепокоєння інвесторів.

Шахрайський скандал BlackRock виявляє ризики приватного кредитування

Проблеми BlackRock виходять за межі відтоків з ETF. За даними Bloomberg, його приватний кредитний підрозділ, HPS Investment Partners, втратив понад $500 мільйонів у схемі фінансування телекомунікацій із використанням фіктивних дебіторських заборгованостей.

Судові матеріали Верховного суду Нью-Йорка стверджують, що позичальники Broadband Telecom та Bridgevoice використовували підроблені контракти та рахунки-фактури від таких компаній, як T-Mobile та Telstra, як заставу для значних позик. Документи суду також описують багаторічну систематичну підробку та введення в оману.

Шахрайство було виявлено у серпні 2025 року, що призвело до банкрутств і судових позовів. BNP Paribas, партнер BlackRock у наданні цих позик, також згадується у судових матеріалах.

Скандал спалахнув лише через 90 днів після того, як BlackRock придбав HPS за $12 мільярдів. Придбання, завершене 1 липня 2025 року, мало на меті розширити присутність BlackRock у сфері приватного кредитування. Натомість це відкриття викликало питання щодо належної перевірки та контролю ризиків компанії під час процесу.

Приватний кредитний підрозділ BlackRock був ошуканий на понад $500 мільйонів індійцем на ім’я Bankim Brahmbhatt. Brahmbhatt керував телеком-фінансовою компанією Carriox Capital і підробляв контракти з клієнтами та рахунки-фактури від великих телеком-компаній, таких як T-Mobile, Telstra та…

— AF Post (@AFpost) October 30, 2025

Попри це, BlackRock залишається беззаперечним лідером на ринку ETF, незважаючи на цю турбулентність. За аналізом US Crypto News, IBIT залучив $28,1 мільярда чистих надходжень з початку 2025 року, випереджаючи всіх конкурентів разом узятих.

Без IBIT сектор цього року зазнав би чистого відтоку у $1,2 мільярда. Така концентрація викликає занепокоєння щодо системних ризиків у разі, якщо BlackRock буде змушений скоротити експозицію або зіткнеться з великими викупами, що потенційно може виснажити ліквідність на ринку крипто ETF.

Ліквідації шортів та волатильність ринку на горизонті

У міру виходу інституційних коштів з Bitcoin ETF, трейдери з кредитним плечем стикаються з більшими ризиками. Whale Insider зазначив у X, що понад $3 мільярди у шорт-позиціях по Bitcoin можуть бути ліквідовані, якщо ціна досягне $112,600.

Щойно: понад $3,000,000,000 у шорт-позиціях по $BTC буде ліквідовано, коли ціна досягне $112,600.

— Whale Insider (@WhaleInsider) October 31, 2025

Оскільки Bitcoin торгується близько $109,287 на момент написання, це лише на 2,48% нижче цього порогу. Тому навіть помірне зростання може спровокувати шорт-сквіз та швидкий розворот ринку.

Динаміка ціни Bitcoin (BTC). Джерело: BeInCrypto

Динаміка ціни Bitcoin (BTC). Джерело: BeInCrypto Цей потенціал різких цінових рухів ускладнює ведмежий прогноз, який випливає з відтоків з ETF. Дані про ліквідації від Coinglass показують, що багато шорт-позицій накопичено трохи вище поточних рівнів. Будь-який рух вгору може спричинити лавину покриття позицій.

Взаємодія між інституційними викупами та кредитним плечем створює нестійку ситуацію, у якій настрій може швидко змінитися.

Відмова від відповідальності: зміст цієї статті відображає виключно думку автора і не представляє платформу в будь-якій якості. Ця стаття не повинна бути орієнтиром під час прийняття інвестиційних рішень.

Вас також може зацікавити

Від Balancer до Berachain: коли ланцюг ставиться на паузу

Одна уразливість розкриває суперечність між безпекою DeFi та децентралізацією.

Чому найбільший покупець bitcoin більше не «шалено скуповує»?

Біткоїн падає, чи це тому, що інституції більше не купують?

Макроекономічні фактори, спотові ETF та нова дорожня карта ціни Bitcoin

Наратив навколо Bitcoin фундаментально змінився. Колись його відкидали як нішевий, спекулятивний актив, а тепер він знаходиться на перетині глобальної макроекономіки й традиційних фінансів. Після періоду волатильних, але структурно значущих цінових рухів, навіть із драматичними просіданнями, питання стоїть уже не в тому, чи матиме Bitcoin значення, а в тому, як він буде інтегрований.

Hyperliquid стикається зі своїм першим справжнім краш-тестом — чи зламає розблокування $HYPE ралі?

Майбутній розблокування токена HYPE від Hyperliquid у листопаді може спричинити короткострокову волатильність, але також виявити його довгострокову силу. Оскільки провідна ончейн-платформа perpetual DEX генерує рекордний дохід, інвестори спостерігають, чи зможуть її фундаментальні показники переважити ризики розведення.