流動性戰爭3.0:賄賂成為市場

作者: arndxt , 加密KOL

編譯:Felix, PANews

收益大戰或將再度上演。如果你在DeFi 領域待得夠久,就會明白總鎖倉量(TVL)只是一個虛榮指標。因為在競爭激烈的AMM、永續合約和借貸協議的模組化世界中,真正重要的是誰能控制流動性流向,不是誰擁有協議,甚至不是誰發放的獎勵最多。而是誰能說服流動性提供者(LP)存入資金,並確保TVL 穩定。這正是賄賂經濟的起源。

曾經只是非正式的買票行為(Curve 戰爭、Convex 等)現在已經專業化,成為成熟的流動性協調市場,並配備了訂單簿、儀表板、激勵路由層,甚至在某些情況下還有遊戲化的參與機制。

如今這正成為整個DeFi 堆疊中最具戰略意義的一層。

變更:從發行到元激勵

在2021 至2022 年期間,協議以傳統方式引導流動性:

- 部署一個資金池

- 發行代幣

- 寄望唯利是圖的LP 在殖利率下降後仍能留下來

但這種模式有根本缺陷:它是被動的。每個新協議都在與一種無形的成本競爭:現有資本流動的機會成本。

一、收益戰的起源:Curve 與投票市場的興起

收益戰的概念始於2021 年的Curve 之戰,並逐漸具體化。

Curve Finance 的獨特設計

Curve 引入了投票託管(ve)代幣經濟學,用戶可以將CRV(Curve 的原生代幣)鎖定長達4 年以換取veCRV,veCRV 賦予用戶以下優勢:

提升Curve 池的獎勵

擁有投票權重(哪些池獲得收益)的治理權

這就創造了一個圍繞著收益的元博弈:

協議希望在Curve 上獲得流動性

而獲得流動性的唯一途徑就是吸引投票到他們的池子裡

於是他們開始賄賂veCRV 持有者,讓他們投票支持

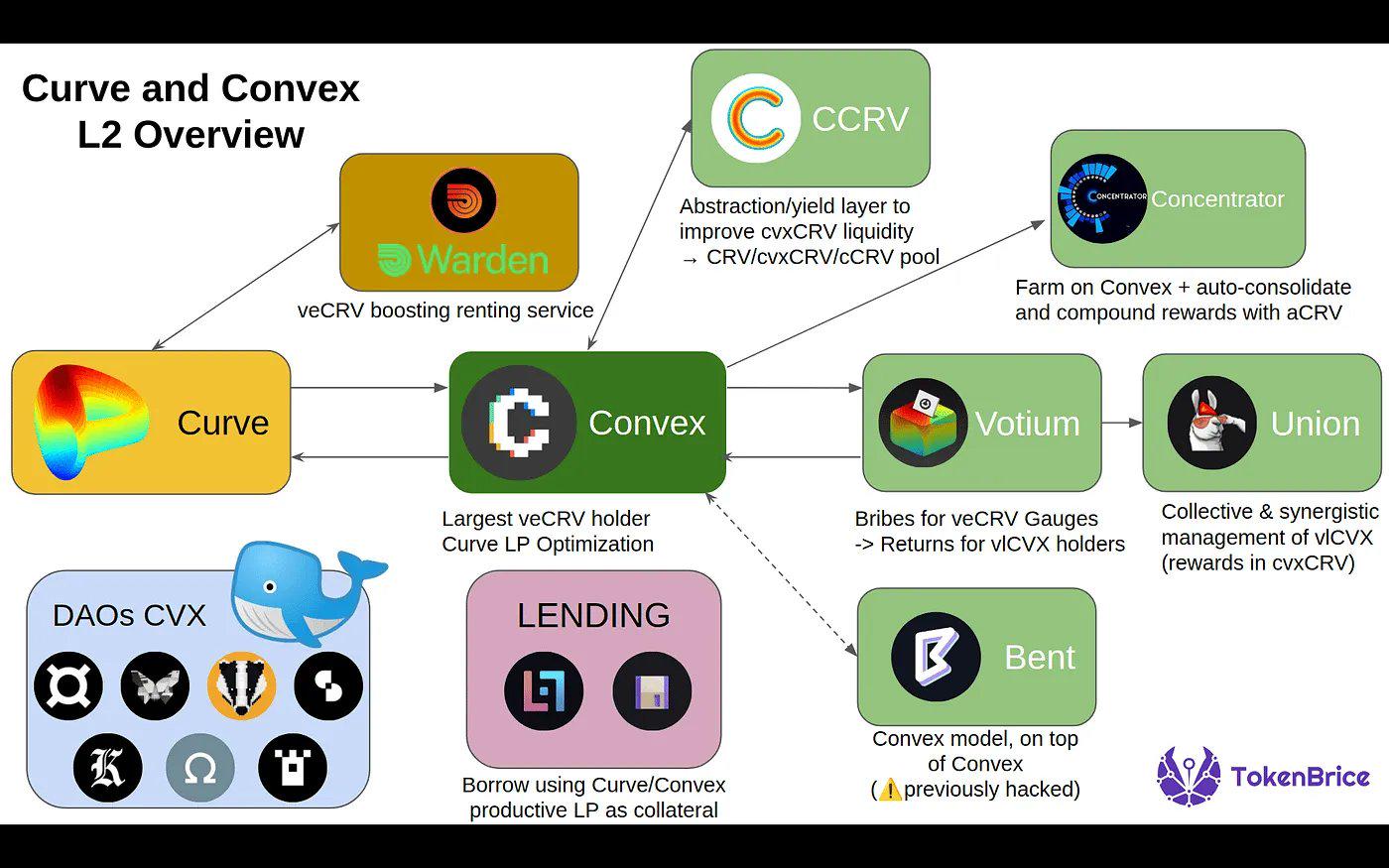

於是Convex Finance 應運而生(專注提升Curve 協議收益的平台):

Convex 抽象化了veCRV 鎖定(簡化Curve 使用流程)並聚合了使用者的投票權。

它成為了“Curve 的造王者”,對CRV 收益的去向有著巨大的影響力。

各專案開始透過Votium 等平台賄賂Convex/veCRV 持有者。

經驗1:誰控制投票權重,誰就控制了流動性。

二、元激勵與賄賂市場

首個賄賂經濟

最初只是手動操作來影響發行,後來逐漸演變成一個成熟的市場,在這個市場中:

- Votium 成為CRV 發行的場外賄賂平台。

- Redacted Cartel、Warden 和Hidden Hand 的出現,將這種模式擴展到了Balancer、Frax 等其他協議。

- 協議不再僅僅支付發行費用,而是策略性地分配激勵以優化資本效率。

超越Curve 的擴展

- Balancer 透過veBAL 採用了投票託管機制

- Frax、Tokemak 和其他協定整合了類似的系統

- 像Aura Finance 和Llama Airforce 這樣的激勵路由平台進一步增加了複雜性,將發行變成了資本協調博弈

經驗2:收益不再與年化報酬率(APY) 有關,而是與可程式化的元激勵有關。

三、收益戰如何展開

以下是協議在這場遊戲中的競爭方式:

- 流動性聚合:透過類似Convex 的封裝器(例如Aura Finance 對於Balancer)來聚合影響力

- 賄賂活動:為持續的賄選行為預留預算,以在需要時吸引發行

- 博弈論與代幣經濟學:鎖定代幣以建立長期一致性(例如ve 模型)

- 社群激勵:透過NFT、抽獎或獎勵空投將投票遊戲化

如今,像Turtle Club 和Royco 這樣的協議正引導這種流動性:不再盲目地發行,而是根據需求訊號將激勵機制拍賣給LP。

本質上是:“你帶來流動性,我們將激勵機制引導到最需要的地方。”

這釋放了一種二階效應:協議不再需要強行獲取流動性,而是對其進行協調。

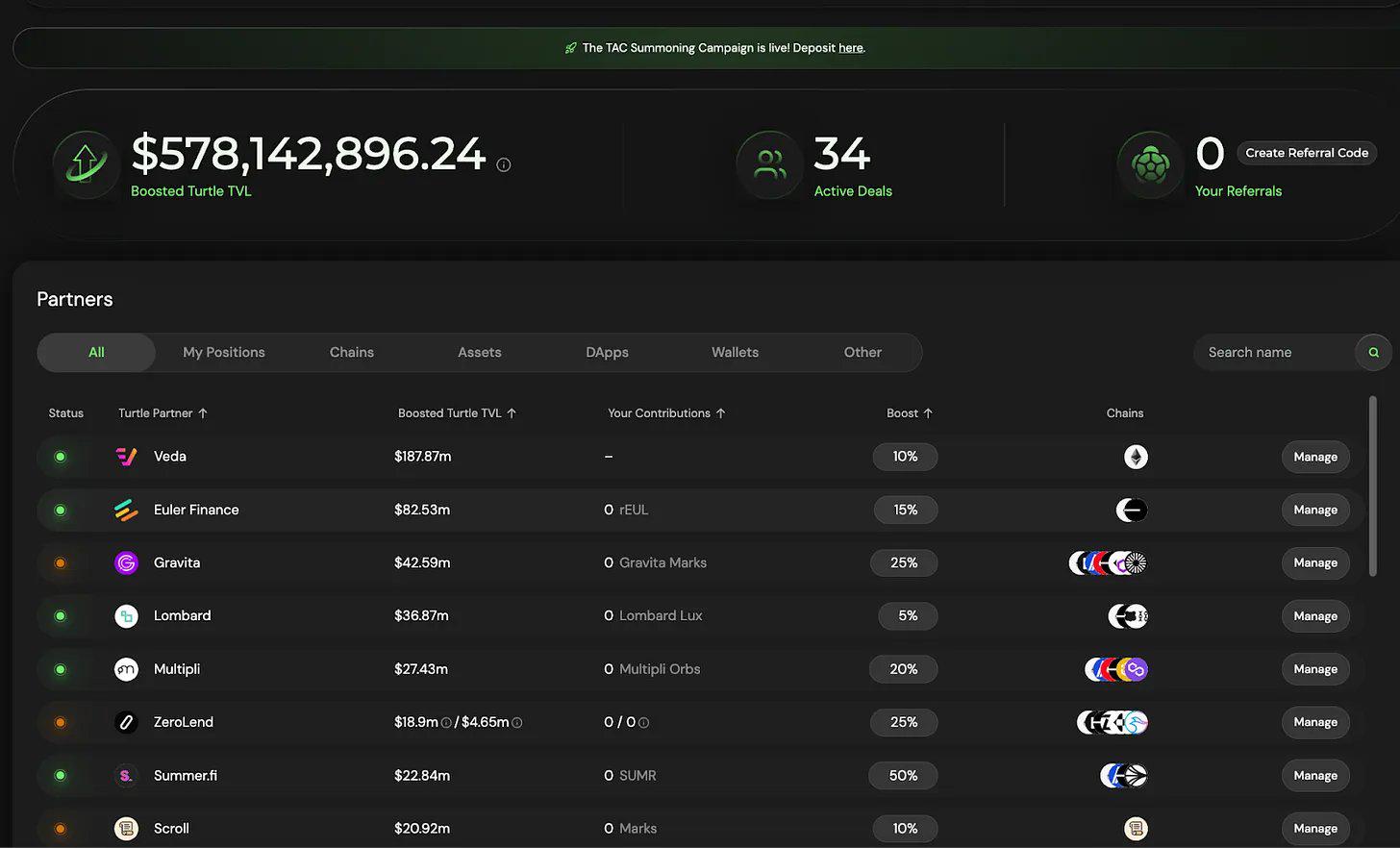

Turtle Club

Turtle Club 悄悄成為最有效的賄賂市場之一,卻鮮少有人提及。他們的資金池通常嵌入合作關係,總鎖定價值(TVL)超過5.8 億美元,採用雙代幣發行、加權賄賂,以及出人意料的高粘性LP 基礎。

他們的模式強調公平價值再分配,這意味著收益的分配由投票和即時資本週轉率決定。

這是一個更聰明的飛輪: LP 獲得的獎勵與其資本的效率有關,而不僅僅是資本規模。這一次,效率得到了激勵。

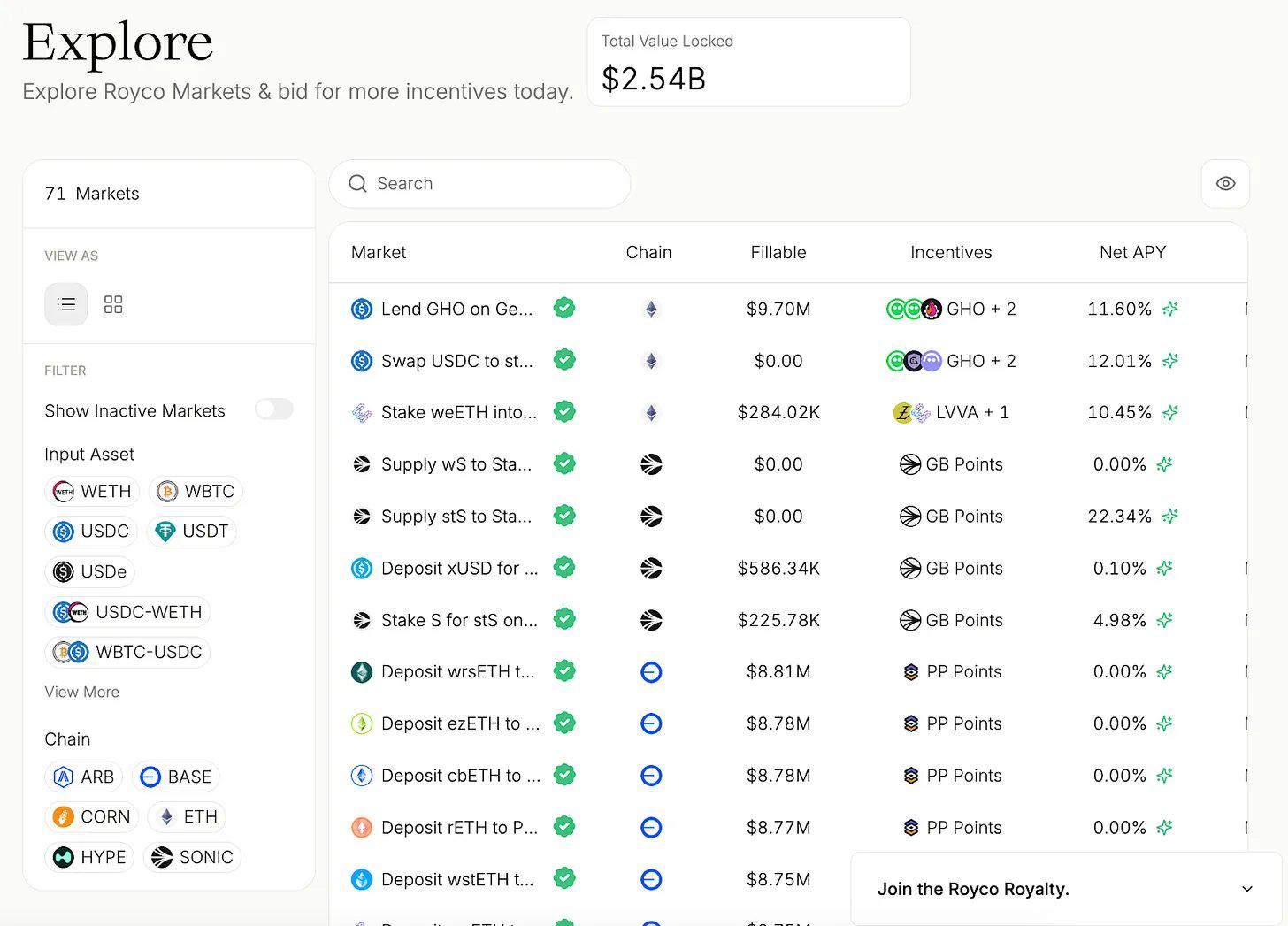

Royco

Royco 的單月總鎖倉價值(TVL)飆升超26 億美元,季增267,000%。

雖然其中部分資金是由“積分驅動”,但重要的是背後的基礎設施:

- Royco 是流動性偏好的訂單簿。

- 協議不能只是發放獎勵然後寄望於資本流入。它們發布請求,然後由LP 決定投入資金,這種協調形成了一個市場。

以下是讓這敘事不僅僅是一場收益遊戲的原因:

- 這些市場正成為DeFi 的元治理層。

- Hidden Hand 在Velodrome 和Balancer 等主要協議之間累計發送了超3500 萬美元的賄賂。

- Royco 和Turtle Club 正塑造有效發行方案。

流動性協調市場的機制

1. 賄賂作為市場訊號

像Turtle Club 這樣的專案讓LP 能夠了解激勵措施的流向,根據即時指標做出決策,並根據資本效率而不是僅根據資本規模獲得獎勵。

2. 流動性請求(RfL)作為訂單簿

像Royco 這樣的項目允許協議列出流動性需求,就像在市場上發布訂單一樣,LP 根據預期收益來執行這些訂單。

這變成一場雙向的協調博弈,而非單方的賄賂。

如果你能決定流動性的流向,就能影響誰能在下輪市場週期中存活。

免責聲明:文章中的所有內容僅代表作者的觀點,與本平台無關。用戶不應以本文作為投資決策的參考。

您也可能喜歡

Bitget 現貨槓桿新增 NOM/USDT!

METUSDT 現已上線盤前合約交易

Bitget 現貨槓桿新增 ZEN/USDT!

YBUSDT 現已上線盤前合約交易