Plasma,Tether的萬億美元穩定幣野望

穩定幣的「工業革命」,Plasma 用 USDT 給鏈上註入新血。

原文標題:Plasma: The Stablecoin Singularity

原文作者:Kairos Research

原文編譯:BUBBLE,BlockBeats

Plasma 是一個只支持穩定幣的區塊鏈,如何以零手續費、比特幣等級的續訂性,以及主流項目的安全性,以及主流化的基礎設施以及主要管理費用。 Kairos Research 是 Plasma 的投資者。由 Kairos Research 提供的信息,包括但不限於研究、分析、數據或其他內容,僅供參考,不構成投資建議、金融建議、交易建議或任何其他形式的建議。 Kairos Research 並不建議購買、出售或持有任何加密貨幣或其他投資資產。

穩定幣的崛起與專屬基礎設施的必要性

穩定幣從一個小眾應用迅速發展為加密市場中最重要的創新之一,也成為全球支付的新興媒介。光是 2024 年,以 Tether 的 USD₮ 為代表的美元錨定穩定幣就處理了高達 15.6 兆美元的交易額,相當於同期 Visa 支付的 119%。此外,根據最新數據顯示,USD₮ 在新興市場擁有約 4 億用戶。這一激增預示著「穩定幣奇點」的到來:數位美元像資訊一樣自由流通,正在重塑金錢的流動方式。

我們相信,將穩定幣全面整合進全球支付體系的各個層面(包括 P2P、B2B 和 P2B),有潛力大幅改善人們的日常生活。在理想情況下,區塊鏈可以大幅縮短支付結算時間,跳過那些收取高額中介費用、甚至能隨時凍結資金的中間機構。然而,目前主流區塊鏈並非為穩定幣優化設計,導致以太坊等網路交易費用居高不下,用戶不得不轉向像 Tron 這樣的更中心化、費用略低的替代方案。

這就是 Plasma 的切入點-一個為穩定幣量身打造的區塊鏈。 Plasma 專注於一件事:讓穩定幣(如 USD₮)的轉帳快速、免費。與那些試圖同時支援各種應用的一般性 L1 鏈不同,Plasma 聚焦於穩定幣支付,從而在技術和經濟層面解鎖優勢,有望成為全球數位美元的標準支付層。由於其功能僅限於穩定幣支付,Plasma 可以最大化吞吐量、最小化延遲,同時為 USD₮ 用戶完全免除交易手續費。最終目標是實現如同發送簡訊一樣簡單流暢的轉帳體驗,同時也可能帶來深遠的次級和三級影響。

零手續費的 USD₮ 轉帳:流動性的強力磁石

儘管以太坊是目前穩定幣發行量最大的區塊鏈,但其架構使得穩定貨幣交易費用高昂,每次轉帳往往需要數美元,這推動許多用戶轉向網路費用更低的 Tron 費用。 Tron 把握住了這項需求,在新興市場推廣其低成本交易模式。根據 Artemis 數據,Tron 在 2024 年透過 7.5 億筆交易處理了約 5.46 兆美元的 USD₮ 轉帳量。如果 Tron 的崛起依靠的是低費用優勢,那麼 Plasma 的「零手續費」模式則更進一步,允許應用程式跳過支付 Gas 的煩惱,有可能引發一波更大規模的採用浪潮。

對使用者來說,「零手續費」不僅僅是省錢,它還能激發新的用例:當發送 5 美元不再需要支付 1 美元手續費時,微支付就具備可行性了。跨國匯款也能不再被仲介抽取高額費用,完整到帳。商家可以收取穩定幣付款,而無需將 2-3% 的交易額拱手讓給開票與信用卡網路。簡言之,Plasma 的免費轉帳打破了先前將穩定幣局限於交易場景的壁壘,為日常消費場景打開了通道。由於 Tether 生態的支持,Plasma 的激勵機制與 USD₮ 的推廣完美對齊。流動性會吸引更多流動性,一旦用戶意識到在 Plasma 上可以自由轉移價值,它可能會吸引來自整個加密市場的穩定幣流,從而進一步鞏固其作為數位美元首選通道的地位。

此外,Plasma 上日益增長的 USD₮ 存款與原生發行能力,使其成為現有 DeFi 協議理想的擴展生態。目前已有主打穩定幣的協議如 Curve 和 Ethena 宣布計劃部署到兼容 EVM 的 Plasma 網路。同時,USD₮ 作為主流穩定幣的網路效應,使其成為主流交易所比特幣現貨對的預設定價單位。例如,自 2017 年 8 月以來,Binance 上的 BTC/USD₮ 交易對累計成交量已達 4.9 兆美元。隨著 BTC 跨鏈橋技術日趨成熟、信任假設降低,我們認為未來將有更多流動性強的比特幣進入 Plasma 網絡,與 USD₮ 的熟悉配對形成協同效應,有望激發更多交易活動,特別是在用戶透過套利方式對齊中心化交易所和鏈上 BTC 價格時。

全面超越以太坊、Tron 與傳統支付軌道

那麼,Plasma 與現有的加密網路與傳統金融科技基礎設施相比,表現如何?可以說,Plasma 在多個維度上旨在超越兩者。

以太坊:以太坊擁有多樣化的 DeFi 生態,但代價是區塊空間緊張,Gas 費高昂,即便是簡單的 USD₮/USDC 轉帳也需幾美元。穩定幣雖然在以太坊起步並佔據大量鏈上使用量(約佔 35-50%),但主要是大額交易,常常將小額用戶排除在外。雖然 Layer-2 Rollup 有助於降低費用,但 Plasma 的做法更為激進——單獨為穩定幣打造的一條鏈,從底層架構即為速度與成本優化。由於不需要「什麼都支援」,Plasma 可以將全部資源投入到穩定幣的轉帳處理上,從而避免了泛用鏈上的擁塞問題。

Tron:Tron 已成為穩定幣的主力網絡,佔據 Tether 巨大交易量,得益於其低費用與更快確認速度。 Tron 的 TRC-20 USD₮ 累積轉帳量已達 220 億次,遠超過以太坊的 ERC-20 的 26 億次,顯示優質用戶體驗(尤其是低成本和快速轉帳)能大幅提升市場佔有率。而 Plasma 將使用者體驗推向新高度:在 Tron 仍需支付 $2-3 甚至質押 TRX 以獲取免費或折扣交易時,Plasma 對 USD₮ 轉帳完全免手續費。

此外,Tron 的 DPoS 架構長期被批評為過於中心化,僅有 27 個「半許可」驗證節點,且其網路依賴原生代幣用於支付手續費與治理。而 Plasma 則採用比特幣等級的安全機制,支援以穩定幣本身支付手續費(如有需要),無疑是對使用者更友善的設計。如果說 Tron 是當前的「穩定幣鏈」,那麼 Plasma 正在以更優的用戶體驗與經濟模型,準備實現超越。

https://gasfeesnow.com/

PayPal 與傳統金融公司管理平台的金融資金發展和科技的金融商也在積極關注。 PayPal 在 2024 年推出了其自有的美元穩定幣 PYUSD,並計劃在 2025 年前將其整合進超過 2000 萬家商戶,顯示出市場對更優質數位美元支付通道的強烈需求。然而,PayPal 的網路以及類似的 Visa、ACH 等系統,依舊有手續費、轉帳限額、處理延遲和地理限制等問題。在現行系統下,PayPal 商家每筆交易的手續費最高可達 5.4% + 0.30 美元,跨境支付還要面對匯率差價和等待時間。儘管 PayPal 的穩定幣將降低貨幣兌換帶來的摩擦成本,但是否會大幅降低商家手續費仍有待觀察。

相較之下,Plasma 以加密原生視角來解決這個問題:其採用開放式基礎設施,無中介機構、無資金轉移「過路費」。任何擁有加密錢包的人都可以像使用電子郵件一樣輕鬆地使用 Plasma 進行穩定幣支付,無需銀行帳戶或支付應用程式作為中介。這種開放性與中立性可能吸引金融科技平台,甚至傳統金融機構在 Plasma 上建立清算系統,正如互聯網的 TCP/IP 協定最終成為資料傳輸的標準一樣。

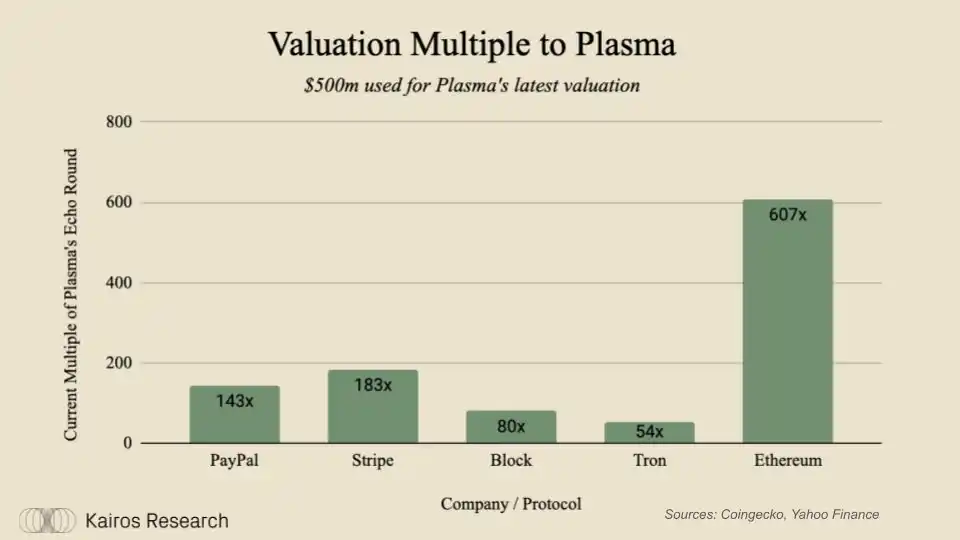

Plasma 5 億美元完全稀釋估值(FDV)對應的估值倍數

的推出時機堪稱完美,因為基於穩定幣的支付市場不僅體量龐大,而且正在快速擴張。目前,穩定幣的總供應量已超過 2,300 億美元,占美國 M1 貨幣供應量的約 1.27%,以及 M2 的約 1.08%。這可能看起來不大,但僅在今年 1 月,穩定幣供應量就增長了 14%,自 2018 年以來年複合增長率維持在 38%,如果這一趨勢持續,幾年內穩定幣的體量可能會接近某些 G20 國家貨幣總量。

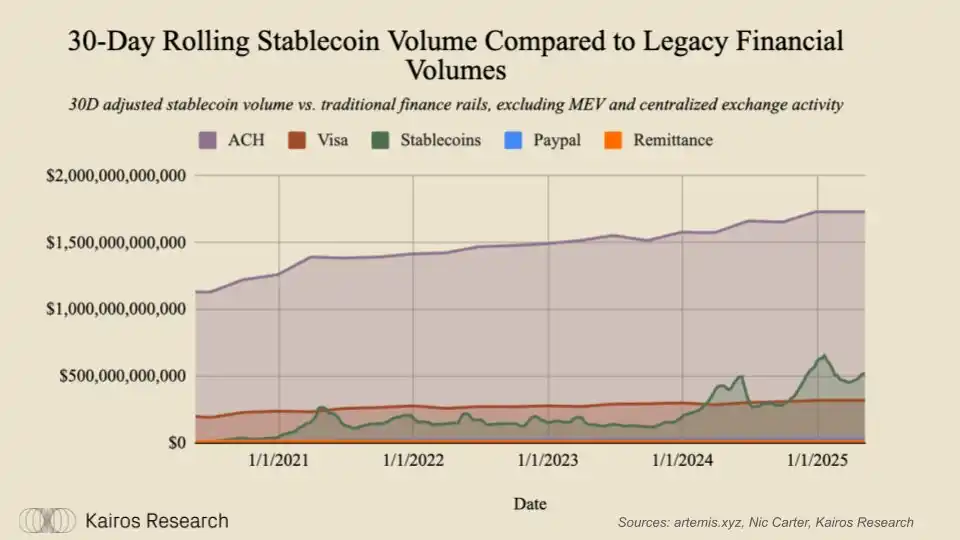

更具說明性的是,2024 年穩定幣的轉帳交易總量已經超過了多個主要銀行卡網絡,僅次於聯準會的 ACH 轉帳系統。這表明,我們正快速邁向一個全球大規模資金流轉高度依賴加密基礎設施,而非傳統支付通道的現實(儘管仍存在較高投機性)。

30 天滾動穩定幣交易量與傳統金融解決方案比較

按鏈劃分的穩定幣總供應量構成

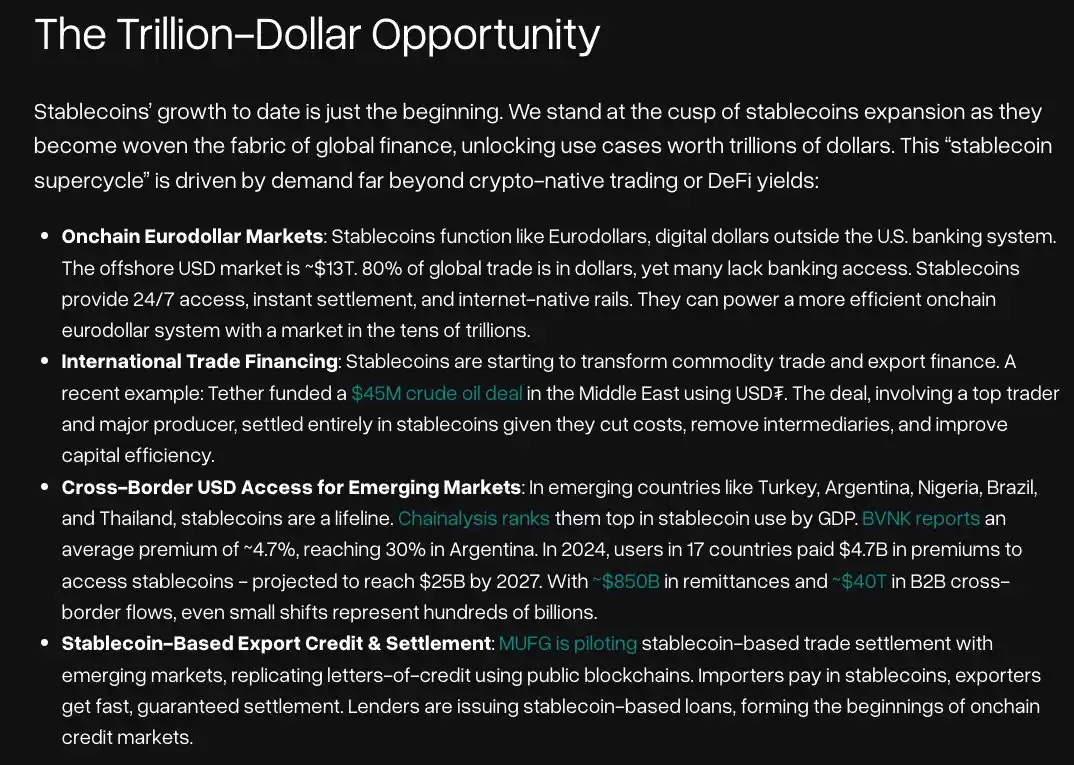

雖然目前穩定幣的主導用途仍集中於交易和 DeFi,但下一個重要增長領域是傳統商業與通用支付。這一領域涵蓋從匯款(每年市場規模約 7,000 億美元),到電商支付(全球每年數兆美元),再到 B2B 跨境貿易(規模超過 30 兆美元)等多個板塊。我們已經看到穩定幣正逐步進入零售與商業支付場景。例如,PayPal 就在其 2025 年投資者日重點強調了穩定幣的實際應用價值。該公司正努力推動企業透過 PYUSD 向海外供應商付款,從而避免實際資金轉移,僅透過帳本之間的更新完成結算。這不僅節省了商家的處理時間和費用,同時也將商家留在 PayPal 的生態系統中——這點至關重要,因為目前有多達 80% 的商家付款在到帳後立即流出 PayPal 網路進入銀行帳戶。

考慮商家支付情境。

如前所述,商家通常在每筆交易中損失 2-3% 的手續費。如果在一個零手續費的網路上使用穩定幣,這項成本幾乎可以被消除。假設商家願意接受美元,或可以透過加密交易所將其兌換為本幣,那麼例如一個尼日利亞的商家向德國客戶銷售商品時,就可以直接透過 Plasma 網路以美元穩定幣進行即時結算,而無需處理信用卡手續費或等待國際電匯到帳。事實上,Tether 最近就促成了一筆價值 4,500 萬美元的中東原油交易,向交易雙方展示了穩定幣結算的高效性。

全球貿易市場規模超過 30 兆美元,美元作為全球結算貨幣已深度融入,佔了全球交易的 80%-90%。這是一塊巨大的蛋糕,即使 Plasma 只佔據其中的一小部分,也有可能承載每天數十億美元的價值轉移,從而形成強大的網路效應,逐步變得不可替代。

無手續費中的價值捕獲:重新思考加密經濟模型

鑑於 Plasma 提供的核心功能是零手續費的 USD₮ 轉賬,一個顯而易見的問題是:網絡的價值如何捕獲?這涉及到一種全新的經濟模型,其優先考慮成長和實用性,將變現延後至間接管道——就像 Robinhood 透過「零佣金交易」迅速吸引大量用戶和交易活動一樣。

在傳統的智能合約鏈中,價值透過 Gas 費累積(例如以太坊每年數十億美元的手續費,推動 ETH 的銷毀和質押收益;Tron 在六個月內也累積了 13.6 億美元的手續費)。而 Plasma 則顛覆了這個模式,放棄對 USD₮ 轉帳收取費用,以此推動早期成長。它的假設是:一個承載著大量美元計價經濟活動的網絡,將透過二級、三級手段實現價值捕獲,而不是在每筆交易中向用戶收費。

這也類似於 Web2 的免費平台擴張路徑——先提供免費服務獲得數十億用戶,然後透過邊緣方式變現。例如 Venmo 不會對轉帳收費,但透過信用卡支付、即時提現和加密貨幣購買等業務獲得收入。值得提醒的是,即便是最主流的 Web2 工具,其邊際使用成本也常常是零。

對於 Plasma,我們認為主要有兩種核心價值捕獲機制

發行與發行方誘因

穩定幣發行者有動機在活躍度最高的鏈上進行鑄造和贖回,這對 Plasma 是一大優勢。穩定幣越深度融入商業和貿易活動,鑄造和贖回的頻率就越高。每天數百萬筆交易,即便每筆只收取 1 美分的鏈上費用,也會迅速積累,形成可持續的網路收益。此外,隨著 USD₮0 的推出(透過 LayerZero 實現 USD₮ 在多鏈間的統一流動性),Plasma 有望成為 USD₮ 的主發行層。

DeFi + MEV(最大可提取價值)

如果 BTC 和穩定幣的大量流入吸引 DeFi 應用入駐,整個 Plasma 生態也將隨之繁榮。標準的 DEX、借貸平台和期貨市場等都需要高品質資產和抵押品。正如 Solana 近幾個月在真實經濟價值(REV)方面的表現,代幣鑄造、交易、套利和清算等活動能夠產生足夠的鏈上活躍度,支撐免費轉帳模式。

Plasma 的用戶群體也更具「現實世界效用」,他們可能更願意使用多種法幣穩定幣。我們預計未來一年內將會有更多資產(如大宗商品和證券,包括公私市場)進行代幣化,使得 Plasma 對機構用戶更具吸引力。

此外,許多投資者相信 MEV 將成為長期內部網路的主要價值驅動因素,因為它是無需許可金融(permissionless finance)的核心組成部分。簡單來說,MEV 可以被理解為人們為了優先執行狀態變化所願意支付的溢價。

目前排名前五的非穩定幣加密資產(BTC、ETH、SOL、XRP、BNB)的主要交易對都以 USD₮ 計價,因此可以推測,**能聚集最多 USD₮ 活動的鏈,也將吸引更多非原生資產遷移至本鏈交易。 **雖然這一趨勢尚未完全實現,但考慮到貨幣網絡效應(尤其是 USD₮),這一設想並非遙不可及,特別是對 BTC 來說。

回到 BTC 的例子,如果更多 BTC 活動發生在 Plasma 上,將帶來更持久的網路使用,從而讓驗證者和質押者獲得更多收益,而不是依賴週期性的 Meme 幣交易。例如,在 Solana 交易量最高的月份(2025 年 1 月),DEX 總成交量達到 3,790 億美元;同期 Binance 上的 BTC/USD₮ 現貨交易對成交量為 1,440 億美元。由於 DEX 的費用取決於網路擁塞程度和池子設置,門檻較低,費用往往低於中心化交易所(後者平均手續費約為 0.1%)。儘管機制不同,但去中心化交易吞噬中心化交易份額的趨勢已不可逆轉,最終多數交易都將發生在無需許可的場所,MEV 將在其中發揮關鍵作用。

最重要的是,Plasma 透過免手續費放大了網路效應。

成功網路的歷史告訴我們,使用者使用是變現的前提。在加密世界中,一條區塊鏈原生資產的價值,常常是其社群規模和活躍度的代理指標。若 Plasma 成為穩定幣交易的中心,即便 USD₮ 轉帳持續保持免費,其生態中的價值仍會反映出來。這個模式是長期策略:先佔領市場,再探索獲利。更何況,Plasma 實質上提升了「數位美元」的實用性,天然契合那些有意推動美元全球化的大型資本機構的利益。

與美國政策的對齊:GENIUS 法案的潛力

隨著美國加密採用的成熟,合規性變得越來越關鍵,現在正是順應政策窗口、迎接監管紅利的好時機。尤其值得注意的是,Plasma 的出現正值美國立法者試圖將穩定幣納入聯邦監管框架。

本週,美國參議院推進了《美國穩定幣國家創新指導法案》(GENIUS Act),這是一項跨黨派法案,旨在為穩定幣建立全面的聯邦監管體系。如果立法成功,該法案將明確規定如何根據美國法律發行和管理美元穩定幣,從而將其納入主流金融體系,而非繼續作為監管灰區存在。

雖然川普政府下監管機構的友善態度對該產業有正面影響,但明確的加密立法將為創新者提供長期可預期的政策環境。這是金融機構長期以來等待的轉捩點,或將為它們全面擁抱穩定幣掃清障礙。

Plasma 與此管制趨勢自然一致。它專注於法幣擔保型穩定幣,而非更具爭議和複雜性的演算法穩定幣,因此一旦 GENIUS Act 或眾議院的 STABLE Act 等平行法案通過,Plasma 很可能成為最先受益的網路之一。

值得一提的是,關注美元全球主導地位的美國政策制定者,或將 Plasma 等網絡視為正面資產。透過讓美元穩定幣更有用、更易獲取,Plasma 實質上以透明的方式擴展了美元的全球影響力。相較於國內外央行數位貨幣(CBDC),Plasma 所採取的 USD₮ 流動性 + BTC 安全性的路徑,更有可能被視為增強「數位美元」的力量。

目前已有超過 98% 的穩定幣市值是美元背書的,這一趨勢很可能持續。 GENIUS 法案預計將要求穩定幣發行方履行諸如儲備金要求、審計義務和贖回政策等嚴格措施,以保障消費者利益。

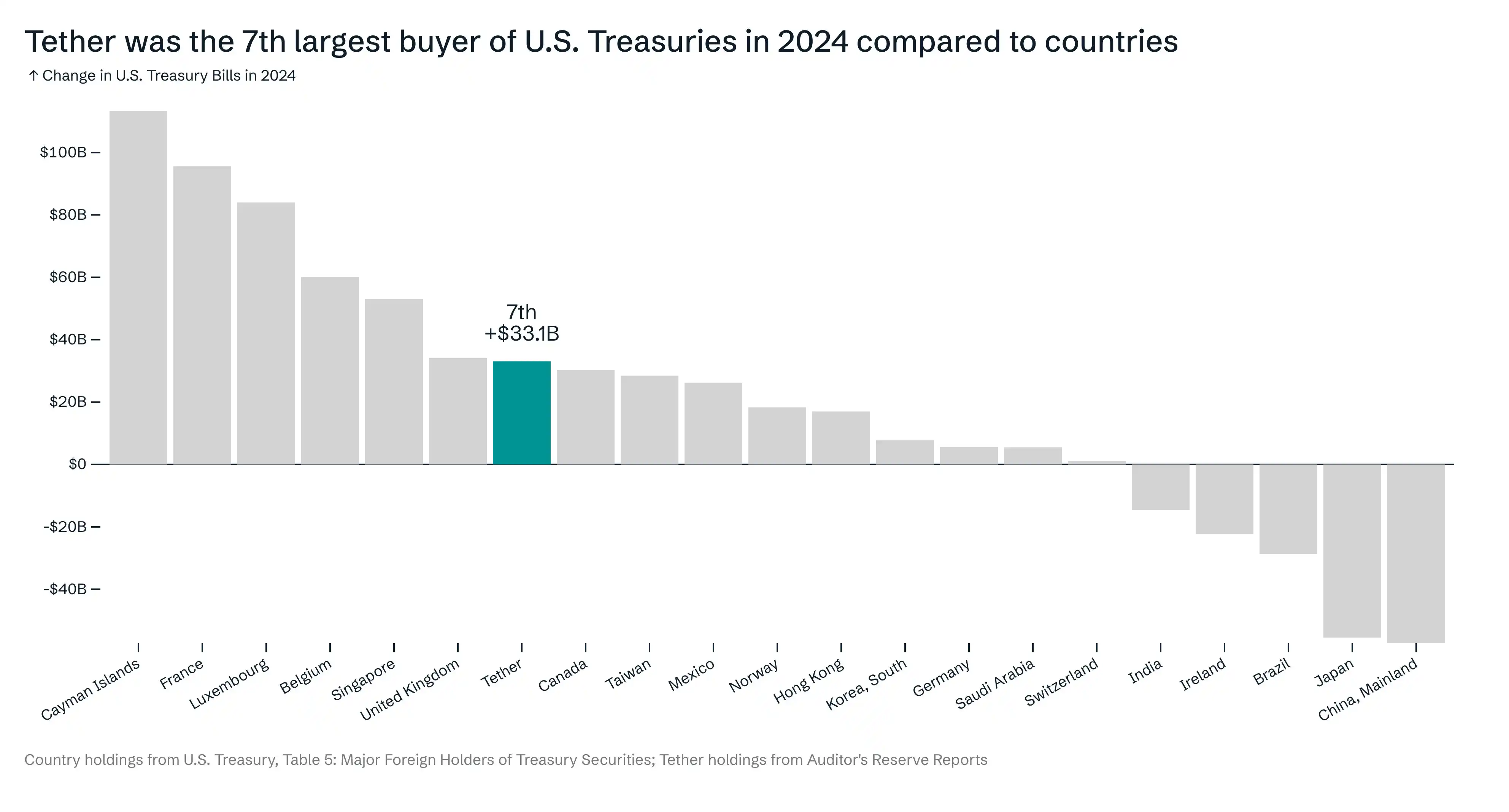

進一步說,穩定幣的持續成長,在當前中國等國可能將美債作為地緣博弈工具的背景下,或成為短期美債的重要需求來源。儘管目前尚難量化穩定幣對殖利率曲線的直接影響,但 Tether 和 Circle 已持有超過 1,200 億美元的短期美債(約 3 個月期),證明它們在短端收益曲線上的購買力是穩定且可持續的。

https://x.com/paoloardoino/status/1902689997766922318/photo1 USDT 總供應量

USDT 總供應量

未來展望:Plasma 核心金融基礎設施中的角色

這願景雖然雄心勃勃,但也合情合理。它的目標並不是創造一種新的貨幣,而是升級 USD₮——當前主導的數位美元——在全球的流通方式,進一步鞏固美元的霸主地位。

不過,這場旅程才剛開始。 Plasma 需要在大規模使用情境下證明自身的安全性和可靠性,吸引廣泛的驗證者參與,不僅限於目前的加密用戶,還包括新的用戶群體——無論是個人用戶、金融科技公司還是大型機構。同時,Plasma 也將面臨來自現有主流平台的競爭,如 Tron、Solana 和各種以太坊二層網絡,以及那些專為支付場景打造的新鏈。但鑑於支付市場的全球規模,這一領域遠大到足以容納多個贏家。在一個行業中,大家總在追逐下一個通用 L1 或下一波 memecoin 熱潮,Plasma 專注於穩定幣的策略反而顯得務實而清晰。

總而言之,Plasma 並不是試圖「重新發明輪子」。它所做的是利用 USD₮——全球最大、流動性最強的美元穩定幣——並透過零手續費的轉帳機制,推動其在全球範圍內的傳播與普及。穩定幣已被證明是加密產業的核心殺手級應用之一,這一觀點並不具爭議。我們相信,USD₮ 在 Plasma 上的聚合與傳播,不僅將提升 USD₮ 的分發效率,還將帶來重要的二級和三級影響,為鏈上進一步的創新與經濟活動注入活力。基於上述種種原因,我們認為 Plasma 有望在這個數萬億美元的機會中佔據重要地位。

免責聲明:文章中的所有內容僅代表作者的觀點,與本平台無關。用戶不應以本文作為投資決策的參考。

您也可能喜歡

Bitget 現貨槓桿新增 LINEA/USDT!

LINEAUSDT 現已上架合約交易和交易BOT

關於 Bitget 上架 MRVLUSDT,RIOTUSDT,GMEUSDT STOCK 指數永續合約的公告

Bitget 將轉換 LINEAUSDT 永續合約盤前交易為標準 U 本位永續合約