穩定幣背後的權力遊戲

加密監管是去中心化理想的倒退,還是金融體系規範化演進的必然?

原文標題: When Rebels Apply for Permits

原文作者:Buttercup Network、Thejaswini M A

原文編譯:Saorise,Foresight News

譯者注:加密貨幣這場曾被視為「顛覆傳統金融的革命」,最終並未走上暴力對抗之路,反而與監管體系、政治共識深度綁定,成為一種「被馴服的革命」。從衝擊傳統到尋求許可,從去中心化理想到中心化監管現實,這場「革命」的荒誕與矛盾,正是本文要剖析的核心。當叛逆者向體制低頭,背後是利益的博弈,還是時代的必然?

2025 年,反叛者(加密貨幣)沒有衝擊銀行,而是申請了美國貨幣監理署(OCC)的牌照。

我一直在努力理解《GENIUS 法案》這一現象。越琢磨越覺得整件事荒謬得耐人尋味。所以,請容我梳理一下,我們是如何從「快速行動,打破常規」轉變為「快速行動,合規監管」的。

該法案已簽署生效,如今所有規則都塵埃落定。穩定幣被納入監管,不再神秘莫測,關於誰能發行、誰來監管、運作機制如何,我們都了如指掌。但這引出了一个显而易见的问题:這一切的意義究竟是什麼?

若問加密貨幣領域的人,他們會情緒激動地宣稱,這是加密貨幣走向主流的時刻,是一場改變一切的監管革命。他們會激動地談論「監管明確性」「機構採用」和「貨幣的未來」,同時緊緊攥著那份 47 頁的法案,彷彿那是《憲法》一般。

若問美國財政部官員,他會滔滔不絕地講述這如何能空前強化美元的主導地位、保障安全、吸引投資回流美國,說著所有政府官員常掛在嘴邊的套話。

表面上看雙方都贏了,但說實話,更大的好處流向了監管方。加密貨幣和比特幣曾試圖搞垮銀行、終結美元霸權,如今卻希望銀行發行以美元為支撐的加密貨幣。

這整件事的核心存在一個有趣的矛盾:銀行其實對穩定幣深感恐懼,這完全情有可原。它們眼睁睁看着數萬億美元可能從傳統存款中流出,轉投那些無收益卻全額儲備的數字代幣。而國會的做法是:將穩定幣支付利息定為非法,本質上是在保護銀行,幫它們規避對競爭的恐懼。

法律規定如下:

「任何獲許支付穩定幣發行者或外國支付穩定幣發行者,均不得僅因持有、使用或留存支付穩定幣,而向持有者支付任何形式的利息或收益(無論是以現金、代幣或其他對價形式)。」

加密貨幣本欲打造無需信任、去中心化的傳統金融替代方案。可如今,你雖能在鏈上發送穩定幣,卻要通過嵌入插件,在風投支持的應用上操作,與持牌發行方結算,而發行方的合作銀行還是摩根大通。未來已至,模樣卻與過去如出一轍,不過是用戶體驗更佳,監管文件更多罷了。

《GENIUS 法案》構建了一套複雜如魯布·戈德堡(Rube Goldberg,他以創作複雜而荒誕的機械裝置漫畫聞名)機械般的體系,你可以使用革命性的區塊鏈技術,但前提是:

獲得美國貨幣監理署批准

以 1:1 的比例持有美國國庫券作為儲備

每月提交由首席執行官和首席財務官簽署的證明文件

允許當局下令凍結代幣

承諾永不支付利息

業務活動僅限於「發行和贖回穩定幣」

最後一點尤其耐人尋味:你可以革新金融,但絕不能用革新後的金融做其他事。

我們正在見證一場本應反體制的運動走向制度化。Circle 等現有穩定幣發行商歡欣鼓舞,因為它們早已基本合規,如今只需看著那些監管較少的競爭對手被踢出這個領域。

與此同時,Tether 面臨著生死抉擇:要麼變得透明負責,要麼在 2028 年前被美國交易所封殺。對一家靠不透明和離岸銀行業務起家的公司來說,這就好比讓吸血鬼上白班。

當然,以 Tether 的體量,或許根本不必太在意這些。其市值達 1620 億美元,比高盛還大,超過大多數國家的 GDP,說實話,甚至比試圖約束它的整個監管機構體系都更有分量。當體量達到這種級別,「要麼合規,要麼離開」聽起來就不像是威脅,更像是建議了。

「Libra 條款」,這條本質上阻止科技巨頭隨意發行穩定幣的規定,得名於 Facebook 那次失敗的全球數字貨幣發行嘗試。還記得當年大家都恐慌於 Facebook 可能會削弱主權貨幣嗎?如今的體系下,Facebook 若想發行穩定幣,需獲得聯邦委員會的一致批准,且代幣不得支付利息,必須完全由美國政府債務背書。

再說說大家突然關注這事的經濟邏輯。美國商家目前每筆交易要向 Visa 和 Mastercard 支付 2%-3% 的手續費,這往往是除工資外最大的支出。而穩定幣支付的成本僅為幾美分,大額結算甚至低於 0.1%,因為區塊鏈基礎設施不需要龐大的銀行和卡組織分一杯羹。每年 1870 億美元的刷卡手續費,本可以留在商家口袋裡。如此一來,亞馬遜和沃爾瑪對穩定幣解決方案的興趣就不難理解了:能直接發送數字美元,何必給卡組織雙寡頭交錢呢?

@Visa

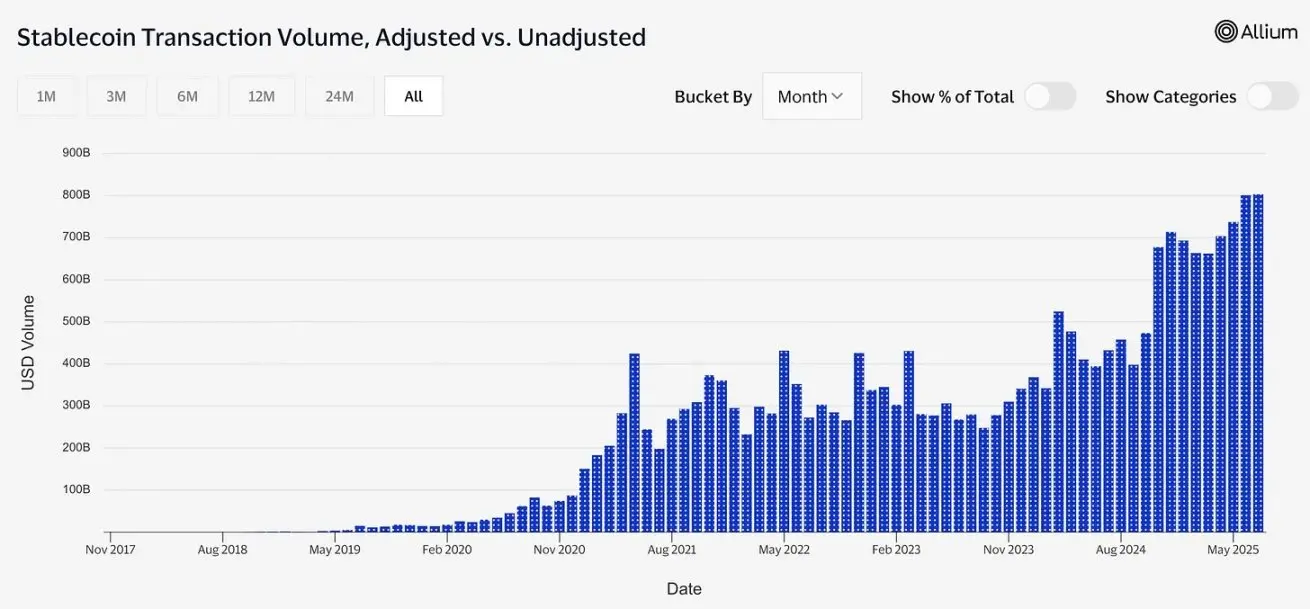

還有一個沒人願意談論的可怕反饋循環:若穩定幣真的大行其道,發行量達到數萬億美元,那麼美國國債的很大一部分需求將來自穩定幣儲備。

這聽起來不錯,但問題是,穩定幣的需求本質上比傳統機構買家更不穩定。一旦人們對穩定幣失去信心,開始大規模贖回,所有國債都會瞬間湧入市場。屆時,美國政府的借貸成本將取決於加密貨幣推特用戶當天的心情,就像把房貸還款押在短線交易者的情緒波動上。美國國債市場經歷過風風雨雨,但「恐慌的穩定幣用戶引發算法拋售壓力」還是頭一遭。

最耐人尋味的是,這映射了加密貨幣從「無政府主義貨幣」到「機構資產類別」的演變。比特幣本應是無需信任第三方的點對點電子現金,如今卻有一部聯邦法律規定:數字美元只能由高度可信、受嚴格監管的第三方發行,而這些第三方還要向更高級別的監管方負責。

法律要求穩定幣發行者在當局要求時,能凍結區塊鏈網絡上的代幣。這意味著每個「去中心化」穩定幣都必須有中心化的「緊急停止開關」。這不是漏洞,而是特色。

我們成功創造出了「抗審查貨幣」,但它同時具備強制審查功能。

別誤會,我完全支持監管明確性和美元背書的穩定幣。這確實很棒:加密創新有了規則可循,數字美元的主流化堪稱一場真正的革命。我舉雙手贊成。但別假裝這是什麼監管開明的慷慨之舉。監管機構不是突然愛上了加密創新,而是有人走進財政部說:「不如讓全世界更多使用美元,只不過是數字形式,還得讓他們買更多美國國債來背書。」於是,穩定幣從「危險的加密玩意兒」搖身一變成了「美元霸權的絕妙工具」。

每發行一枚 USDC,就意味著多賣出一份國債。2420 億美元的穩定幣,意味著數百億美元直接流入華盛頓,推高全球對美國國債的需求。每一筆跨境支付都避開了歐元或日元,每一個上架受監管美國穩定幣的外匯市場,都是美國貨幣帝國的又一個「加盟店」。

《GENIUS 法案》是最精妙的外交政策操作,卻偽裝成了國內金融監管。

這引出了一些有趣的問題:當整個加密生態系統淪為美國貨幣政策的附屬品,會發生什麼?我們是在構建更去中心化的金融體系,還是在打造全球最複雜的美元分銷網絡?若 99% 的穩定幣與美元掛鉤,任何有意義的創新都需要美國貨幣監理署批准,我們是不是不小心把革命性技術變成了法定貨幣的終極出口生意?若加密貨幣的反叛能量被引向提升現有貨幣體系的效率,而非取代它,只要支付結算更快,大家都能賺錢,真的有人會在意嗎?這些未必是問題,只是和這場運動剛開始時人們想解決的問題相去甚遠。

我一直在調侃這事,但事實是,這可能真的行得通。就像 19 世紀 30 年代的自由銀行制度演變成聯邦儲備系統一樣,加密貨幣或許正在從混亂的青春期走向成熟,成為金融基礎設施中具有系統重要性的一部分。

說實話,對 99.9% 的人來說,他們只想快速、低成本地轉帳,根本不在乎貨幣理論或去中心化理念。

銀行已經在佈局,準備成為這些新監管穩定幣的主要發行者。摩根大通、美國銀行、花旗集團據說都在籌備向客戶提供穩定幣服務。那些本應被加密貨幣顛覆的機構,如今成了加密監管合法化的最大受益者。

這不是任何人預期的革命,但或許是我們最終得到的革命。說來也怪,這也挺「天才」的。

推薦閱讀:

Solana 與 Base 創始人開啟論戰:Zora 上的內容有 "基本價值"嗎?

Paradigm 孵化,Ventuals 試圖打通私募股權鏈上交易的"最後一公里"

Pump.fun 的墜落三部曲:法律圍獵、幣價腰斬、信任崩塌

免責聲明:文章中的所有內容僅代表作者的觀點,與本平台無關。用戶不應以本文作為投資決策的參考。

您也可能喜歡

CandyBomb x ETH:交易並瓜分 60 ETH!

ETH 十週年 - Bitget 社群嘉年華

NERO Chain(NERO):使用任意代幣支付燃料費

【首發上架】NERO Chain(NERO)將在 Bitget 上架。參與並瓜分 65,000,000 NERO