¿Será PayFi la próxima narrativa de RWA?

¿Funcionan los protocolos de préstamos sin garantía en el mundo DeFi?

¿Funcionan los protocolos de préstamos sin garantía en el mundo DeFi?

Escrito por: Dormir como un loco bajo la lluvia

Las preocupaciones del mercado sobre este tipo de protocolos se centran principalmente en la capacidad de pago de los prestatarios. En términos sencillos, se trata de ver si el proyecto puede recuperar el dinero prestado; solo así los usuarios estarán más dispuestos a depositar su dinero para obtener rendimientos, y el proyecto podrá operar y ganar comisiones.

Solo resolviendo este problema, este tipo de proyectos podrá lograr un desarrollo verdaderamente sostenible.

Las soluciones no son más que dos direcciones principales:

- Garantizar al máximo que los prestatarios puedan devolver el dinero normalmente

- Proporcionar garantías/seguros adecuados para los usuarios que depositan dinero

Por lo tanto, cuando analizamos este tipo de proyectos, debemos centrarnos especialmente en estos dos puntos. En mis perspectivas de agosto y septiembre ya mencioné $MPL y $CPOOL, la próxima semana escribiré otro artículo para hablar sobre estos dos proyectos.

Hoy, primero quiero hablarles sobre @humafinance, un proyecto del mismo sector que acaba de anunciar una ronda de financiación de 38 millones, para ver su solución y las nuevas expansiones en el producto.

1/ Información de la financiación recientemente anunciada⬇️

Huma Finance completó recientemente una financiación de 38 millones de dólares, que incluye 10 millones en inversión de capital y 28 millones en RWA generadores de rendimiento. La ronda fue liderada por Distributed Global, con la participación de Hashkey Capital, Folius Ventures, Stellar Development Foundation y el departamento de capital de riesgo de İşbank, el mayor banco privado de Turquía, TIBAS Ventures, entre otros.

Huma Finance planea utilizar estos fondos para desplegar su producto PayFi en las cadenas de Solana y Stellar.

A continuación, compartiré mi comprensión personal del proyecto de la manera más concisa posible.

2/ Huma Finance v1

Huma Finance v1 es una plataforma de préstamos sin garantía dirigida a empresas y particulares, que se centra en los ingresos potenciales futuros del prestatario; es decir, al prestar dinero, principalmente evalúa el flujo de caja de ingresos futuros del prestatario.

En palabras oficiales en Mirror: “Los ingresos y beneficios son los factores más importantes en la suscripción, ya que tienen una alta capacidad predictiva sobre la capacidad de pago”.

Para avanzar mejor en los negocios verticales, Huma completó este año una fusión con Arf. Arf es una plataforma de liquidez y liquidación centrada en pagos transfronterizos, respaldada por Circle (también colabora con Solana y Stellar).

Tras la fusión, Huma se encarga de la parte de depósitos de los usuarios, mientras que Arf se encarga de prestar al mundo Web2 y cobrar intereses, formando un ciclo sostenible. (Podemos ver en su web oficial que la tasa de impago hasta ahora es del 0%)

3/ PayFi

Huma v2 es una expansión de v1. Sobre la base de los préstamos, Huma espera expandir su negocio al campo de PayFi.

¿Qué es PayFi?

“PayFi” es un término propuesto por Lily Liu, presidenta de la Solana Foundation (y también inversora en Huma Finance). PayFi se refiere a un nuevo mercado financiero creado en torno al valor temporal del dinero (Time Value of Money). El valor temporal del dinero significa que una cantidad de dinero poseída actualmente tiene más valor que la misma cantidad recibida en el futuro, porque ese dinero puede generar ingresos, por ejemplo, prestándolo para obtener intereses, invirtiéndolo en bonos del Tesoro estadounidense para obtener rendimientos, o realizando transferencias con menor coste y en menos tiempo, etc.

Por lo tanto, PayFi es también una de las subdivisiones del sector RWA. (Esta es probablemente la razón por la que Huma Finance considera desplegarse en Solana)

Sin embargo, aunque es RWA, PayFi es diferente de los activos RWA construidos a partir de los rendimientos de los bonos del Tesoro estadounidense que el mercado conoce; los ingresos de PayFi suelen provenir de comisiones de transacción, pagos transfronterizos e intereses de préstamos, entre otros. Por ejemplo, Arf utiliza la liquidez de Web3 para proporcionar servicios de transferencias transfronterizas a instituciones financieras reguladas de países desarrollados de nivel T1 y T2 (puede entenderse como fondos puente).

Tras la bajada de tipos de interés en EE. UU. y con una mayor adopción, PayFi podría convertirse en la principal subdivisión que lidere el desarrollo de RWA. Y Huma es uno de los primeros proyectos en incursionar en PayFi, además de contar con el respaldo de VC y círculos clave que apoyan PayFi (solo hay que ver la lista de inversores).

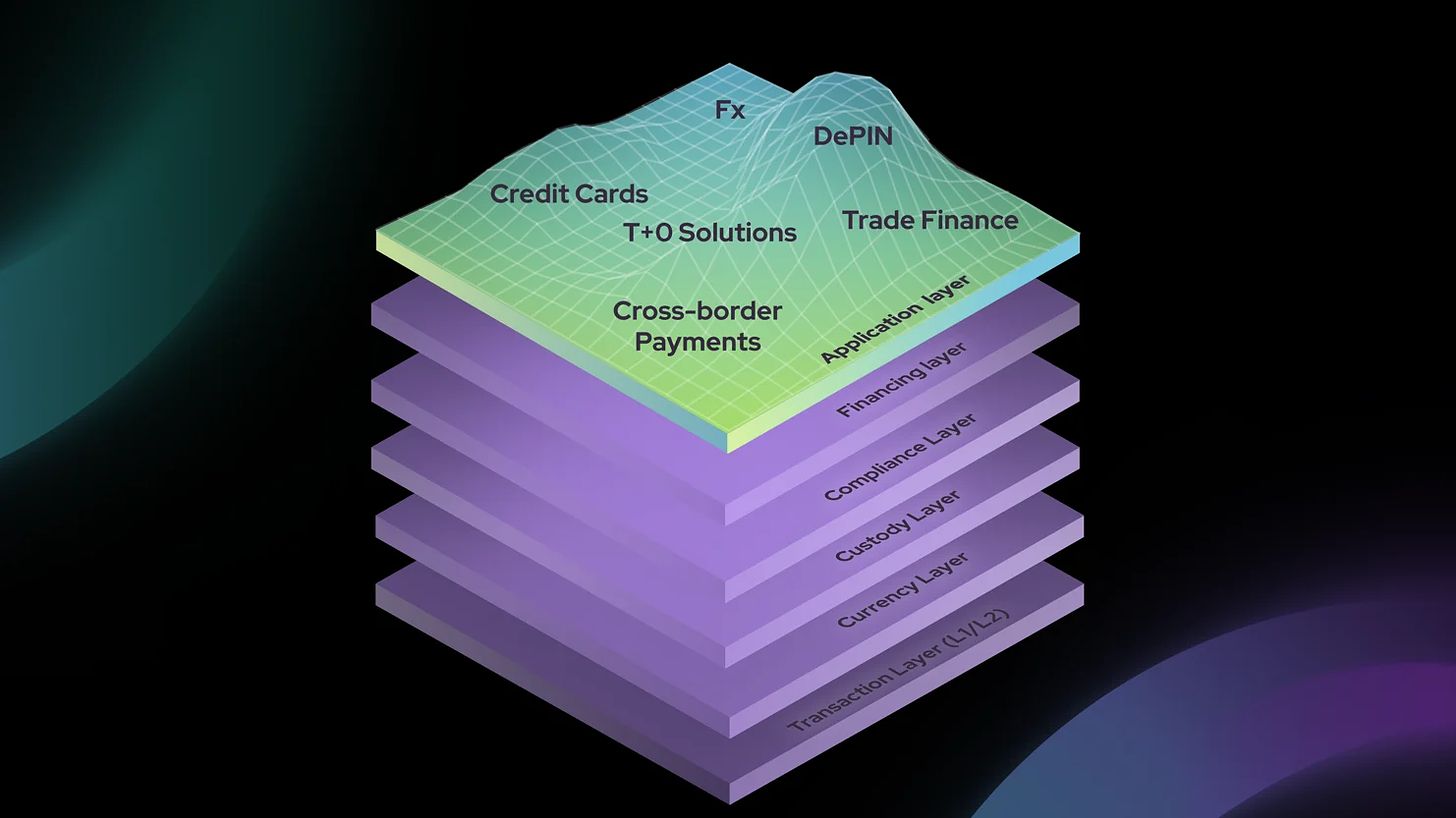

Al mismo tiempo, para convertirse en el proveedor de infraestructura central en el campo de PayFi, Huma lanzó PayFi Stack, para satisfacer las necesidades de PayFi en transacciones, moneda, custodia, financiación, cumplimiento y construcción de aplicaciones.

4/ Huma Finance v2

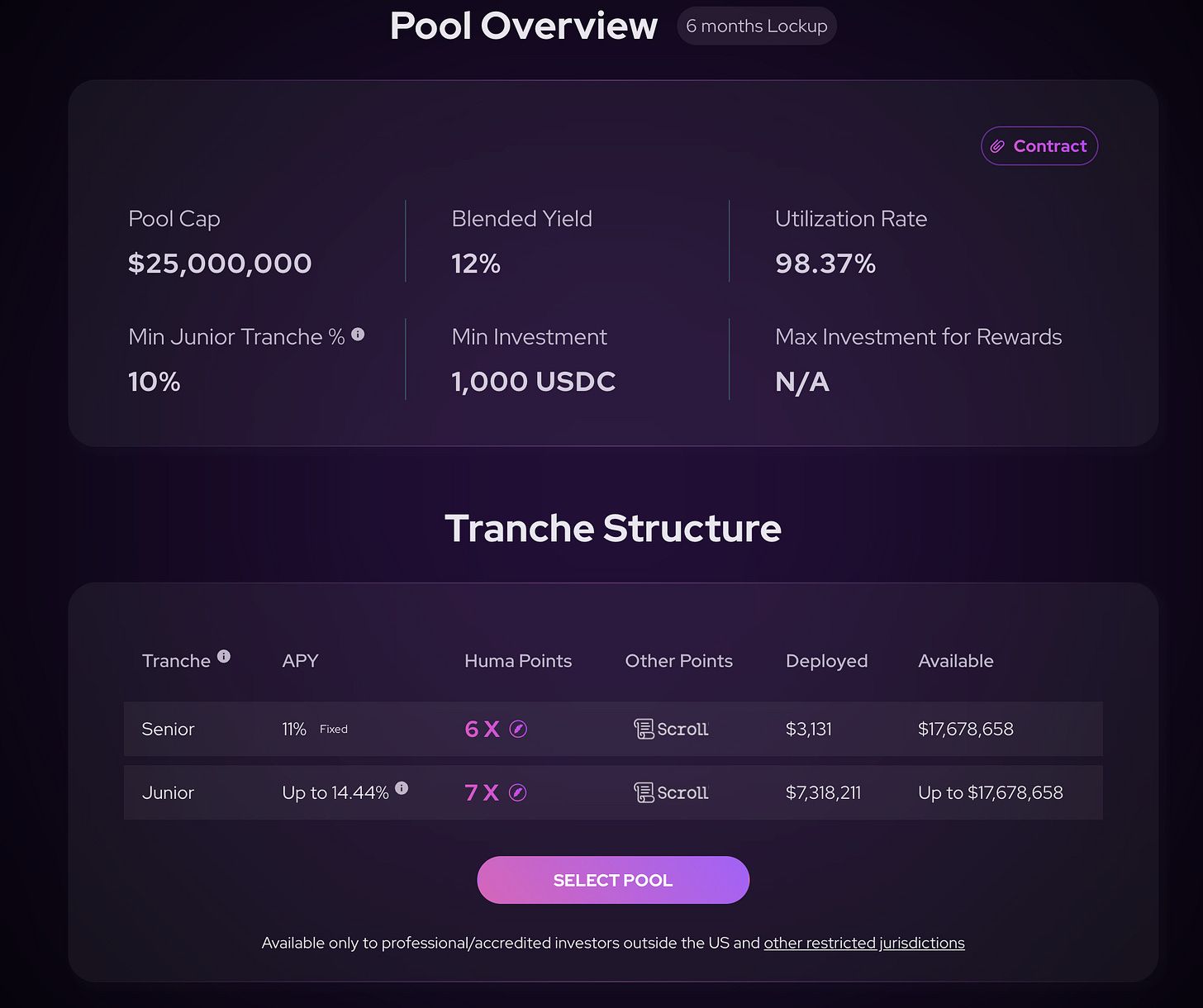

En el lado del producto, v2 ha implementado una estructura de producto más compleja, por ejemplo, añadiendo funciones como Senior Tranche, Junior Tranche y First Loss Cover, que mencionaremos más adelante. En resumen, esta actualización ha segmentado las funciones para satisfacer las necesidades de diferentes usuarios.

El Pool de Huma v2 se divide en Senior y Junior Pool. El Senior Pool tiene una tasa de rendimiento fija, mientras que el Junior Pool tiene una tasa de rendimiento variable, que depende de los ingresos en tiempo real del proyecto.

Sin embargo, el precio de la mayor tasa de rendimiento variable del Junior Pool es que, en caso de impagos, debe asumir las pérdidas correspondientes. Desde el punto de vista del producto, personalmente creo que en el futuro el proyecto podría necesitar incentivar a los usuarios del Junior Pool mediante tokens u otros mecanismos, ya que el Junior Pool es el módulo de seguridad del producto.

5/ ¿Cómo gestiona Arf la liquidez proporcionada por los inversores?

Después de depositar fondos en el Huma Finance Arf Pool, estos activos son almacenados por Arf en un SPV (Entidad de Propósito Especial) con aislamiento de quiebra, creada para objetivos específicos o temporales, principalmente para aislar riesgos.

Arf Financial GmbH, como proveedor de servicios, presta servicios al SPV. Los préstamos, pagos transfronterizos, liquidaciones de transacciones y gestión de riesgos se realizan aquí. Tras completar una transacción, el SPV devuelve el dinero y las ganancias del Pool a la cadena. Arf Financial GmbH no tiene control sobre los fondos del Pool correspondiente.

6/ Puntos adicionales

Aquí añado dos puntos:

Arf ha hecho un buen trabajo en control de riesgos, pero esto también genera algunos problemas, como la necesidad de KYC antes de depositar, lo cual no es muy amigable para muchos usuarios de DeFi. Además, personalmente creo que la UI/UX de Huma Finance aún tiene margen de mejora.

2. Cooperación con Scroll

Actualmente, podemos depositar USDC en Huma a través de Scroll y obtener tres beneficios: más del 10% de ingresos, puntos de Huma y puntos de Scroll.

7/ Finalmente

¿Por qué últimamente he estado prestando tanta atención a este tipo de productos financieros? Porque después de liquidar mis posiciones hace un tiempo, la mayor parte de mis activos son U, así que estoy buscando un buen lugar para invertir estos U.

Desde mi punto de vista personal, mientras el mercado no muestre una tendencia potencial de subida, no entraré con todo ni usaré apalancamiento; como mucho, haré algunas operaciones de corto plazo.

Descargo de responsabilidad: El contenido de este artículo refleja únicamente la opinión del autor y no representa en modo alguno a la plataforma. Este artículo no se pretende servir de referencia para tomar decisiones de inversión.

También te puede gustar

El gobierno de EE.UU. posee 23 mil millones de dólares en Bitcoin y 800 millones de dólares en Ethereum

El gobierno de EE.UU. ahora posee 22.95 billones de dólares en Bitcoin y 803.26 millones de dólares en Ethereum, lo que lo convierte en uno de los mayores poseedores de criptomonedas del mundo. Cómo EE.UU. adquirió miles de millones en cripto e impacto en el mercado de criptomonedas.

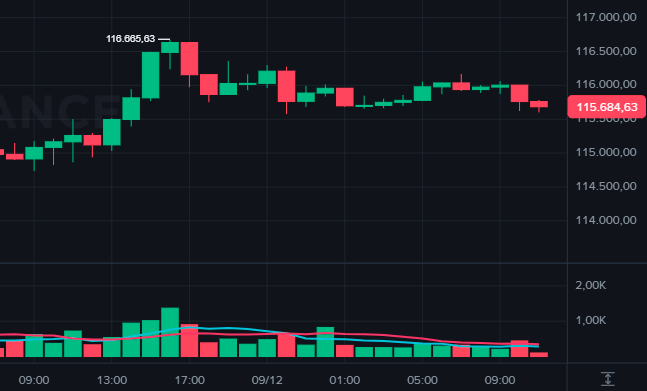

Bitcoin alcanza los $116.500 mientras memecoins como PEPE y DOGE se disparan

Bitcoin se acerca a su máximo histórico, faltando solo un 7,4%

Bitcoin ahora está solo a un 7.4% de alcanzar su máximo histórico, lo que indica un fuerte impulso en el mercado. ¿Qué está impulsando el momentum de Bitcoin? ¿Se acerca pronto un nuevo ATH?

2.400 millones de dólares en posiciones cortas en riesgo si Bitcoin alcanza los 120.000 dólares

Más de 2.4 mil millones de dólares en posiciones cortas podrían ser liquidadas si Bitcoin sube a $120,000. Por qué los vendedores en corto deberían estar preocupados: el sentimiento alcista sigue creciendo.