¿Subida contracorriente, Morpho copia perfectamente el mecanismo central de gestión de activos tradicionales?

Depositar colateral, pedir dinero prestado, volver a depositar el dinero prestado como nuevo colateral, y repetir este ciclo, apalancando constantemente sobre esta cesta de mercado neutral compuesta esencialmente por estrategias de nivel institucional.

Deposita garantías, pide prestado dinero, vuelve a depositar el dinero prestado como nueva garantía, y repite el ciclo, apalancando continuamente una cesta de estrategias de nivel institucional que, en esencia, es neutral al mercado.

Escrito por: hersch

Traducción: AididiaoJP, Foresight News

No sé si has notado que los depósitos en Morpho ya superan los 12 mil millones de dólares.

¿Serán 12 mil millones de dólares el límite?

Déjame explicarte detalladamente cómo funciona esto, porque a primera vista, parece carecer totalmente de lógica.

Préstamos sobrecolateralizados, es decir, metes 1 dólar en esta "máquina expendedora" y solo te devuelve 75 centavos. ¿Por qué alguien estaría dispuesto a bloquear más fondos de los que realmente puede usar? Esto parece ir en contra del sentido común, pero escúchame: cuando realmente observas quiénes son los usuarios y qué están haciendo, empiezas a notar cosas realmente interesantes.

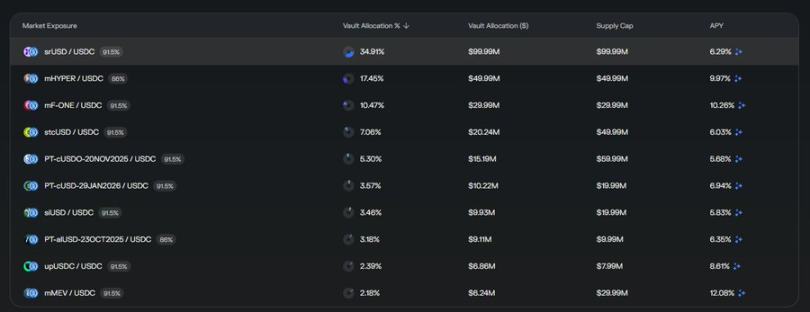

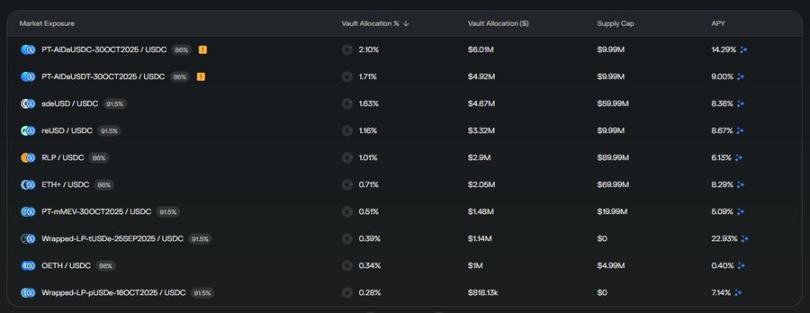

Echemos un vistazo a todas las posiciones de la segunda bóveda más grande en Morpho

Esto no es para nada un jugador meme común, ni una ballena haciendo arbitraje entre exchanges. Es una cartera de activos cuidadosamente construida, ¿parece casi profesional? ¿Muy estratégica? ¿Como si la persona que opera realmente supiera lo que hace?

De hecho, aquí están ocurriendo cosas realmente interesantes.

DeFi ha replicado el modelo tradicional de gestión de activos

De los 10 mayores hedge funds del mundo, 8 de los gigantes que gestionan cientos de miles de millones de dólares básicamente hacen lo mismo. Construyen carteras diversificadas y casi neutrales al mercado, cubren sistemáticamente el riesgo de volatilidad general del mercado para capturar su propio exceso de rendimiento, y luego apalancan toda la cartera para amplificar los retornos. Es una operación estándar, así es como el gran capital juega en las finanzas tradicionales. No es nada sofisticado: gestión de riesgos compleja más apalancamiento, amplificando rendimientos que de otro modo serían bajos.

Pero lo curioso es que: en DeFi no existe el apalancamiento de carteras. Ningún exchange descentralizado en la industria ofrece la función central que utilizan casi todas las principales gestoras de activos. Hemos construido todo un sistema financiero paralelo, con market makers automatizados, agregadores de rendimiento, contratos perpetuos, protocolos de opciones, mercados de préstamos, pero de alguna manera, olvidamos implementar esa función clave que permite la gestión de activos institucional a gran escala.

¿Y qué tiene que ver esto con Morpho? Ni siquiera ofrece préstamos subcolateralizados simples, mucho menos una garantía de cartera compleja que haga sentir a los traders institucionales como en casa.

Juegos avanzados

Los logos llamativos en la captura de pantalla de arriba parecen protocolos DeFi, pero hay algo extraño en ellos. En realidad, casi todos son fondos neutrales al mercado que operan principalmente off-chain. Son fondos tradicionales ejecutando estrategias reales en mercados tradicionales. Pero lo ingenioso es: para distribuirse, emiten un token en la blockchain. Es una envoltura que permite a los usuarios de DeFi acceder a estas estrategias off-chain sin tener que preocuparse por la administración de fondos tradicional, cumplimiento, verificación de identidad, revisión de inversores acreditados o procesos operativos lentos.

Los gestores de bóvedas de Morpho combinan estos tokens para construir una cartera diversificada y neutral al mercado de fondos off-chain. Actúan como gestores de "fondos de fondos", eligiendo qué estrategias incluir, cómo asignar pesos y cómo equilibrar el riesgo general. Luego, los usuarios e inversores, a través de esta bóveda, aplican apalancamiento cíclico a esta cartera diversificada y neutral al mercado: depositan garantías, piden prestado dinero, vuelven a depositar el dinero prestado como nueva garantía, piden prestado de nuevo, y así sucesivamente, apalancando continuamente una cesta de estrategias de nivel institucional que, en esencia, es neutral al mercado.

De esta manera, la "máquina expendedora de 1 dólar por 75 centavos" de repente tiene sentido. Si gestionas una estrategia neutral al mercado que genera rendimientos estables y de baja volatilidad, al apalancar la estrategia de 3 a 4 veces mediante ciclos, puedes convertir un rendimiento anualizado que podría ser solo del 8% en uno mucho más atractivo del 24% al 32%. Y como la cartera subyacente es neutral al mercado y está diversificada en múltiples estrategias no correlacionadas, incluso con alto apalancamiento, el riesgo de liquidación sigue siendo relativamente bajo.

Así es como DeFi ha encontrado la manera perfecta de replicar el mecanismo central de la gestión de activos tradicional: diversificación, neutralidad de mercado y apalancamiento de cartera, utilizando los medios más adecuados disponibles. Los 12 mil millones de dólares depositados en Morpho lo demuestran: si das a la gente las herramientas, encontrarán la manera de reconstruir el sistema financiero que realmente necesitan, aunque solo sea con "cinta adhesiva" y protocolos de préstamos sobrecolateralizados improvisados.

Descargo de responsabilidad: El contenido de este artículo refleja únicamente la opinión del autor y no representa en modo alguno a la plataforma. Este artículo no se pretende servir de referencia para tomar decisiones de inversión.

También te puede gustar

El agregador de exchanges descentralizados de Solana, Jupiter, presenta Ultra v3 con una mejor ejecución de operaciones, protecciones contra MEV y soporte sin gas

Ultra v3 ofrece una protección contra sandwich 34 veces mejor, un "rendimiento líder en la industria" en términos de deslizamiento y hasta 10 veces menores comisiones de ejecución. El protocolo actualizado está "integrado sin problemas" en todos los productos de Jupiter, incluyendo sus aplicaciones móviles y de escritorio, así como su API y Pro Tools.

El próximo gran movimiento de Bitcoin sigue siendo incierto

CZ emite un consejo crucial de seguridad para las empresas de tesorería de activos digitales de BNB

CZ de Binance ha declarado que ahora es un paso obligatorio para cualquier proyecto BNB DAT que busque asegurar inversión de YZi Labs utilizar un custodio externo.

Análisis de precio de PEPE: James Wynn vuelve a abrir posiciones largas tras la liquidación de 53 millones de dólares en PEPE

PEPE cayó junto con la debilidad general del mercado cripto, con liquidaciones totales de futuros que superaron los 1.2 billions de dólares. La actividad de las ballenas sugiere un sentimiento alcista a pesar de que los indicadores técnicos apuntan a un mayor riesgo a la baja.