Escrito por: Saint

Traducción: AididiaoJP, Foresight News

En el mercado cripto, cada cierto tiempo surge un producto DeFi que se vuelve un éxito.

Pumpfun facilitó la emisión de tokens, mientras que Kaito cambió la distribución de contenido.

Ahora, YieldBasis redefinirá la forma en que los proveedores de liquidez obtienen ganancias: convirtiendo la volatilidad en rendimiento y eliminando la pérdida impermanente.

En este artículo, exploraremos los conceptos básicos, analizaremos cómo funciona YieldBasis y destacaremos las oportunidades de inversión relacionadas.

Resumen

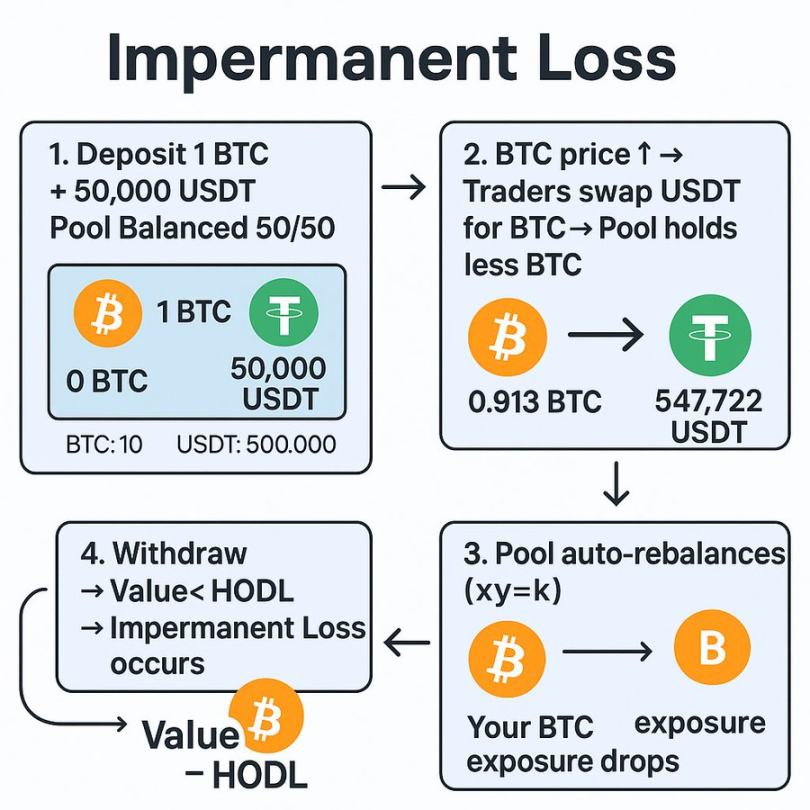

Si alguna vez proporcionaste liquidez a un pool de dos activos, probablemente experimentaste la pérdida impermanente.

Pero para quienes no están familiarizados con el concepto, un repaso rápido:

La pérdida impermanente es una pérdida temporal de valor que ocurre cuando se provee liquidez a un pool que contiene dos activos.

A medida que los usuarios intercambian entre estos activos, el pool se reequilibra automáticamente, lo que usualmente lleva a que el proveedor de liquidez termine con más del activo que se vendió.

Por ejemplo, en un pool BTC/USDT, si el precio de BTC sube, los traders venderán BTC al pool para obtener ganancias, y el proveedor de liquidez terminará con más USDT y menos BTC.

Al retirar los fondos, el valor total de la posición suele ser menor que si simplemente se hubiera mantenido BTC.

En 2021, los altos rendimientos anuales y los incentivos de liquidez eran suficientes para compensar esto.

Pero a medida que DeFi maduró, la pérdida impermanente se convirtió en un verdadero defecto.

Diversos protocolos introdujeron soluciones, como liquidez concentrada, proveedores de liquidez delta neutrales y pools de un solo lado, pero cada método tiene sus propios compromisos.

YieldBasis adopta un enfoque nuevo, buscando capturar rendimiento de la volatilidad y eliminar por completo la pérdida impermanente, haciendo que proveer liquidez vuelva a ser rentable.

¿Qué es YieldBasis?

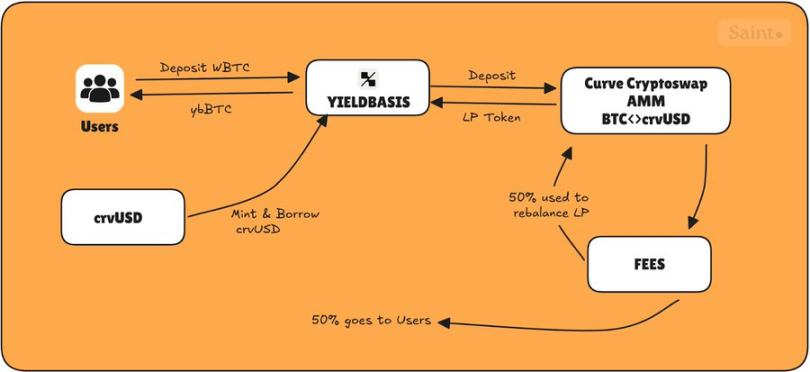

En pocas palabras, YieldBasis es una plataforma construida sobre Curve que utiliza los pools de Curve para generar rendimiento a partir de la volatilidad de precios, mientras protege la posición del proveedor de liquidez contra la pérdida impermanente.

Al inicio, bitcoin es el activo principal. Los usuarios depositan BTC en YieldBasis, que lo asigna a los pools de BTC en Curve y utiliza una estructura on-chain única para aplicar apalancamiento, neutralizando así la pérdida impermanente.

Fundada por el mismo equipo detrás de Curve, incluyendo a @newmichwill.

YieldBasis ya ha alcanzado hitos importantes:

• Recaudó más de 50 millones de dólares de los principales fundadores e inversores

• Más de 150 millones de dólares comprometidos en la venta de Legion

• Su pool de BTC se llenó en minutos tras el lanzamiento

Entonces, ¿cómo funciona realmente este mecanismo?

Entendiendo el flujo de trabajo de YieldBasis

YieldBasis opera mediante un proceso de tres pasos, diseñado para mantener una posición apalancada 2x mientras protege a los proveedores de liquidez del riesgo a la baja.

Depósito

El primer paso del usuario es depositar BTC en YieldBasis para acuñar ybBTC, un token recibo que representa su participación en el pool. Los activos actualmente soportados incluyen cbBTC, tBTC y WBTC.

Préstamo flash y configuración de apalancamiento

El protocolo toma un préstamo flash de crvUSD por un valor igual en dólares al BTC depositado.

El BTC y el crvUSD prestado se emparejan y se proveen como liquidez al pool BTC/crvUSD en Curve.

Los tokens LP resultantes se depositan como colateral en un CDP (posición de deuda colateralizada) de Curve para obtener otro préstamo de crvUSD, que se utiliza para pagar el préstamo flash, dejando la posición completamente apalancada.

Esto crea una posición apalancada 2x con una proporción de deuda constante del 50%.

Rebalanceo del apalancamiento

A medida que el precio de BTC fluctúa, el sistema se rebalancea automáticamente para mantener la proporción de deuda-equidad en 50%:

-

Si BTC sube: el valor del LP aumenta → el protocolo toma más crvUSD prestado → la exposición se restablece a 2x

-

Si BTC baja: el valor del LP disminuye → se redimen algunos LP → se paga la deuda → la proporción vuelve al 50%

Esto mantiene la exposición a BTC constante, y aunque el precio fluctúe, no se pierde BTC.

El rebalanceo se gestiona mediante dos componentes clave: el market maker automatizado de rebalanceo y el pool virtual.

El market maker automatizado de rebalanceo rastrea los tokens LP y la deuda en crvUSD, ajustando el precio para incentivar a los arbitrajistas a restaurar el equilibrio.

Al mismo tiempo, el pool virtual empaqueta todos los pasos —préstamo flash, acuñación/destrucción de tokens LP y pago del CDP— en una sola transacción atómica.

Este mecanismo previene eventos de liquidación al mantener el apalancamiento estable, mientras otorga pequeñas ganancias a los arbitrajistas para mantener el equilibrio.

El resultado es un sistema autoequilibrado que cubre continuamente la pérdida impermanente.

Comisiones y distribución de tokens

YieldBasis tiene cuatro tokens principales que definen su sistema de incentivos:

-

ybBTC: derecho sobre el LP BTC/crvUSD apalancado 2x

-

ybBTC en staking: versión en staking para ganar emisiones de tokens

-

YB: token nativo del protocolo

-

veYB: YB bloqueado para votación, otorga derechos de gobernanza y recompensas mejoradas

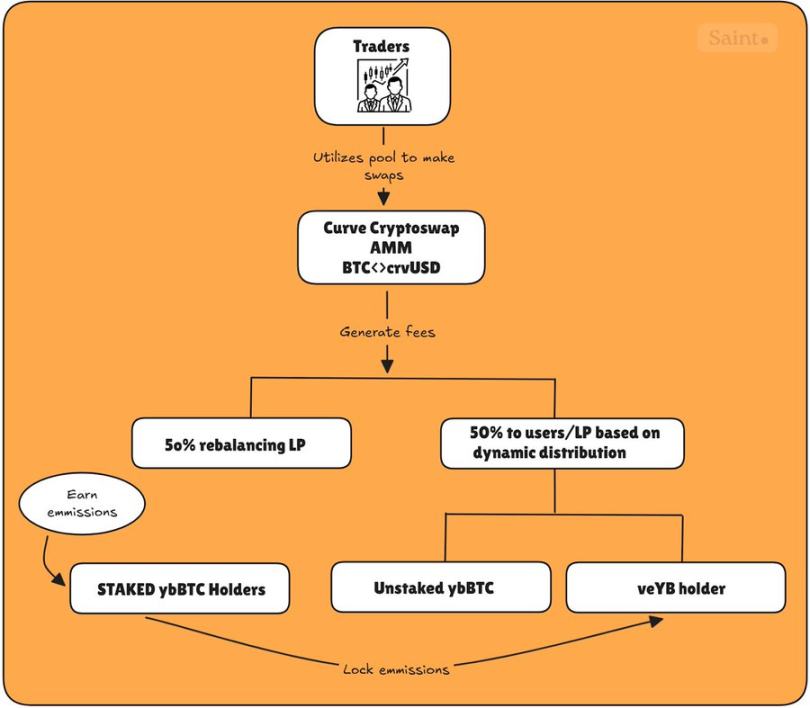

Todas las comisiones de trading generadas en el pool BTC/crvUSD se dividen así:

-

50% para los usuarios (compartido entre los holders de ybBTC sin staking y veYB)

-

50% regresa al protocolo para financiar el mecanismo de rebalanceo

El 50% que regresa al pool de rebalanceo asegura que no haya liquidaciones por falta de arbitrajistas para equilibrar el pool; por eso el protocolo usa el 50% de las comisiones para hacerlo por sí mismo.

El 50% restante, asignado a los usuarios, se comparte dinámicamente entre los holders de ybBTC sin staking y los de veYB.

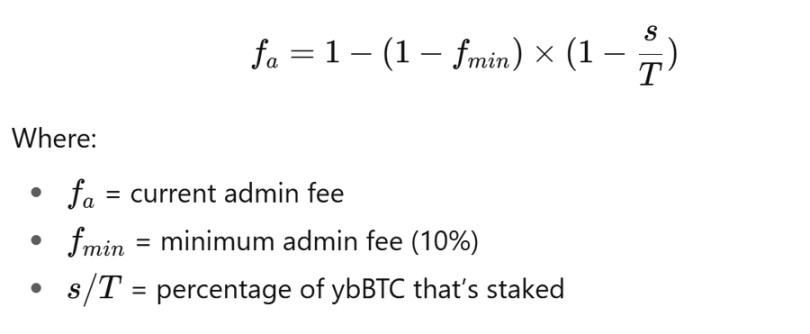

En resumen, el protocolo rastrea la cantidad de ybBTC en staking y usa la siguiente fórmula para ajustar las comisiones que cada holder (ybBTC sin staking y veYB) puede ganar:

Cuando nadie hace staking (s = 0)

Así, 𝑓ₐ = 𝑓𝑚𝑖𝑛 = 10%, los holders de veYB solo reciben una pequeña parte (10%) y los holders de ybBTC sin staking reciben el resto (90%).

Cuando todos hacen staking (s = T)

Así, 𝑓ₐ = 100%, los holders de veYB reciben todas las comisiones del lado del usuario, ya que nadie queda para ganar comisiones de trading.

Cuando la mitad del suministro está en staking (s = 0.5T), la comisión de gestión sube (≈ 36.4%), veYB recibe 36.4% y los holders sin staking comparten el 63.6%.

Para los holders de ybBTC en staking, reciben emisiones de YB, que pueden bloquearse como veYB, por un mínimo de 1 semana y un máximo de 4 años.

Los holders de ybBTC en staking pueden bloquear las emisiones recibidas para disfrutar simultáneamente de las comisiones y emisiones como holders de veYB, creando un efecto flywheel que les permite maximizar las comisiones del protocolo, como se muestra en la siguiente imagen.

Desde su lanzamiento, yieldbasis ha mostrado estadísticas interesantes:

-

Volumen total de trading de 28.9 millones de dólares

-

Más de 6 millones de dólares usados para rebalanceo

-

Más de 200 mil dólares generados en comisiones.

Opinión personal

YieldBasis representa uno de los diseños más innovadores en provisión de liquidez desde el modelo original de stable swap de Curve.

Combina mecanismos comprobados: tokenomics de voto y bloqueo, rebalanceo automático y provisión de liquidez apalancada, integrados en un nuevo marco que podría establecer el próximo estándar para estrategias de rendimiento eficientes en capital.

Dado que fue construido por el mismo equipo detrás de Curve, el optimismo del mercado no sorprende. Con más de 50 millones de dólares recaudados y pools llenos en minutos, los inversores claramente apuestan por su futura emisión de tokens.

Aun así, el producto está en una etapa temprana. La naturaleza relativamente estable de BTC lo hace ideal como activo de prueba, pero introducir pares de alta volatilidad demasiado pronto podría desafiar el mecanismo de rebalanceo.

Dicho esto, la base parece sólida y, si el modelo puede escalar de manera segura, podría abrir una nueva frontera de rendimientos para los proveedores de liquidez en DeFi.