Bitcoin e la liquidità globale: segue o guida davvero?

Il calo di bitcoin potrebbe essere una "mossa preventiva" in risposta al restringimento della liquidità.

Il calo di Bitcoin potrebbe essere una "mossa anticipata" in risposta al restringimento della liquidità.

Scritto da: Michael Nadeau

Traduzione: Chopper, Foresight News

Esistono molti strumenti e quadri per comprendere l’andamento del prezzo di Bitcoin, come l’equazione quantitativa della moneta (MV = PQ), il rapporto stock-to-flow, il rapporto tra valore di rete e volume delle transazioni, il rapporto tra valore di rete e legge di Metcalfe, il rapporto tra prezzo realizzato e capitalizzazione di mercato, il costo di produzione, ecc.

Ma nell’attuale mercato, tutto alla fine si riduce alle condizioni di liquidità.

In questo articolo esploreremo la relazione tra Bitcoin e la liquidità globale: Bitcoin è davvero "in ritardo" rispetto alla liquidità globale?

Bitcoin e liquidità globale

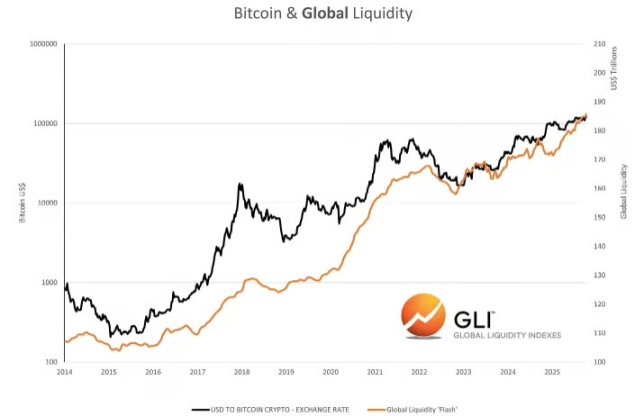

Fonte dati: Global Liquidity Indexes

Secondo la ricerca di Global Liquidity Indexes: "I dati storici mostrano che i cambiamenti nella liquidità spesso innescano variazioni nei prezzi degli asset rischiosi, con un ritardo di circa 3 mesi. In particolare, quando la liquidità globale aumenta, gli asset rischiosi tendono a performare meglio; mentre una diminuzione della liquidità spesso preannuncia una debolezza nei prezzi degli asset."

Inoltre, Raoul Pal di Global Macro Investor afferma che la liquidità globale spiega il 90% della volatilità del prezzo di Bitcoin.

Quali sono i dati attuali?

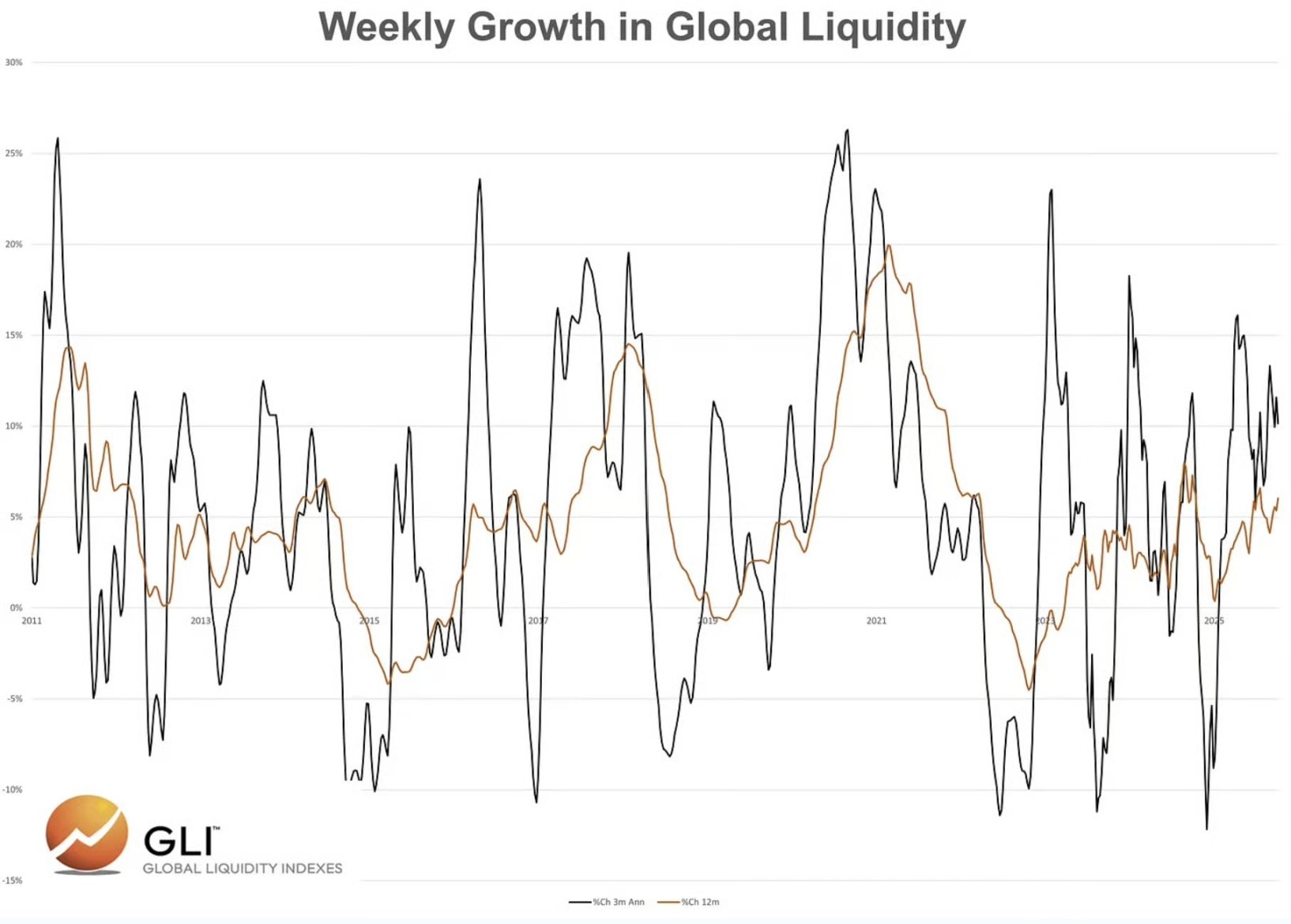

- Il tasso di crescita annualizzato su tre mesi della liquidità globale è del 10,2%;

- Il tasso di crescita annuale della liquidità globale è attualmente del 6%.

Fonte dati: Global Liquidity Indexes

Secondo questi dati e questa logica, Bitcoin dovrebbe continuare a salire, giusto?

Dai dati e dalla narrazione comune, la conclusione sembra essere questa. Tuttavia, nei due cicli precedenti, la liquidità globale ha continuato ad espandersi per un periodo piuttosto lungo anche dopo che Bitcoin aveva raggiunto il suo massimo.

Fonte dati: Global Liquidity Indexes

Questo fenomeno è in contrasto con l’affermazione comune che "il prezzo di Bitcoin è in ritardo rispetto alla liquidità".

Fermiamoci un attimo e riflettiamo: perché Bitcoin dovrebbe essere in ritardo rispetto alle condizioni di liquidità?

Dopotutto, il mercato è lungimirante; inoltre, Bitcoin viene scambiato 24 ore su 24, 7 giorni su 7 nei mercati globali. Perché dovrebbe essere in ritardo rispetto a una variabile chiave come la liquidità, riconosciuta da tutti i partecipanti al mercato come determinante del prezzo?

In realtà, riteniamo che Bitcoin stia guidando la liquidità globale, soprattutto nei picchi dei cicli di mercato.

Perché? Crediamo che il mercato stia anticipando la tendenza al restringimento della liquidità, riuscendo a percepire i cambiamenti imminenti.

Ma nei minimi di mercato (bear market), la situazione è opposta: la liquidità globale tende a guidare Bitcoin.

Perché? Perché nei bear market, il mercato di solito aspetta segnali chiari dalle autorità monetarie e fiscali prima di agire.

Va detto che, al momento, non abbiamo ancora confermato questa opinione tramite analisi quantitativa, ma analizzando i grafici possiamo sostenere questa tesi.

Supponendo che la liquidità globale si espanda nuovamente dopo che Bitcoin ha raggiunto il suo massimo, il nostro compito principale è: individuare i catalizzatori che portano a una diminuzione della liquidità globale.

Nell’ultimo ciclo, il catalizzatore è stato l’alta inflazione e la necessità della Federal Reserve di aumentare rapidamente i tassi di interesse. Questo è stato il motivo per cui il mercato si è "mosso in anticipo" nel novembre 2021, quando la contrazione della liquidità era guidata dalla politica monetaria delle banche centrali.

Quale potrebbe essere il catalizzatore in questo ciclo?

In questo ciclo, la pressione sul restringimento della liquidità potrebbe non provenire dalla Federal Reserve (il mercato prevede che la Fed taglierà i tassi a ottobre e dicembre), ma dalla politica fiscale.

Impatto fiscale atteso: aumento dei dazi e tagli alla spesa BBB

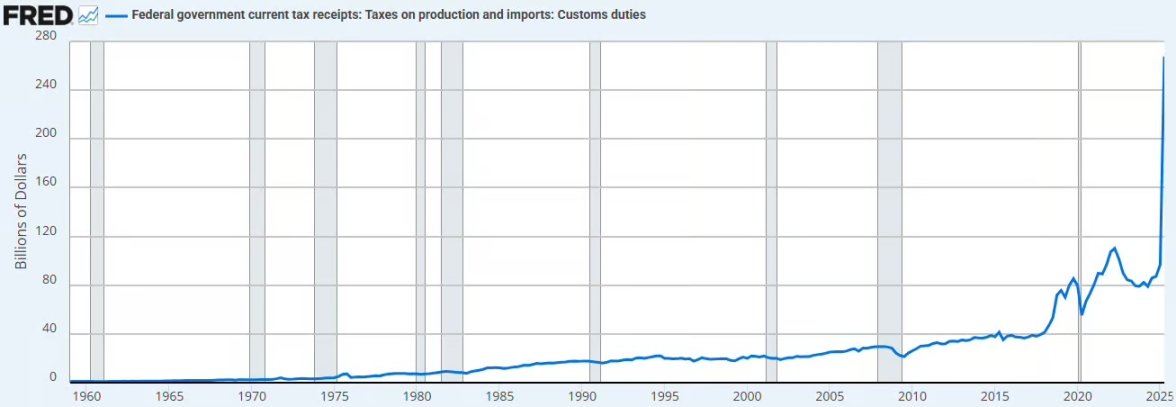

Entrate tariffarie previste: supponendo un’aliquota tariffaria del 13%, si prevede un aumento delle entrate tariffarie di 380 miliardi di dollari all’anno. Il grafico seguente mostra l’impatto delle tariffe fino ad oggi.

Fonte dati: Federal Reserve Economic Database

Questo porterà a un drenaggio della liquidità dal settore privato, che tornerà nei conti fiscali del settore pubblico.

Riteniamo che, anche se questa misura non dovesse causare deflazione, eserciterà comunque una pressione deflazionistica.

Tagli alla spesa: il Congressional Budget Office (CBO) degli Stati Uniti prevede che nei prossimi dieci anni verranno tagliate spese per 1.2-1.3 trillions di dollari, inclusa la riforma di Medicaid, la riduzione del budget per il Supplemental Nutrition Assistance Program (SNAP), ecc., pari a circa 125 miliardi di dollari di spesa tagliata ogni anno.

Sommando l’aumento delle entrate tariffarie e i tagli alla spesa, si otterrà una stretta fiscale annuale di 505 miliardi di dollari, pari all’1,7% del PIL degli Stati Uniti.

Tuttavia, nel 2026 gli Stati Uniti introdurranno politiche di riduzione fiscale efficaci per le imprese, tra cui l’esenzione fiscale per le mance, e ogni anno saranno aggiunti 35 miliardi di dollari di spesa per infrastrutture, difesa, ospedali rurali, NASA, ecc.

Queste misure potrebbero compensare la stretta fiscale dovuta all’aumento dei dazi e ai tagli alla spesa, ma saranno sufficienti?

Se Bitcoin sta davvero guidando la liquidità ai massimi del ciclo, allora riteniamo che stia attualmente "anticipando" l’impatto negativo della stretta fiscale sulla liquidità.

Probabilmente avrai sentito spesso Besant dire in un’intervista: "Vogliamo stimolare l’economia attraverso il settore privato."

Siamo d’accordo con questa direzione, ma il processo per raggiungere questo obiettivo potrebbe essere pieno di ostacoli. Ecco perché l’amministrazione Trump insiste su forti tagli ai tassi di interesse, con l’obiettivo di facilitare la transizione verso il nuovo modello economico.

Liquidità bancaria

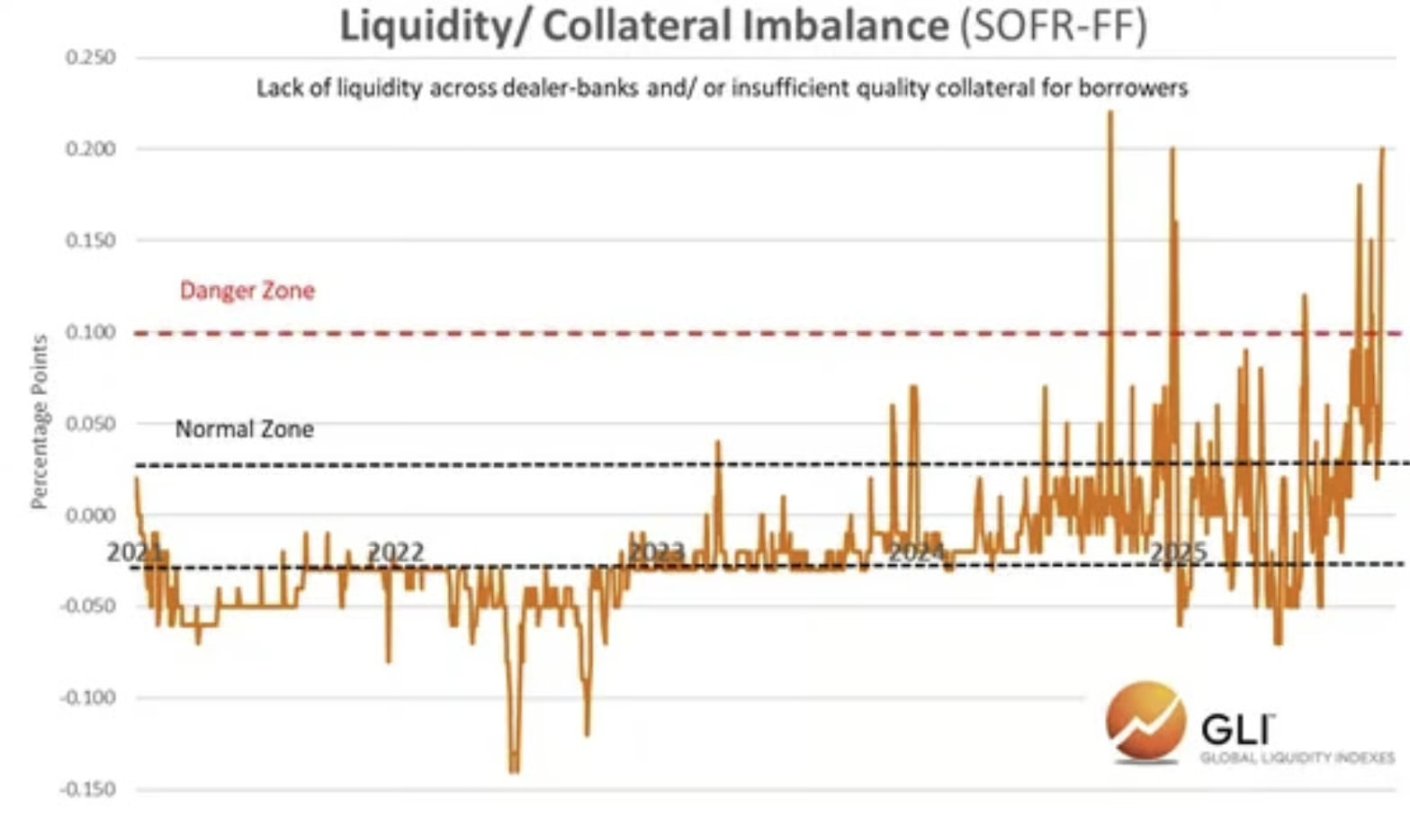

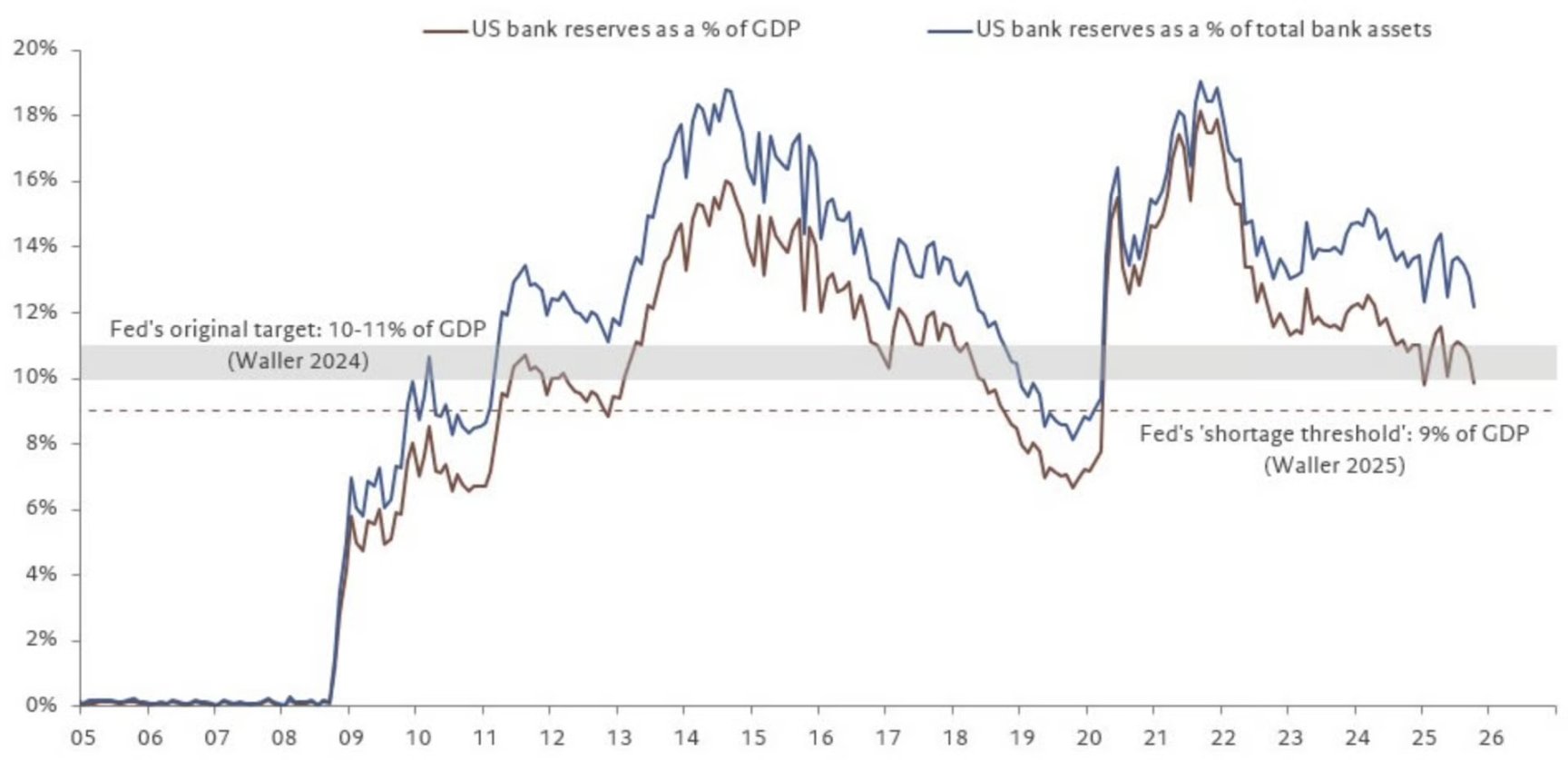

Oltre ai potenziali cambiamenti nella politica fiscale sopra menzionati, osserviamo anche che la liquidità bancaria si sta restringendo.

Il grafico seguente mostra che, durante le sessioni di finanziamento overnight, lo squilibrio tra la liquidità tra le banche dealer e le garanzie disponibili sta diventando sempre più marcato. Questo indica che il mercato monetario sta affrontando una carenza di liquidità: i dealer mancano di contanti o di garanzie.

Questo fenomeno è coerente con i seguenti fattori:

- Stretta fiscale;

- Continua riduzione del bilancio della Federal Reserve;

- Ricostruzione del saldo del conto generale del Tesoro.

Fonte dati: Global Liquidity Indexes

Con il progredire di questi fattori, le riserve bancarie si stanno avvicinando al livello di carenza fissato dalla Federal Reserve.

Fonte dati: @fwred

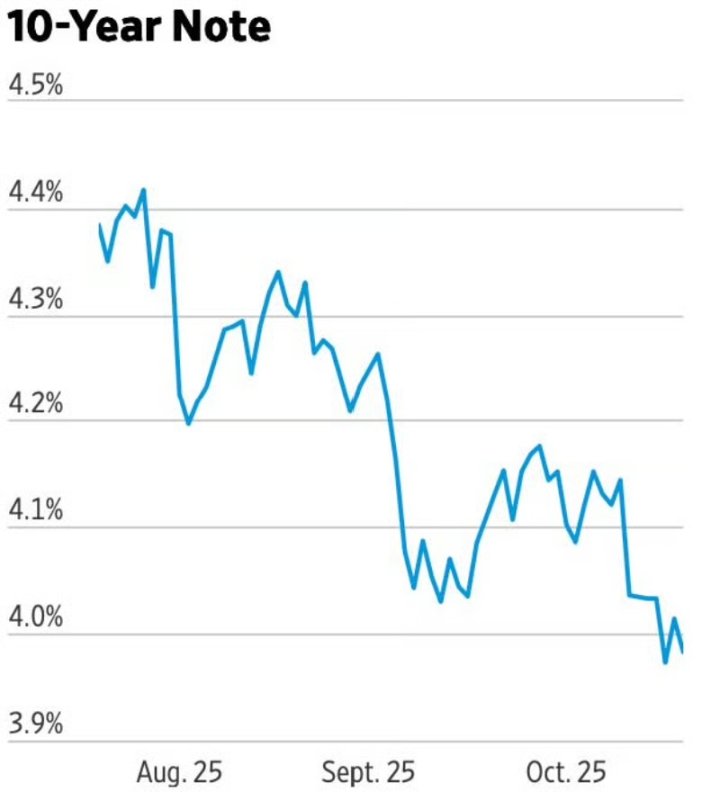

In sintesi, vari segnali indicano che si stanno accumulando problemi e l’andamento del mercato obbligazionario sembra confermare questa situazione.

Conclusione

È chiaro che, nei picchi dei due cicli precedenti, Bitcoin ha guidato la liquidità globale. Nel ciclo del 2021, Bitcoin ha percepito in anticipo la tendenza all’alta inflazione e all’aumento dei tassi di interesse; all’epoca, l’amministrazione Biden stava promuovendo la transizione dell’economia verso un modello guidato dalla politica fiscale, che è stato il fattore chiave che ha guidato la liquidità di Bitcoin in questo ciclo.

E ora?

Stiamo gradualmente uscendo dal modello guidato dalla politica fiscale. A nostro avviso, durante questa transizione, gli asset rischiosi potrebbero subire un impatto negativo.

Esclusione di responsabilità: il contenuto di questo articolo riflette esclusivamente l’opinione dell’autore e non rappresenta in alcun modo la piattaforma. Questo articolo non deve essere utilizzato come riferimento per prendere decisioni di investimento.

Ti potrebbe interessare anche

Shiba Inu mantiene il range di $0.000010 mentre il grafico segnala un potenziale breakout del 40%

Il prezzo di XRP si mantiene a $2,58 mentre i trader monitorano la zona di resistenza critica a $2,60

Solana si mantiene sopra i $189 mentre la struttura d'onda in espansione punta a nuovi massimi

I principali guadagni nel settore crypto oggi: Virtual Protocol guida con un aumento del 31,98%