Solana Meme Platform Melee、Raydiumが「見えない勝者」になる?

Letsbonk.fun は最近、トラックの「兄貴分」である Pump.fun に対してデータレベルで反撃を完了しました。

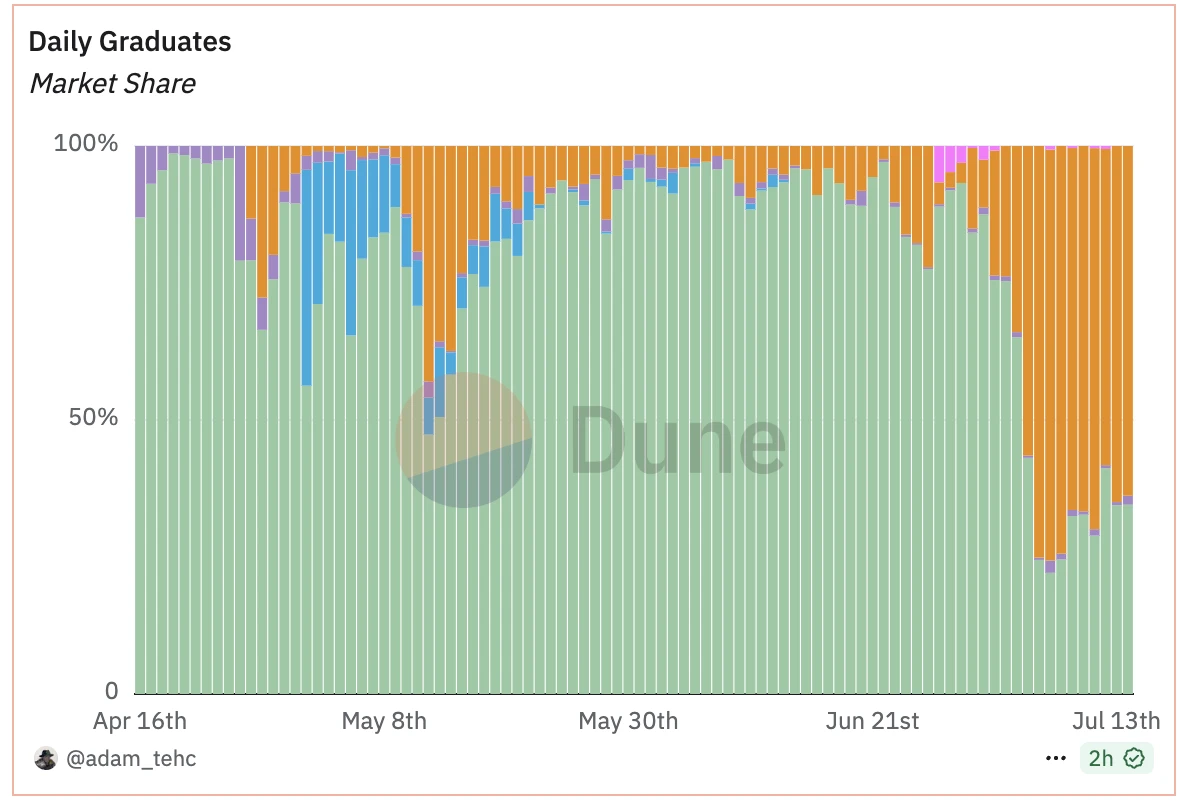

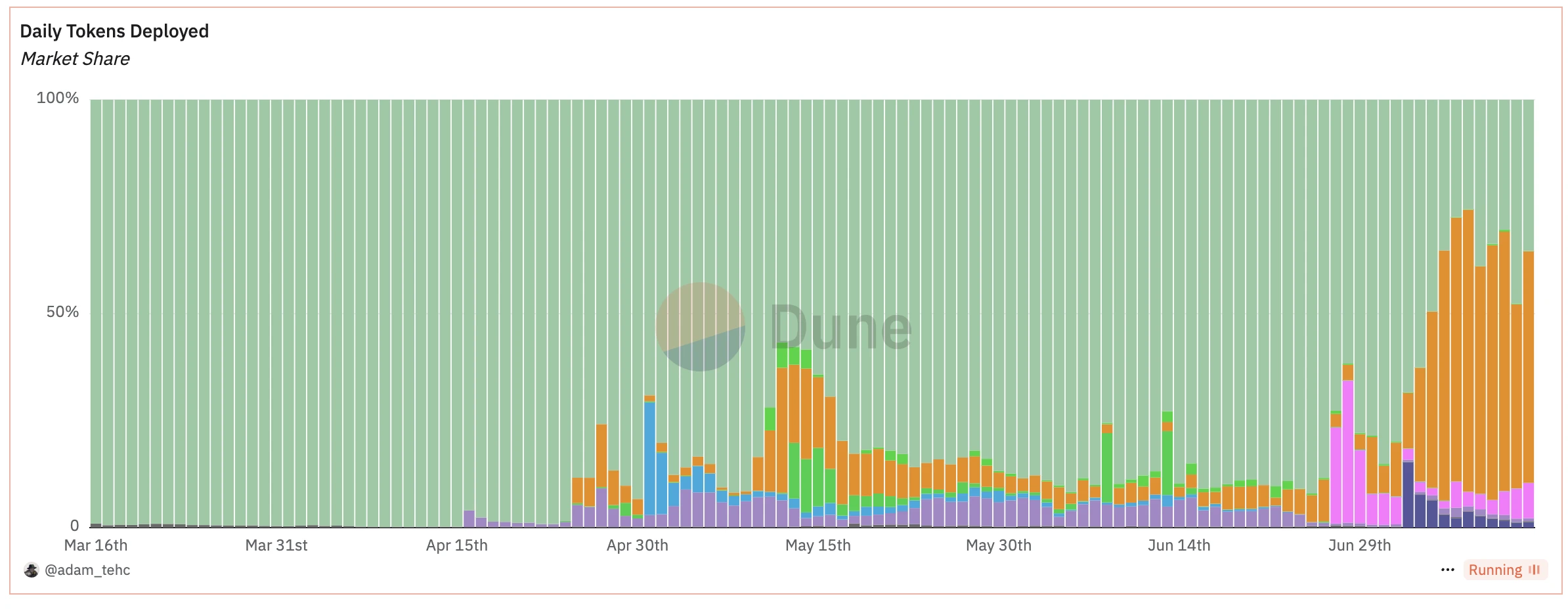

DuneのオンチェーンアナリストAdamがまとめたデータパネルによると、Letsbonk.fun(下図のオレンジ色の部分)は最近、毎日のトークン展開と毎日のトークン卒業という2つのコアデータでPump.fun(下図の緑の部分)を上回り、市場で最も人気のあるMemeトークンローンチプラットフォームになったことが示されています。

Letsbonk.fun の急成長に伴い、このプラットフォームで潜在的な富のコードを見つけようとする人が増えていますが、Letsbonk.fun データの急増後、もう 1 つの大きな勝者、Raydium を見逃している人が多くいます。

Letsbonk.funの台頭がRaydiumにとってなぜ良いことなのでしょうか?物語はPump.funとRaydiumの確執から始まります。

Pump.funが撤退、Raydiumが反撃

概要を簡単に説明すると、Pump.funの初期設計では、トークン発行は「内部市場」と「外部市場」の2段階を経る必要があります。トークン発行後、まず「内部市場」の取引段階に入り、pump.funプロトコル独自のボンディングカーブに基づいてマッチングが行われます。取引量が69,000米ドルに達すると、「外部市場」の取引段階に入ります。その時点で流動性はRaydiumに移行され、DEX上にプールが確立され、取引は継続されます。

しかし、Pump.funは3月21日に自社開発のAMM DEX製品「PumpSwap」のリリースを発表しました。それ以降、Pump.funトークンが「外部市場」に流入すると、流動性はRaydiumに移行せず、PumpSwapに振り向けられるようになります。この動きはPump.funからRaydiumへの流通経路を直接遮断し、Raydiumの取引量と手数料収入を減少させます。

これに対し、Raydiumは4月16日、トークン発行プラットフォーム「LaunchLab」を正式にローンチしたと発表しました。ユーザーはプラットフォームを通じて迅速にトークンを発行し、トークンの流動性が一定水準(85 SOL)に達すると、自動的にRaydium AMMに移行できます。これは明らかに、攻撃的なPump.funに対するRaydiumの直接的な反撃です。

それで、これは Letsbonk.fun とどう関係があるのでしょうか?

バリューフロー: Letsbonk.fun、LaunchLab、Raydium

LaunchLabはトークン発行機能の点ではPump.funに類似していますが、最大の特徴は発行プロセス自体ではありません。LaunchLabのアーキテクチャはサードパーティとの統合をサポートしており、外部のチームやプラットフォームがLaunchLabエコシステム内で独自のローンチ環境を構築・管理することを可能にします。つまり、サードパーティはLaunchLabの基盤技術とRaydiumの流動性プールを活用して、独立したトークンローンチフロントエンドを立ち上げることができるのです。

この記事の主役である Letsbonk.fun は、Bonk チームが LaunchLab フレームワークに基づいて開発したサードパーティの起動プラットフォームです。

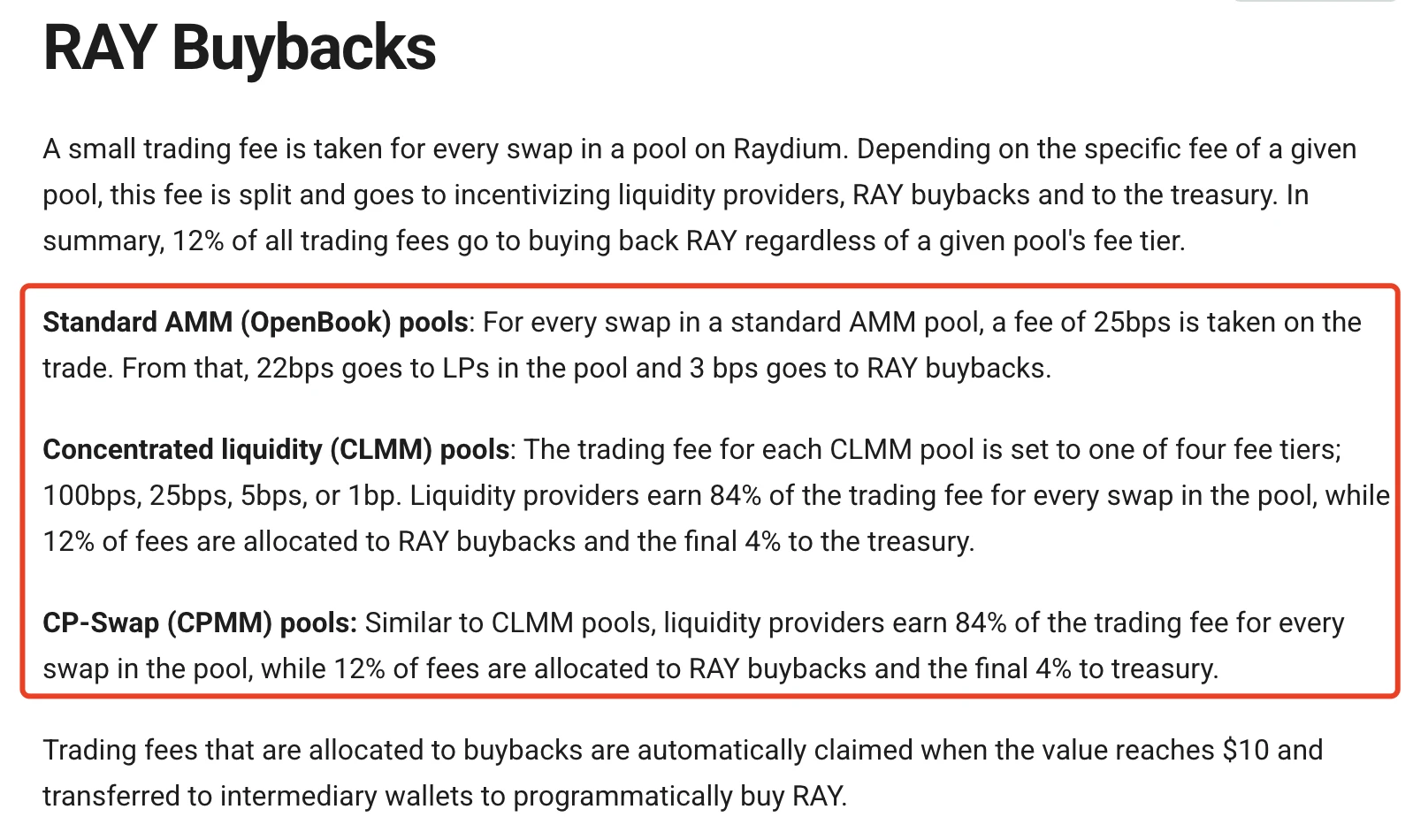

Letsbonk.funはLaunchLabをベースとして開発されたサードパーティプラットフォームとして、LaunchLabの手数料メカニズムを採用しています。Letsbonk.funをベースとして発行されるすべてのMemeトークンに対して、LaunchLabは1%の共同カーブ発行手数料を徴収し、そのうち25%はRAYの買い戻しに直接使用されます。また、トークンが「内部市場」からリリースされた後、Raydiumも流動性プールの手数料ルールに基づいて手数料を徴収し、その一部はRAYの買い戻しに投資されます。

Odaily: さまざまなタイプの流動性プールに対するRaydiumの手数料買い戻し比率。

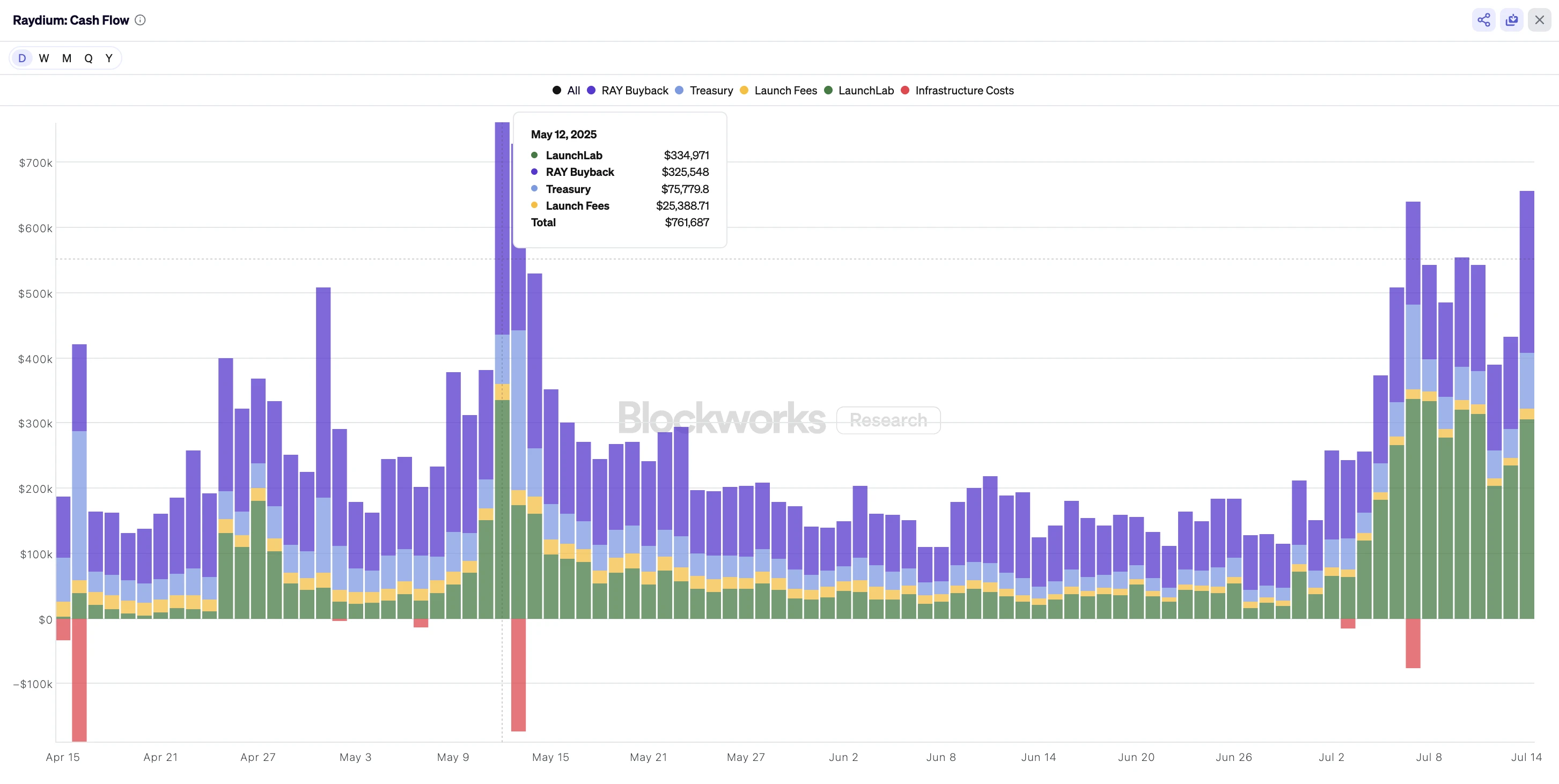

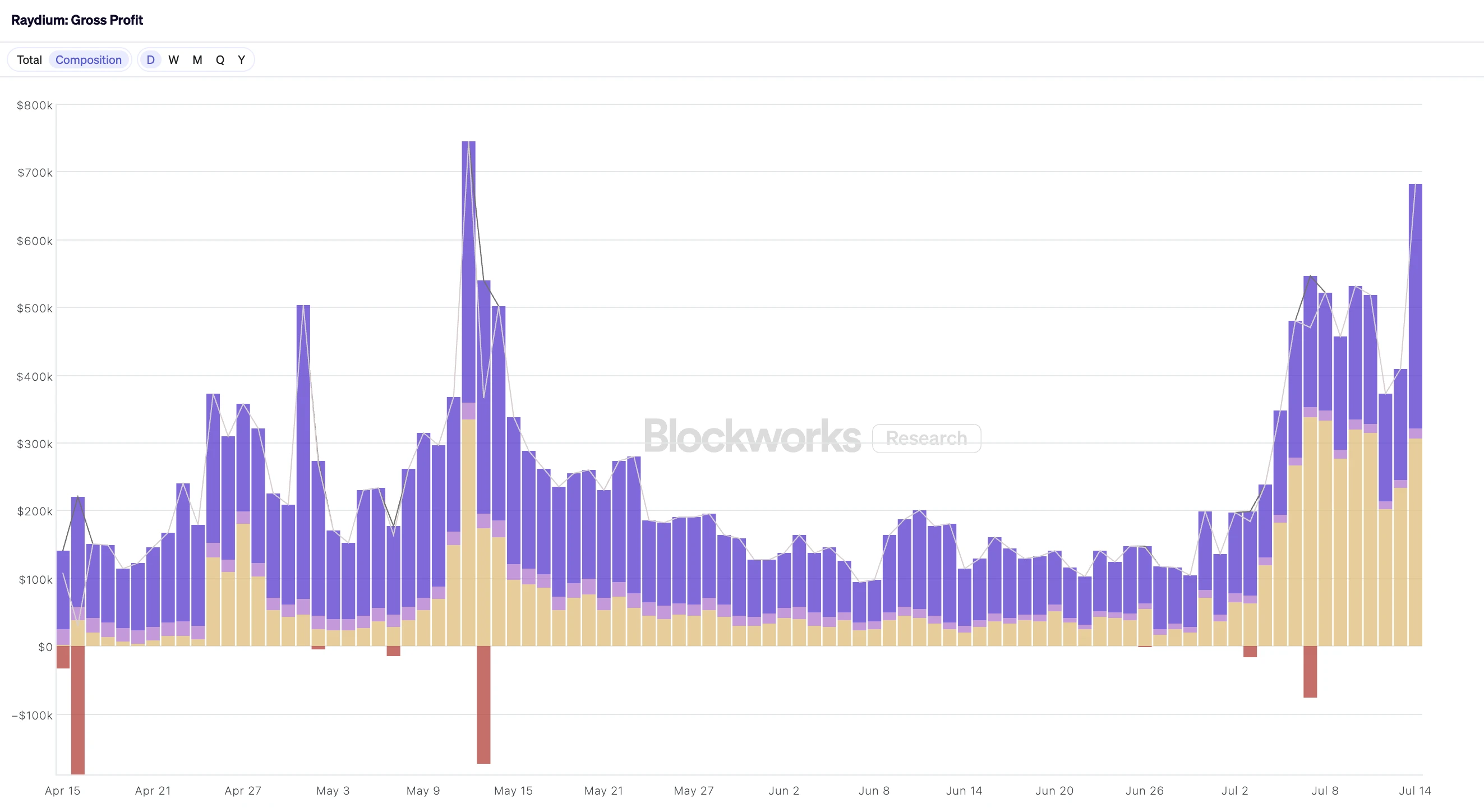

Blockworksのデータによると、4月16日のLaunchLabの立ち上げ以来、Raydiumのプロトコル収益とRAY買い戻し量は大幅に増加しており、その成長軌道はLaunchLabプラットフォームのデータ変動と非常に重なっています。5月13日、LaunchLabプラットフォームはトークンの卒業数で初めてPump.funを上回り、同じ日にRaydiumは最近の買い戻しピークである325,000米ドルを記録しました。さらに、最近のLetsbonk.funの発生により、Raydiumのプロトコル収益とRAY買い戻し量は再び大幅に増加しました。

さらに注目すべきは、以前はRaydiumのプロトコル収入は主に流動性プールの交換手数料(下図の紫色の部分)から得られていましたが、最近はLaunchLabの発行手数料収入(下図の黄色の部分)が徐々にそれを上回り、Raydiumの新たな主な収入源となり、この手数料の25%が直接RAYの買い戻しに使用されることです。

さらに注目すべきは、以前はRaydiumのプロトコル収入は主に流動性プールの交換手数料(下図の紫色の部分)から得られていましたが、最近はLaunchLabの発行手数料収入(下図の黄色の部分)が徐々にそれを上回り、Raydiumの新たな主な収入源となり、この手数料の25%が直接RAYの買い戻しに使用されることです。

昨日の24万9000ドルの自社株買いデータに基づくと、Raydiumは毎年約9088万ドルをRAYの自社株買いに投資できることになります。RAYの現在の流動市場価値は約7億4900万ドルであり、これはRAYの市場価値の12%が毎年買い戻されることを意味します。これは、巨大かつ継続的な買いの力となるでしょう。

Memeに加えて、米国株のトークン化もある

LaunchLabの手数料収入の継続的な増加に加えて、最近の米国株のトークン化のホットなトレンドも、Raydiumのプロトコル収入の増加につながると予想されています。

すでにKrakenの株式トークン化プラットフォームxStocksが正式にローンチされ、 Solana 上で人気米国株のトークン化証券がシリーズ発行されています。これらの米国株トークンのほとんどは、Raydiumに流動性プールを展開しています。現在の取引量はまだ限られており、手数料の貢献は明確ではありませんが、米国株トークン化の市場動向を考慮すると、この分野も大きな収益成長が期待されています。

今後、Letsbonk.funが現在の市場シェアを維持できれば(LaunchLabやその他のサードパーティプラットフォームの成長を考慮に入れなくても)、Raydiumは現在のプロトコル収益と買い戻しの強さを維持できるでしょう。米国株取引の潜在的な成長期待と相まって、このデータはさらなる飛躍的な進歩をもたらすと期待されます。

免責事項:本記事の内容はあくまでも筆者の意見を反映したものであり、いかなる立場においても当プラットフォームを代表するものではありません。また、本記事は投資判断の参考となることを目的としたものではありません。

こちらもいかがですか?

先物取引と取引BotにERAUSDTが登場

先物取引と取引BotにESUSDTが登場

[新規上場] Bitget LaunchpoolにEclipse(ES)が登場!参加して1,511,494 ESの山分けを獲得しよう

TANSSI セービングに申し込んで15%のAPRを獲得しよう