イーサリアムETF1年前:冷え込みから熱気へ、資金の流れを支える機関投資家の信頼感の変化

プラティク・デサイ

編集:Saoirse、Foresight News

3か月前(イーサリアムETFは、多額の資本流出、市場の注目度の低さ、利回りの優位性の不足により楽観視されていませんでした)、イーサリアムの最も熱心な支持者にとっても、米国でイーサリアムの上場投資信託(ETF)1周年を祝うことは夢物語のように思えました。

しかし、イーサリアム ETF は現在、ハイライトを迎えています。2024 年 7 月 23 日に初めて取引が開始されてから丸 1 年が経過したのです。

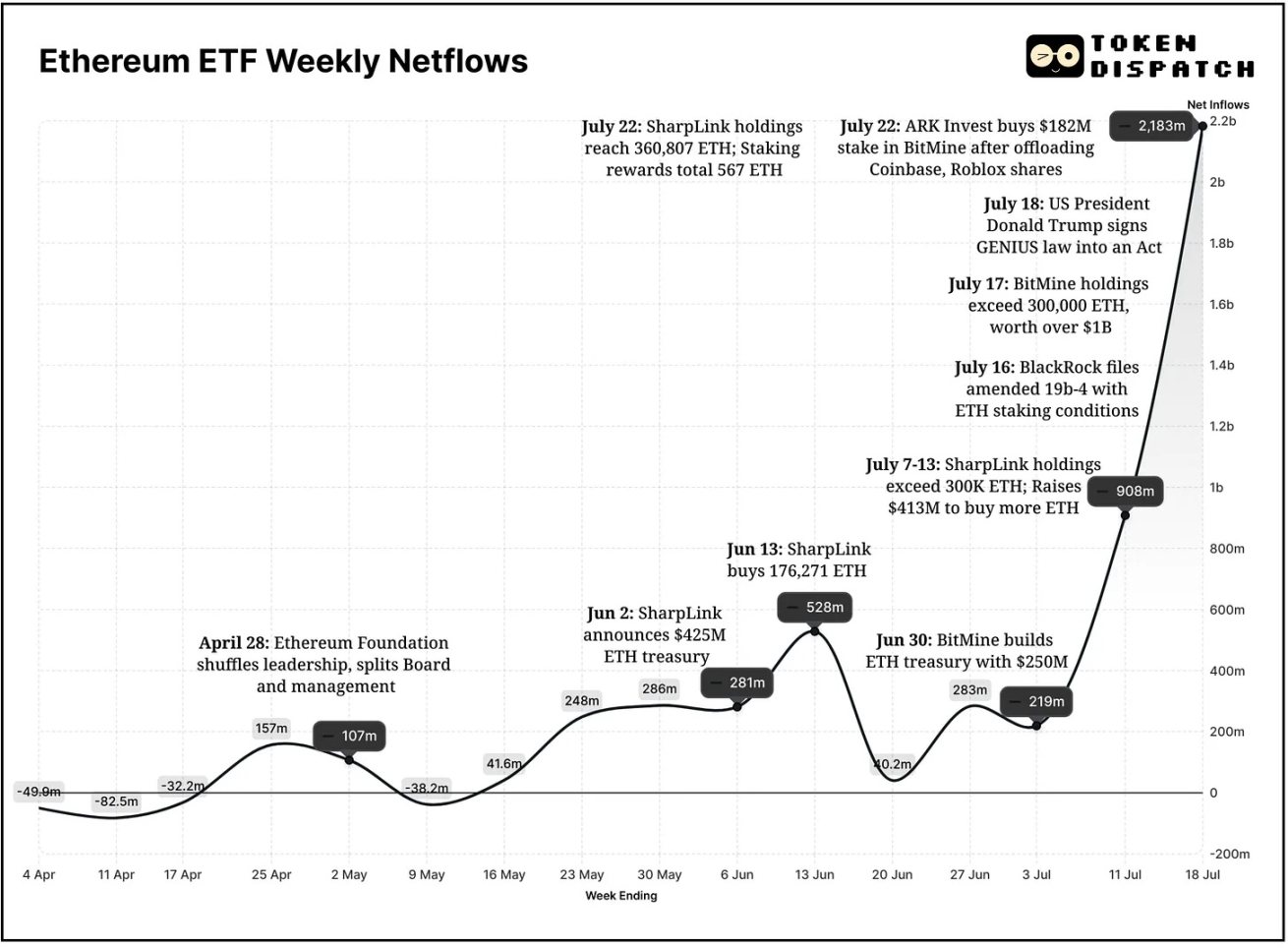

2025年6月、イーサリアムETFは月間パフォーマンスで過去最高を記録し、流入額は35億ドルを超えました。これは、2024年12月のピークである20億8000万ドルを70%上回る額です。7月はさらに流入額が伸び、これまでに30億ドルを超えており、6月を上回ると予想されています。7月18日までの過去2週間は、純流入額が最も多かった2週間でした。また、52週間の運用開始以来初めて、10週間連続で純流出額がゼロとなっています。

下の図の「ホッケースティック」成長曲線は、この傾向を鮮明に表しています。

しかし、イーサリアムETFの開発は順風満帆ではなかった。

2024年5月、米国規制当局はイーサリアムETFを承認し、同年7月23日に正式に取引を開始しました。当時の市場の反応はまちまちでした。年初にはビットコインETFが既に注目を集めており、イーサリアムETFのデビューは平凡な結果に終わりました。価格動向は低迷し、注目度は徐々に低下し、ローンチ初期には大規模な資金流入も見られませんでした。

実際、初期の資本フローの一部は純流出を示しました。

最初の39週間の取引で、イーサリアムETFが純流入を達成したのはわずか15週間でした。過去14週間と比較すると、純流入は13週間あり、過去3か月間の風向きの大きな変化が示されています。

2025年7月21日現在、米国のすべてのイーサリアムETFの運用資産(AUM)は190億ドルを超え、2か月前の約96億ドルから倍増しました。

ETFだけでなく、「イーサリアム準備資産」という形で機関投資家のイーサリアムへの関心も高まっている。

2025年6月2日、シャープリンク・ゲーミングは、米国上場企業として初めて、戦略準備金にイーサリアムを組み入れることを発表しました。仮想通貨コミュニティが、多くの上場企業がビットコインをバランスシートに組み入れるのを注視する中、ジョー・ルービン氏はイーサリアムを「準備資産パーティー」に招き入れました。

イーサリアムの共同創設者であり、コンセンシスの創設者兼CEOであるルービン氏は、シャープリンク・ゲーミングの取締役会に会長として参加し、同社の4億2500万ドルのイーサリアム戦略準備金を統率した。

準備資産プログラムの開始以来、シャープリンクは世界最大の企業レベルのイーサリアム保有者となり、360,807ETH(現在の価格で13億ドル以上)を保有しています。さらに、同社はイーサリアム保有資産のステーキングにより、さらに4億1,300万ドルを調達し、合計567ETHの報酬を獲得しました。

準備資産プログラムの開始以来、シャープリンクは世界最大の企業レベルのイーサリアム保有者となり、360,807ETH(現在の価格で13億ドル以上)を保有しています。さらに、同社はイーサリアム保有資産のステーキングにより、さらに4億1,300万ドルを調達し、合計567ETHの報酬を獲得しました。

さらに、シャープリンクは米国証券取引委員会に提出した補足目論見書において、普通株式の売却額を当初報告された10億ドルから50億ドルに増額するよう要請した。

しかし、イーサリアムの準備資産を開発している新しい企業が、これに激しく競争しています。

ビットコインマイニング企業のBitMine Immersionもイーサリアムに投資しており、30万ETH以上を保有している。これは現在の価格で10億ドル以上の価値がある。同社の会長トム・リー氏はウォール街のベテランで、さらに大きな目標を掲げている。

「イーサリアムの総供給量の5%を取得・ステーキングするという目標に向けて着実に前進しています。」現在、シャープリンクとビットマインが保有するイーサリアムの総量は、イーサリアム財団の保有量を上回っています。

全体的に、イーサリアム準備資産会社と ETF への資金の流れは、インフラ層としてのイーサリアムに対する機関投資家の投資信頼を反映しており、この信頼は依然として高まっています。

キャシー・ウッド氏のARKインベストは最近、コインベースとロブロックスの保有比率を下げ、ビットマイン・イマージョンの保有比率を1億8,200万ドル増加させた。ARKはこれまでイーサリアムへのエクスポージャーが不十分だったため、3つの主力ETFを再編し、ポートフォリオの1.5%をビットマインに配分した。

億万長者のピーター・ティール氏も同社の株式9.1%を保有している。

既存企業の合併により設立される新会社、Ether Machine は、機関投資家にイーサリアムのインフラとイーサのリターンにアクセスするためのプロフェッショナルグレードのチャネルを提供する公開取引プラットフォームを構築する予定です。

同社は、コンセンシスの元取締役兼代表であるアンドリュー・キーズ氏と、コンセンシスの元幹部で現Ether Machine CEOのデイビッド・メリン氏によって共同設立されました。合併後、Ether Machineはナスダックに上場し、15億ドル以上の価値を持つ40万ETH以上を保有する予定です。

ここ数ヶ月で何が変わったのでしょうか?イーサリアム財団における最近のリーダーシップの交代が、その理由の一つかもしれません。

2025年4月末、イーサリアム財団はリーダーシップの調整を行い、取締役会と経営陣を分離しました。新しいリーダーシップは、イーサリアムベースレイヤーの拡張、レイヤー2ロールアップ(セカンドレイヤー拡張ソリューション)の最適化、そしてユーザーエクスペリエンスの向上という3つの主要な優先事項を特定しました。

イーサリアムの実際的な価値と収益性は、投資家にとって非常に魅力的なターゲットにもなります。

現在、米国にはステーキング報酬を提供するETFはなく、米国証券取引委員会(SEC)もまだ承認していません。イーサリアムETFが将来的にステーキング機能を導入できれば、ETHは機関投資家のポートフォリオにおける「デジタル債券」となることが期待されます。

ステーキングをサポートするETFは、3%~5%のネイティブリターンをもたらす可能性があります。現在のイーサリアム保有額196億ドルに基づくと、平均リターンが4%であっても、ETF発行者はステーキング収入で7億5000万ドル以上を獲得できます。

ブラックロックはすでに質権を組み込んだ商品構造を検討しており、19b-4修正申請書には質権は「規制当局の承認を必要とする将来の潜在的な機能」であると明記されており、市場は今後の展開を見守っている。

専門家は、イーサリアムETFのステーキング機能が今年の第4四半期に承認されるだろうと予測している。

@JSeyff

多くの投資家にとって、ステーキングは「浅い配分」と「深い参加」を分ける重要な違いとなるかもしれません。コンプライアンス遵守の投資ツールを通じて得られる受動的な収入は、年金基金、寄付基金、政府系ファンドの市場参入を促す可能性があります。

昨年イーサリアムETFが立ち上げられた際に発表されたレポートの中で、マーケットメーカー兼トレーディング会社のウィンターミュートは、ステーキングの仕組みがないことが大きな欠点であり、「ETFの手段としてのイーサリアムの魅力を弱める可能性がある」と指摘した。

金利の引き下げ、インフレの安定化、あるいはより高いリターンを求める資本などのマクロ環境の変化があれば、イーサリアムは非常に競争力のある選択肢となるでしょう。イーサリアムは、供給不足によるデフレ、ステーキングによる収益性、そしてETFやカストディアンによる容易なアクセスを兼ね備えています。

イーサリアムの価格は機関投資家の動向と連動しています。さらなる価格上昇は市場の楽観論を巻き起こし、さらなる資金流入を促す可能性があります。いずれにせよ、長い沈黙の後、イーサリアムの進化は個人投資家と機関投資家の両方に歓迎されるでしょう。

過去2週間でイーサリアムの価格は50%以上急騰し、2025年の最高値を更新しました。過去3か月間の累計上昇率は150%に達しました。

ETFが新規株式を発行する場合、ETHを購入する必要があり、これにより供給量が固定されます。市場に流通するETHの減少は、価格に上昇圧力をかけることになります。

イーサリアム準備資産運用会社もETHをしっかりと保有すると予想されます。登録投資顧問会社(RIA)、資産運用機関、上場企業は通常、短期的な利益を追求することはなく、パニック売りを起こすことはほとんどありません。

準備資産の構築者は、ETH をプログラム可能な担保、つまり利回りを生み出し、セキュリティを提供し、安定性を維持する資産として位置付けています。

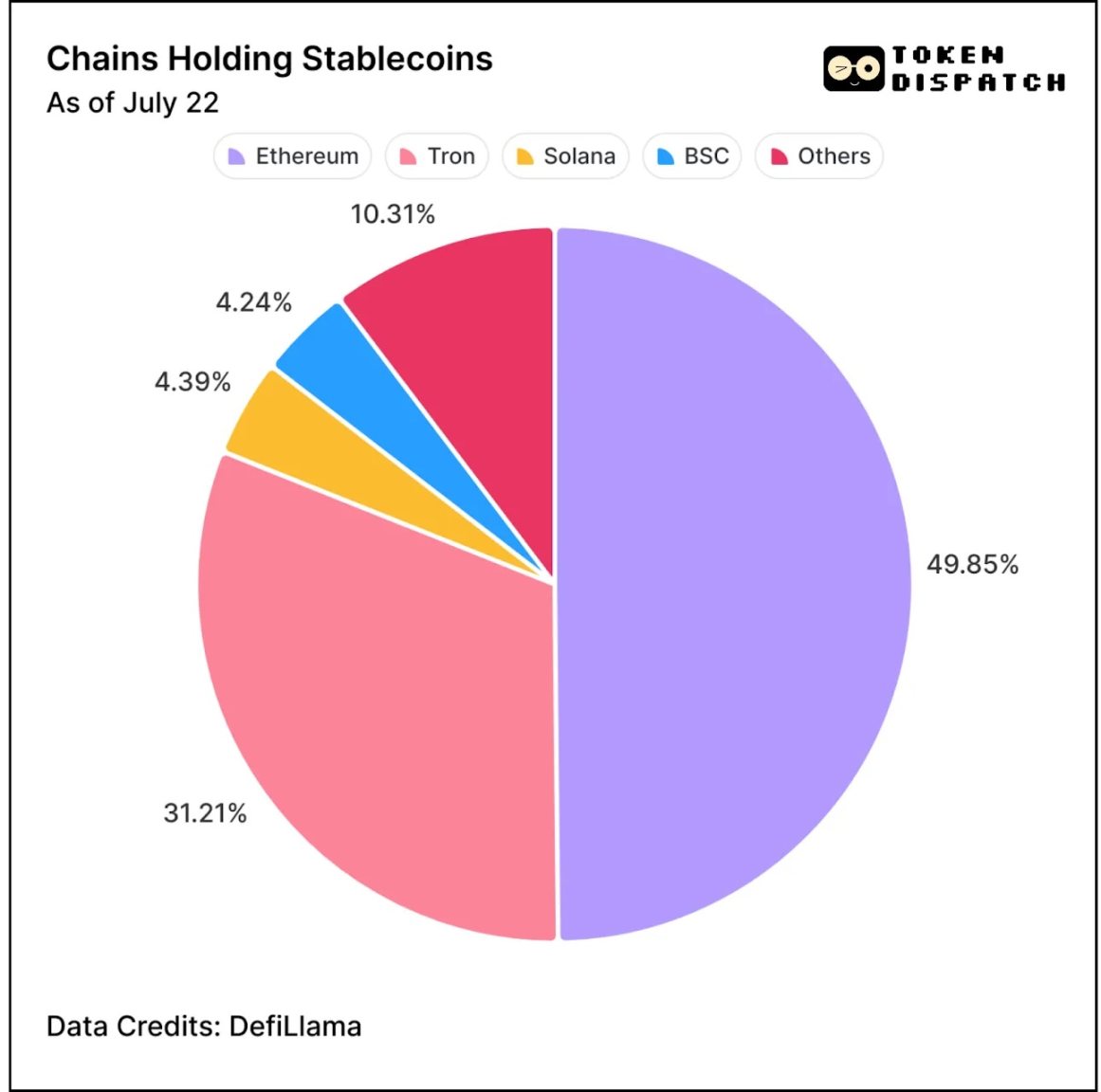

さらに、マクロ環境も良好です。GENIUS法が最近成立し、ステーブルコインがデジタル通貨として合法化されました。市場シェア50%を誇る主要ネットワークであるイーサリアムが、最大の恩恵を受けるでしょう。

では、将来はどのように発展していくのでしょうか?

SECがETFステーキング機能を承認すれば、機関投資家の関心はさらに高まると予想されます。ステーキング機能の導入により、イーサリアム準備資産を保有する企業が増える可能性があり、ブラックロックなどの資産運用機関はイーサリアムへの投資比率をさらに高めるでしょう。

伝統的な投資家は、イーサリアムにはすでに2つの強力な流通チャネル、すなわちETFと準備資産があることにこの時点で気付くかもしれません。どちらも供給を固定し、イーサリアムの影響力を拡大しています。

ビットコインとイーサリアムを準備資産とETFとして直接比較する人は、根本的な違いを見逃しています。

ビットコインはマクロ戦略において価値の保存手段や「デジタルゴールド」として捉えられており、イーサリアムは実用的な用途が与えられています。ファンド発行者や準備資産構築者は、ステーキング報酬、インフラフレームワーク、そして金融アプリケーションのためのプログラム可能なレイヤーといった付加価値を求めてETHを購入し、サポートしています。

ビットコインはマクロ戦略において価値の保存手段や「デジタルゴールド」として捉えられており、イーサリアムは実用的な用途が与えられています。ファンド発行者や準備資産構築者は、ステーキング報酬、インフラフレームワーク、そして金融アプリケーションのためのプログラム可能なレイヤーといった付加価値を求めてETHを購入し、サポートしています。

ビットコインは「保有」資産ですが、イーサリアムは「アプリケーション」ネットワークです。

免責事項:本記事の内容はあくまでも筆者の意見を反映したものであり、いかなる立場においても当プラットフォームを代表するものではありません。また、本記事は投資判断の参考となることを目的としたものではありません。

こちらもいかがですか?

[新規上場] BitgetがDePHY(PHY)を上場!参加して6,600,000 PHYの山分けを獲得しよう

Bitget Trading Club Championship(フェーズ1)- 毎日現物取引を行い、50,000 BGBを山分けしよう

先物取引と取引BotにSLPUSDTが登場

先物取引と取引BotにPENGUPERPが登場