暗号資産と株式市場が同時に下落する中、DAT企業の株価は大丈夫でしょうか?

本記事では、10月10日にTrump関税のニュースが仮想通貨市場史上最大規模の清算を引き起こした後、Digital Asset Treasury(DAT)が仮想通貨市場と株式市場の二重の衝撃を受けて厳しい状況に陥ったことについて分析し、その株価下落とコア資産価値倍率(mNAV)との関係についても考察しています。

原文来自:David,Odaily

10日午後、トランプ大統領はTruth Socialで中国製品に100%の関税を課すと発表しました。このニュースは瞬く間に世界の金融市場にパニックを引き起こしました。

その後24時間以内に、暗号資産市場は史上最大規模の清算イベントを経験し、190億ドル以上のレバレッジポジションが強制清算されました。bitcoinは117,000ドルから急落し、一時は102,000ドルを割り込み、当日だけで12%以上下落しました。

米国株式市場も同様に厳しい状況を免れませんでした。10月10日の終値で、S&P 500指数は2.71%下落、ダウ工業株30種平均は878ポイント下落、ナスダック総合指数は3.58%下落し、いずれも4月以来最大の1日下落幅となりました。

しかし、本当の被害の中心は、暗号資産を財務準備として保有するDAT(Digital Asset Treasury)企業でした。

MicroStrategyは最大の企業bitcoin保有者として、その株価も同様に下落を免れませんでした。他の暗号資産準備企業も、さらに顕著な急落を見せました。アフターマーケットの取引データによると、投資家は引き続き売却を続けています。

これら暗号市場と株式市場の両方のリスクにさらされている企業にとって、最悪の時期はすでに過ぎ去ったのでしょうか?

なぜDAT企業はより大きく下落したのか?

DAT企業がまず直面するのは、バランスシートへの直接的な衝撃です。MicroStrategyを例にとると、同社は約639,835枚のbitcoinを保有しており、bitcoin価格が12%下落すると、その資産価値は瞬時に100億ドル近く蒸発します。

このような損失は会計基準上「未実現損失」として計上しなければなりません。売却しなければ実際の損失にはなりませんが、財務報告上の数字は現実のものです。

投資家として見ると、企業の中核資産が急速に価値を失っていることになります。ここには市場信頼の乗数効果も関係しています。

2025年初頭、MicroStrategy株の純資産価値(NAV)プレミアムは2倍に達していましたが、9月末には1.44倍に圧縮され、現在はほぼ1.2倍程度です。

他の企業もmNAVはほぼ1に戻りつつあり、中には1を下回ったものもあります。これらの数字の変化は、DATモデルへの市場の信頼が極端な相場で揺らいでいるという厳しい現実を反映しています。

強気相場では、投資家はこれらの企業にプレミアムを与え、暗号イノベーションの先駆者というストーリーが語られます。しかし市場が転換すると、同じストーリーが不要なリスクエクスポージャーに変わります。

bitcoin以外の暗号資産は、このレバレッジによる大暴落で大きなテクニカルダメージを受け、中には一瞬でゼロ近くまで下落したものもあります。時価総額の大きいアルトコインでさえ、流動性不足で半値以下、さらに大きな下落を記録しました。

これら資産を保有する企業の株式は、市場心理が悪化した際の空売りの第一選択肢となりました。

市場がパニックに陥ると、投資家は迅速にポジションを減らす必要があります。bitcoin市場は24/7取引ですが、大口売却は価格に大きな影響を与えます。それに比べ、ナスダックでMSTRやCOINのような株を売る方がはるかに簡単です。

数百億ドル規模の金を売却しても市場は混乱しませんが、700億ドル規模のbitcoinを売却すると価格崩壊や大規模な清算を引き起こす可能性があります。この流動性の違いが、DAT企業の株式を資金撤退の迅速な手段にしています。

さらに悪いことに、多くの機関投資家は厳格なリスク管理ラインを持っています。ボラティリティがある閾値を超えると、意志に関係なくポジションを減らさなければなりません。そしてDAT企業はまさに最もボラティリティの高い銘柄の一つです。

不適切なたとえかもしれませんが、普通のテック企業が一艘の船に乗っているとすれば、DAT企業は二艘の船を縛り付けているようなものです。一艘は株式市場の波に、もう一艘は暗号市場の嵐にもまれています。

両方が同時に荒天に見舞われると、その衝撃は足し算ではなく掛け算になります。

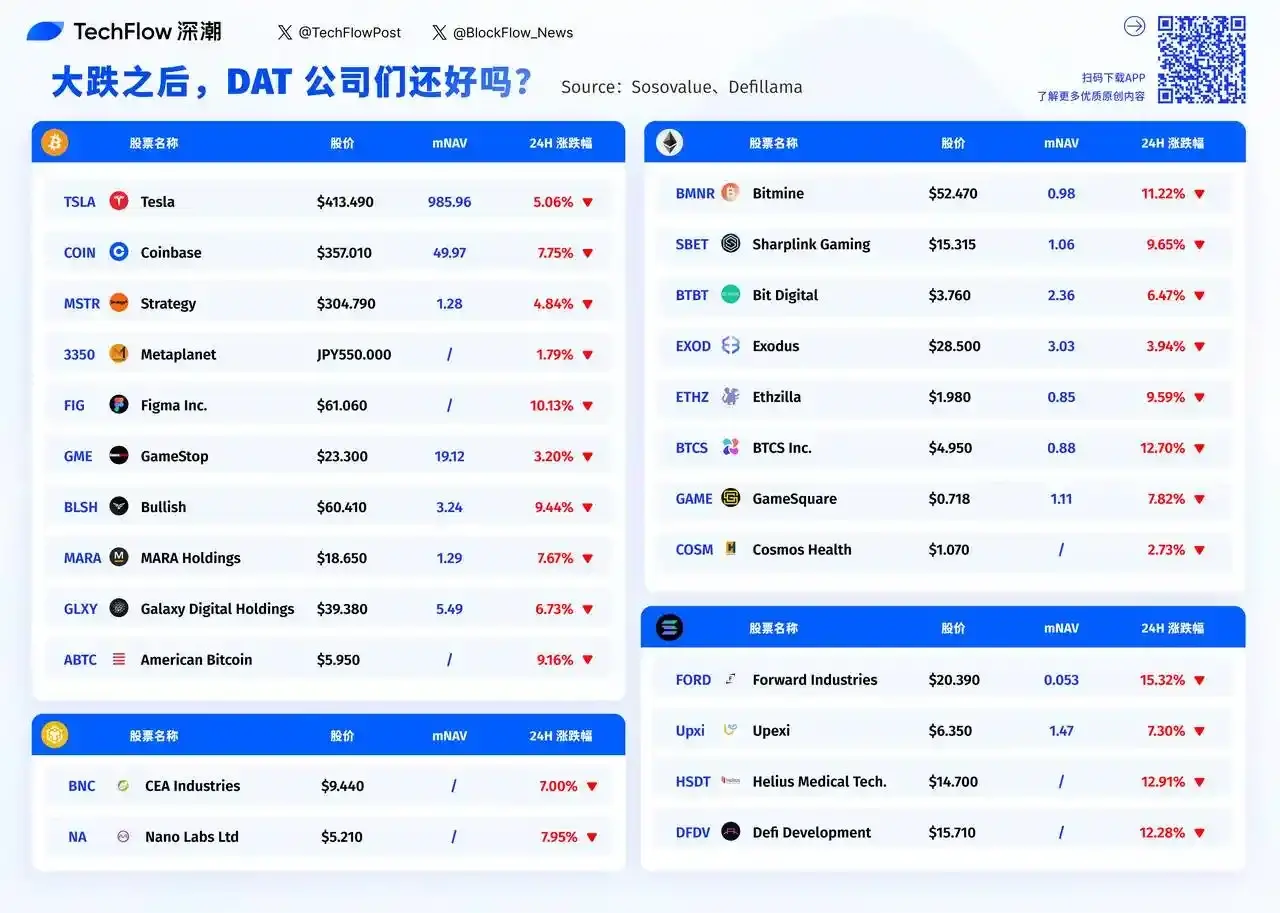

誰が最も悲惨で、誰が最も耐えたのか?

前取引日のDAT企業の下落率ランキングを見ると、明らかな傾向として、規模が小さい企業ほど下落が激しいことが分かります。

Forward Industriesは15.32%下落し、そのmNAVはわずか0.053です。BTCS Inc.は12.70%下落、Helius Medical Techは12.91%下落しました。

これら時価総額1億ドル未満の小規模企業は、パニック時にはほとんど買い手が見つかりません。それに比べ、MicroStrategyは最大のbitcoin保有者でありながら、下落率は4.84%にとどまりました。

この背後にあるロジックは非常にシンプルです:流動性です。

パニックが訪れると、小型株の売買スプレッドは急激に拡大し、やや大きな売り注文だけで株価が大きく下落します。

このランキングの中で、Teslaは異彩を放っています。下落率は5.06%で、ほぼ最小の下落幅ですが、データで見るとそのmNAVは985.96にも達します。この数字は、市場がTeslaの評価をその保有暗号資産価値の約1000倍としていることを意味します。

Teslaは本質的にDAT企業ではなく、暗号資産の保有は副業にすぎません。投資家はTeslaを電気自動車関連事業に期待して購入しており、bitcoinの値動きは評価にほとんど影響しません。同じ理屈はCoinbaseにも当てはまります。Coinbaseは7.75%下落しましたが、取引所として実際の手数料収入があります。

一方、純粋なDAT企業は全く異なる状況です。

MicroStrategyのmNAVはわずか1.28倍で、ほぼ保有暗号資産価値で取引されています。Galaxy DigitalのmNAVは5.49倍、MARA Holdingsは1.29倍です。市場がこれら企業に与える評価は、基本的に暗号資産価値にわずかなプレミアムを加えたものです。暗号市場が崩壊すると、他の事業で緩和することができません。

企業の時価総額がほぼ保有暗号資産価値と等しい場合(mNAVが1に近い)、市場はこの企業が暗号資産の保有以外に何の付加価値もないと見なしていることを意味します。

BitmineのmNAVは0.98、American Bitcoinは開示していませんが、推定でも非常に低いです。これらの企業は実質的に上場企業の皮を被ったbitcoin ETFに変わっています。

問題は、今や本物のbitcoin ETFが買えるのに、なぜ投資家はこれらの企業を通じて間接的に保有する必要があるのでしょうか?

これが、パニック時にこれら低mNAV企業の下落幅がより大きくなる理由を説明しているのかもしれません。彼らは暗号資産リスクと株式市場リスクの両方を負いながら、何の付加価値も提供していません。

数時間後には米国株式市場が開場します。週末の冷却期間を経て、市場心理は改善するのでしょうか?10%以上下落した小型DAT企業は引き続き売られるのか、それとも底値買いの資金が入るのでしょうか?

データから見ると、mNAVが1未満の企業には過剰下落のチャンスがあるかもしれませんが、価値の罠である可能性もあります。結局、ビジネスモデル自体が疑問視されている場合、安いことが買いの理由にはならないのです。

免責事項:本記事の内容はあくまでも筆者の意見を反映したものであり、いかなる立場においても当プラットフォームを代表するものではありません。また、本記事は投資判断の参考となることを目的としたものではありません。

こちらもいかがですか?

Bitgetデイリーニュース(10月15日)|SECがSolana ETFの決定を延期;ニューヨークが初の市長レベルのブロックチェーンオフィスを設立;ケニアが暗号資産規制の立法を推進。

Bitcoinの買い手が$105Kで入札を構築、暗号資産市場の暴落が終息に近づく

データによると、小口トレーダーの76%がSOLをロングしている:反発して200ドルを維持できるか?

パウエル氏が利下げの扉を開く:9月会合以来、見通しに大きな変化はなく、雇用の下振れリスクが顕著、バランスシート縮小の停止に近づく可能性

「新しいFRB通信社」:パウエル議長はFRBを追加利下げの路線に維持している。