最も革新的なDeFiプロトコルを選ぶとしたら、あなたは誰を推薦しますか?

Pendleは間違いなくそのリストに名を連ねるでしょう。

2021年、Pendleは「金利スワップ」市場に焦点を当てた初のDeFiプロトコルとして、単独で100 billions規模のリターントレード市場を切り開き、リターントレード分野の絶対的リーダーとなりました。

そして2025年8月、Pendleの「先駆ける」イノベーション精神はBorosのリリースで再び継承され、「資金調達率」というオンチェーンリターンの盲点を開拓し、初めてDeFiの世界に資金調達率のトレード、ヘッジ、アービトラージの手段をもたらし、再び話題と熱狂的な参加を巻き起こしました。

Pendleの最新データによると、現在までにBorosはローンチから2ヶ月で累計名目取引量が9.5億ドルを超え、未決済契約規模は6,110万ドル超、ユーザー数は11,000人を突破し、年換算収入は73万ドルを超えています。

わずか1ヶ月で多くのプロジェクトが数年かけて達成する成果を上げ、同時に多くの参加者が興奮して「BorosのリターンスペースはMemeよりも高利益を狙える」と述べています。

では、Borosとは何か?どうやって使うのか?今後の計画は?

多くの人が気づいているように、Borosのブランドビジュアルにはしばしば全てを飲み込む巨大なクジラが登場します。また、Borosという言葉は古代ギリシャ語で「飲み込む」という意味もあり、Boros 1.0バージョンのリリース、推薦プログラムの開始、さらなる市場の展開とともに、Borosによるリターン世界の「飲み込み」が資金調達率を通じて本格的に始まったのかもしれません。

Borosのプロダクト評価を高めた最初の一手、なぜ「資金調達率」なのか?

構造化金利デリバティブプラットフォームとして、Borosは現段階で資金調達率に注力し、資金調達率を取引可能な標準化資産へと転換することを目指しています。

ほとんどの契約ユーザーにとって資金調達率は馴染み深いものでしょう。それはまるで契約市場の「見えざる大きな手」のように、パーペチュアル契約価格と現物価格のバランスを取っています。その具体的な仕組みは簡単に言えば:

-

資金調達率がプラスの場合、多くの人が価格上昇を予想し、ロングが強く、契約価格が現物価格を上回るため、ロング側がショート側に資金調達率を支払い、市場の過度な楽観を抑制します。

-

資金調達率がマイナスの場合、多くの人が価格下落を予想し、ショートが強く、契約価格が現物価格を下回るため、ショート側がロング側に資金調達率を支払い、市場の過度な悲観を抑制します。

多空の力をバランスさせる鍵として、資金調達率は市場心理を反映する重要な指標でもあります。

Borosが登場する前は、トレーダーは資金調達率による市場調整を受動的に受け入れるしかなく、資金調達率自体が独立した取引資産になるとは思いもしませんでした。

では、なぜBorosは資金調達率を選び、プロダクト評価の第一歩としたのでしょうか?

大規模、高ボラティリティ、高リターン――これら資金調達率特有の特徴こそ、Pendleが大きな可能性を見出した根本理由です。

-

大規模:

契約市場の規模は現物をはるかに上回り、一度契約市場が動き出せば資金調達率は絶え間なく発生します。

CoinGlassのレポートによれば、2025年第2四半期のパーペチュアル契約総取引量は12兆ドル、1日平均取引量は1,300億ドルに達しています。多くの取引所が0.01%/8時間の決済ルールを採用しているため、日々の資金調達率市場規模は簡単に1,000万ドルを超え、極端な相場では1億ドルを超えることもあります。

この巨大かつ安定した市場をより有効に活用できれば、次なる大型金融イノベーションが生まれることは間違いありません。

-

高ボラティリティ:

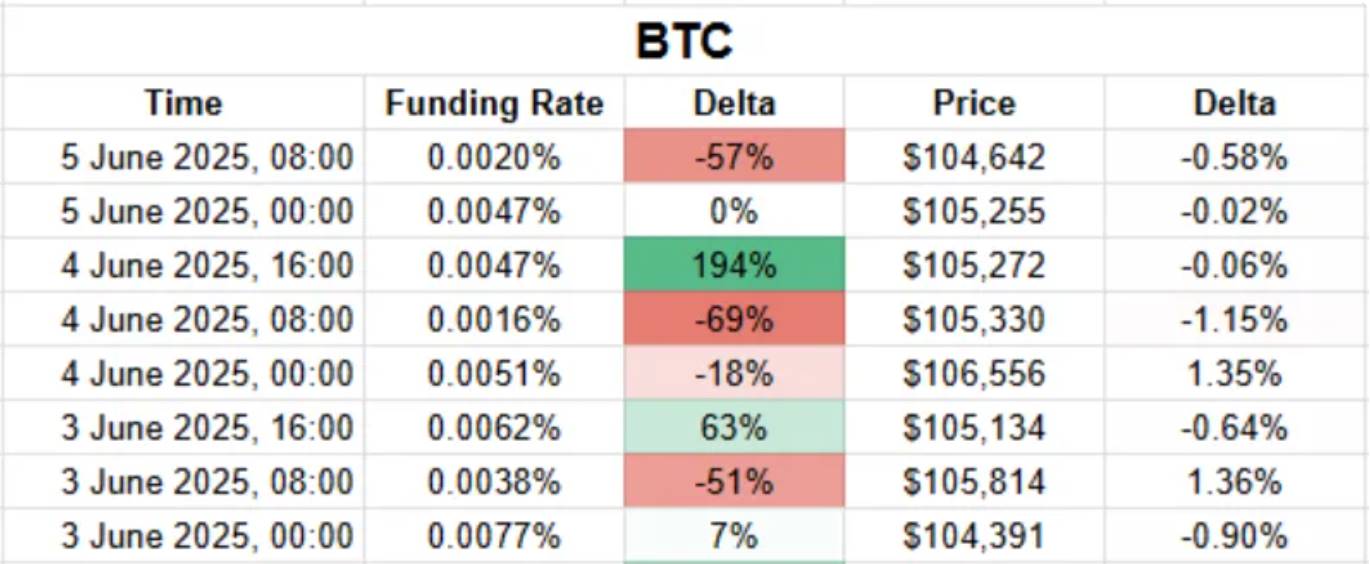

現物市場ではトークンが1日で大きく上下すればすぐに話題になりますが、資金調達率市場ではそれが日常茶飯事です。

例えば、Coinmarketcapのデータによれば、2025年9月8日にはMYX Finance(MYX)が168.00%超の上昇で暗号資産時価総額トップ100の中で最大の上昇率となり、すぐに市場の話題となりました。多空の攻防の中、資金調達率自体も常に変動しており、特に多くのアルトコインでは資金調達率の変動幅が4~5倍、あるいはそれ以上になることもあります。$TRUMPを例に取ると、ロングポジションを維持するために年換算20,000%もの資金調達率を支払ったトレーダーもいます。

この荒ぶる資金調達率を手なずけることは、ユーザーがより良いトレード戦略を立てる助けとなるだけでなく、巨大なリターンのチャンスも秘めています。

-

高リターン:

コアロジックはこうです:ボラティリティこそがリターンを生み出す絶好のチャンスです。

ボラティリティがあるからこそ、安く買って高く売る余地が生まれます。高ボラティリティの資金調達率市場は、ユーザーがリターンチャンスを捉える重要な手段にもなります。

では、資金調達率をどのように標準化資産へと転換し、トレード・利益獲得・ヘッジ・アービトラージなどの戦略を実現するかが、プロダクト設計の大きな試練となります。

資金調達率の将来の上下に賭ける、Borosはどう実現する?

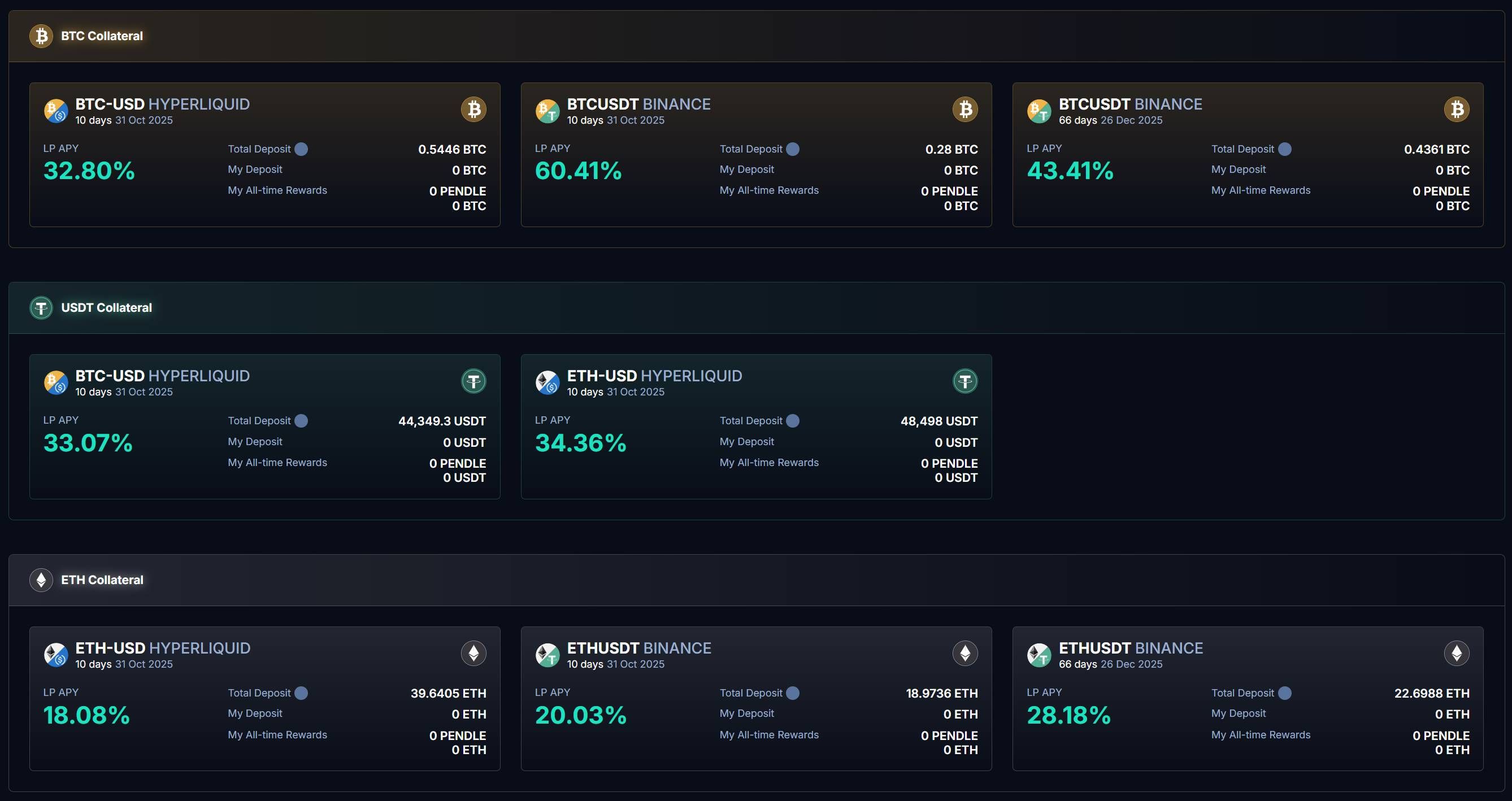

Borosのページにアクセスすると、現在BorosはBinance、HyperliquidのBTC、ETH、USDTなど複数市場をローンチしています:

前述の通り、資金調達率は市場心理を反映する重要な指標です。つまり、市場心理を正確に感じ取ることができれば、Borosの資金調達率トレードで利益を得ることができます。

では、この市場予測をどうやって実際のリターンに変えるのでしょうか?

Borosのコアは、市場の現在の資金調達率を固定し、それを基準にユーザーに賭けの方法を提供することです:将来のレートが上昇すればロングが利益、下落すればショートが利益となります。

これを実現するのがYUです。

ユーザーはウォレットを接続し、入金・担保を預けてYUを購入できます。

YUは資金調達率を標準化資産へと転換するコア手段であり、資金調達率の将来一定期間のリターン権を表します。同時に、YUは資金調達率を定量化した最小取引単位でもあり、「BTCUSDT Binance」を例にすると、ユーザーが1 YU BTCUSDT Binanceを購入することは、BinanceのBTCUSDTで1BTCポジションの資金調達率リターンを得ることを意味します。

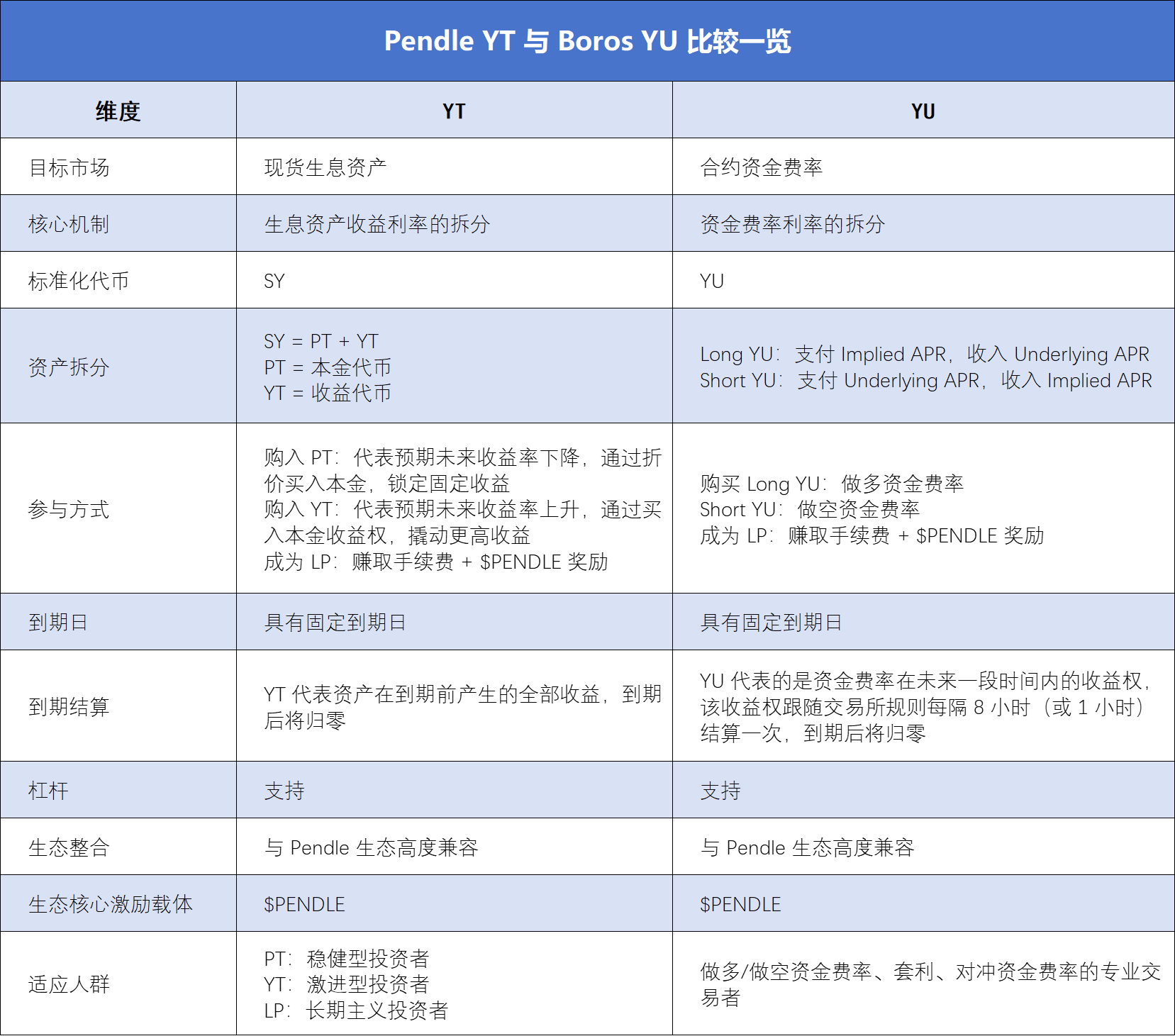

リターン=収入-コストであり、YUのリターン計算にはImplied APR、Fixed APR、Underlying APRという3つのコアデータが欠かせません。

YUを購入することは建玉を持つことに等しく、建玉には2つのコストがあります:

一方で、Implied APRは建玉時にロックされる金利で、YUの価格と見なせます。満期前の固定年換算レートとして、Implied APRは将来の市場資金調達率変化を測る基準となります。つまり、将来一定期間の資金調達率の固定年換算レートを表します;

もう一方で、建玉トレードには手数料が必要で、この費用とImplied APRを合わせてFixed APR、すなわち建玉コストとなります。

コストが明確になったら、次は収入の計算です。

YUによって資金調達率を固定し、外部取引所の実際の資金調達率はUnderlying APRで表されます。

YU購入時、資金調達率のロング/ショートを実現する2つの選択肢があります:

-

Long YU(資金調達率ロング)を購入:満期日までユーザーはImplied APRを支払い、Underlying APRを受け取る

-

Short YU(資金調達率ショート)を購入:満期日までユーザーはUnderlying APRを支払い、Implied APRを受け取る

この時、リターンは収入からコストを引いた差額、つまりFixed APRとUnderlying APRの差額となります。

-

Fixed APR < Underlying APRの場合、市場の変動レートが固定レートを上回る時、Long YUユーザーが利益

-

Fixed APR > Underlying APRの場合、市場の変動レートが固定レートを上回る時、Short YUユーザーが利益

これにより:

-

資金調達率ロング:Long YUを購入

-

資金調達率ショート:Short YUを購入

リターン決済については、Borosはパーペチュアル契約取引プラットフォームの決済サイクルに同期します。

現在ローンチされているBTCUSDT Binanceプロダクトを例にすると、Binanceの資金調達率は8時間ごとに決済され、BorosのBTCUSDT Binance取引ペアも8時間ごとに同期決済されます。

各決済時、BorosはFixed APRとUnderlying APRの差額を計算して決済します:

-

Fixed APR < Underlying APRの場合:Short YU担保を差し引き、リターンをLong YUユーザーに支払う。

-

Fixed APR > Underlying APRの場合:Long YU担保を差し引き、リターンをShort YUユーザーに支払う。

YUは資金調達率の将来一定期間のリターン権を表し、このリターン権は取引所ルールに従い8時間(または1時間)ごとに決済されます。つまり、YUの価値は各決済ごとに減少し、最終的に満期後は予測レートがなくなるため、YUは役目を終えてゼロになります。

もちろん、より大きなリターンスペースを狙うため、Borosは最大3倍のレバレッジツールも提供しており、ユーザーは少ない担保でより大きなポジションを持つことができますが、高レバレッジはより大きな清算リスクも伴うため、ユーザーは定期的にヘルスファクターを監視し、担保を調整して清算を回避する必要があります。

Pendle YTルールに詳しい多くの方にとって、確かにYTとYUには多くの共通点があり、ユーザーがYUを理解する助けになりますが、本質的には大きな違いもあります。下記の表でより明確に認識できます:

ヘッジからアービトラージまで:Borosはトレーダーのコスト削減・効率向上の利器に

この資金調達率ロング・ショートの仕組みにより、Borosはローンチ以来、多くの契約トレーダー、機関、プロDeFiプレイヤーの自発的な議論を呼び、Borosの実際の多くのシーンでの活用が積極的に模索されています。

最も直接的な参加方法は、YUを購入して資金調達率の上下に賭けることです:

Long YUとShort YUの選択で、固定金利と変動金利の差額リターンを得ます。2025年9月12日、BorosはHyperliquid資金調達率取引市場をローンチし、Binanceと比べてHyperliquidの資金調達率はボラティリティが高く、ユーザーにより強い上下の駆け引きの楽しみをもたらしました。

長期ポジション保有者にとって、Borosの真価は高ボラティリティ環境下での資金調達率ヘッジにあります:BorosでCEXパーペチュアルポジションと逆のレート戦略を取ることで、変動レートのリスクを相殺し、コスト/リターンを固定値にロックできます。

例えば、ユーザーがCEXでパーペチュアルロングポジションを持ち、変動レートを支払い、同時にBorosでLong YUを購入すれば、CEXで支払う変動レートがBorosの変動レート収入で相殺されます;

逆に、ユーザーがCEXでパーペチュアルショートポジションを持ち、変動レートを支払い、同時にBorosでShort YUを購入すれば、CEXで支払う変動レートがBorosの固定レート収入で相殺されます。

このようにして、契約トレードのリスクやコストがよりコントロールしやすくなり、特に機関トレーダーにとって非常に魅力的です。非常に直感的なケースがEthenaです。デルタニュートラル戦略の代表プロジェクトであるEthenaは、主な収益源が正の資金調達率であるため、資金調達率が大きく変動すると、Ethenaも大きな収益不確実性に直面し、プロジェクトの持続可能性にも影響します。

BorosプロトコルのYUを通じて、Ethenaはオンチェーンで固定レートをロックし、予測可能なリターンを実現し、プロトコルの収益安定性と効率を向上させることができます。

同時に、Hyperliquid市場のローンチは、ユーザーにクロス取引所アービトラージの新たなプレイを解放しました:

アービトラージの本質は異なる市場の価格差です。現在Borosがサポートする2大取引プラットフォームのうち、Binanceは大口機関が多く8時間決済サイクルを採用し、資金調達率は比較的安定しています。一方、Hyperliquidは個人投資家が多く、1時間ごとに決済され、資金流動が速く、資金調達率のボラティリティも高いため、クロス取引所アービトラージの余地が広がります。

クロス取引所アービトラージ以外にも、現在Borosは満期日が異なる複数のプロダクトをローンチしており、トレーダーはクロステナーアービトラージも楽しめます。先に満期を迎えるYUのImplied APRが後に満期を迎えるYUより低ければ、市場は短期レートが低く長期レートが高いと予想していることを示し、先に満期を迎えるYUを買い、後に満期を迎えるYUを売ることができます。逆もまた然りです。

もちろん、多空の上下駆け引きが苦手な場合は、LPになることもできます:

BorosはVaultsメカニズムを通じてユーザーが資金を預けてLPとなり、YU取引に流動性を提供しつつ、Swap feeと$PENDLE報酬を獲得できます。Boros Vaultsページを見ると、BTCUSDT BinanceのVaults APYは60.41%にも達しています。

ただし注意が必要なのは、BorosのVaultsメカニズムはUniswap V2に似ており、LPポジションは本質的に「YU+担保」の組み合わせで、Implied APRの影響を受けるため、LPになることは軽度のYUロングと見なされます。Implied APRが下落すると、ユーザーは高額なインパーマネントロスのリスクに直面する可能性があります。

また、Borosの高い注目度によりVaultsの枠はより人気となっていますが、ソフトローンチから成長の高速道路に進む中で、Borosは今後Vaults枠を段階的に拡大していく予定です。

全てのリソースはPendleへ:推薦プログラムで次の急成長期へ

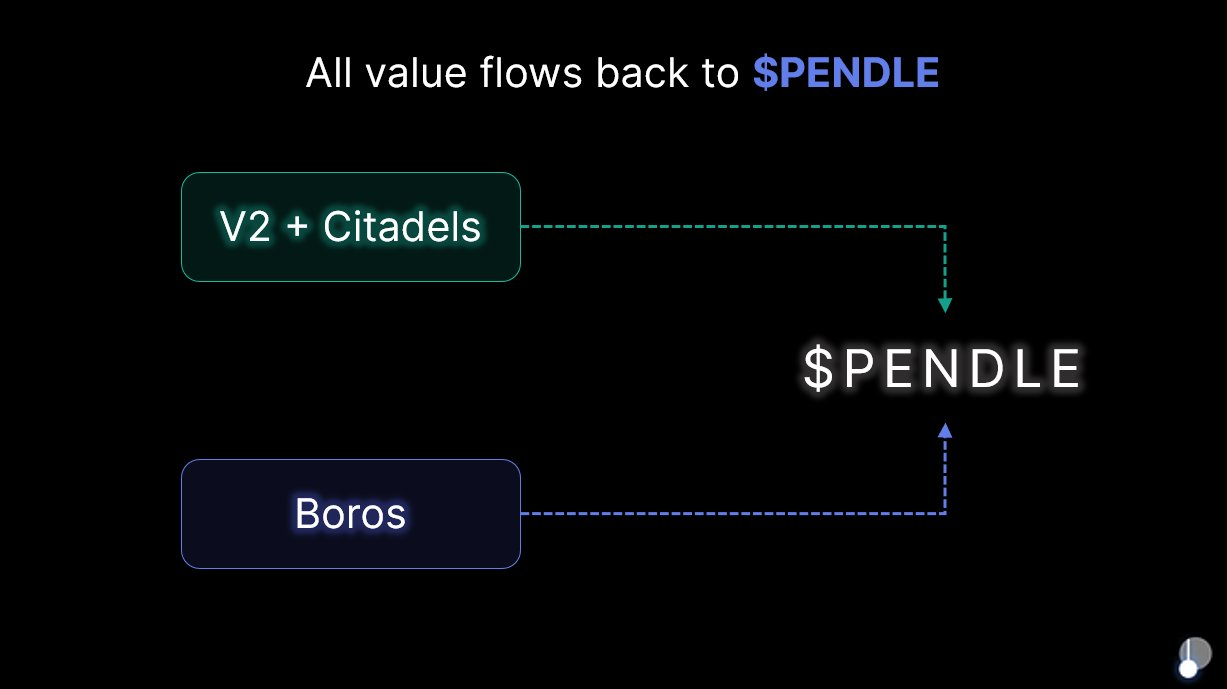

BorosはPendleの2025年ロードマップのコアプロダクトとして、Pendleエコシステムで重要な役割を果たすだけでなく、革新的な仕組みと市場拡大によってPendle全体の発展を大きく後押ししています。

Pendleは「全方位一体型リターントレードゲートウェイ」を最終ビジョンとし、BorosはPendleのリターントークン化イノベーションを継承するだけでなく、初めて資金調達率という大規模・高ボラティリティ市場を開拓し、CEXとDEXの資金調達率トークンを標準化資産YUへと転換し、PendleのエコシステムをオンチェーンDeFiからオフチェーンCeFiへと拡大しました。

さらに、Borosが1.0バージョンを発表した際、Borosローンチ後は新トークンを発行せず、プロトコル収益は$PENDLEおよび$vePENDLEに継続的に還元され、$PENDLEがPendle V2およびBorosが生み出す全ての価値の最終受益者となることが明確に示されました。同時に、2025年8月6日のBorosリリース後、$PENDLEは週内で40%以上上昇し、市場がBorosの潜在力を認めていることが証明されました。

本当にゲームチェンジャーとなるイノベーションは、しばしば「長く見過ごされてきた価値」の再発見から生まれます。Borosが資金調達率にフォーカスしたことで、パーペチュアル契約市場の背後に長く隠れていた、巨大で未発掘の宝が見えてきました。

現在、パーペチュアル契約市場の1日未決済契約は2,000億ドルを超え、1日あたりの取引量は2,500億ドルを超えています。Borosはわずか2ヶ月で約10億ドルの名目取引量、年換算収入73万ドル超を実現しましたが、それでもこのパイのわずか0.03%に過ぎません。

言い換えれば、これは規模が巨大で潜在力がまだ解放されていない市場です。資金調達率トレードに特化した初のプロトコルとして、今後Borosがシェアを3%まで伸ばせば、100倍の成長余地があることになります。

この1,000億ドル規模の分野が示す巨大な成長ポテンシャルに直面し、Borosはすでに将来の成長に向けた複数のコア施策を打ち出しています。

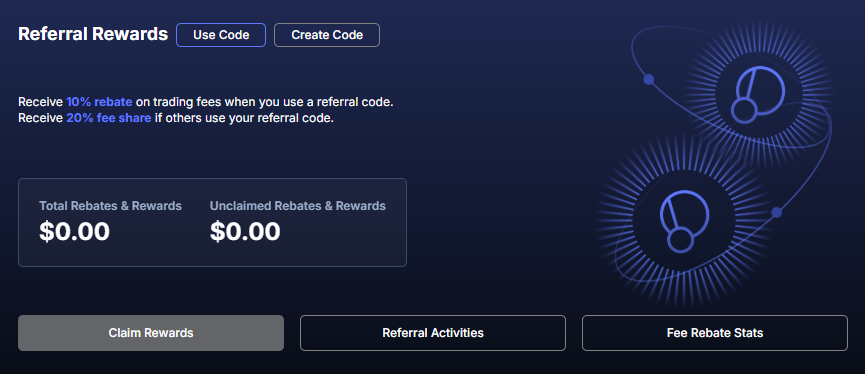

一方で、1ヶ月以上の改善・テスト・トレーダーの利用観察を経て、Borosは正式にBoros 1.0をリリースし、推薦プログラムの開始を発表しました。これによりBorosはソフトローンチ段階から本格的な発展段階へと移行します。 推薦プログラム開始後、名目取引量が100,000ドルを超える新アドレスは推薦コードを取得でき、推薦者は被推薦ユーザーが生み出す決済手数料の20%および取引手数料の20%を獲得でき、被推薦ユーザーは取引手数料10%割引を享受できます。

各推薦コードの有効期間は1年で、その間に名目取引量が1,000,000,000ドルを超えた場合、10%の割引は適用されなくなります。

他方で、Borosは機能・プロダクト面での最適化を継続し、今後はより多くの資産、より多くの取引プラットフォーム、より高いレバレッジ効率をサポートしていきます:現在BorosはBTC、ETHをサポートしていますが、今後はSOL、BNBなどさらに多くの資産を段階的に追加予定です。現在BorosはBinance、Hyperliquidをサポートしていますが、今後はBybit、OKXなどさらに多くの取引プラットフォームをサポート予定です。また、市場の成熟に伴い、より高倍率のレバレッジもサポートし、より低コストでより高いリターンを狙うユーザーを惹きつけます。他にもOI上限の引き上げ、Vaults枠の拡大など追加施策も予定されています。

プロダクト最適化以外にも、Borosの拡張可能なフレームワークにも注目すべきです:

資金調達率以外にも、Borosのアーキテクチャ設計はあらゆる形態のリターンをサポートできます。これにはDeFiプロトコル、TradFi、債券、株式、その他RWAなどの資産からのリターンも含まれます。つまり、資金調達率という巨大市場を飲み込んだ後、BorosはDeFi、CeFi、TradFiなどさらに多くの分野で展開するチャンスを持ちます。

これはPendleの「リターンがあるところにPendleあり」というミッションとも一致します。Pendleが2025年に重点的に展開するフラッグシッププロダクトとして、今後PendleはBorosを媒介に暗号金融と伝統金融市場をさらにカバーし、CitadelsのコンプライアンスPT計画の推進とともに、「全方位一体型リターントレードゲートウェイ」のビジョンに向けて急速に前進していきます。

あらゆるリターン源を飲み込むこのスタート地点に立ち、Borosの継続的な発展とともに、あらゆるリターンタイプをカバーし、全てのユーザー層にサービスを提供するスーパーリターンプラットフォームの誕生を私たちは目撃しています。