A MicroStrategy pode se tornar a maior bolha do bitcoin? Da posse de 638 mil BTC à verdade sobre o potencial risco sistêmico

Desde 2020, a MicroStrategy gradualmente transformou-se de uma empresa de software para a maior detentora corporativa de bitcoin do mundo. Até o momento, sua posição chega a 638.460 BTC, representando quase 3% do fornecimento circulante global.

Aos olhos do público, isso parece ser a demonstração mais forte de fé e endosso ao bitcoin; no entanto, ao analisar profundamente sua estrutura de financiamento e lógica de mercado, devemos admitir: esta empresa talvez também seja o maior ponto de risco potencial do mercado de bitcoin.

De empresa de software a “fundo de bitcoin”

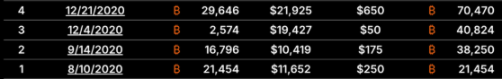

A compra de bitcoin pela MicroStrategy começou em 2020, quando o CEO Michael Saylor chamou o bitcoin de “ouro digital”.

Desde então, a empresa arrecadou mais de 8 bilhões de dólares por meio da emissão de títulos, ações e outros métodos, aumentando continuamente sua posição em bitcoin.

O custo médio de aquisição é de cerca de 73 mil dólares por unidade, acima do preço de mercado atual.

Na essência, a MicroStrategy já não é mais uma empresa tradicional de software, mas sim um fundo de bitcoin altamente alavancado.

Preço das ações e bolha de fé

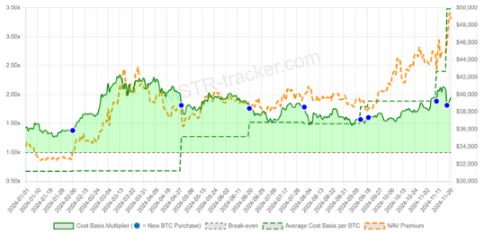

Antes do lançamento dos ETFs de bitcoin, as ações da MicroStrategy (MSTR) chegaram a se tornar um canal alternativo para investidores obterem exposição ao BTC:

Investidores que compravam MSTR estavam, na prática, apostando indiretamente no bitcoin.

O preço das ações permaneceu por muito tempo acima do valor líquido dos bitcoins em carteira (NAV), com um prêmio de 2 a 3 vezes.

Essa valorização depende inteiramente da confiança e entusiasmo do mercado por Saylor, e não dos fundamentos da empresa.

Se a confiança do mercado vacilar, o prêmio das ações pode evaporar e as fontes de refinanciamento da MicroStrategy serão instantaneamente interrompidas.

Risco de concentração e o paradoxo do espírito do bitcoin

O valor central do bitcoin está na descentralização, mas a MicroStrategy controla sozinha quase 3% do fornecimento.

Esse risco de concentração significa: se a empresa for forçada a vender devido a dívidas ou pressões operacionais, o mercado enfrentará um choque sistêmico.

“Se até a MicroStrategy pode vender, quem não venderia?” Esse medo pode desencadear uma reação em cadeia, semelhante ao colapso de mercado do Mt.Gox ou 3AC.

Alavancagem e contagem regressiva

A compra de bitcoin pela MicroStrategy depende em grande parte do refinanciamento de dívidas e captação de recursos via ações:

Com o vencimento progressivo das dívidas após 2026, a empresa enfrentará uma enorme pressão de pagamento.

Se o mercado de capitais deixar de apoiar a emissão de novas ações, vender bitcoin será praticamente a única opção.

E, uma vez iniciado o processo de liquidação, o impacto de 638 mil BTC pode esmagar a liquidez do mercado e desencadear um pânico em cascata.

Conclusão

A história da MicroStrategy revela um paradoxo do mercado cripto:

Sua compra contínua deu legitimidade institucional ao bitcoin e acelerou a adoção global;

Mas, ao mesmo tempo, tornou-se o maior risco de concentração de todo o sistema.

Hoje, todos aplaudem as compras da MicroStrategy, mas todos também se preocupam com uma questão: quando ela parar de comprar, ou até começar a vender, será que se tornará o cisne negro que derrubará o mercado?

O futuro do bitcoin pode continuar brilhante, mas é preciso encarar: a MicroStrategy não é a salvadora eterna, ela também pode ser o estopim da próxima crise.

Aviso Legal: o conteúdo deste artigo reflete exclusivamente a opinião do autor e não representa a plataforma. Este artigo não deve servir como referência para a tomada de decisões de investimento.

Talvez também goste

Pulso do Mercado BTC: Semana 38

Na última semana, o mercado conseguiu se recuperar para US$ 116 mil devido à expectativa de um corte na taxa de juros pelo Fed, mas agora enfrenta uma nova pressão de venda.

A terceira maior emissora de cartões de crédito do Japão, Credit Saison, lança fundo de investimento voltado para startups de ativos do mundo real

A ala de venture da grande empresa financeira japonesa Credit Saison está lançando um fundo de investimento focado em cripto, direcionado a startups de ativos do mundo real em estágio inicial. A Onigiri Capital já garantiu US$ 35 milhões da Credit Saison e de investidores externos, podendo captar mais US$ 15 milhões, segundo um porta-voz.

Empresa de tesouraria de Bitcoin, Strive, adiciona veteranos da indústria ao conselho e lança novas iniciativas de capital de US$950 milhões

Resumo Rápido: A Strive, Inc. continuará sendo negociada sob o ticker ASST, e o CEO Matt Cole atuará como presidente do conselho. A empresa anunciou uma oferta at-the-market de 450 milhões de dólares e um programa de recompra de ações de 500 milhões de dólares.

Trump intensifica a luta para destituir Lisa Cook do Fed enquanto corte de juros se aproxima