A queda de 11 de outubro foi resultado de um ataque direcionado?

Talvez o maior rug pull dos últimos anos?

Título Original: "Foi o crash de 11 de outubro um ataque direcionado?"

Autor Original: Aussie Master, Crypto KOL

Nesses últimos dias, enquanto eu escrevia meu post sobre liquidação, não pude deixar de refletir sobre essa questão, pois diante de uma liquidação tão massiva, quem foi o maior beneficiário no final das contas? Quanto eles lucraram?

Hoje, o post de @yq_acc me ajudou a repensar a lógica ao apresentar de forma clara a linha do tempo.

Depois de conversar com ela, descobri que muitas coincidências empilhadas fazem esse crash parecer um tanto estranho. Quanto mais olho, mais se assemelha a um ataque direcionado cuidadosamente planejado, semelhante ao que foi visto durante o colapso anterior da LUNA.

-- Mirando na acumulação de risco sistêmico, cutucando suavemente as vulnerabilidades

O post da YQ é extenso, então vou mencionar brevemente alguns detalhes e minhas próprias especulações para tentar entender o que exatamente aconteceu:

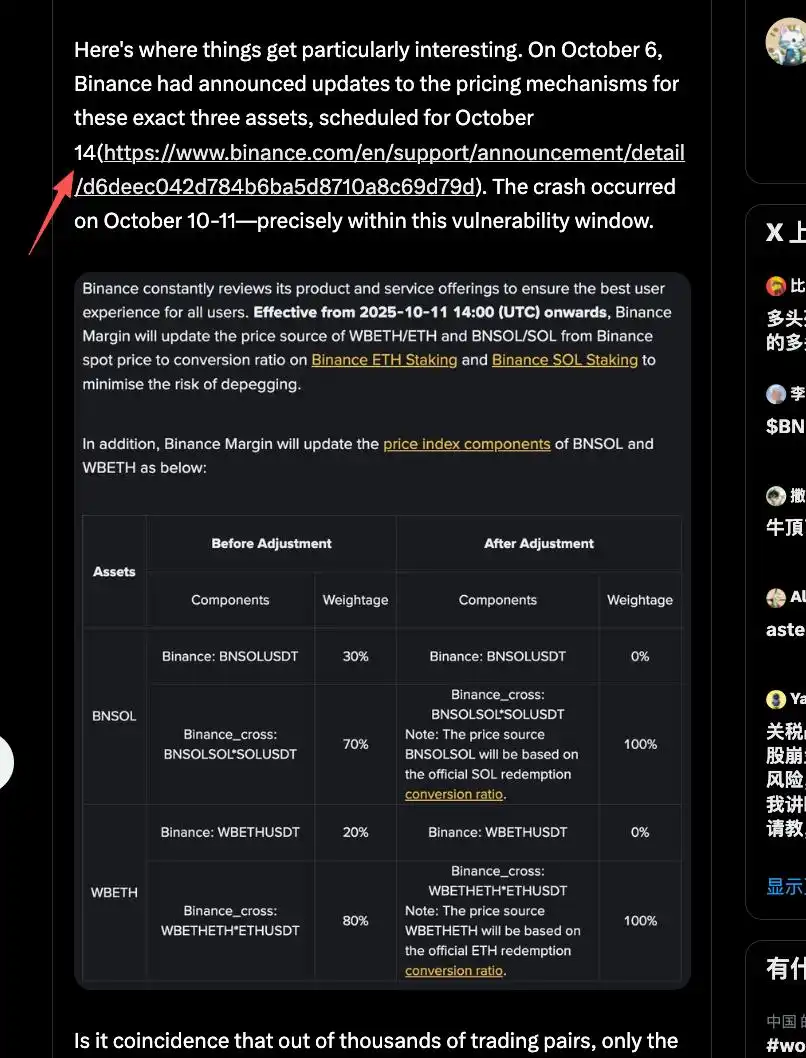

O catalisador para esse grande crash está em três tokens — USDe, WBETH e BnSOL, sendo que os dois últimos utilizam preços à vista para seus oráculos. No entanto, para ativos com baixa liquidez, os preços à vista podem ser facilmente manipulados. A Binance também reconheceu o risco antecipadamente e anunciou um plano para alterar o oráculo no 14º dia (posteriormente revisado para o 11º dia).

O ataque então ocorreu pouco antes da atualização do oráculo, aproveitando a vulnerabilidade do oráculo não ter sido atualizado, levando a uma segunda onda de colapso completo.

Em seguida, vejamos como o ataque se desenrolou:

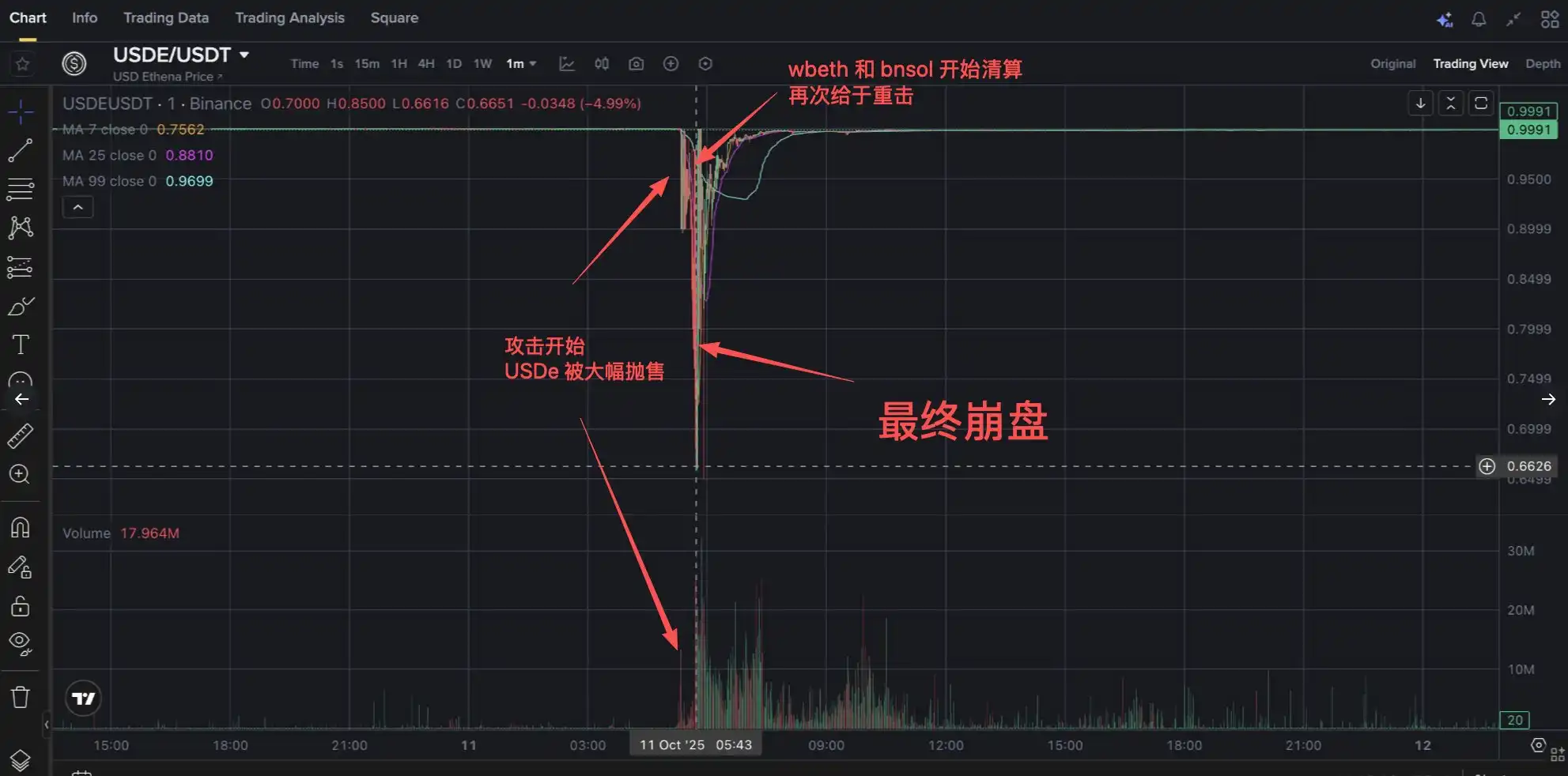

Primeiro foi o USDe, onde durante o ataque (5:43 da manhã), ocorreu uma venda instantânea de US$ 60 milhões no mercado à vista. O atacante deve ter acumulado gradualmente fichas suficientes ao longo do tempo e então despejado tudo de uma vez. A falta de liquidez à vista do USDe foi insuficiente para suportar o choque inicial, resultando no primeiro de-pegging.

Às 5:44, o USDe despencou para uma mínima de US$ 0,89, fazendo com que o valor das posições colateralizadas por USDe caísse rapidamente, acionando chamadas de margem.

Devido ao sistema de margem unificada da Binance permitir a colateralização cruzada de ativos, isso levou à liquidação forçada das posições de wBETH e BNSOL. As liquidações manipuladas na baixa liquidez de wBETH e BNSOL (com a profundidade média diária de negociação de wBETH em apenas cerca de 2.000 ETH) causaram um de-pegging temporário de mais de 20% em seus preços à vista. Enquanto isso, o oráculo de valor colateral da Binance ainda dependia dos preços à vista, fazendo com que o colateral encolhesse drasticamente, desencadeando uma liquidação violenta no mercado.

Então começou o loop de liquidação recursiva (BN caiu devido a uma explosão de tráfego de curto prazo):

Usuários empregando uma estratégia de yield farming (staking ETH/SOL → mintando wBETH/BNSOL → tomando empréstimo de USDT → trocando por USDe) enfrentaram uma liquidação completa da conta. Quando o USDe se desviou do seu peg, fazendo com que a razão de colateral caísse abaixo do limite de 91%, o sistema liquidou automaticamente todos os ativos, intensificando ainda mais a pressão de venda sobre wBETH/BNSOL.

Chegando, por fim, ao pico do desvio: USDe a 0,65, wBETH caiu para US$ 430 e BNSOL caiu para US$ 34,90.

Por que suspeito de um ataque direcionado:

Coincidência Um: O ataque ocorreu pouco antes da Binance anunciar correções para dois ativos-chave (BNSOL e wBETH) em relação a uma vulnerabilidade do oráculo.

Coincidência Dois: O atacante despejou instantaneamente até US$ 60 milhões de USDE no mercado à vista, desconsiderando qualquer perda de slippage de uma venda desse porte, o que é altamente incomum.

Para ser honesto, casos de ataques a oráculos desencadeando liquidações em cascata para lucro ocorreram muitas vezes durante o DeFi summer anterior. No entanto, desta vez, pode ser que o tamanho da Binance fosse grande demais, e não houve assistência de flash loan para alavancagem, forçando o atacante a gastar uma quantidade significativa de tempo e dinheiro na preparação.

O lucro potencial para o atacante, conforme especulado por @yq_acc, está próximo do que postei anteriormente:

· Lucro potencial em short: US$ 3-4 bilhões

· Ativos acumulados a preços inadequados: US$ 4-6 bilhões

· Arbitragem entre exchanges: US$ 1-2 bilhões

· Lucro total potencial: US$ 8-12 bilhões

Talvez o maior lucro de um ataque nos últimos anos?

Se a Binance quisesse, provavelmente poderia usar o KYC para identificar a identidade do atacante nas primeiras horas da manhã (embora possa ser uma identidade falsa). Moralmente falando, o atacante não está cometendo um crime, mas sim explorando uma brecha nas regras ao desencadear a maior avalanche da história cripto com uma pequena bola de neve.

Podem ser condenados? Não posso afirmar.

Sugiro que @cz_binance @heyibinance @binance investiguem isso para ver se o que estou dizendo faz sentido. Além disso, recomendo conferir o artigo original da YQ quando tiverem tempo; a linha do tempo apresentada é excelente e inclui o horário de retirada do MM, fornecendo uma perspectiva diferente sobre por que o spot na plataforma da Binance estava mais baixo do que em outras exchanges, já que o MM da Binance sofreu grandes perdas e teve que recuar para segurança durante o desastre.

Aviso Legal: o conteúdo deste artigo reflete exclusivamente a opinião do autor e não representa a plataforma. Este artigo não deve servir como referência para a tomada de decisões de investimento.

Talvez também goste

A principal habilidade da A16Z é fazer chamadas de compra e impulsionar o preço.

VC significa mídia, influência é poder.

Usuários da OpenSea são orientados a conectar carteiras EVM antes do prazo final do airdrop de SEA

Os farmers do airdrop SEA da OpenSea enfrentam um prazo crítico para conectar suas carteiras EVM, com riscos significativos para aqueles que atrasarem.

FUD sobre SOL se espalha, mas a força técnica da Solana conta uma história diferente

A polêmica dos “100.000 TPS” da Solana destaca um mal-entendido técnico, e não uma fabricação de dados. Enquanto os desenvolvedores esclarecem as informações, o preço do SOL continua se fortalecendo, sinalizando que o mais recente FUD não conseguiu atrapalhar sua recuperação.

Braço corporativo da Dogecoin se funde com Brag House para listagem na Nasdaq em 2026

O braço corporativo do Dogecoin está a caminho de Wall Street por meio de uma fusão com a Brag House Holdings. A operação conecta 837 milhões de DOGE a US$ 50 milhões em capital, posicionando o Dogecoin para maior visibilidade institucional e adoção mais ampla pelo público mainstream.