O grande colapso de 10.11 foi um ataque organizado? Análise detalhada de duas grandes dúvidas

Foi a maior liquidação da história um ataque deliberado?

Título original: Was the Friday Crash a Coordinated Attack? The Evidence Points to Something Disturbing

Autor original: @yq_acc

Tradução: Jiahua, ChainCatcher

O evento cisne negro ocorrido entre 10 e 11 de outubro resultou na maior liquidação da história das criptomoedas, atingindo um valor de 19.3 bilhões de dólares. Embora os relatórios iniciais tenham atribuído a causa ao pânico do mercado desencadeado pelo anúncio de tarifas, uma análise mais aprofundada dos dados revelou alguns pontos questionáveis. Teria sido este um ataque coordenado contra a Binance e os detentores de USDe? Vamos examinar as evidências.

Ponto suspeito 1: Por que justamente esses três ativos?

O aspecto mais intrigante deste crash concentrou-se em três ativos específicos — cujos preços colapsaram de forma catastrófica, mas apenas na Binance:

USDe: despencou para $0.6567 na Binance, enquanto em outras exchanges permaneceu acima de $0.90.

wBETH: colapsou para $430 na Binance, 88,7% abaixo do preço normal do ETH.

BNSOL: caiu abruptamente para $34.9 na Binance, com pouca oscilação em outras exchanges.

Esse fenômeno de crash “específico de exchange” imediatamente acendeu um alerta. O pânico de mercado normalmente não afeta de forma tão precisa apenas uma única plataforma.

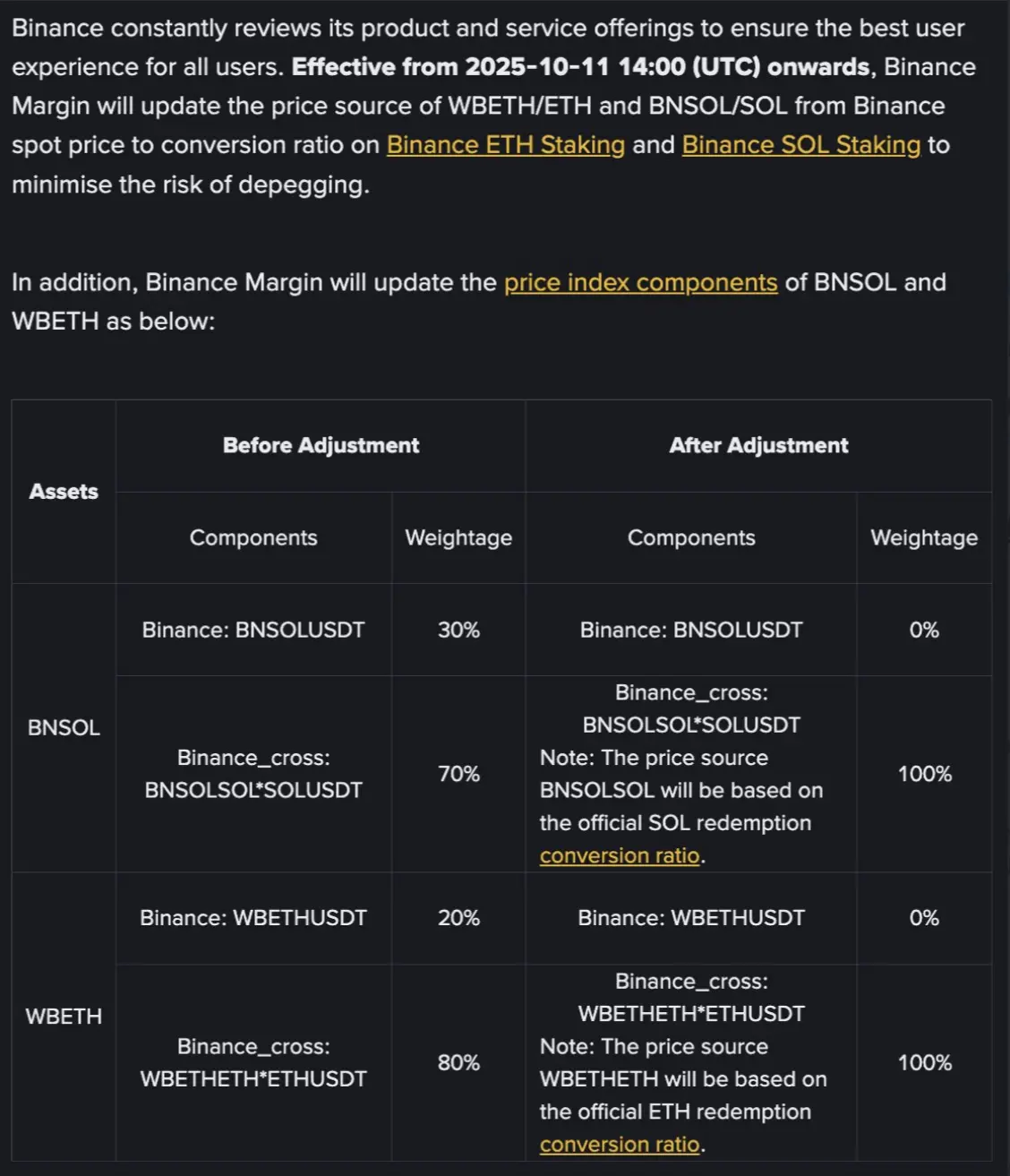

Ponto suspeito 2: O momento é suspeitamente conveniente

O evento fica ainda mais interessante. Já em 6 de outubro, a Binance anunciou que atualizaria o mecanismo de precificação do WBETH e BNSOL, com previsão de entrada em vigor em 14 de outubro (posteriormente alterado para 11 de outubro). E o crash ocorreu exatamente entre 10 e 11 de outubro — precisamente durante o “período de janela de vulnerabilidade” após o anúncio e antes da entrada em vigor do novo mecanismo.

Entre milhares de pares de negociação, por que apenas esses três ativos, previamente anunciados para atualização, sofreram desvinculação extrema? A probabilidade de isso ser mera coincidência é mínima.

Hipótese do ataque: uma linha do tempo cuidadosamente planejada

Supondo que realmente tenha sido um ataque organizado, a linha do tempo revela um planejamento meticuloso:

05:00 (UTC+8): O mercado começa a cair devido às notícias sobre tarifas, uma reação normal.

05:20 (UTC+8): As liquidações de altcoins aceleram repentinamente. Este passo pode ter como objetivo atingir as posições dos market makers.

05:43 (UTC+8): USDe, WBETH e BNSOL começam a colapsar simultaneamente na Binance.

06:30 (UTC+8): A estrutura do mercado entra em colapso total.

Detalhes específicos do crash:

-

05:00 (UTC+8): Início da volatilidade do mercado

-

Bitcoin começa a cair de $119,000

-

Volume de negociação dentro do normal

-

Market makers mantêm spreads padrão

-

-

05:20 (UTC+8): Primeira onda de liquidações em cascata

-

Liquidações de altcoins aceleram drasticamente

-

Volume de negociação dispara: 10 vezes o normal

-

Padrão de retirada dos market makers aparece

-

-

05:43 (UTC+8): Evento crucial de desvinculação

-

USDe: $1.00 → $0.6567 (-34,33%)

-

WBETH: 3,813 USDT → início de queda catastrófica

-

BNSOL: ~200 USDT → colapso acelerado

-

-

05:50 (UTC+8): Máxima distorção

-

WBETH atinge 430.65 USDT (queda de -88,7% em relação ao valor justo)

-

BNSOL atinge fundo em 34.9 USDT (-82,5%)

-

Liquidez do lado comprador completamente ausente

-

-

06:30 (UTC+8): Estrutura do mercado colapsa totalmente

-

Liquidações totais superam 10 bilhões de dólares

-

Market makers se retiram completamente

- As anomalias de preço exclusivas da Binance atingem o ápice

-

USDE/USDT caiu às 05:43 (UTC+8)

WBETH/USDT caiu às 05:43 (UTC+8)

Houve um intervalo de 23 minutos entre a primeira onda de liquidações e o colapso de USDe, WBETH e BNSOL, o que indica uma execução sequencial, e não um evento aleatório de pânico.

BNSOL/USDT caiu às 05:43 (UTC+8)

Fatores do USDe

O USDe possui algumas fragilidades que o tornam um alvo ideal para ataques:

1.Alavancagem oculta: O programa de rendimento de 12% da Binance incentivou os usuários a emprestar recursivamente, criando posições alavancadas de até 10 vezes.

2.Concentração de colateral: Muitos traders utilizam USDe como garantia de margem.

3.Baixa liquidez: Apesar de ser chamado de “stablecoin”, o livro de ordens do USDe é surpreendentemente raso.

Quando o USDe colapsou para $0.6567, não apenas causou perdas diretas — como também pode ter desencadeado uma reação em cadeia em todo o ecossistema.

Ponto de vista dos market makers

Uma teoria que circula entre os traders é: a primeira onda de liquidações de altcoins às 05:20 (UTC+8) teve como objetivo atacar especificamente os market makers. Uma vez que os market makers foram forçados a sair devido a perdas, eles retiraram todas as ordens de todos os pares, fazendo com que o mercado perdesse liquidez instantaneamente e se tornasse vulnerável.

A evidência é que, naquele momento, muitos altcoins na Binance estavam com preços muito abaixo de outras exchanges, o que é consistente com o padrão de liquidação dos principais market makers.

Rastreamento de fundos

Se este foi um ataque organizado, os atacantes obtiveram lucros impressionantes:

Lucro potencial em posições vendidas: 300 milhões - 400 milhões de dólares

Acúmulo a preços baixos: oportunidade de 400 milhões - 600 milhões de dólares

Arbitragem entre exchanges: 100 milhões - 200 milhões de dólares

Potencial total de lucro: 800 milhões a 1.2 bilhões de dólares

Isso não é lucro de negociação normal, mas sim um retorno de tipo saque.

Outras explicações

Para ser justo, também existem outras possibilidades:

1.Efeito cascata de liquidações: Uma grande liquidação naturalmente desencadeia um efeito bola de neve.

2.Risco excessivamente concentrado: Muitos traders adotaram estratégias semelhantes.

3.Estresse do sistema: Exchanges falham sob volumes extremos de negociação.

4.Psicologia do pânico: O medo cria uma profecia autorrealizável.

No entanto, essas explicações dificilmente justificam por que o crash foi tão precisamente direcionado a ativos e exchanges específicos.

Aspectos suspeitos do evento

Há vários fatores que diferenciam este evento de um crash típico de mercado:

-

Especificidade do local: o crash de preços foi quase totalmente limitado à Binance

-

Seleção de ativos: apenas ativos previamente anunciados como vulneráveis foram severamente afetados

-

Precisão temporal: ocorreu exatamente durante a janela de vulnerabilidade

-

Sequencialidade: os market makers foram eliminados antes dos principais alvos

-

Padrão de lucro: consistente com estratégias previamente implantadas

O que isso significa se for verdade

Se realmente foi um ataque coordenado, isso representa uma nova evolução na manipulação do mercado cripto. Os atacantes não estão mais atacando sistemas ou roubando chaves, mas transformando a própria estrutura do mercado em uma arma.

Isso significaria:

-

Cada anúncio de exchange se torna uma potencial vulnerabilidade

-

A transparência pode, paradoxalmente, reduzir a segurança

-

A estrutura do mercado precisa ser redesenhada fundamentalmente

-

Os modelos de risco atuais são insuficientes

Algumas possibilidades perturbadoras

Embora não possamos provar inequivocamente a existência de um ataque organizado, as evidências constituem uma suspeita razoável. A precisão, o timing, a especificidade do local e o padrão de lucro coincidem perfeitamente com um ataque coordenado.

Seja por especulação brilhante ou planejamento deliberado, alguém transformou a transparência da Binance em vulnerabilidade e, nesse processo, capturou quase um bilhão de dólares.

A indústria cripto agora precisa enfrentar uma questão perturbadora: em nossos mercados interconectados, operando 24/7, a própria transparência tornou-se uma arma nas mãos de participantes astutos?

Até termos uma resposta clara, os traders devem assumir que todas as exchanges têm vulnerabilidades semelhantes. O evento de 10 a 11 de outubro pode ter várias explicações, mas uma coisa é certa: não foi aleatório.

Esta análise baseia-se em dados de mercado disponíveis, comparações de preços entre exchanges e padrões estabelecidos de comportamento de mercado. As opiniões expressas são apenas minhas e não representam a posição de nenhuma instituição.

Aviso Legal: o conteúdo deste artigo reflete exclusivamente a opinião do autor e não representa a plataforma. Este artigo não deve servir como referência para a tomada de decisões de investimento.

Talvez também goste

Bitcoin domina enquanto influxos de criptomoedas atingem US$ 3,17 bilhões em uma semana

Os produtos de investimento em cripto registraram entradas de US$ 3,17 bilhões em uma semana, elevando o total de 2024 para US$ 48,7 bilhões, com o Bitcoin liderando. O Bitcoin continua no topo, enquanto o ímpeto das altcoins esfria. O interesse institucional continua a crescer.

"10.11" Liquidação Épica de Criptomoedas: como estão as ações das empresas DAT?

Para as empresas que enfrentam exposição dupla tanto ao mercado cripto quanto ao mercado de ações, o pior momento já passou?

Principais informações de mercado em 13 de outubro, quanto você perdeu?

Sam Altman em conversa com cofundador da a16z: Apostando radicalmente em infraestrutura, sora é uma ferramenta estratégica chave

A competição em IA está passando de uma disputa focada em algoritmos para uma luta abrangente envolvendo poder de computação, capital e energia.