Ciclo de Halving? Entradas nas Exchanges? Esqueça isso — O Guia da Era Pós-ETF

Entradas recordes em ETF, fundos soberanos e derivativos agora impulsionam o preço do Bitcoin. Analistas alertam que o ciclo de quatro anos pode ter acabado — sendo substituído por regimes de liquidez.

A “lei dos quatro anos” do Bitcoin pode estar sendo quebrada pela primeira vez. Apesar dos fluxos recordes para ETFs à vista e tesourarias corporativas em expansão, o mercado já não se move mais em sincronia com o ciclo de halving.

Em vez disso, choques de liquidez, alocações de fundos soberanos e o crescimento dos derivativos estão surgindo como os novos pilares da descoberta de preços. Essa mudança levanta uma questão crítica para 2026: as instituições ainda podem confiar nos manuais de ciclos, ou precisam reescrever totalmente as regras?

O ciclo finalmente se rompeu?

Com essas forças agora ditando o ritmo, a questão não é se o antigo ciclo ainda importa, mas se ele já foi substituído. O BeInCrypto conversou com James Check, cofundador e analista on-chain da Checkonchain Analytics e ex-Lead On-Chain Analyst da Glassnode, para testar essa tese.

Durante anos, investidores de Bitcoin trataram o ciclo de halving de quatro anos como dogma. Esse ritmo agora enfrenta seu teste mais difícil. Em setembro de 2025, a CoinShares registrou US$ 1,9 bilhão em entradas de ETFs — quase metade disso em Bitcoin — enquanto a Glassnode apontou US$ 108.000–US$ 114.000 como uma zona decisiva. Ao mesmo tempo, a CryptoQuant registrou entradas em exchanges caindo para mínimas históricas, mesmo com o Bitcoin atingindo novas máximas históricas.

Entradas em ETFs: nova demanda ou realocação?

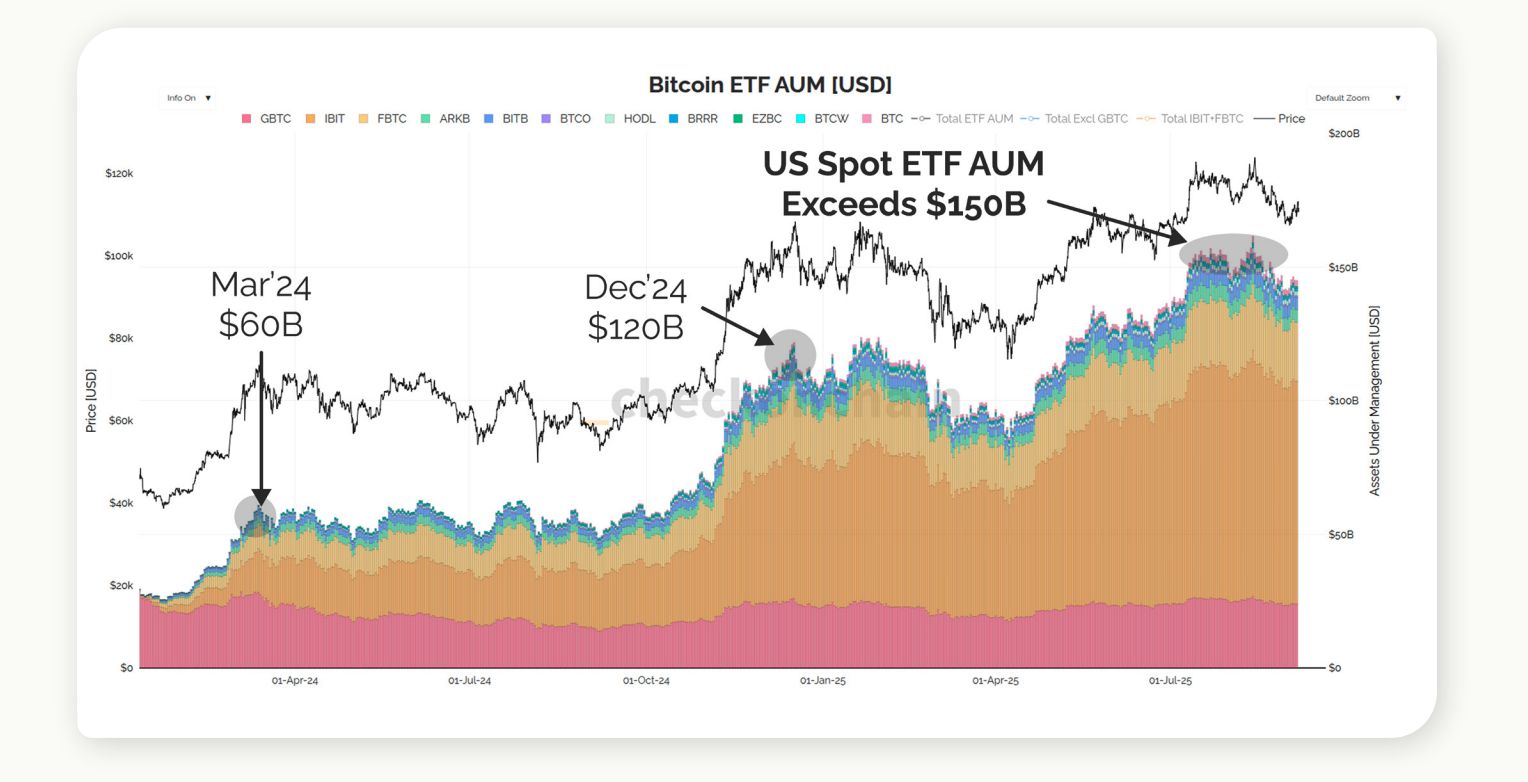

As entradas em ETFs de setembro destacaram uma demanda robusta, mas os investidores precisam saber se esse capital é realmente novo ou apenas detentores existentes migrando de veículos como o GBTC. Essa distinção afeta o quanto a alta tem suporte estrutural.

Source: Checkonchain

Source: Checkonchain “Com certeza há alguns detentores migrando de custódia on-chain para os ETFs. Isso está definitivamente acontecendo. No entanto, não é a maioria... a demanda tem sido realmente incrível e massiva. Estamos falando de dezenas de bilhões de dólares, capital realmente sério entrando. A diferença é que temos muito lado vendedor.”

James observou que os ETFs já absorveram cerca de US$ 60 bilhões em entradas totais. Dados de mercado mostram que esse valor é ofuscado por realizações mensais de lucros de US$ 30–100 bilhões por detentores de longo prazo, o que explica por que os preços não subiram tão rapidamente quanto a demanda dos ETFs poderia sugerir.

Fluxos em exchanges: sinal ou ruído?

A CryptoQuant mostra que as entradas em exchanges atingiram mínimas recordes nas máximas do Bitcoin em 2025. À primeira vista, isso poderia significar escassez estrutural. No entanto, James alertou contra a dependência excessiva dessas métricas.

Source: Checkonchain

Source: Checkonchain “Você dificilmente me verá usar dados de exchanges com frequência porque acho que não é uma ferramenta muito útil. As exchanges têm, acho que cerca de 3,4 milhões de bitcoin. Muitos desses provedores de dados simplesmente não têm todos os endereços de carteira porque é realmente um trabalho muito difícil encontrá-los todos.”

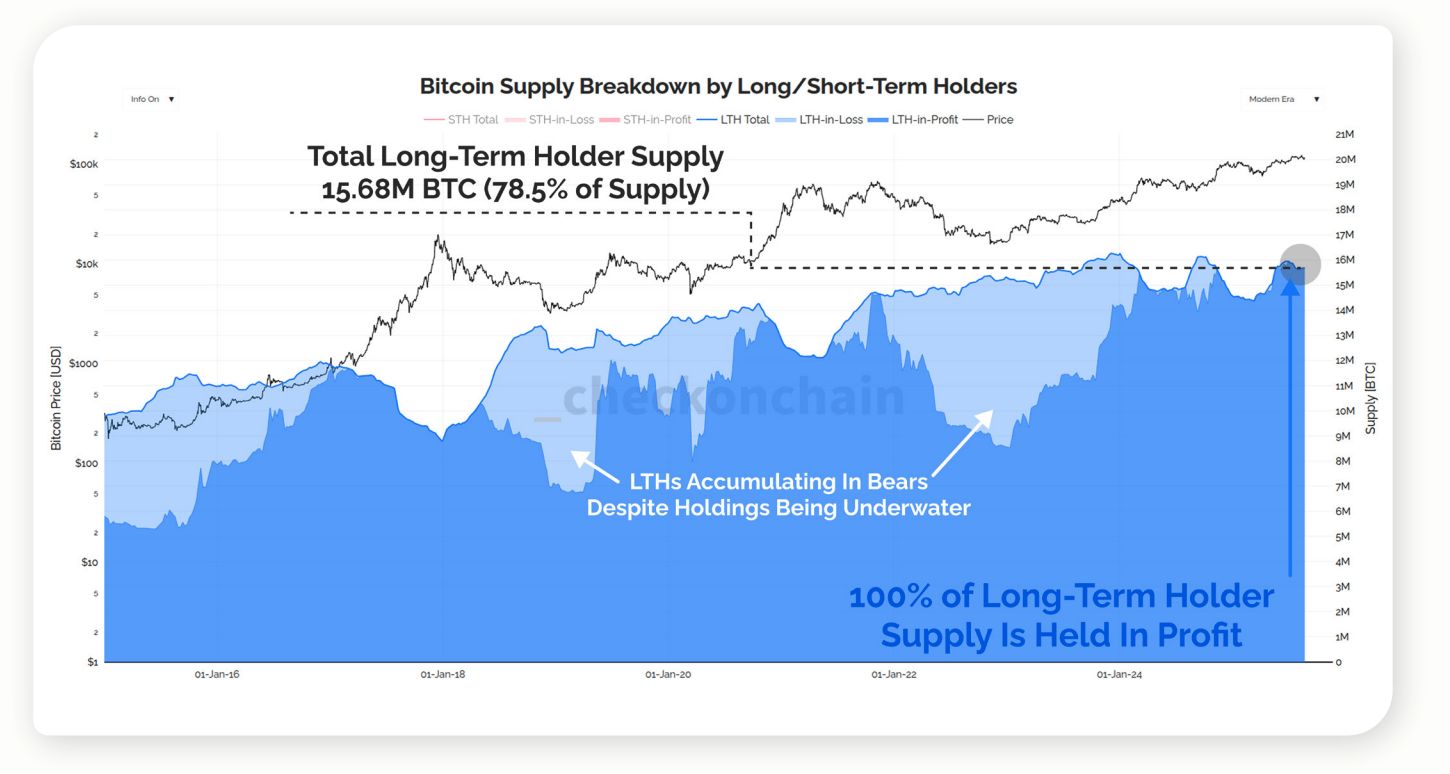

A análise confirma essa limitação, observando que o suprimento de detentores de longo prazo — atualmente 15,68 milhões de BTC, ou cerca de 78,5% do suprimento circulante, todos em lucro — é um indicador mais confiável de escassez do que os saldos das exchanges.

Mineradores ainda movem o mercado?

Durante anos, mineração era sinônimo de risco de queda. Mas com os fluxos de ETFs e tesourarias agora dominando, sua influência pode ser muito menor do que muitos supõem.

Source: Checkonchain

Source: Checkonchain “Para a rede Bitcoin, aquele lado vendedor que mencionei antes, tenho alguns gráficos... você precisa continuar dando zoom para ver porque parece a linha zero. É tão pequeno comparado à venda dos antigos detentores, fluxos de ETFs. Então, eu diria que o halving não importa. E não tem importado, eu diria, por alguns ciclos. Essa é uma daquelas narrativas que acho que está morta.”

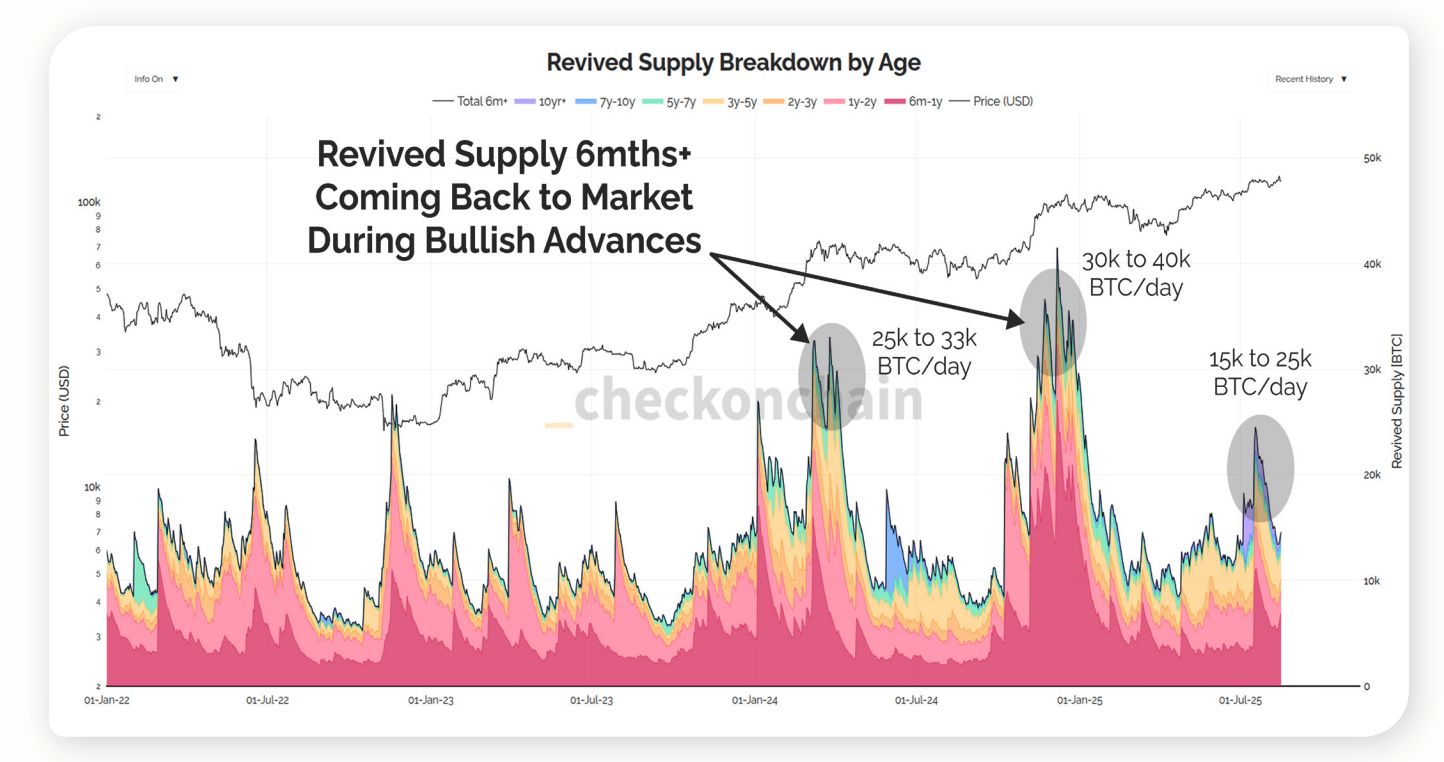

Os cerca de 450 BTC emitidos diariamente por mineradores são insignificantes em comparação com o suprimento reativado por detentores de longo prazo, que pode chegar a 10.000–40.000 BTC por dia em altas máximas. Esse desequilíbrio ilustra por que os fluxos dos mineradores já não definem a estrutura do mercado.

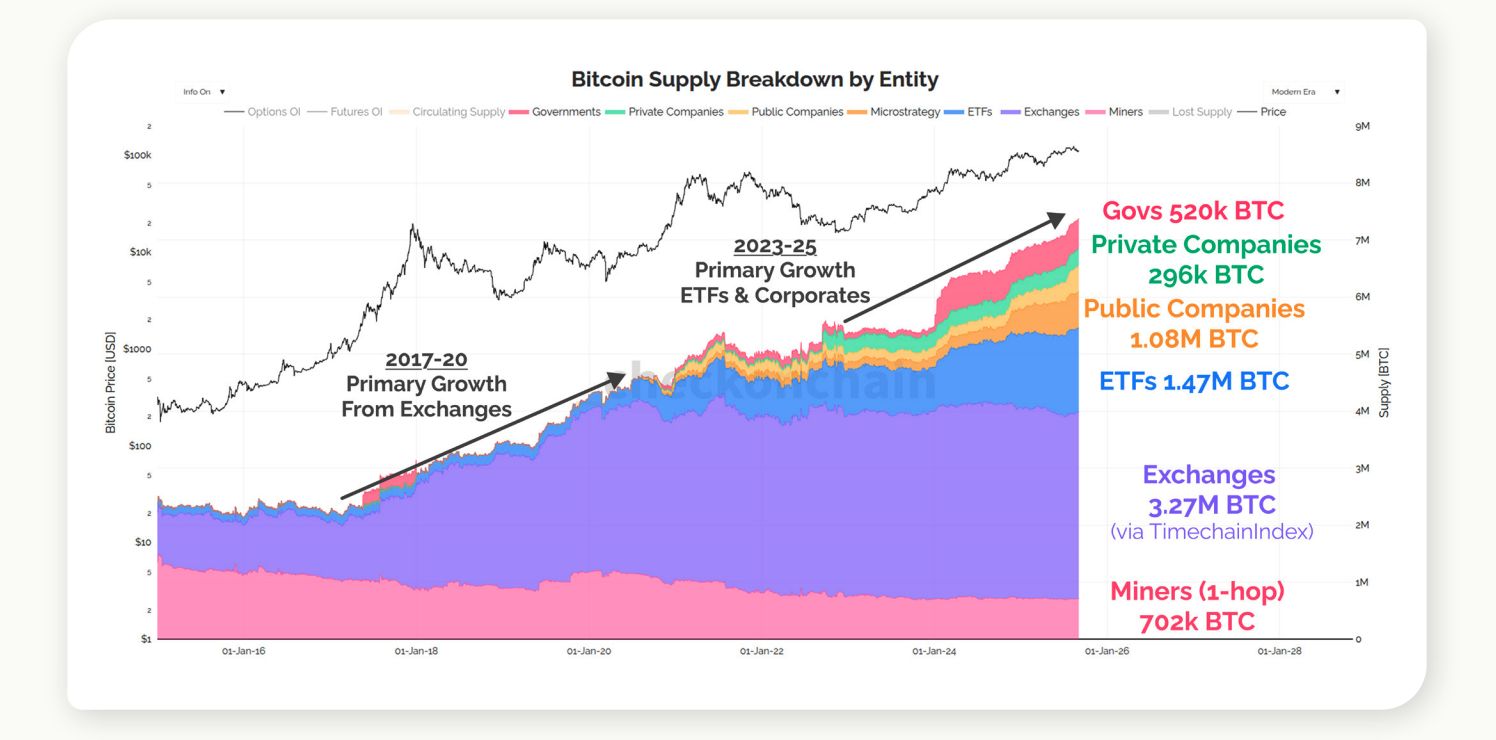

De ciclos a regimes de liquidez

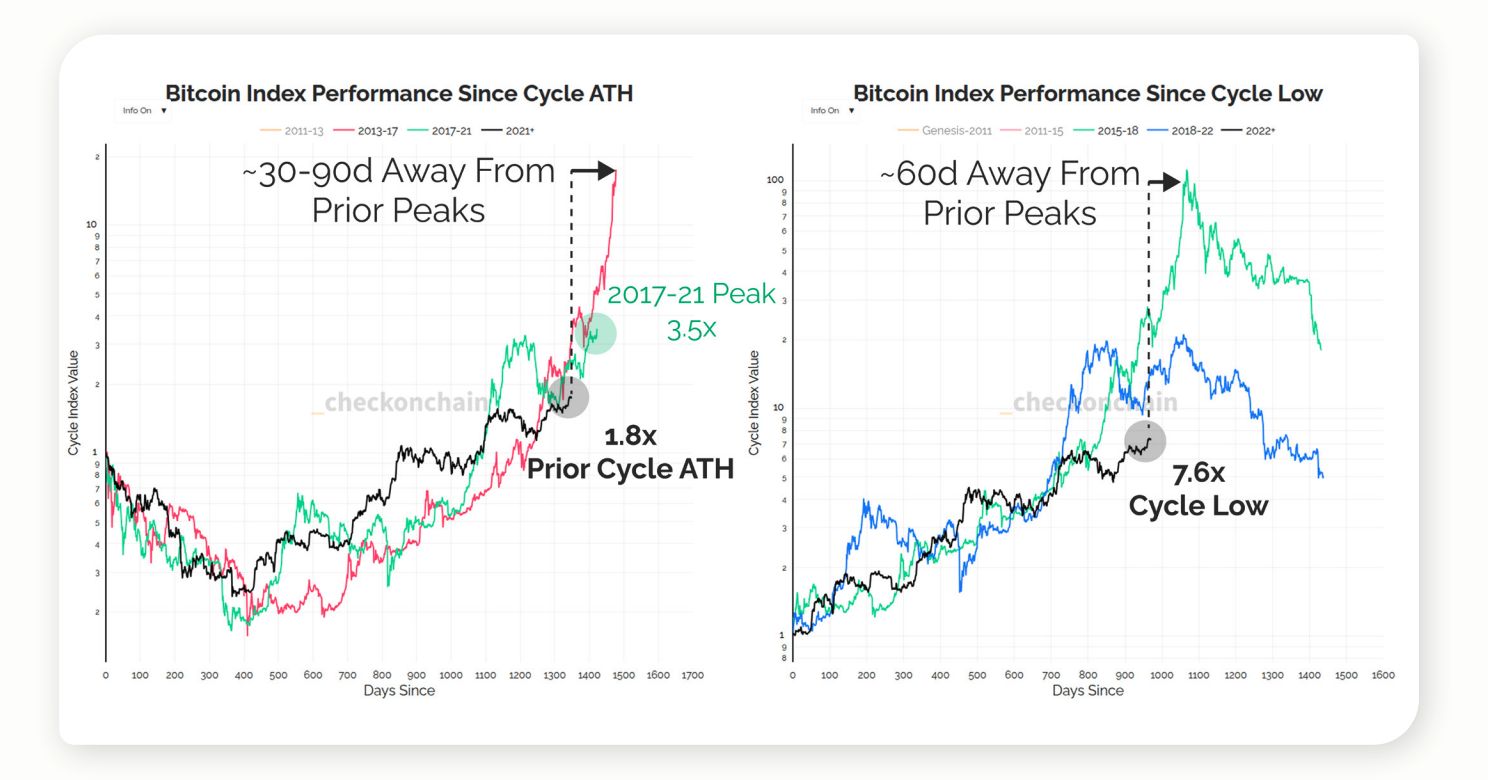

Perguntado se o Bitcoin ainda respeita seu ciclo de quatro anos ou mudou para um regime guiado por liquidez, James apontou para pivôs estruturais na adoção.

Source: Checkonchain

Source: Checkonchain “Houve dois grandes pontos de virada no mundo do Bitcoin. O primeiro foi a máxima histórica de 2017... O final de 2022 ou início de 23, é quando o Bitcoin se tornou um ativo muito mais maduro. Hoje em dia, o Bitcoin responde ao mundo, em vez do mundo responder ao Bitcoin.”

A análise apoia essa visão, observando que a compressão da volatilidade e o surgimento de ETFs e derivativos transformaram o Bitcoin em um ativo mais parecido com um índice nos mercados globais. Também enfatizou que as condições de liquidez, e não os ciclos de halving, agora ditam o ritmo.

Preço realizado e novos pisos de bear market

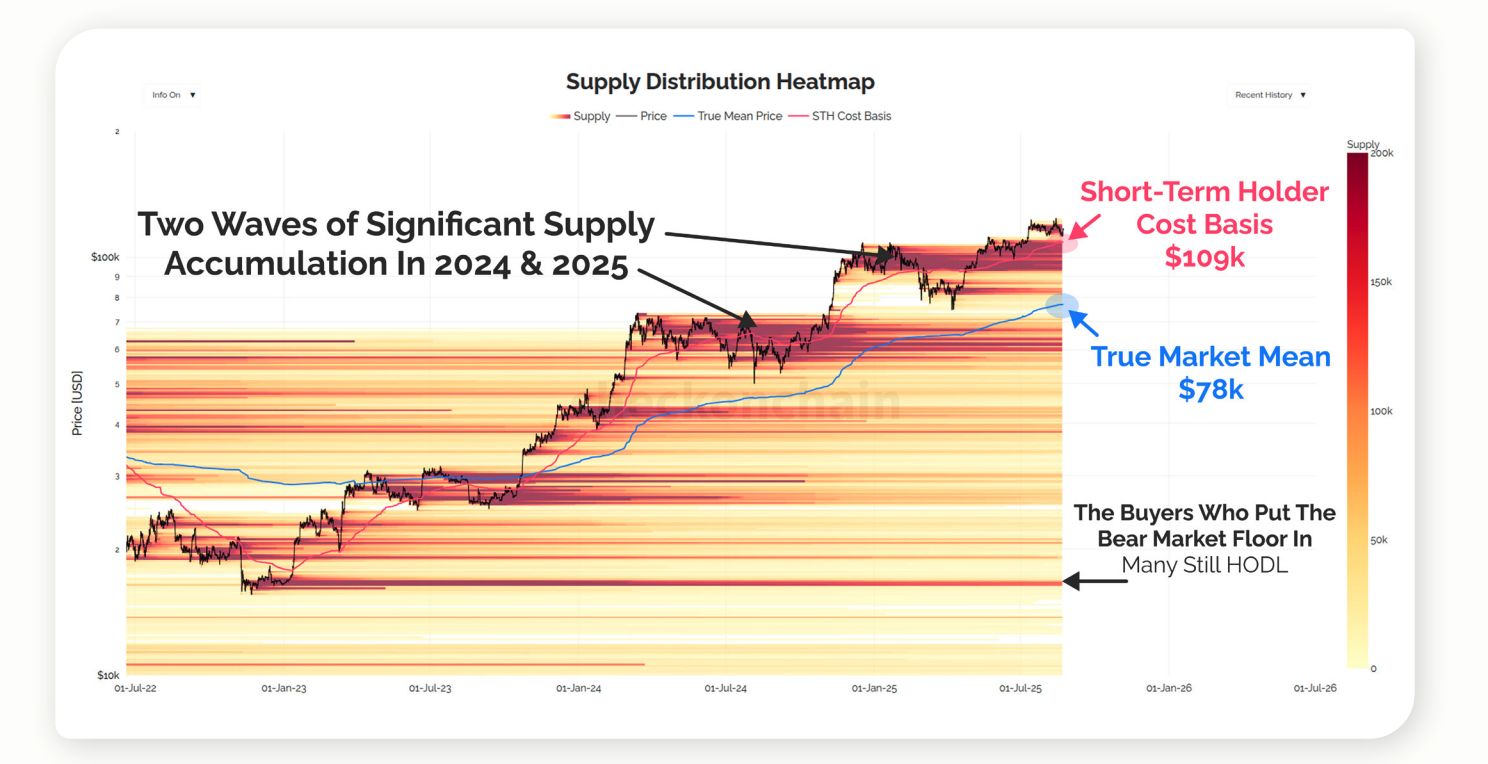

Tradicionalmente, o preço realizado atuava como um diagnóstico confiável de ciclos. Modelos da Fidelity sugerem que correções pós-halving ocorrem 12–18 meses após o evento. James, porém, argumentou que a métrica está desatualizada — e que os investidores devem observar onde as bases de custo marginal se concentram.

Source: Checkonchain

Source: Checkonchain “Normalmente um bear market termina quando o preço cai até o preço realizado. Agora, acho que o preço realizado está em torno de 52.000. Mas na verdade acho que essa métrica está desatualizada porque inclui Satoshi e moedas perdidas... Não acho que o Bitcoin volte para 30K. Se tivéssemos um bear market agora, acho que cairíamos para algo como 80.000. Para mim, é aí que os pisos de bear market começariam a se formar. 75–80K, algo assim.”

Os dados mostram uma concentração de bases de custo em torno de US$ 74.000–US$ 80.000 — abrangendo ETFs, tesourarias corporativas e médias reais de mercado — indicando que essa faixa agora ancora potenciais pisos de bear market.

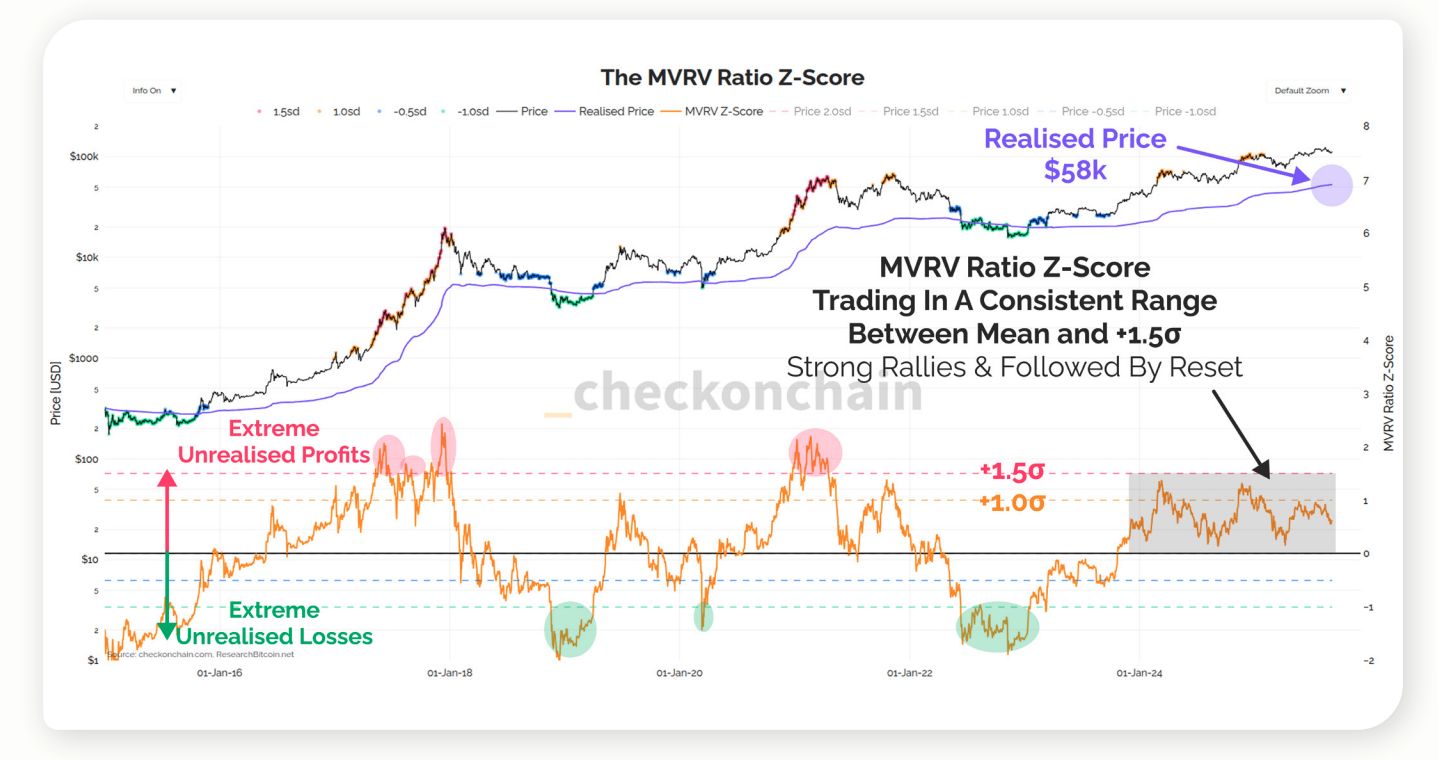

MVRV e os limites das métricas

Em contraste, o MVRV Z-Score não foi rompido, mas seus limites mudaram com a profundidade do mercado e a mistura de instrumentos. James aconselhou flexibilidade.

Source: Checkonchain

Source: Checkonchain “Acho que todas as métricas ainda são confiáveis, mas os limites antigos não são mais. As pessoas precisam pensar nas métricas como fonte de informação, não como um indicador que vai te dar a resposta. É fácil identificar um topo de euforia quando todas as métricas estão nas alturas. O que é realmente difícil de perceber é quando o bull market simplesmente perde força e vira.”

Os dados mostram o MVRV esfriando próximo a +1σ e depois se estabilizando, em vez de atingir extremos históricos — reforçando a visão de James de que o contexto é mais importante do que limites fixos.

Fluxos soberanos e risco de custódia

À medida que fundos soberanos e fundos de pensão consideram exposição, o risco de concentração tornou-se uma preocupação central. James reconheceu que a Coinbase detém a maior parte do Bitcoin, mas argumentou que o proof-of-work compensa o risco sistêmico.

Source: Checkonchain

Source: Checkonchain “Se há uma área que provavelmente representa o maior risco de concentração, seria a Coinbase, simplesmente porque eles custodiam praticamente todo o Bitcoin dos ETFs. Mas como o Bitcoin usa proof of work, na verdade não importa onde as moedas estão... Não há um limite de risco que quebre o sistema. O mercado simplesmente se ajusta.”

Os dados confirmam que a Coinbase atua como custodiante da maioria dos ETFs à vista dos EUA, ilustrando o grau de concentração e por que James enquadra isso como um risco de mercado, não de segurança.

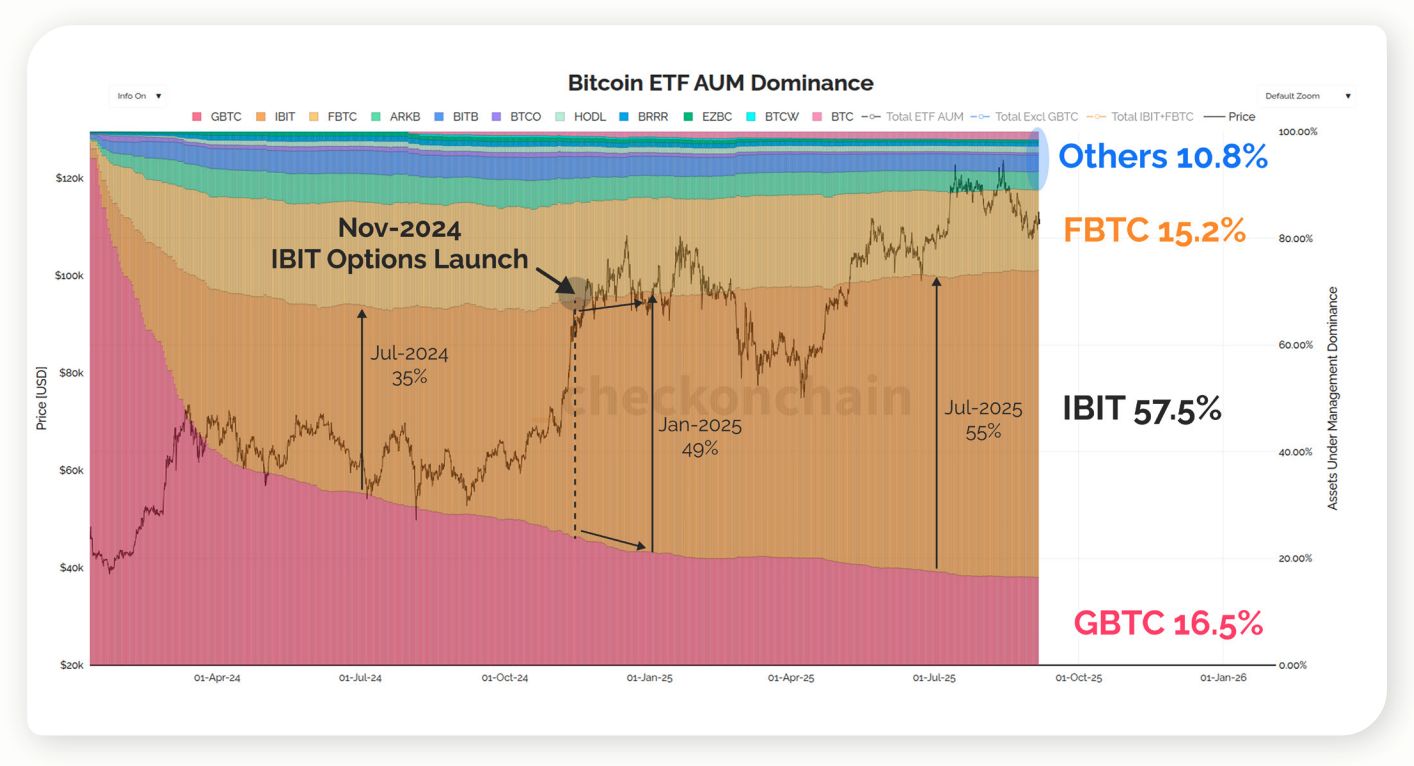

Opções, ETFs e domínio dos EUA

James apontou os derivativos como fator decisivo para a possível entrada da Vanguard nos mercados de ETFs e tokens.

Source: Checkonchain

Source: Checkonchain “O mais importante na verdade não tem nada a ver com os próprios ETFs. É o mercado de opções sendo construído sobre eles... Em outubro de 2024, o IBIT começou a disparar à frente de todos os outros. Agora é o único que vê entradas apreciáveis. Os EUA têm cerca de 90% de domínio em termos de holdings de ETF.”

A análise de mercado mostra o IBIT da BlackRock capturando a maior parte do market share após lançar opções no final de 2024, com ETFs dos EUA comandando quase 90% dos fluxos globais — destacando os derivativos como o verdadeiro motor da dinâmica do mercado. O domínio do IBIT está alinhado com relatos de que ETFs dos EUA moldam quase todas as novas entradas, reforçando o papel desproporcional do país.

Considerações finais

“Todo mundo está sempre procurando a métrica perfeita para prever o futuro. Isso não existe. A única coisa que você pode controlar são suas decisões. Se cair para 75, certifique-se de ter um plano para isso. Se subir para 150, certifique-se de ter um plano para isso também.”

James argumentou que preparar estratégias para cenários de queda e alta é a maneira mais prática de navegar pela volatilidade até 2026 e além.

Sua análise sugere que o ciclo de halving de quatro anos do Bitcoin pode não definir mais sua trajetória. Entradas em ETFs e capital em escala soberana introduziram novos motores estruturais, enquanto o comportamento dos detentores de longo prazo permanece como principal restrição.

Métricas como Preço Realizado e MVRV exigem reinterpretação, com US$ 75.000–US$ 80.000 emergindo como provável piso em um bear market moderno. Para as instituições, o foco em 2026 deve se voltar para regimes de liquidez, dinâmicas de custódia e os mercados de derivativos agora formados sobre os ETFs.

Aviso Legal: o conteúdo deste artigo reflete exclusivamente a opinião do autor e não representa a plataforma. Este artigo não deve servir como referência para a tomada de decisões de investimento.

Talvez também goste

O crescimento da Polymarket acelera em meio a rumores sobre o nível 'Pro' e planos para o token POLY

A especulação sobre um possível token POLY e o crescimento dos mercados esportivos continuam impulsionando atividades recordes na plataforma da Polymarket.

Resumo Semanal de Cripto: Trump Considera Perdoar CZ, Ripple Vai Comprar 1 Bilhão de Tokens XRP, e Mais

3 criptomoedas prontas para disparar — não perca essas oportunidades de compra

HYPE luta em US$ 43 — Uma ruptura ou queda está por vir?