Powell ha detectado señales de crisis

La principal motivación de Powell para detener la reducción del balance es prevenir una crisis de liquidez en los mercados financieros.

La principal motivación de Powell para detener la reducción del balance es prevenir una crisis de liquidez en los mercados financieros.

Escrito por: Le Ming

Fuente: Wallstreetcn

Hoy, Powell anunció repentinamente que está listo para detener la reducción del balance.

¿Qué ha visto él?

Motivación principal de Powell

La principal motivación de Powell para detener la reducción del balance es prevenir una crisis de liquidez en los mercados financieros.

Powell mencionó en su discurso:

Ya han comenzado a aparecer algunos signos que indican que las condiciones de liquidez se están endureciendo gradualmente, incluyendo el fortalecimiento generalizado de las tasas de recompra y presiones más evidentes pero temporales en fechas específicas. El plan del Comité establece un enfoque prudente para evitar tensiones en el mercado monetario como las de septiembre de 2019.

¿Qué significa esto?

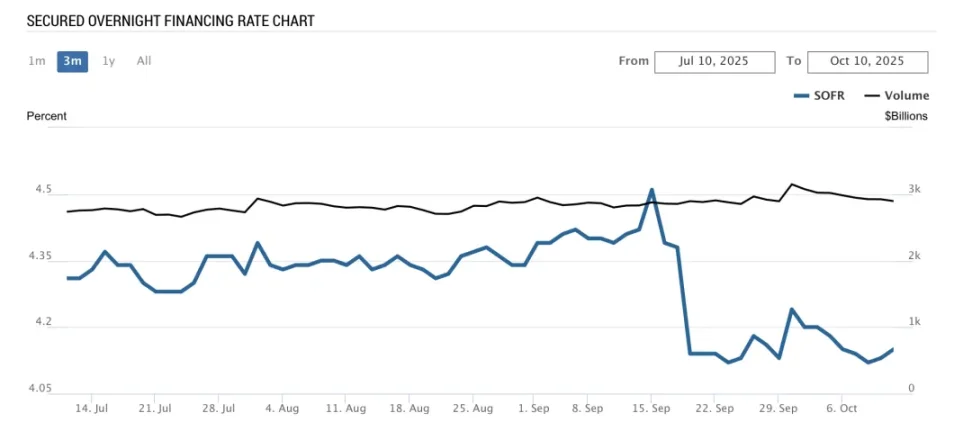

Veamos un gráfico para entenderlo.

Gráfico: SOFR

El SOFR (Secured Overnight Financing Rate) en el gráfico anterior es una de las tasas de interés a corto plazo más importantes del mundo hoy en día, y es el principal representante de la "tasa de recompra" mencionada por Powell. (Desde 2022, la Reserva Federal ha promovido el uso de SOFR para reemplazar LIBOR; ahora, billones de dólares en préstamos, bonos y derivados se valoran usando SOFR).

SOFR es la tasa de interés real de las operaciones de recompra overnight (repo) garantizadas con bonos del Tesoro de EE. UU. (Treasury securities).

En términos simples, las instituciones financieras usan bonos del Tesoro de EE. UU. como garantía para pedir prestado efectivo por una noche a otras instituciones; el nivel promedio de la tasa de interés de este "préstamo a corto plazo garantizado" es el SOFR.

¿Y qué relación tiene el SOFR con la tasa de política de la Reserva Federal, el FFR?

La tasa de política de la Reserva Federal, el FFR (Federal Funds Rate), es un rango de tasas de interés establecido artificialmente; la Reserva Federal lo controla mediante un corredor de tasas: el ON RRP (tasa de recompra inversa overnight) es el límite inferior del corredor, y el IORB (interés sobre reservas bancarias) es el límite superior.

Actualmente, la tasa de política de la Reserva Federal es 4.00%-4.25%, lo que significa que el ON RRP está fijado en 4.00% y el IORB en 4.25%.

¿Cómo mantiene la Reserva Federal la tasa de política dentro del corredor?

Primero, veamos el límite superior, el IORB: los bancos tienen cuentas de reservas en la Reserva Federal, que paga intereses sobre esas reservas (actualmente 4.25%), por lo que los bancos no tienen razón para prestar dinero a otros bancos a una tasa inferior al 4.25%, lo que establece el techo de la tasa.

Ahora, el límite inferior, el ON RRP: su nombre completo es Overnight Reverse Repo. Aunque los fondos del mercado monetario y otros no pueden tener reservas (las reservas son exclusivas de los bancos), pueden participar en la herramienta de recompra inversa de la Reserva Federal: prestan efectivo a la Reserva Federal por una noche, la Reserva Federal pone bonos del Tesoro como garantía y pueden obtener un interés seguro del 4.00%.

Si puedo depositar en la Reserva Federal y obtener un interés anualizado del 4.00%, no tengo incentivo para prestar a una tasa inferior. Así, ninguna tasa de mercado puede estar por debajo del ON RRP por mucho tiempo.

El SOFR es la tasa de interés de las transacciones entre instituciones en el mercado, no entre ellas y la Reserva Federal.

En teoría, el mecanismo del corredor de tasas de la Reserva Federal (IORB superior + ON RRP inferior) debería "encerrar" firmemente todas las tasas de mercado a corto plazo (incluido el SOFR), porque si SOFR < 4.00%, todos van al ON RRP; si SOFR > 4.25%, los bancos liberan fondos de sus reservas en la Reserva Federal para ganar más intereses (ya que solo obtienen 4.25% allí), lo que suprime el rendimiento.

Pero el problema es que, si los bancos ya no tienen reservas abundantes, los fondos en la Reserva Federal no pueden salir temporalmente para arbitraje, o simplemente no hay suficientes reservas para "arbitrar" y devolver el SOFR por debajo del límite superior del IORB, entonces la tasa SOFR puede superar temporalmente el corredor.

Entendiendo este mecanismo, volvamos al gráfico: alrededor del 15 de septiembre, el SOFR superó temporalmente el límite: rompió el techo del 4.5% (cuando la tasa de política de la Reserva Federal, FFR, aún era 4.25-4.5%). Esto es lo que Powell llamó "presiones más evidentes pero temporales en fechas específicas".

Después de la reducción de tasas, tras el 29 de septiembre, apareció otro "pico", que también parece muy cercano o incluso supera el nuevo límite superior del 4.25% tras la reducción.

El fenómeno de que las tasas de mercado "prueben" o incluso superen el límite superior de la tasa de política se debe principalmente a que las reservas bancarias, por diversos factores, pueden ya no ser abundantes, por lo que cuando surge una oportunidad de arbitraje en el mercado, no hay reservas adicionales disponibles.

Esto ya ocurrió una vez en 2019:

En ese momento, entre 2017 y 2019, la Reserva Federal estaba llevando a cabo la ronda anterior de reducción del balance (QT), lo que resultó en que el saldo de reservas del sistema bancario bajara de unos 2.8 billones de dólares a alrededor de 1.3 billones; al mismo tiempo, el Tesoro de EE. UU. amplió la emisión de deuda, absorbiendo grandes cantidades de efectivo del mercado; además, la coincidencia de pagos de impuestos corporativos de fin de trimestre y fechas de liquidación de bonos del Tesoro drenó rápidamente el efectivo a corto plazo del mercado.

En ese momento, la liquidez del sistema bancario "parecía abundante", pero en realidad ya estaba al borde de la seguridad.

El 16 de septiembre de 2019 (lunes), varios eventos coincidieron: las empresas pagaron impuestos trimestrales (el efectivo se retiró de las cuentas bancarias → disminución de reservas bancarias); el Tesoro liquidó una gran emisión de bonos (los inversores pagaron al Tesoro → las reservas bancarias disminuyeron aún más). Como resultado, las reservas del sistema bancario disminuyeron repentinamente en unos 100 mil millones de dólares.

Ese día, el SOFR (tasa de financiamiento garantizada overnight) saltó del 2.2% al 5.25%; la tasa de recompra overnight (repo rate) subió de alrededor del 2% a más del 10% en una noche; los bancos y corredores no pudieron obtener efectivo, las operaciones de recompra casi se congelaron, y se produjo una típica "corrida de liquidez".

Esto es lo que Powell mencionó en su discurso:

El plan del Comité establece un enfoque prudente para evitar tensiones en el mercado monetario como las de septiembre de 2019.

En ese momento, la Reserva Federal básicamente trabajó horas extras durante la noche para hacer frente a la crisis; la Reserva Federal de Nueva York intervino de emergencia la mañana del 17 de septiembre: reanudó las operaciones de recompra overnight, inyectando 53 mil millones de dólares en efectivo ese día para aliviar la liquidez del mercado de repos, y continuó inyectando liquidez en los días siguientes, con un total de más de 70 mil millones de dólares diarios, además de anunciar de emergencia la suspensión temporal de la reducción del balance y el inicio de la expansión del balance.

Obviamente, Powell no quiere repetir esa pesadilla. El plan a largo plazo de la Reserva Federal es detener la reducción del balance cuando las reservas bancarias estén "ligeramente por encima" del nivel considerado "adecuado".

Powell estima que "podríamos acercarnos a ese nivel en los próximos meses".

Esto significa que, desde el punto de vista técnico, la reducción del balance ya está cerca de su objetivo previsto, y continuar podría llevar a una escasez excesiva de reservas, lo que provocaría riesgos sistémicos.

Motivaciones secundarias

Además de la motivación principal mencionada, Powell también enfatizó en su discurso: "Los riesgos a la baja para el empleo parecen haber aumentado", y describió el mercado laboral como "falto de dinamismo y ligeramente débil".

Esto también trajo algo de alivio al mercado: aunque detener la reducción del balance no es en sí una política directa de recorte de tasas o estímulo, elimina un factor que sigue endureciendo las condiciones financieras. Cuando la economía (especialmente el mercado laboral) muestra signos de debilidad, continuar con políticas restrictivas aumentaría el riesgo de recesión.

Por lo tanto, detener la reducción del balance es un cambio de postura política preventivo y más neutral, destinado a proporcionar un entorno financiero más estable para la economía y evitar "daños colaterales" por un endurecimiento excesivo de la política.

Por último, Powell también mencionó:

Nuestras ideas han sido inspiradas por algunos eventos recientes, en los que las señales sobre la reducción del balance han provocado un endurecimiento significativo de las condiciones financieras. Pensamos en el evento de diciembre de 2018 y en el "taper tantrum" de 2013.

En ese momento, solo la señal de reducir las compras de activos provocó una gran agitación en los mercados financieros globales, lo que muestra que la Reserva Federal ahora es extremadamente cautelosa en la comunicación de sus operaciones de balance con el mercado.

Por lo tanto, liberar con anticipación la señal de que "se detendrá la reducción del balance en los próximos meses" permite a los participantes del mercado tener tiempo suficiente para digerir esta información y ajustar sus carteras de inversión.

Este tipo de comunicación clara y predecible tiene como objetivo completar suavemente la transición de una postura restrictiva a una neutral, evitando fluctuaciones innecesarias del mercado debido a cambios repentinos de política. Esto en sí mismo es una herramienta importante para gestionar las expectativas del mercado.

Descargo de responsabilidad: El contenido de este artículo refleja únicamente la opinión del autor y no representa en modo alguno a la plataforma. Este artículo no se pretende servir de referencia para tomar decisiones de inversión.

También te puede gustar

El precio de Ethereum muestra 3 señales alcistas mientras las ballenas compran 600 millones de dólares en ETH

La señal alcista de seis meses de Ethereum ha reaparecido, poniendo el foco en los $4,076. La acumulación de ballenas y un fuerte aumento en las salidas de exchanges apuntan a un creciente interés de los compradores, lo que sugiere que la tendencia bajista actual podría revertirse pronto.

¿Los tokens criptográficos, un juego de caza disfrazado de "fe"?

El mercado cripto no recompensa a los seguidores, solo recompensa a quienes ven a través de las ilusiones.

¿Subida contracorriente, Morpho copia perfectamente el mecanismo central de gestión de activos tradicionales?

Depositar colateral, pedir dinero prestado, volver a depositar el dinero prestado como nuevo colateral, y repetir este ciclo, apalancando constantemente sobre esta cesta de mercado neutral compuesta esencialmente por estrategias de nivel institucional.

Australia toma medidas para otorgar a AUSTRAC amplios poderes sobre los cajeros automáticos de criptomonedas