Hitung mundur penurunan suku bunga! Likuiditas triliunan beralih arah, siapa yang akan "berenang telanjang": Bitcoin, emas, atau saham AS?

Era pasca-pandemi selalu didefinisikan sebagai era yang didominasi oleh kebijakan fiskal—sebuah ekonomi yang digerakkan oleh defisit pemerintah dan penerbitan obligasi jangka pendek, di mana likuiditas tetap tinggi bahkan ketika Federal Reserve mempertahankan suku bunga tinggi.

Saat ini, kita sedang memasuki fase yang didominasi oleh sektor swasta, di mana Departemen Keuangan sedang menarik kembali likuiditas melalui tarif dan pembatasan pengeluaran, berbeda dengan pemerintahan sebelumnya.

Inilah alasan mengapa suku bunga perlu diturunkan.

Kami menganalisis siklus saat ini dari perspektif likuiditas global untuk menyoroti mengapa putaran "perdagangan devaluasi" saat ini telah mencapai tahap akhir.

Apakah Era Dominasi Fiskal Akan Berakhir?

Kita selalu berharap untuk "membeli di dasar" ketika semua orang sedang "mengejar kenaikan".

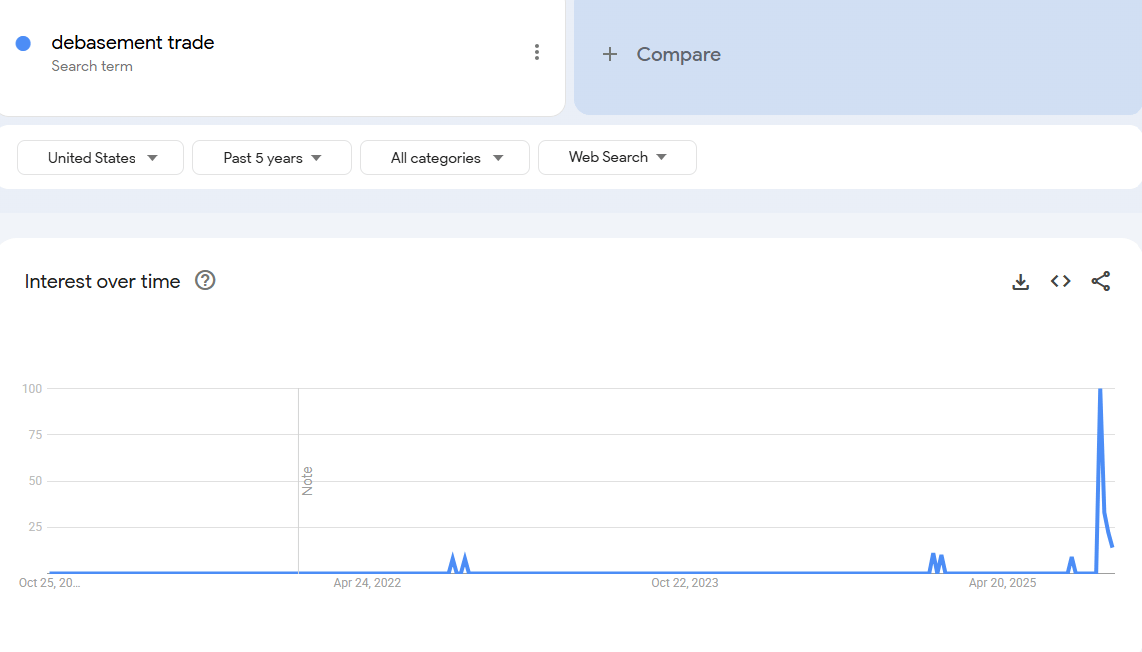

Itulah sebabnya semua diskusi baru-baru ini tentang "perdagangan devaluasi" menarik perhatian kami.

Data: Google Trends

Data: Google Trends

Menurut kami, waktu yang tepat untuk tertarik pada "perdagangan devaluasi" adalah beberapa tahun yang lalu. Saat itu harga bitcoin adalah 25.000 dolar, harga emas 2.000 dolar. Saat itu, selain analis kripto dan makro, tidak ada yang membicarakannya.

Menurut pandangan kami, "perdagangan" ini pada dasarnya telah selesai.

Oleh karena itu, tugas kami adalah memahami kondisi yang menciptakannya, dan apakah kondisi tersebut akan terus berlanjut.

Apa yang mendorong perdagangan ini? Menurut kami, terutama dua faktor.

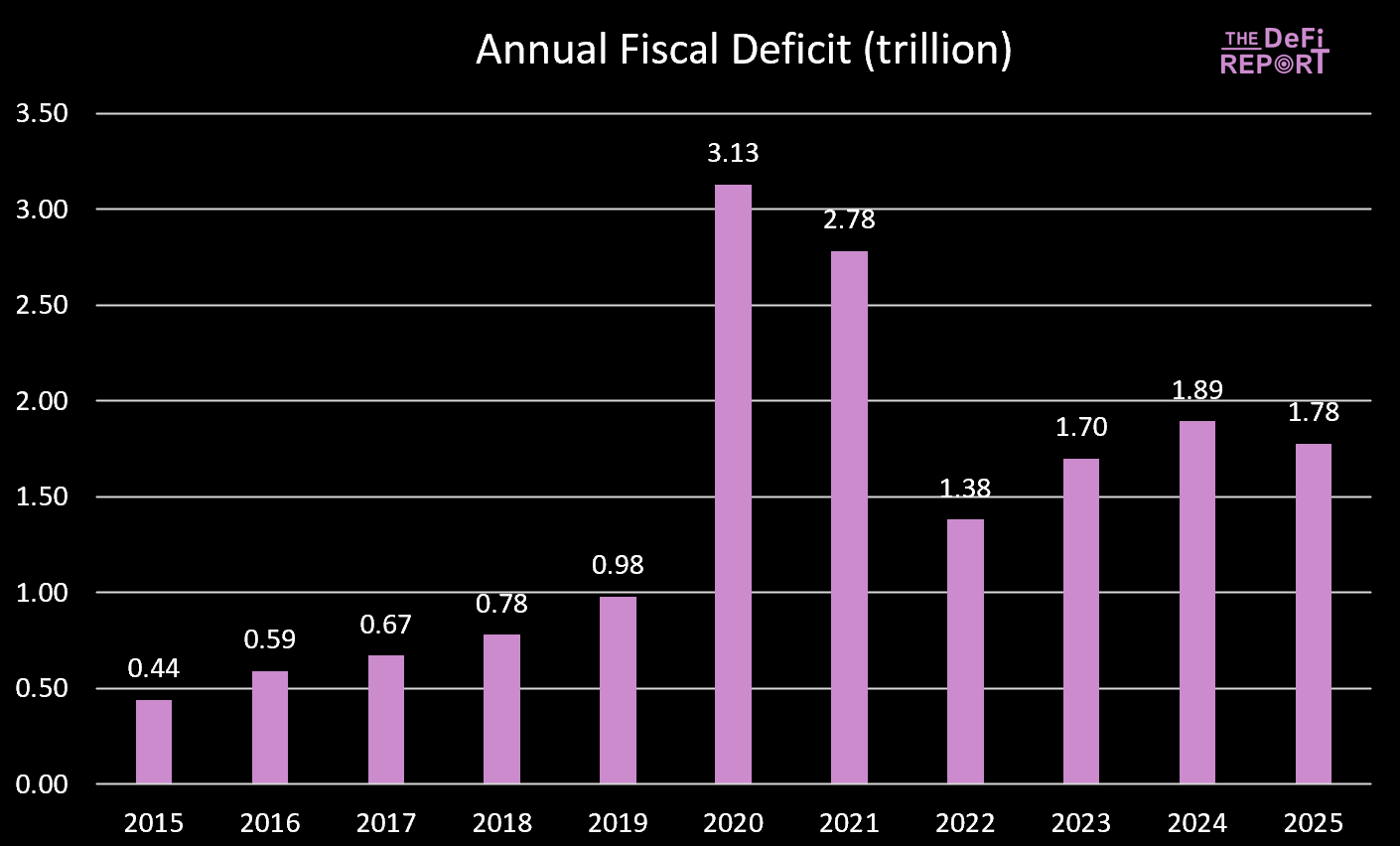

1. Pengeluaran Departemen Keuangan. Selama pemerintahan Biden, kami menerapkan defisit fiskal besar-besaran.

Data: US Treasury

Data: US Treasury

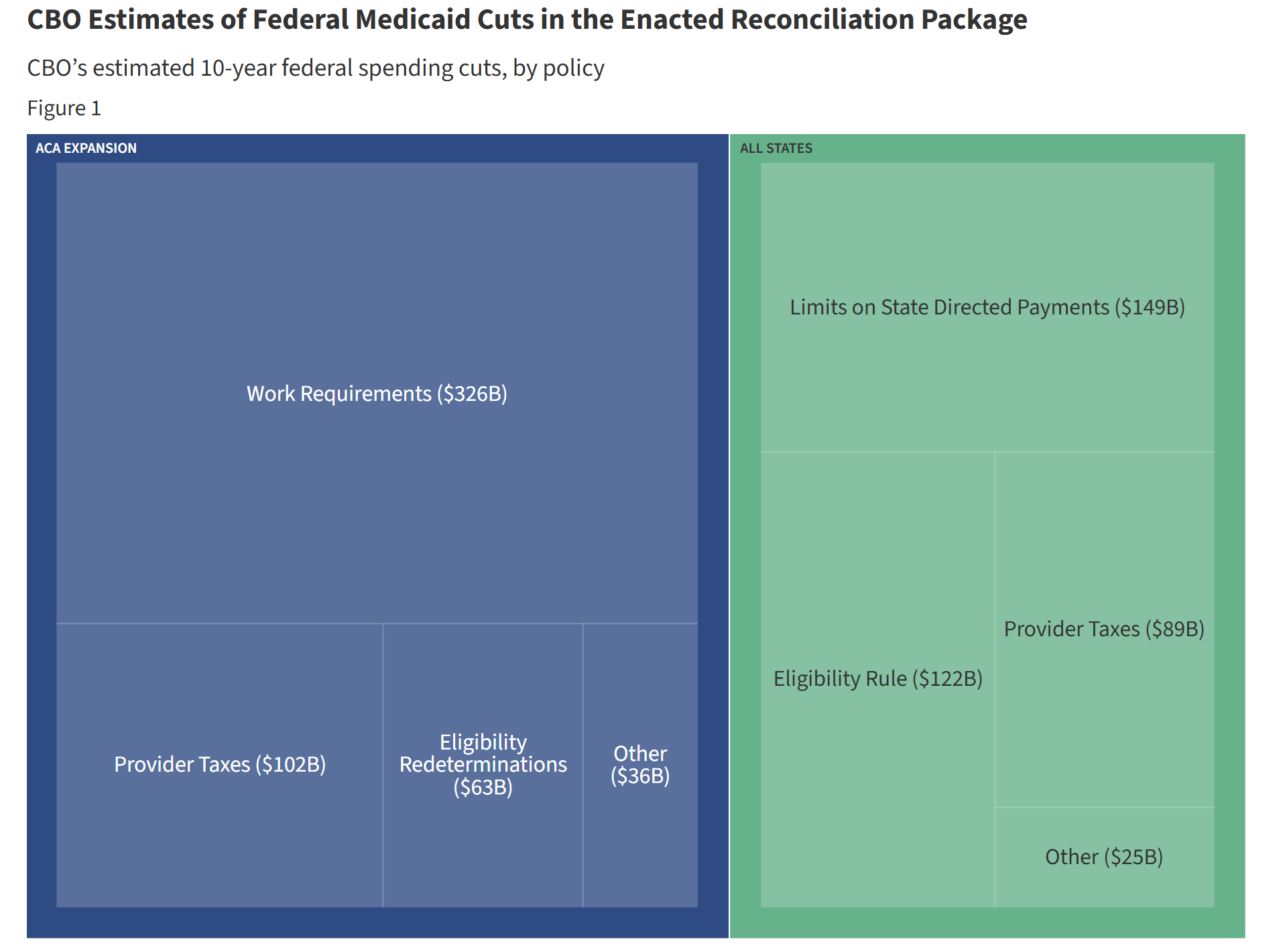

Tahun fiskal 2025 baru saja berakhir, defisit sedikit menurun—ini terutama karena peningkatan pajak (tarif) dan bukan karena pengurangan pengeluaran. Namun, diperkirakan "Big Beautiful Bill" akan mengurangi pengeluaran melalui pemotongan tunjangan Medicaid dan SNAP.

Data: KFF, perbandingan pemotongan dengan tren pengeluaran saat ini

Data: KFF, perbandingan pemotongan dengan tren pengeluaran saat ini

Selama masa jabatan Biden, pengeluaran pemerintah dan transfer pembayaran terus menyuntikkan likuiditas ke dalam ekonomi. Namun di bawah "Big Beautiful Bill", pertumbuhan pengeluaran melambat.

Ini berarti dana yang didorong pemerintah ke dalam ekonomi berkurang.

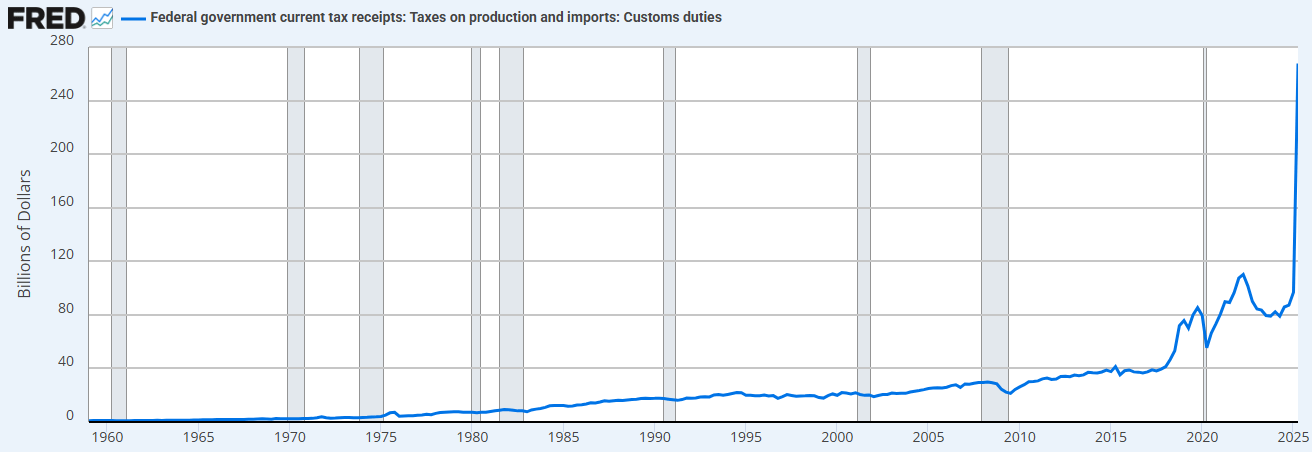

Selain itu, pemerintah sedang menarik dana dari ekonomi melalui tarif.

Data: FRED

Data: FRED

Kombinasi pembatasan pengeluaran (dibandingkan dengan pemerintahan sebelumnya) dan peningkatan tarif berarti Departemen Keuangan kini sedang menyerap likuiditas, bukan memasoknya.

Inilah alasan mengapa kita perlu menurunkan suku bunga.

"Kita akan melakukan privatisasi ulang ekonomi, menghidupkan kembali sektor swasta, dan memperkecil sektor pemerintah." - Scott Bessent

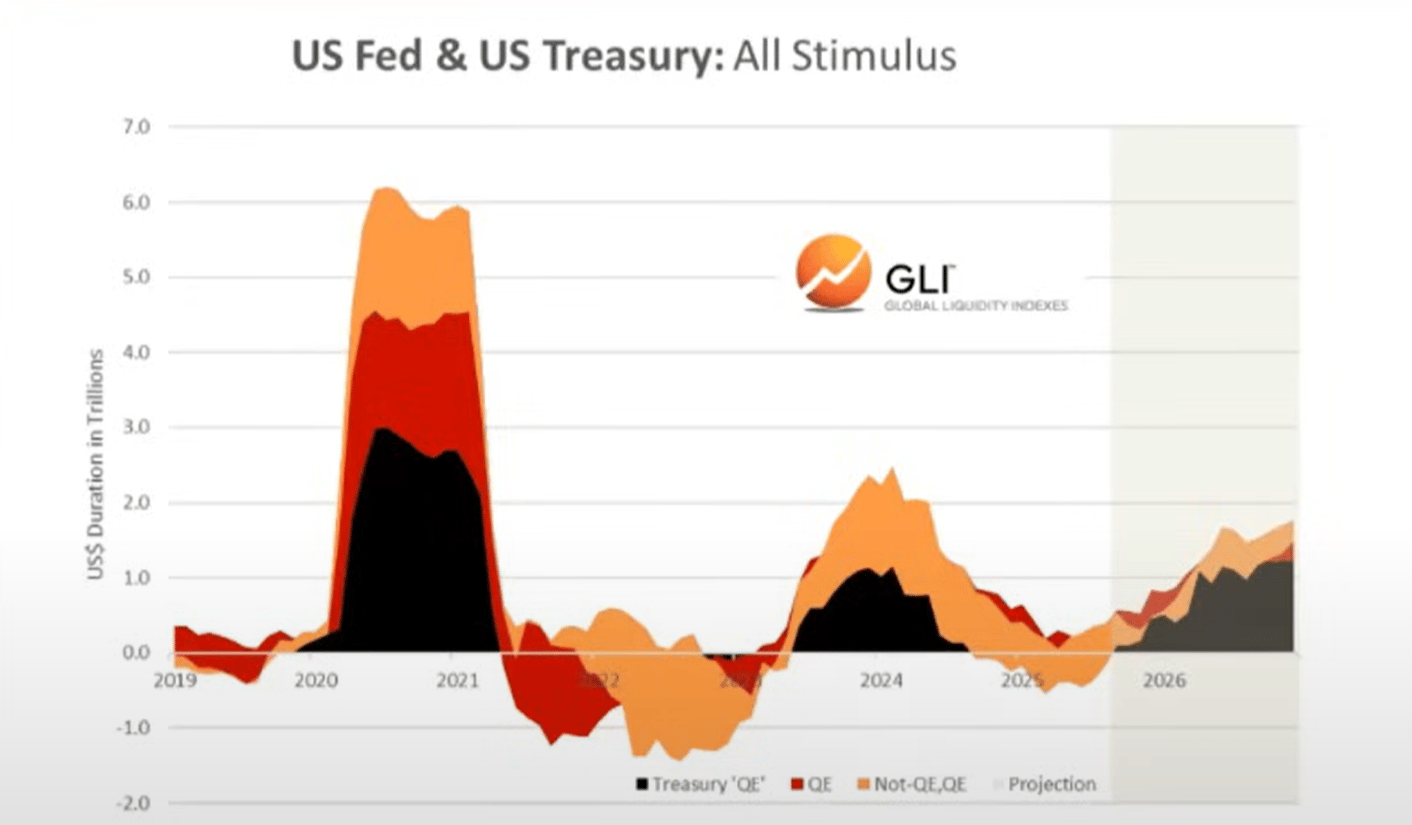

2. "Treasury QE". Untuk mendanai pengeluaran berlebihan Departemen Keuangan selama pemerintahan Biden, kami juga melihat bentuk baru "quantitative easing" (QE). Kita dapat mengamati ini di bawah (garis hitam). "Treasury QE" mendanai pengeluaran pemerintah melalui surat utang jangka pendek, bukan obligasi jangka panjang, sehingga menopang pasar.

Data: Global Liquidity Index

Data: Global Liquidity Index

Kami percaya bahwa pengeluaran fiskal dan Treasury QE inilah yang mendorong terbentuknya "perdagangan devaluasi" dan "everything bubble" yang kita lihat dalam beberapa tahun terakhir.

Sekarang kita sedang beralih ke "ekonomi Trump", di mana sektor swasta mengambil alih tongkat estafet dari Departemen Keuangan.

Demikian pula, inilah alasan mereka perlu menurunkan suku bunga. Untuk memulai sektor swasta melalui pinjaman bank.

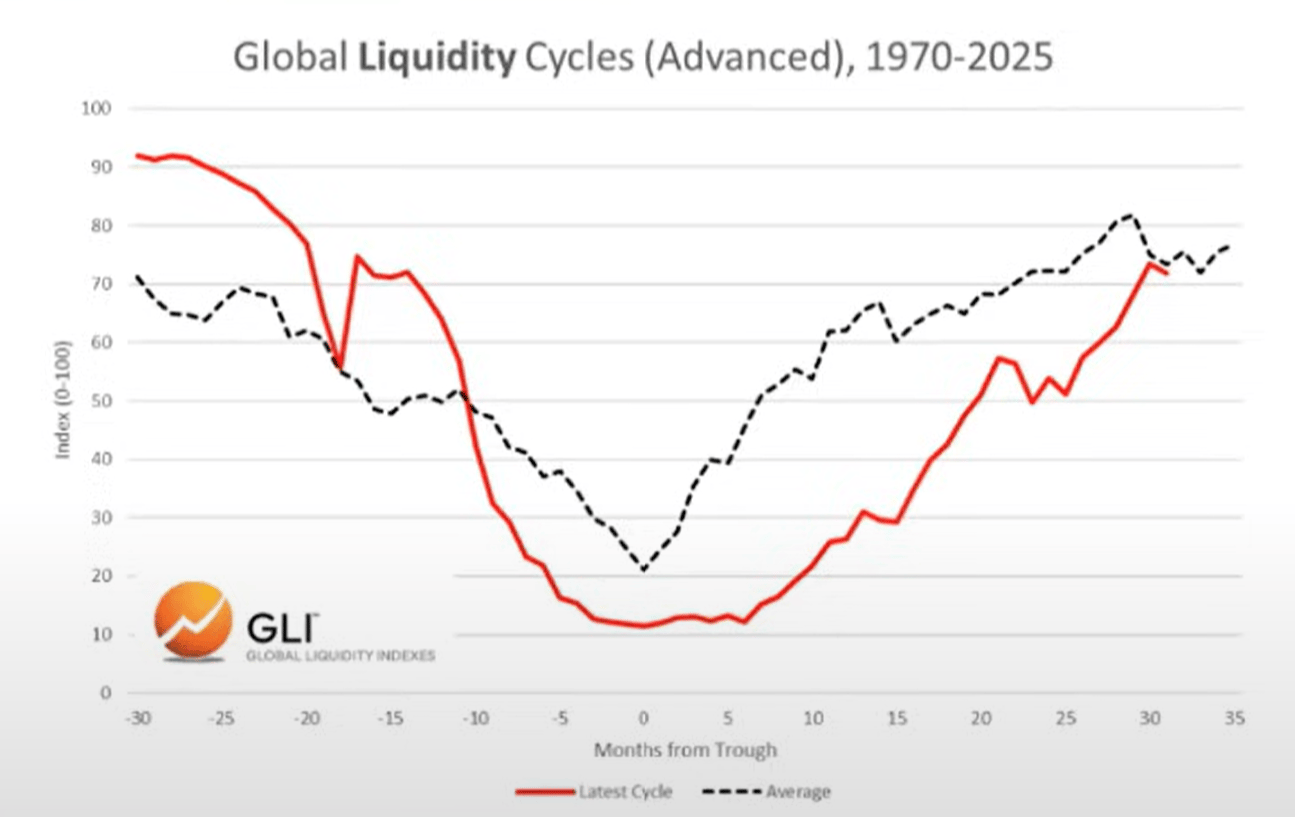

Seiring kita memasuki masa transisi ini, siklus likuiditas global tampaknya sedang mencapai puncaknya...

Siklus Likuiditas Global Sedang Mencapai Puncak dan Mulai Turun

Siklus Saat Ini vs Siklus Rata-rata

Di bawah ini, kita dapat mengamati perbandingan antara siklus saat ini (garis merah) dan siklus rata-rata historis sejak tahun 1970 (garis abu-abu).

Data: Global Liquidity Index

Data: Global Liquidity Index

Alokasi Aset

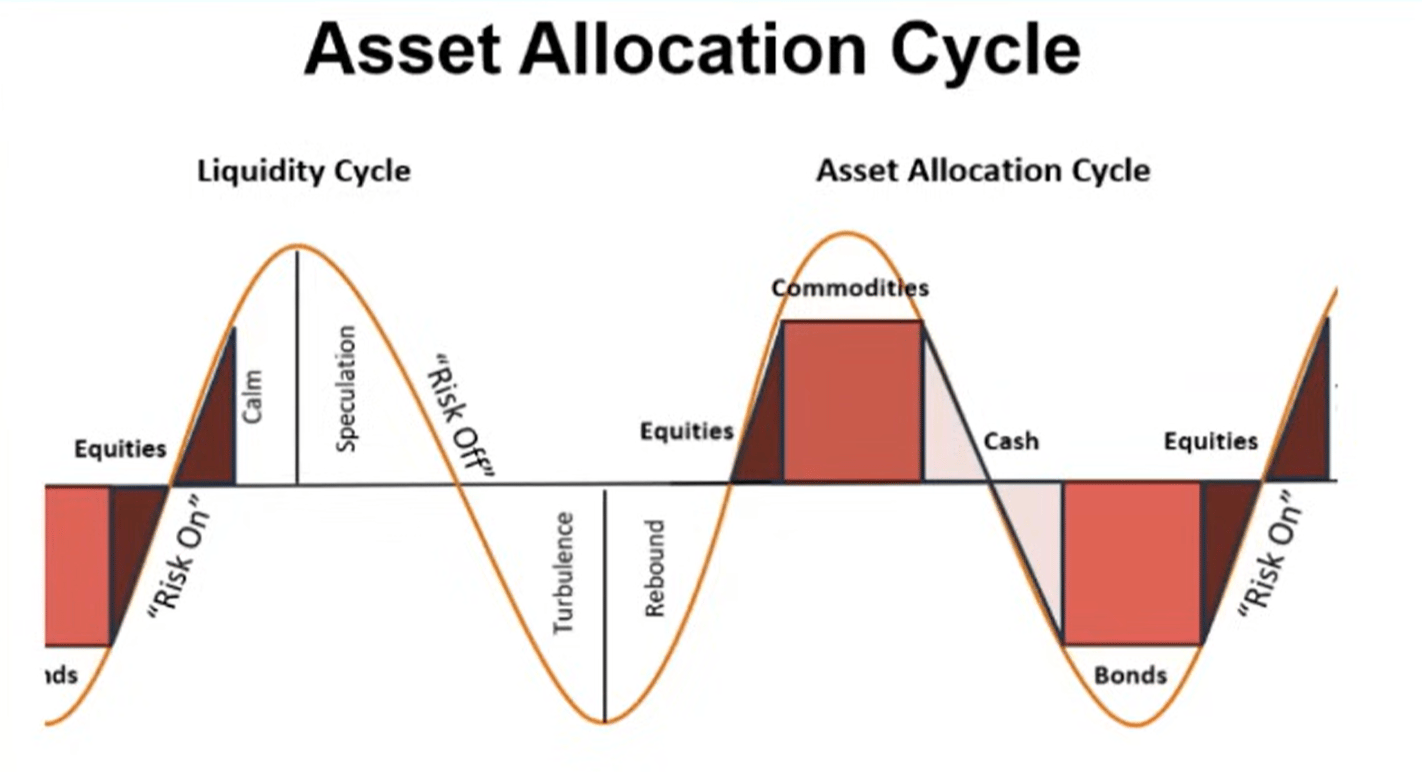

Berdasarkan pekerjaan Mr. Howell pada Global Liquidity Index, kita dapat mengamati siklus likuiditas yang khas dan kesesuaiannya dengan alokasi aset.

Komoditas biasanya adalah aset terakhir yang turun, dan inilah yang kita lihat hari ini (emas, perak, tembaga, paladium).

Dari sudut pandang ini, siklus saat ini tampak sangat khas.

Data: Global Liquidity Index

Data: Global Liquidity Index

Jadi. Jika likuiditas memang sedang mencapai puncaknya, kami memperkirakan investor akan berotasi ke kas dan obligasi seiring perubahan lingkungan. Perlu dicatat, proses ini belum dimulai (pasar masih "risk-on").

Utang dan Likuiditas

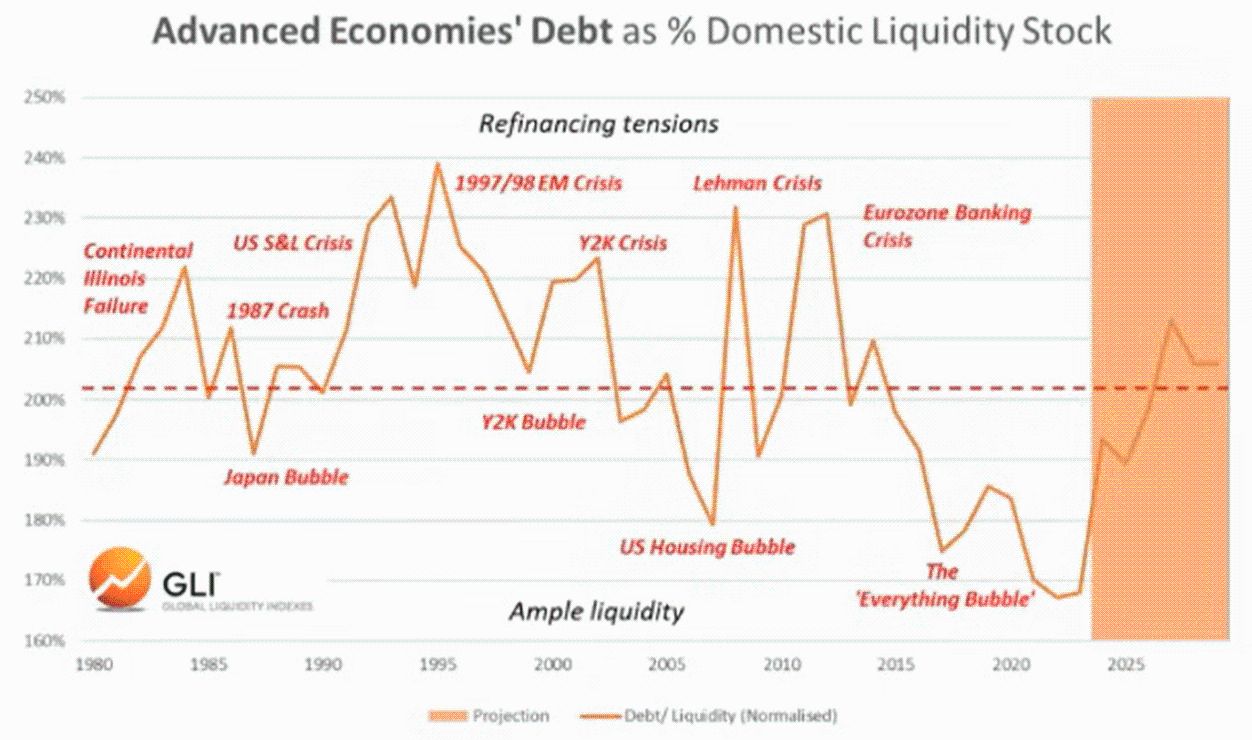

Berdasarkan Global Liquidity Index, rasio utang terhadap likuiditas di negara-negara ekonomi utama mencapai titik terendah sejak 1980 pada akhir tahun lalu. Sekarang sedang naik, dan diperkirakan akan terus meningkat hingga 2026.

Data: Global Liquidity Index

Data: Global Liquidity Index

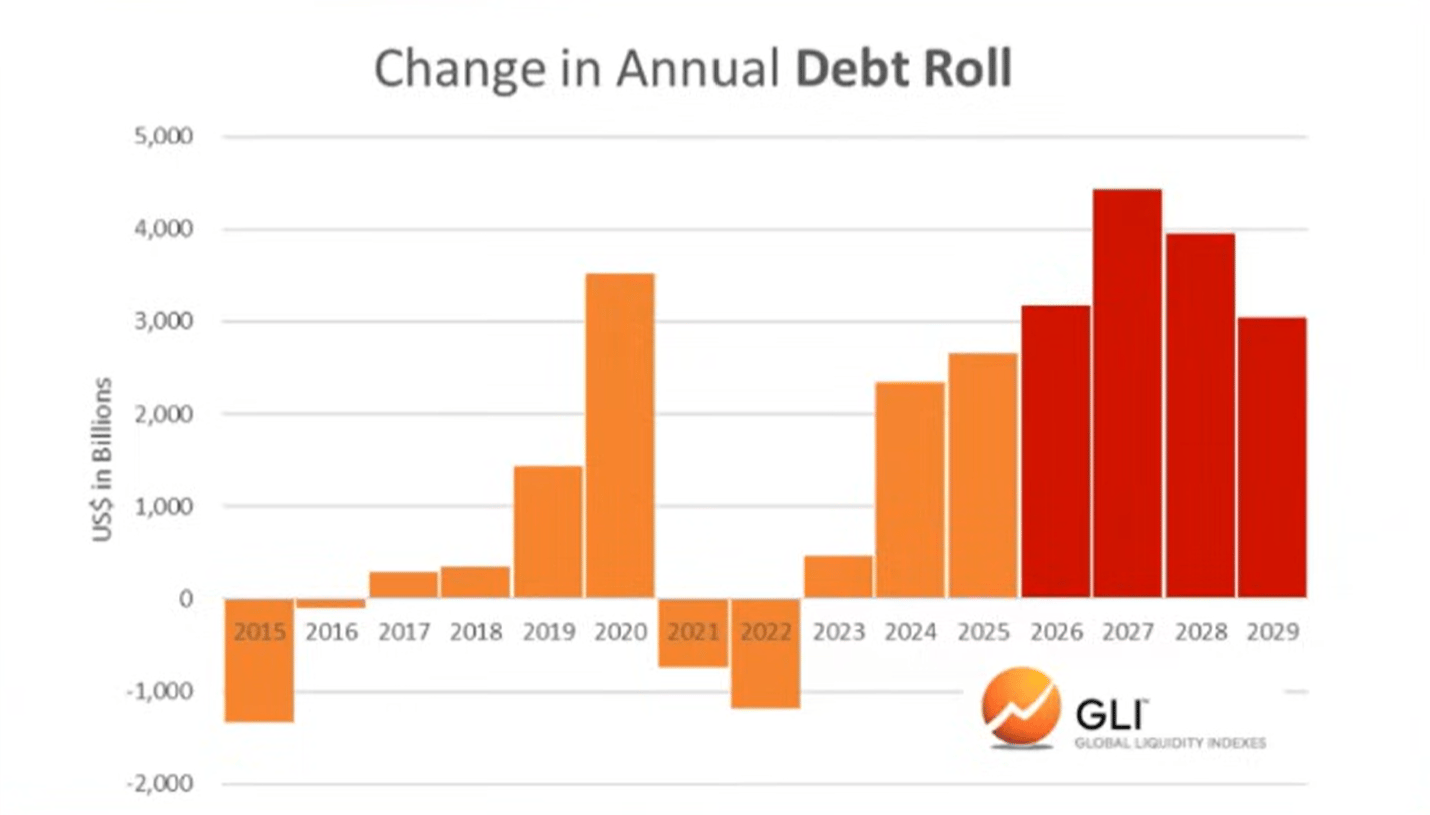

Kenaikan rasio utang terhadap likuiditas membuat pelayanan utang yang belum lunas senilai triliunan dolar yang perlu dibiayai ulang menjadi semakin sulit.

Data: Global Liquidity Index

Data: Global Liquidity Index

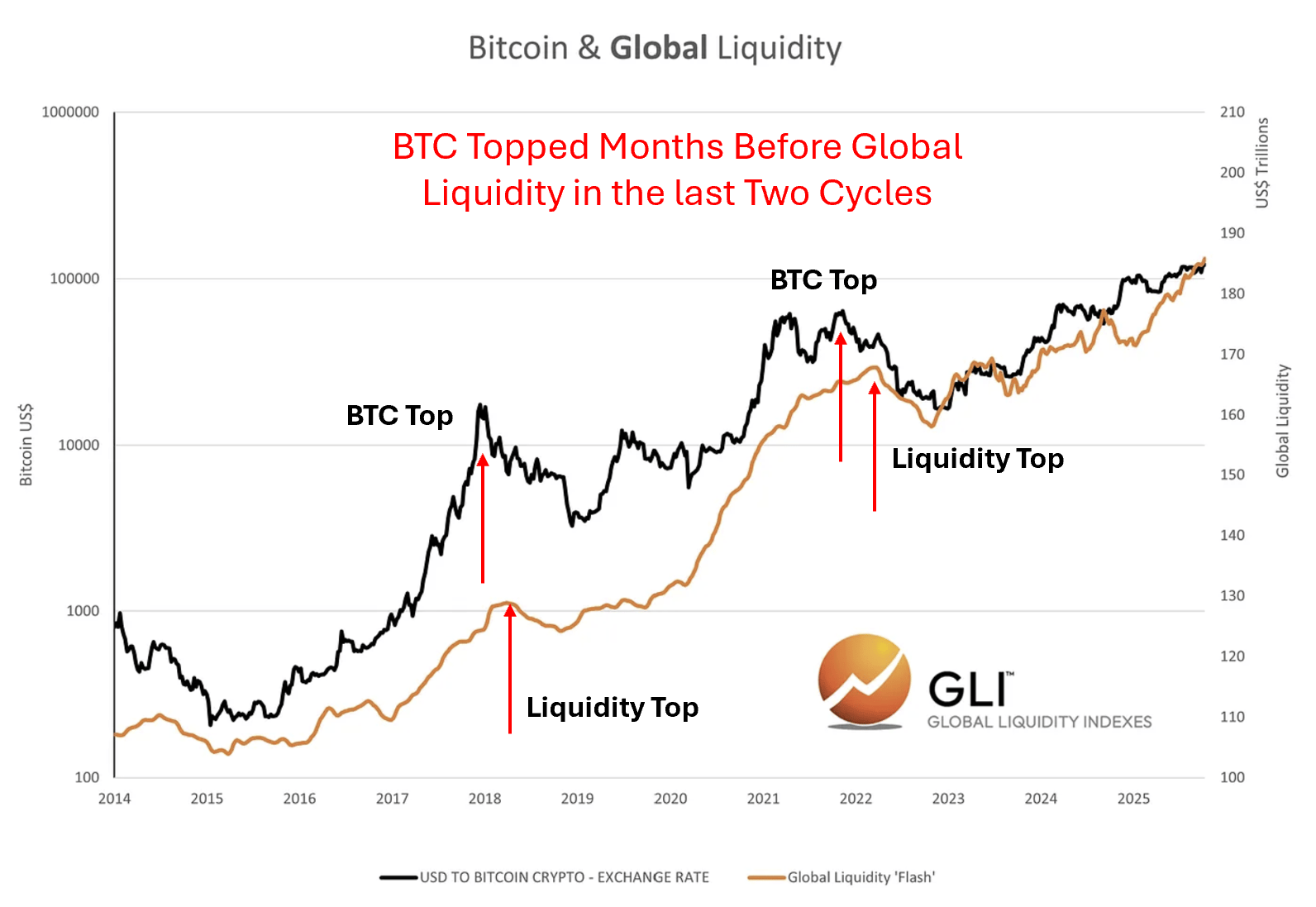

Bitcoin dan Likuiditas Global

Tentu saja, bitcoin dalam dua siklus terakhir telah "mengantisipasi" puncak likuiditas global. Dengan kata lain, bitcoin mencapai puncaknya beberapa bulan sebelum likuiditas mulai turun, seolah-olah telah memperkirakan penurunan berikutnya.

Data: Global Liquidity Index

Data: Global Liquidity Index

Kami tidak tahu apakah ini sedang terjadi saat ini. Namun kami tahu bahwa siklus kripto selalu mengikuti siklus likuiditas.

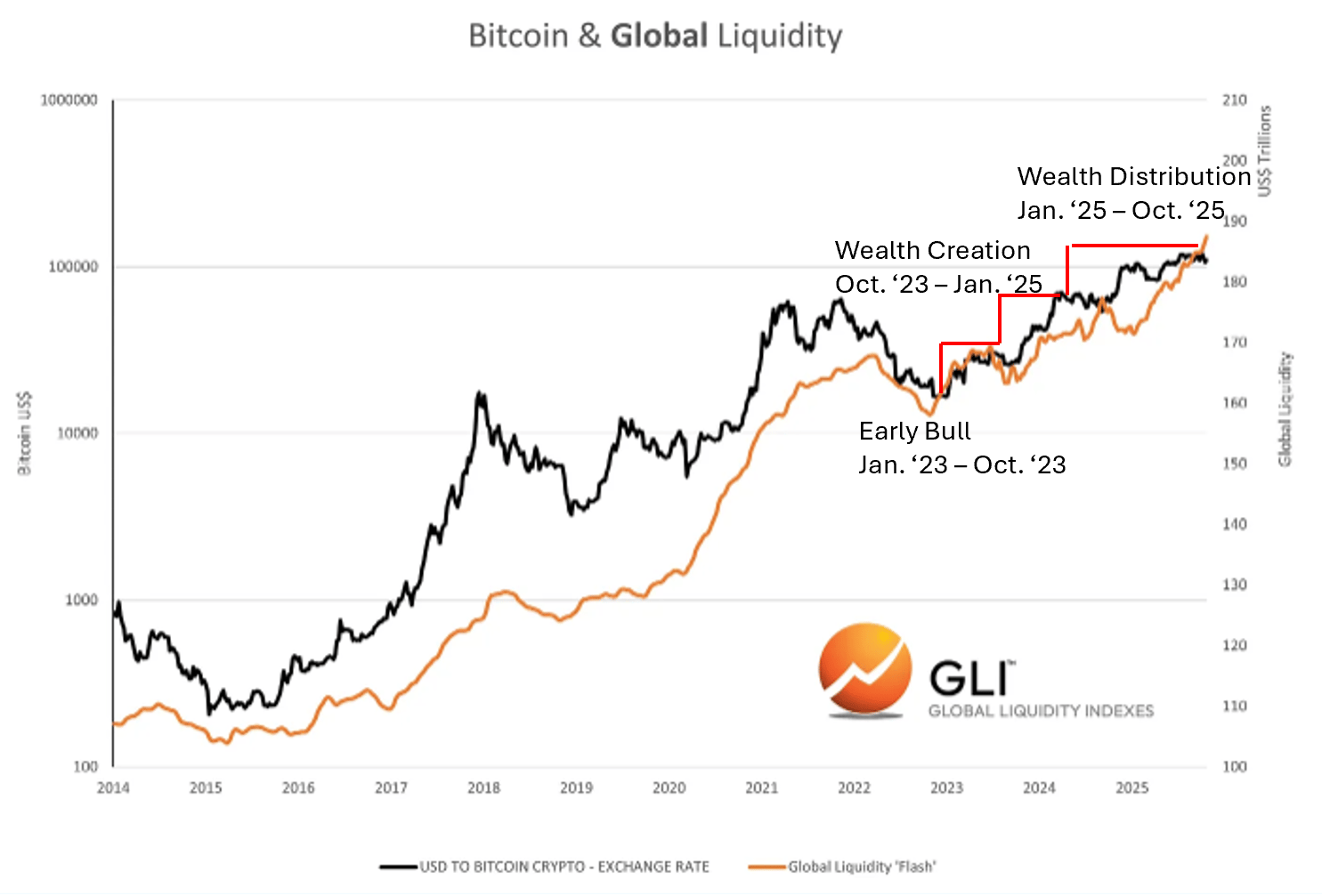

Kesesuaian dengan Siklus Kripto

Data: Global Liquidity Index

Data: Global Liquidity Index