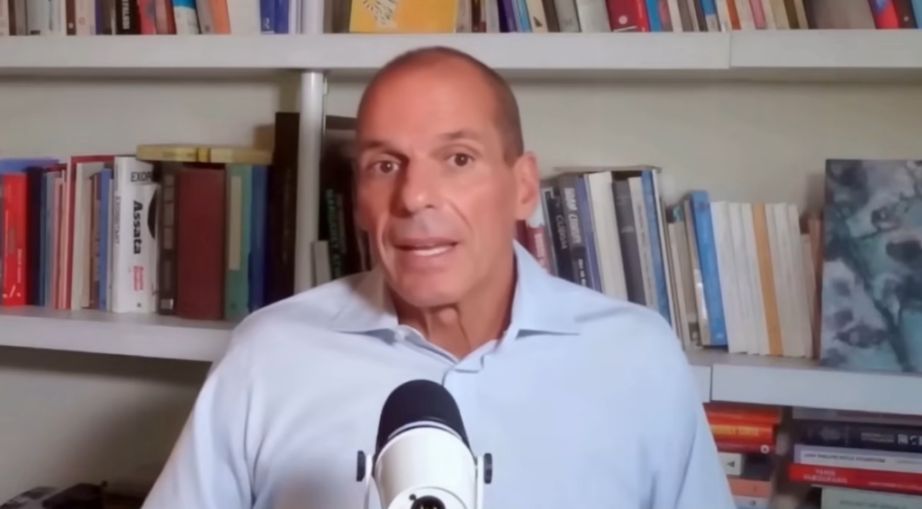

Setiap negara memiliki banyak utang, lalu siapa krediturnya? Mantan Menteri Keuangan Yunani: Itu adalah "kita semua"

Mantan Menteri Keuangan Yunani Varoufakis mengungkapkan bahwa pemilik utang negara yang sebenarnya adalah kita sendiri—akun pensiun, tabungan, bahkan bank sentral, setiap orang adalah "pemberi pinjaman".

Penulis: Zhang Yaqi

Sumber: Wallstreet Insights

Saat ini, setiap negara besar di bumi terjebak dalam lumpur utang, memunculkan teka-teki abad ini: "Jika semua orang berutang, lalu siapa sebenarnya yang meminjamkan uang?" Baru-baru ini, mantan Menteri Keuangan Yunani Yanis Varoufakis membedah secara mendalam sistem utang global yang kompleks dan rapuh ini dalam sebuah podcast, serta memperingatkan bahwa sistem ini menghadapi risiko kehancuran yang belum pernah terjadi sebelumnya.

Yanis Varoufakis menyatakan bahwa pemberi pinjaman utang pemerintah bukanlah pihak luar, melainkan sistem tertutup di dalam negeri. Mengambil Amerika Serikat sebagai contoh, kreditur terbesar pemerintah adalah Federal Reserve dan dana perwalian internal pemerintah seperti Social Security. Rahasia yang lebih dalam adalah, warga biasa memegang banyak obligasi pemerintah melalui dana pensiun dan tabungan mereka, menjadikan mereka pemberi pinjaman terbesar.

Bagi negara asing seperti Jepang, membeli obligasi pemerintah AS adalah alat untuk mendaur ulang surplus perdagangan dan menjaga stabilitas mata uang domestik. Oleh karena itu, di negara-negara kaya, obligasi pemerintah sebenarnya adalah aset paling aman yang diperebutkan oleh para kreditur.

Yanis Varoufakis memperingatkan bahwa sistem ini akan jatuh ke dalam krisis ketika kepercayaan runtuh, dan sejarah telah mencatat preseden semacam itu. Meskipun pandangan tradisional menganggap bahwa ekonomi utama tidak akan gagal bayar, utang global yang tinggi, lingkungan suku bunga tinggi, polarisasi politik, dan risiko perubahan iklim sedang menumpuk, yang dapat menyebabkan hilangnya kepercayaan pada sistem dan memicu bencana.

Yanis Varoufakis merangkum teka-teki "siapa pemilik utang": jawabannya adalah kita semua. Melalui dana pensiun, bank, bank sentral, dan surplus perdagangan, setiap negara secara kolektif saling meminjamkan, membentuk sistem utang global yang besar dan saling terkait. Sistem ini membawa kemakmuran dan stabilitas, tetapi juga sangat tidak stabil karena tingkat utang yang belum pernah terjadi sebelumnya.

Masalahnya bukan apakah sistem ini bisa bertahan tanpa batas waktu, melainkan apakah penyesuaiannya akan berlangsung secara bertahap atau meledak secara tiba-tiba dalam bentuk krisis. Ia memperingatkan bahwa margin kesalahan semakin menyempit, meskipun tidak ada yang bisa memprediksi masa depan, masalah struktural seperti orang kaya yang mendapat keuntungan tidak proporsional dan negara miskin yang membayar bunga tinggi tidak mungkin bertahan selamanya, dan tidak ada yang benar-benar mengendalikan sistem kompleks yang memiliki logikanya sendiri ini.

Berikut adalah ringkasan sorotan podcast:

- Di negara-negara kaya, warga negara adalah peminjam (mendapat manfaat dari pengeluaran pemerintah) sekaligus pemberi pinjaman, karena tabungan, dana pensiun, dan polis asuransi mereka diinvestasikan dalam obligasi pemerintah.

- Utang pemerintah AS bukanlah beban yang dipaksakan kepada kreditur yang enggan, melainkan aset yang mereka inginkan.

- Pada tahun fiskal 2025, pemerintah AS diperkirakan akan membayar bunga sebesar 1 triliun dolar AS.

- Ini adalah salah satu ironi besar kebijakan moneter modern: kita menciptakan uang untuk menyelamatkan ekonomi, tetapi uang ini secara tidak proporsional menguntungkan mereka yang sudah kaya. Sistem ini efektif, tetapi memperburuk ketimpangan.

- Ironisnya, dunia membutuhkan utang pemerintah.

- Sepanjang sejarah, krisis sering kali meletus ketika kepercayaan menghilang; ketika pemberi pinjaman tiba-tiba memutuskan untuk tidak lagi mempercayai peminjam, krisis pun terjadi.

- Setiap negara memiliki utang, jadi siapa pemilik utangnya? Jawabannya adalah kita semua. Melalui dana pensiun, bank, polis asuransi, dan rekening tabungan kita, melalui bank sentral pemerintah kita, melalui mata uang yang diciptakan dan didaur ulang dari surplus perdagangan untuk membeli obligasi, kita secara kolektif meminjamkan kepada diri sendiri.

- Masalahnya bukan apakah sistem ini dapat bertahan tanpa batas waktu—tidak bisa, tidak ada hal dalam sejarah yang bertahan selamanya. Masalahnya adalah bagaimana sistem ini akan menyesuaikan diri.

Berikut adalah transkrip podcast:

Utang Global yang Berat, "Pemberi Pinjaman Misterius" Ternyata Orang Dalam

Yanis Varoufakis:

Saya ingin berbicara dengan Anda tentang sesuatu yang terdengar seperti teka-teki, atau seperti sulap. Setiap negara besar di bumi terjebak dalam lumpur utang. Amerika Serikat berutang 38 triliun dolar AS, utang Jepang setara dengan 230% dari seluruh ukuran ekonominya. Inggris, Prancis, Jerman, semuanya terjebak dalam defisit. Namun entah bagaimana, dunia masih berjalan, uang masih mengalir, pasar masih berfungsi.

Inilah teka-teki yang membuat orang sulit tidur: jika semua orang berutang, lalu siapa yang meminjamkan uang? Dari mana semua uang ini berasal? Ketika Anda meminjam uang dari bank, bank memiliki uang itu, ini adalah pertanyaan yang sepenuhnya masuk akal. Uang itu berasal dari suatu tempat, termasuk penabung, investor, modal bank, kumpulan dana, dan peminjam. Sederhana. Tetapi ketika kita memperbesar skala ini ke tingkat negara, hal yang sangat aneh terjadi, algoritma ini tidak lagi masuk akal secara intuitif. Biarkan saya jelaskan apa yang sebenarnya terjadi, karena jawabannya jauh lebih menarik daripada yang disadari kebanyakan orang. Saya harus memperingatkan Anda, begitu Anda memahami cara kerja sistem ini yang sebenarnya, Anda tidak akan pernah memandang uang dengan cara yang sama lagi.

Mari kita mulai dari Amerika Serikat, karena ini adalah kasus yang paling mudah untuk diperiksa. Hingga 2 Oktober 2025, utang federal AS mencapai 38 triliun dolar AS. Ini bukan salah ketik, memang 38 triliun. Agar Anda bisa merasakannya secara lebih intuitif, jika Anda menghabiskan 1 juta dolar AS setiap hari, maka untuk menghabiskan uang sebanyak itu akan membutuhkan lebih dari 100 ribu tahun.

Sekarang, siapa yang memegang utang ini? Siapa pemberi pinjaman misterius ini? Jawaban pertama mungkin akan mengejutkan Anda: orang Amerika sendiri. Pemegang tunggal terbesar utang pemerintah AS sebenarnya adalah bank sentral AS—Federal Reserve. Mereka memegang sekitar 6,7 triliun dolar AS obligasi pemerintah AS. Pikirkan sejenak: pemerintah AS berutang uang kepada bank pemerintah AS. Tapi ini baru permulaan.

7 triliun dolar AS lainnya ada dalam apa yang kita sebut "kepemilikan internal pemerintah", yaitu pemerintah berutang uang kepada dirinya sendiri. Dana perwalian Social Security memegang 2,8 triliun dolar AS obligasi pemerintah AS, dana pensiun militer memegang 1,6 triliun dolar AS, Medicare juga memegang bagian besar. Jadi, pemerintah meminjam dari dana Social Security untuk mendanai proyek lain, dan berjanji akan membayarnya kembali di masa depan. Ini seperti mengambil uang dari kantong kiri untuk membayar utang di kantong kanan. Sampai saat ini, AS sebenarnya berutang kepada dirinya sendiri sekitar 13 triliun dolar AS, yang sudah lebih dari sepertiga dari total utang.

Pertanyaan "siapa pemberi pinjaman" menjadi aneh, bukan? Tapi mari kita lanjutkan. Kategori penting berikutnya adalah investor domestik swasta, yaitu warga AS biasa yang berpartisipasi melalui berbagai saluran. Reksa dana memegang sekitar 3,7 triliun dolar AS, pemerintah negara bagian dan lokal memiliki 1,7 triliun dolar AS, selain itu ada bank, perusahaan asuransi, dana pensiun, dan lain-lain. Investor swasta AS secara total memegang sekitar 24 triliun dolar AS obligasi pemerintah AS.

Sekarang, inilah bagian yang benar-benar menarik. Dana pensiun dan reksa dana ini didanai oleh pekerja AS, akun pensiun, dan orang biasa yang menabung untuk masa depan. Jadi, dalam arti yang sangat nyata, pemerintah AS meminjam uang dari warganya sendiri.

Izinkan saya menceritakan sebuah kisah tentang bagaimana ini bekerja dalam praktik. Bayangkan seorang guru sekolah di California, berusia 55 tahun, telah mengajar selama 30 tahun. Setiap bulan, sebagian dari gajinya disimpan ke dalam dana pensiunnya. Dana pensiun itu perlu menginvestasikan uang di tempat yang aman, tempat yang dapat memberikan pengembalian yang andal, sehingga dia dapat menikmati masa pensiun dengan tenang. Apa yang lebih aman daripada meminjamkan uang kepada pemerintah AS? Jadi dana pensiunnya membeli obligasi pemerintah. Guru itu mungkin juga khawatir tentang masalah utang pemerintah. Dia menonton berita, melihat angka-angka yang menakutkan itu, dan merasa khawatir adalah hal yang wajar. Tapi inilah twist-nya: dia adalah salah satu pemberi pinjaman. Pensiunnya bergantung pada pemerintah yang terus meminjam dan membayar bunga obligasi tersebut. Jika AS tiba-tiba melunasi semua utangnya besok, dana pensiunnya akan kehilangan salah satu investasi yang paling aman dan paling andal.

Inilah rahasia besar pertama utang pemerintah. Di negara-negara kaya, warga negara adalah peminjam (mendapat manfaat dari pengeluaran pemerintah) sekaligus pemberi pinjaman, karena tabungan, dana pensiun, dan polis asuransi mereka diinvestasikan dalam obligasi pemerintah.

Sekarang mari kita bahas kategori berikutnya: investor asing. Inilah yang kebanyakan orang bayangkan ketika memikirkan siapa yang memegang utang AS. Jepang memiliki 1,13 triliun dolar AS, Inggris memiliki 723 miliar dolar AS. Investor asing, termasuk pemerintah dan entitas swasta, secara total memegang sekitar 8,5 triliun dolar AS obligasi pemerintah AS, sekitar 30% dari bagian yang dipegang publik.

Tapi yang menarik dari kepemilikan asing adalah: mengapa negara lain membeli obligasi pemerintah AS? Mari kita ambil Jepang sebagai contoh. Jepang adalah ekonomi terbesar ketiga di dunia. Mereka mengekspor mobil, elektronik, dan mesin ke AS, orang Amerika membeli produk ini dengan dolar AS, dan perusahaan Jepang mendapatkan banyak dolar. Lalu bagaimana? Perusahaan-perusahaan ini perlu menukar dolar menjadi yen untuk membayar karyawan dan pemasok di dalam negeri. Tapi jika mereka semua mencoba menukar dolar secara bersamaan, yen akan terapresiasi tajam, menyebabkan harga ekspor Jepang naik dan daya saing menurun.

Jadi apa yang dilakukan Jepang? Bank sentral Jepang membeli dolar ini dan menginvestasikannya dalam obligasi pemerintah AS. Ini adalah cara mendaur ulang surplus perdagangan. Anggap saja seperti ini: AS membeli barang fisik dari Jepang, seperti TV Sony, mobil Toyota; Jepang menggunakan dolar ini untuk membeli aset keuangan AS, yaitu obligasi pemerintah AS. Uang berputar dalam siklus, dan utang hanyalah catatan akuntansi dari siklus ini.

Ini mengarah pada poin penting bagi sebagian besar dunia: utang pemerintah AS bukanlah beban yang dipaksakan kepada kreditur yang enggan, melainkan aset yang mereka inginkan. Obligasi pemerintah AS dianggap sebagai aset keuangan paling aman di dunia. Ketika ketidakpastian melanda, seperti perang, pandemi, atau krisis keuangan, uang mengalir ke obligasi pemerintah AS. Ini disebut "flight to safety".

Tapi saya terus membahas AS. Bagaimana dengan bagian dunia lainnya? Karena ini adalah fenomena global. Utang publik global saat ini mencapai 111 triliun dolar AS, setara dengan 95% dari produk domestik bruto global. Dalam satu tahun saja, utang meningkat sebesar 8 triliun dolar AS. Jepang mungkin adalah contoh paling ekstrem. Utang pemerintah Jepang setara dengan 230% dari produk domestik bruto. Jika Jepang diibaratkan sebagai seseorang, ini seperti berpenghasilan 50 ribu pound per tahun, tetapi berutang 115 ribu pound, yang sudah masuk kategori bangkrut. Namun, Jepang masih terus berjalan. Suku bunga obligasi pemerintah Jepang hampir nol, kadang-kadang bahkan negatif. Mengapa? Karena utang Jepang hampir seluruhnya dimiliki di dalam negeri. Bank, dana pensiun, perusahaan asuransi, dan rumah tangga Jepang memegang 90% dari utang pemerintah Jepang.

Ada faktor psikologis di sini. Orang Jepang terkenal dengan tingkat tabungan yang tinggi, mereka rajin menabung. Tabungan ini diinvestasikan dalam obligasi pemerintah karena dianggap sebagai cara paling aman untuk menyimpan kekayaan. Pemerintah menggunakan dana pinjaman ini untuk sekolah, rumah sakit, infrastruktur, dan pensiun, sehingga warga yang menabung mendapat manfaat, membentuk sistem tertutup.

Mekanisme Operasi dan Ketimpangan: QE, Bunga Triliunan Dolar, dan Dilema Utang Global

Sekarang mari kita bahas mekanisme operasinya: Quantitative Easing (QE).

Arti sebenarnya dari quantitative easing adalah: bank sentral menciptakan uang dari udara dengan mengetik angka di keyboard, lalu menggunakan uang baru ini untuk membeli obligasi pemerintah. Federal Reserve, Bank of England, European Central Bank, Bank of Japan, mereka tidak perlu mengumpulkan dana dari tempat lain untuk meminjamkan kepada pemerintah mereka sendiri, melainkan menciptakan uang dengan menambah angka di akun. Uang ini sebelumnya tidak ada, sekarang muncul. Pada krisis keuangan 2008 dan 2009, Federal Reserve menciptakan sekitar 3,5 triliun dolar AS dengan cara ini. Selama pandemi, mereka menciptakan sejumlah besar uang lagi.

Sebelum Anda berpikir ini adalah semacam penipuan yang direncanakan, izinkan saya menjelaskan mengapa bank sentral melakukan ini dan bagaimana seharusnya sistem ini bekerja. Selama krisis seperti krisis keuangan atau pandemi, ekonomi terhenti. Orang-orang berhenti berbelanja karena takut, perusahaan berhenti berinvestasi karena tidak ada permintaan, bank berhenti meminjamkan karena takut gagal bayar, menciptakan lingkaran setan. Pengeluaran menurun berarti pendapatan menurun, pendapatan menurun menyebabkan pengeluaran semakin menurun. Pada saat ini, pemerintah perlu campur tangan, membangun rumah sakit, memberikan cek stimulus, menyelamatkan bank yang hampir bangkrut, melakukan segala tindakan darurat. Tapi pemerintah juga perlu berutang besar untuk membiayai ini. Pada masa-masa luar biasa, mungkin tidak cukup orang yang mau meminjamkan dengan suku bunga wajar. Maka bank sentral turun tangan, menciptakan uang dan membeli obligasi pemerintah, menjaga suku bunga tetap rendah, memastikan pemerintah bisa mendapatkan dana yang dibutuhkan.

Secara teori, uang baru ini akan mengalir ke sistem ekonomi, mendorong pinjaman dan konsumsi, serta membantu mengakhiri resesi. Setelah ekonomi pulih, bank sentral dapat membalik proses ini, menjual obligasi kembali ke pasar, menarik uang, dan mengembalikan segalanya ke keadaan normal.

Namun kenyataannya lebih rumit. Putaran pertama quantitative easing setelah krisis keuangan tampaknya cukup berhasil, mencegah kehancuran sistemik total. Tetapi pada saat yang sama, harga aset melonjak, termasuk pasar saham dan properti. Ini karena semua uang baru akhirnya mengalir ke bank dan lembaga keuangan. Mereka tidak selalu meminjamkan uang kepada usaha kecil atau pembeli rumah, melainkan menggunakannya untuk membeli saham, obligasi, dan properti. Akibatnya, orang kaya yang memiliki sebagian besar aset keuangan menjadi semakin kaya.

Penelitian Bank of England memperkirakan bahwa quantitative easing meningkatkan harga saham dan obligasi sekitar 20%. Namun di balik itu, 5% rumah tangga terkaya di Inggris rata-rata menambah kekayaan sekitar 128 ribu pound, sementara rumah tangga yang hampir tidak memiliki aset keuangan mendapat manfaat sangat sedikit. Inilah salah satu ironi besar kebijakan moneter modern: kita menciptakan uang untuk menyelamatkan ekonomi, tetapi uang ini secara tidak proporsional menguntungkan mereka yang sudah kaya. Sistem ini efektif, tetapi memperburuk ketimpangan.

Sekarang, mari kita bahas biaya dari semua utang ini, karena ini tidak gratis, melainkan menumpuk bunga. Pada tahun fiskal 2025, pemerintah AS diperkirakan akan membayar bunga sebesar 1 triliun dolar AS. Benar, hanya untuk pembayaran bunga saja mencapai 1 triliun dolar AS, lebih banyak daripada seluruh pengeluaran militer negara itu. Ini adalah pos terbesar kedua dalam anggaran federal setelah Social Security, dan angka ini meningkat dengan cepat. Pembayaran bunga hampir dua kali lipat dalam tiga tahun, dari 497 miliar dolar AS pada 2022 menjadi 909 miliar dolar AS pada 2024. Diperkirakan pada 2035, pembayaran bunga akan mencapai 1,8 triliun dolar AS per tahun. Dalam sepuluh tahun ke depan, pemerintah AS akan membayar bunga saja sebesar 13,8 triliun dolar AS, uang yang tidak digunakan untuk sekolah, jalan, perawatan kesehatan, atau pertahanan, hanya untuk bunga.

Pikirkan apa artinya ini: setiap sen yang digunakan untuk membayar bunga adalah uang yang tidak bisa digunakan untuk hal lain. Tidak digunakan untuk membangun infrastruktur, mendanai penelitian, atau membantu orang miskin, hanya untuk membayar bunga kepada pemegang obligasi. Inilah matematika saat ini: seiring utang bertambah, pembayaran bunga juga bertambah; seiring pembayaran bunga bertambah, defisit juga bertambah; seiring defisit bertambah, perlu lebih banyak pinjaman. Ini adalah lingkaran umpan balik. Kantor Anggaran Kongres memperkirakan bahwa pada 2034, biaya bunga akan menghabiskan sekitar 4% dari produk domestik bruto AS, dan 22% dari total pendapatan federal, artinya lebih dari satu dari setiap lima dolar pajak hanya digunakan untuk membayar bunga.

Tapi AS bukan satu-satunya negara yang terjebak dalam dilema ini. Di klub negara kaya OECD, pembayaran bunga saat ini rata-rata 3,3% dari produk domestik bruto, lebih banyak daripada total pengeluaran pemerintah untuk pertahanan. Lebih dari 3,4 miliar orang di dunia hidup di negara-negara di mana pembayaran bunga utang pemerintah melebihi pengeluaran untuk pendidikan atau perawatan kesehatan. Di beberapa negara, pemerintah membayar lebih banyak uang kepada pemegang obligasi daripada yang mereka belanjakan untuk mendidik anak-anak atau merawat pasien.

Bagi negara berkembang, situasinya lebih parah. Negara-negara miskin membayar rekor 96 miliar dolar AS untuk membayar utang luar negeri. Pada 2023, biaya bunga mereka mencapai 34,6 miliar dolar AS, empat kali lipat dari satu dekade lalu. Di beberapa negara, hanya pembayaran bunga saja sudah mencapai 38% dari pendapatan ekspor mereka. Uang ini seharusnya bisa digunakan untuk memodernisasi militer, membangun infrastruktur, mendidik rakyat, tetapi malah mengalir ke kreditur asing dalam bentuk pembayaran bunga. Saat ini, 61 negara berkembang menghabiskan 10% atau lebih dari pendapatan pemerintah untuk membayar bunga, banyak negara terjebak dalam kesulitan, pengeluaran untuk membayar utang lama bahkan melebihi pendapatan dari pinjaman baru. Ini seperti tenggelam, membayar hipotek sambil melihat rumah sendiri tenggelam ke laut.

Lalu, mengapa negara-negara tidak sekadar gagal bayar, menolak membayar utang? Tentu saja, gagal bayar memang terjadi. Argentina telah sembilan kali gagal bayar dalam sejarah, Rusia gagal bayar pada 1998, Yunani hampir gagal bayar pada 2010. Tetapi konsekuensi gagal bayar sangat buruk: ditolak oleh pasar kredit global, mata uang runtuh, barang impor menjadi tidak terjangkau, penerima pensiun kehilangan tabungan. Tidak ada pemerintah yang akan memilih gagal bayar kecuali benar-benar terpaksa.

Bagi ekonomi utama seperti AS, Inggris, Jepang, dan negara kuat Eropa, gagal bayar tidak terbayangkan. Negara-negara ini meminjam dalam mata uang mereka sendiri, selalu bisa mencetak lebih banyak uang untuk membayar. Masalahnya bukan pada kemampuan membayar, melainkan pada inflasi—terlalu banyak mencetak uang menyebabkan mata uang terdepresiasi, yang pada dasarnya adalah bencana lain.

Empat Pilar Penopang Sistem Utang Global dan Risiko Kehancuran

Ini mengarah pada satu pertanyaan: apa yang sebenarnya menjaga sistem ini tetap berjalan?

Alasan pertama adalah demografi dan tabungan. Negara-negara kaya mengalami penuaan penduduk, orang hidup lebih lama, membutuhkan tempat yang aman untuk menyimpan kekayaan pensiun. Obligasi pemerintah memenuhi kebutuhan ini. Selama orang membutuhkan aset aman, akan selalu ada permintaan untuk utang pemerintah.

Alasan kedua adalah struktur ekonomi global. Kita hidup di dunia dengan ketidakseimbangan perdagangan yang besar. Beberapa negara memiliki surplus perdagangan besar, ekspor jauh melebihi impor; negara lain mengalami defisit besar. Negara-negara dengan surplus biasanya mengakumulasi klaim keuangan atas negara defisit dalam bentuk obligasi pemerintah. Selama ketidakseimbangan ini terus ada, utang akan terus ada.

Alasan ketiga adalah kebijakan moneter itu sendiri. Bank sentral menggunakan obligasi pemerintah sebagai alat kebijakan, membeli obligasi untuk menyuntikkan dana ke ekonomi, menjual obligasi untuk menarik dana. Utang pemerintah adalah pelumas kebijakan moneter, bank sentral membutuhkan banyak obligasi pemerintah untuk beroperasi secara normal.

Alasan keempat adalah, dalam ekonomi modern, aset aman bernilai justru karena kelangkaannya. Di dunia yang penuh risiko, keamanan memiliki premi. Obligasi pemerintah negara stabil menyediakan keamanan ini. Jika pemerintah benar-benar melunasi semua utangnya, justru akan terjadi kekurangan aset aman. Dana pensiun, perusahaan asuransi, bank, semuanya kesulitan mencari investasi yang aman. Ironisnya, dunia membutuhkan utang pemerintah.

Namun, ada satu hal yang membuat saya sulit tidur, dan seharusnya juga membuat kita semua khawatir: sistem ini tetap stabil sampai akhirnya runtuh. Sepanjang sejarah, krisis sering kali meletus ketika kepercayaan menghilang; ketika pemberi pinjaman tiba-tiba memutuskan untuk tidak lagi mempercayai peminjam, krisis pun terjadi. Pada 2010, hal ini terjadi di Yunani. Pada krisis keuangan Asia 1997, dan di banyak negara Amerika Latin pada 1980-an, terjadi hal serupa. Polanya selalu sama: selama bertahun-tahun semuanya tampak normal, lalu tiba-tiba dipicu oleh suatu peristiwa atau hilangnya kepercayaan, investor panik, menuntut suku bunga lebih tinggi, pemerintah tidak mampu membayar, krisis pun meletus.

Apakah ini akan terjadi pada salah satu ekonomi utama? Apakah ini akan terjadi pada AS atau Jepang? Pandangan tradisional mengatakan tidak, karena negara-negara ini mengendalikan mata uang mereka sendiri, memiliki pasar keuangan yang dalam, dan secara global "terlalu besar untuk gagal". Tapi pandangan tradisional pernah salah. Pada 2007, para ahli mengatakan harga rumah secara nasional tidak akan turun, tapi ternyata turun. Pada 2010, para ahli mengatakan euro tidak bisa dihancurkan, tapi hampir saja runtuh. Pada 2019, tidak ada yang memprediksi pandemi global akan menghentikan ekonomi dunia selama dua tahun.

Risiko terus menumpuk. Utang global berada pada tingkat tertinggi sepanjang masa di masa damai. Setelah bertahun-tahun suku bunga mendekati nol, suku bunga kini melonjak, membuat biaya pembayaran utang semakin tinggi. Polarisasi politik di banyak negara semakin parah, membuat kebijakan fiskal yang koheren semakin sulit. Perubahan iklim akan membutuhkan investasi besar, dan investasi ini harus dikumpulkan di tengah tingkat utang yang sudah sangat tinggi. Penuaan penduduk berarti tenaga kerja yang menopang orang tua semakin sedikit, menambah tekanan pada anggaran pemerintah.

Pada akhirnya, masalahnya adalah kepercayaan. Seluruh sistem bergantung pada keyakinan bahwa pemerintah akan memenuhi janji pembayaran, mata uang akan mempertahankan nilainya, inflasi akan tetap moderat. Jika kepercayaan ini runtuh, seluruh sistem akan runtuh.

Siapa Pemilik Utang? Kita Semua

Kembali ke pertanyaan awal kita: setiap negara memiliki utang, jadi siapa pemilik utangnya? Jawabannya adalah kita semua. Melalui dana pensiun, bank, polis asuransi, dan rekening tabungan kita, melalui bank sentral pemerintah kita, melalui mata uang yang diciptakan dan didaur ulang dari surplus perdagangan untuk membeli obligasi, kita secara kolektif meminjamkan kepada diri sendiri. Utang adalah klaim bagian ekonomi global atas bagian lain, adalah jaringan kewajiban yang besar dan saling terkait.

Sistem ini telah membawa kemakmuran besar, membiayai infrastruktur, penelitian, pendidikan, dan perawatan kesehatan; memungkinkan pemerintah untuk merespons krisis tanpa dibatasi oleh pendapatan pajak; menciptakan aset keuangan yang mendukung pensiun dan memberikan stabilitas. Namun sistem ini juga sangat tidak stabil, terutama ketika tingkat utang mencapai rekor tertinggi. Kita berada di wilayah yang belum dipetakan, dalam masa damai, pemerintah belum pernah berutang sebanyak ini, pembayaran bunga belum pernah menghabiskan proporsi anggaran sebesar sekarang.

Masalahnya bukan apakah sistem ini dapat bertahan tanpa batas waktu—tidak bisa, tidak ada hal dalam sejarah yang bertahan selamanya. Masalahnya adalah bagaimana sistem ini akan menyesuaikan diri. Apakah penyesuaian akan bertahap? Apakah pemerintah akan perlahan mengendalikan defisit, dan pertumbuhan ekonomi akan melebihi laju akumulasi utang? Atau akan meledak dalam bentuk krisis, memaksa semua perubahan menyakitkan terjadi sekaligus?

Saya tidak punya bola kristal, tidak ada yang punya. Tapi saya bisa memberitahu Anda: semakin lama waktu berlalu, jalur antara dua kemungkinan ini semakin sempit, margin kesalahan semakin kecil. Kita telah membangun sistem utang global di mana setiap orang berutang kepada orang lain, bank sentral menciptakan uang untuk membeli obligasi pemerintah, pengeluaran hari ini dibayar oleh pembayar pajak di masa depan. Di tempat seperti ini, orang kaya mendapat manfaat tidak proporsional dari kebijakan yang dimaksudkan untuk membantu semua orang, sementara negara miskin harus membayar bunga berat kepada kreditur negara kaya. Ini tidak bisa berlangsung selamanya, kita harus membuat pilihan. Satu-satunya pertanyaan adalah apa yang harus dilakukan, kapan melakukannya, dan apakah kita bisa mengelola transisi ini dengan bijak atau membiarkannya lepas kendali.

Ketika semua orang berutang, teka-teki "siapa yang meminjamkan" sebenarnya bukanlah teka-teki, melainkan cermin. Ketika kita bertanya siapa pemberi pinjaman, kita sebenarnya bertanya: siapa yang terlibat? Ke mana arah perkembangan sistem ini? Ke mana sistem ini akan membawa kita? Dan fakta yang mengkhawatirkan adalah, sebenarnya tidak ada yang benar-benar mengendalikan situasi. Sistem ini memiliki logika dan dinamikanya sendiri. Kita telah menciptakan sesuatu yang kompleks, kuat, namun rapuh, dan kita semua berusaha mengendalikannya.