Svelato il "grande invisibile" di Solana: come l'AMM proprietario sta rimodellando il trading on-chain

Bitget Wallet2025/09/12 13:23

Bitget Wallet2025/09/12 13:23La rapida ascesa degli AMM proprietari su Solana non è casuale, ma rappresenta un'evoluzione logica, e persino inevitabile, del mercato DeFi nella sua ricerca dell'efficienza massima del capitale.

L'ascesa rapida degli AMM proprietari su Solana non è un caso, ma rappresenta un'evoluzione logica, persino inevitabile, del mercato DeFi nella sua ricerca dell'efficienza di capitale estrema.

Autore: Lacie Zhang, ricercatrice di Bitget Wallet

Nell'ecosistema Solana, noto per la sua velocità elevata e i bassi costi, stiamo osservando una nuova tendenza che sta rapidamente prendendo piede: un gruppo di "giganti invisibili" senza sito ufficiale né attività promozionali—i Proprietary Automated Market Makers (di seguito "AMM proprietari")—sta emergendo con forza. Questi stanno rimodellando il panorama del trading in modo più professionale ed efficiente, diventando il nuovo motore della liquidità on-chain. Il Bitget Wallet Research Institute ti guiderà in questo articolo all'interno di questa silenziosa rivoluzione, analizzando la logica dietro l'ascesa degli AMM proprietari e il loro impatto sul settore.

I giganti invisibili: la logica operativa degli AMM proprietari

Fonte immagine: Helius

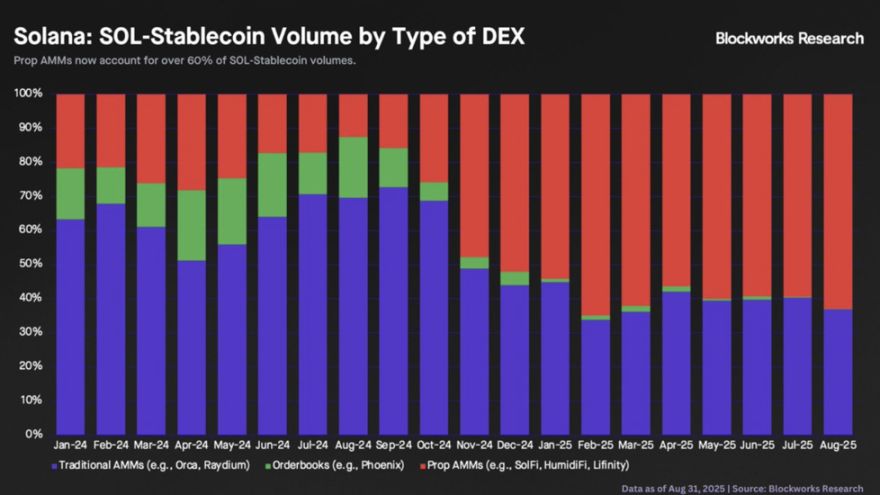

Secondo le statistiche di Blockworks, solo nell'agosto 2025, gli AMM proprietari su Solana hanno gestito circa 47 miliardi di dollari di volumi spot, rappresentando il 31% del volume totale dei DEX su Solana. Questa tendenza è ancora più impressionante per coppie ad alta liquidità come SOL-stablecoin: da maggio 2025, ogni mese gli AMM proprietari hanno detenuto stabilmente oltre il 60% della quota di mercato delle coppie SOL-stablecoin, mentre per le coppie tra stablecoin la percentuale può essere ancora più alta.

Fonte: Blockworks Research

Per comprendere questa trasformazione, bisogna prima chiarire la definizione di AMM proprietario. In breve, si tratta di una tipologia di market maker on-chain gestito da pochi team professionali che operano con fondi propri e non offrono accesso alla liquidità agli utenti comuni. Questo si contrappone nettamente agli AMM tradizionali come Uniswap: questi ultimi permettono a chiunque di diventare liquidity provider (LP) e guadagnare commissioni, realizzando una liquidità "crowdsourced"; gli AMM proprietari invece restituiscono il potere del market making ai team professionali, puntando tutto su efficienza e controllo del rischio, con le seguenti caratteristiche operative:

- Accesso invisibile: la maggior parte degli AMM proprietari non ha un sito web per gli utenti, che non possono interagirvi direttamente.

- Algoritmi riservati: gli algoritmi e i parametri di market making sono strettamente riservati, con una trasparenza molto inferiore rispetto agli AMM tradizionali.

- Dipendenza dagli aggregatori: ottengono gli ordini di trading collegandosi direttamente agli aggregatori (come Jupiter), che indirizzano le richieste degli utenti verso la piattaforma con il miglior prezzo.

Tabella di confronto tra il modello operativo degli AMM proprietari e quelli tradizionali

Nota: pochi AMM proprietari (come Lifinity) offrono un frontend per gli utenti, ma la liquidità rimane principalmente fornita dal team e le transazioni vengono comunque instradate tramite aggregatori.

Questo modello di business si basa esclusivamente sull'efficienza di esecuzione, non su brand o community. I progetti DeFi tradizionali devono investire molto in marketing e costruzione della community per attrarre utenti e liquidità. Al contrario, gli AMM proprietari convertono tutto il "budget marketing" in piccoli vantaggi di prezzo per gli utenti, catturando così enormi volumi di trading. Questo dimostra anche che il mercato DeFi sta maturando: i partecipanti si comportano sempre più come agenti economici razionali—seguendo il principio "vince chi offre il prezzo migliore"—piuttosto che come idealisti del "decentralizzato a tutti i costi".

Chiarimento dei concetti: sono "dark pool" o "market maker proattivi"?

Con l'ascesa degli AMM proprietari, termini come "Dark AMM" e "Proactive Market Maker (PMM)" sono diventati frequenti, ed è fondamentale distinguerli. In realtà, questi tre concetti non si escludono a vicenda, ma differiscono per l'aspetto su cui si concentrano.

- Dark AMM: il focus è sulla riservatezza delle informazioni. Descrive un tipo di trading che nasconde l'intenzione degli ordini nella fase di matching, per ridurre la leakage informativa e l'impatto sul prezzo.

- Proactive Market Maker: il focus è sulla determinazione attiva del prezzo. Si riferisce a strategie che utilizzano oracoli e gestione attiva dell'inventario per regolare dinamicamente i prezzi, puntando a una maggiore efficienza del capitale.

- Proprietary AMM: il focus è sulla proprietà dei fondi e sul soggetto operativo. Definisce un modello in cui il team opera il market making con fondi propri.

Tabella di definizione dei tre concetti di AMM

Chiarite le definizioni, è evidente che questi tre concetti non sono separati o in conflitto, ma descrivono dimensioni diverse dello stesso soggetto finanziario. Infatti, un tipico AMM proprietario, per massimizzare efficienza e sicurezza, adotta spesso una modalità "dark pool" e una strategia di pricing (sebbene non pubblica) probabilmente "proattiva".

Pertanto, sebbene i media mainstream talvolta confondano questi termini, la definizione di "AMM proprietario" va al nocciolo della questione: chi controlla i fondi e chi si assume il rischio. Rispetto a "Dark AMM" o "Proactive Market Maker", che descrivono caratteristiche tecniche, "AMM proprietario" rivela con precisione la natura di questa nuova forza dal punto di vista del modello di business e del soggetto operativo.

Rivoluzione dell'efficienza: perché Solana è il campo di prova definitivo?

L'ascesa degli AMM proprietari deriva dalla loro capacità di colpire con precisione i punti deboli degli AMM tradizionali. Il design passivo dei pool di liquidità tradizionali comporta inevitabilmente alti slippage nelle grandi transazioni e li espone costantemente a impermanent loss e attacchi MEV (come i sandwich attack). Gli AMM proprietari, grazie alla gestione professionale e a strategie di pricing attive, risolvono quasi perfettamente questi problemi. Possono offrire spread più stretti, minore slippage e risultati di trading più stabili; soprattutto nelle transazioni di grandi dimensioni, l'esperienza è ormai vicina a quella dei migliori exchange centralizzati.

Tutto ciò è reso possibile dall'architettura unica della blockchain di Solana. Innanzitutto, l'elevata capacità di throughput e le commissioni bassissime rendono economicamente sostenibile questo modello "attivo" che richiede aggiornamenti di prezzo ad alta frequenza. Inoltre, la posizione dominante degli aggregatori (in particolare Jupiter) nell'ecosistema Solana offre a questi market maker un "canale di distribuzione unico". Non hanno bisogno di costruire un proprio brand, sito o community, potendo concentrare tutte le risorse sulla loro unica vera competenza—esecuzione e pricing—questa specializzazione estrema semplifica enormemente il modello di business e riduce i costi operativi.

Si può dire che gli AMM proprietari non hanno semplicemente scelto Solana: sono essi stessi una struttura di mercato nativa e simbiotica con Solana, un esempio perfetto di co-evoluzione tra l'architettura performante della blockchain di base e il modello di business delle applicazioni finanziarie di livello superiore.

Scenario futuro: ondata di specializzazione e il fantasma della "centralizzazione"

L'ascesa degli AMM proprietari indica che il mercato on-chain si sta muovendo verso una direzione più professionale e polarizzata, con la formazione graduale di un chiaro "mercato a doppio binario".

- Mercato degli asset maturi: le coppie ad alta liquidità come SOL-stablecoin saranno sempre più dominate dagli AMM proprietari in grado di offrire spread estremi.

- Mercato degli asset long tail: token appena lanciati come i meme coin continueranno a fare affidamento su AMM tradizionali permissionless come Raydium per la price discovery iniziale e la guida della liquidità.

Questa tendenza rappresenta una vittoria dell'efficienza meccanica e segna una profonda ondata di specializzazione nel market making on-chain. La struttura di mercato si sposta dalla liquidità crowdsourced aperta a un market making professionale gestito da pochi team, aumentando notevolmente l'efficienza e la sicurezza delle transazioni on-chain e fissando nuovi standard per il settore.

Ma il rovescio della medaglia è la ricomparsa del fantasma della "centralizzazione". Gli utenti, godendo di una qualità di esecuzione superiore, compiono inconsapevolmente un compromesso: scambiano i principi cardine di DeFi—trasparenza, permissionless, decentralizzazione—per la massima efficienza. Quando la maggior parte dei flussi di ordini viene indirizzata verso pochi "black box" anonimi, anche se le transazioni vengono regolate on-chain, l'opacità del processo introduce nuovi rischi di fiducia e indebolisce la base di auditabilità su cui si fonda la DeFi.

Da una prospettiva più ampia, il dominio degli AMM proprietari sta rimodellando e rafforzando il posizionamento dell'ecosistema Solana. Consolida ulteriormente l'immagine di Solana come "Nasdaq della blockchain"—un luogo progettato per applicazioni finanziarie ad alte prestazioni e di livello istituzionale, dove velocità di esecuzione ed efficienza del capitale sono i principi supremi. Questo conferisce a Solana un vantaggio competitivo tra le public chain, rendendola la piattaforma di riferimento per i protocolli innovativi che desiderano combinare le prestazioni di un CEX con il nucleo DeFi.

Conclusione

L'ascesa rapida degli AMM proprietari su Solana non è un caso, ma rappresenta un'evoluzione logica, persino inevitabile, del mercato DeFi nella sua ricerca dell'efficienza di capitale estrema. Sebbene abbia sollevato importanti discussioni sul futuro della decentralizzazione, questo modello di fornitura di liquidità attivo ed efficiente ha già portato le performance del settore a nuovi livelli. Qualunque sia l'evoluzione finale, questa silenziosa rivoluzione ha già scritto il prologo del prossimo capitolo della finanza on-chain.

Esclusione di responsabilità: il contenuto di questo articolo riflette esclusivamente l’opinione dell’autore e non rappresenta in alcun modo la piattaforma. Questo articolo non deve essere utilizzato come riferimento per prendere decisioni di investimento.

Ti potrebbe interessare anche

Il protocollo Optimism introduce OP Succinct per migliorare la scalabilità

Succinct Labs ha collaborato con Optimism per sviluppare OP Succinct, che permette di aggiornare qualsiasi catena OP Stack per utilizzare le zero-knowledge proof in meno di un’ora. Questo migliorerà la velocità delle transazioni e ridurrà le commissioni per le soluzioni di scalabilità Layer 2 su Ethereum. Succinct Labs ha raccolto 55 milioni di dollari e afferma che il suo nuovo approccio è più veloce ed economico rispetto ai rollup ottimistici standard. OP Succinct può essere integrato facilmente nelle implementazioni esistenti, risolvendo i problemi di scalabilità e velocità delle transazioni della mainnet di Ethereum. A giugno di quest’anno, OP Labs ha lanciato un sistema di fault proof che consente agli utenti di contestare e annullare prelievi non validi, offrendo un meccanismo per le reti Layer 2 di Ethereum. Riassunto generato da Mars AI. Questo riassunto è stato generato dal modello Mars AI e la sua accuratezza e completezza sono soggette a continue revisioni.

Ethereum (ETH) a $25.000 nel 2026: le ragioni principali per cui può accadere

Ondo si impenna mentre la crescita degli RWA alimenta il rally dei prezzi

Solana guadagna slancio con il sostegno istituzionale