Malalim na Ulat sa RWA: On-chain IPO at Recombination ng Real-world Assets

Pinagmulan: VWIN Ventures

TL;DR :

- Big Picture: Bakit ang pag-onchain ng pananalapi ay itinuturing na pangunahing pambansang estratehiya at trend ng merkado ng US -- Ang RWA ay ang susi sa “de-geographical output at pag-agaw ng onchain liquidity” ng mga global na asset. Ginagamit ng US ang de-kalidad na asset + bukas na hangganan + pag-export ng mga pamantayan upang bumuo ng pandaigdigang network ng malayang daloy ng kapital at asset, itinutulak ang radius ng pagpepresyo at pag-clear ng dolyar papunta sa open chain.

- Ang esensya at pangunahing halaga ng RWA: Ang RWA ay ang onchain re-issuance ng real-world assets, muling isinusulat ang “issuance—circulation—pricing—trading—clearing—combination”; ang halaga nito ay nagmumula sa 1) mahusay at mapagkakatiwalaang clearing, 2) open matching ng pondo at asset, 3) composability ng asset. Pinapataas ang capital efficiency at plasticity ng asset ng mga negosyo.

- Estruktura ng merkado: Sa maagang yugto, ang kompetisyon ay sa onchain asset issuance, sa susunod na yugto ay sa channel + ecosystem integration: Sa kasalukuyan, ang pokus ay sa pagbuo ng compliant issuance + onchain integration, at pagpapatakbo ng mga pangunahing sample; habang bumababa ang threshold ng issuance, lilipat ang kompetisyon sa channel control at ecosystem synergy (market making, subscription/redemption, collateral, hedging, distribution), ang DeFi protocol integration, liquidity routing, at scenario access ang magiging pangunahing mga kasangkapan.

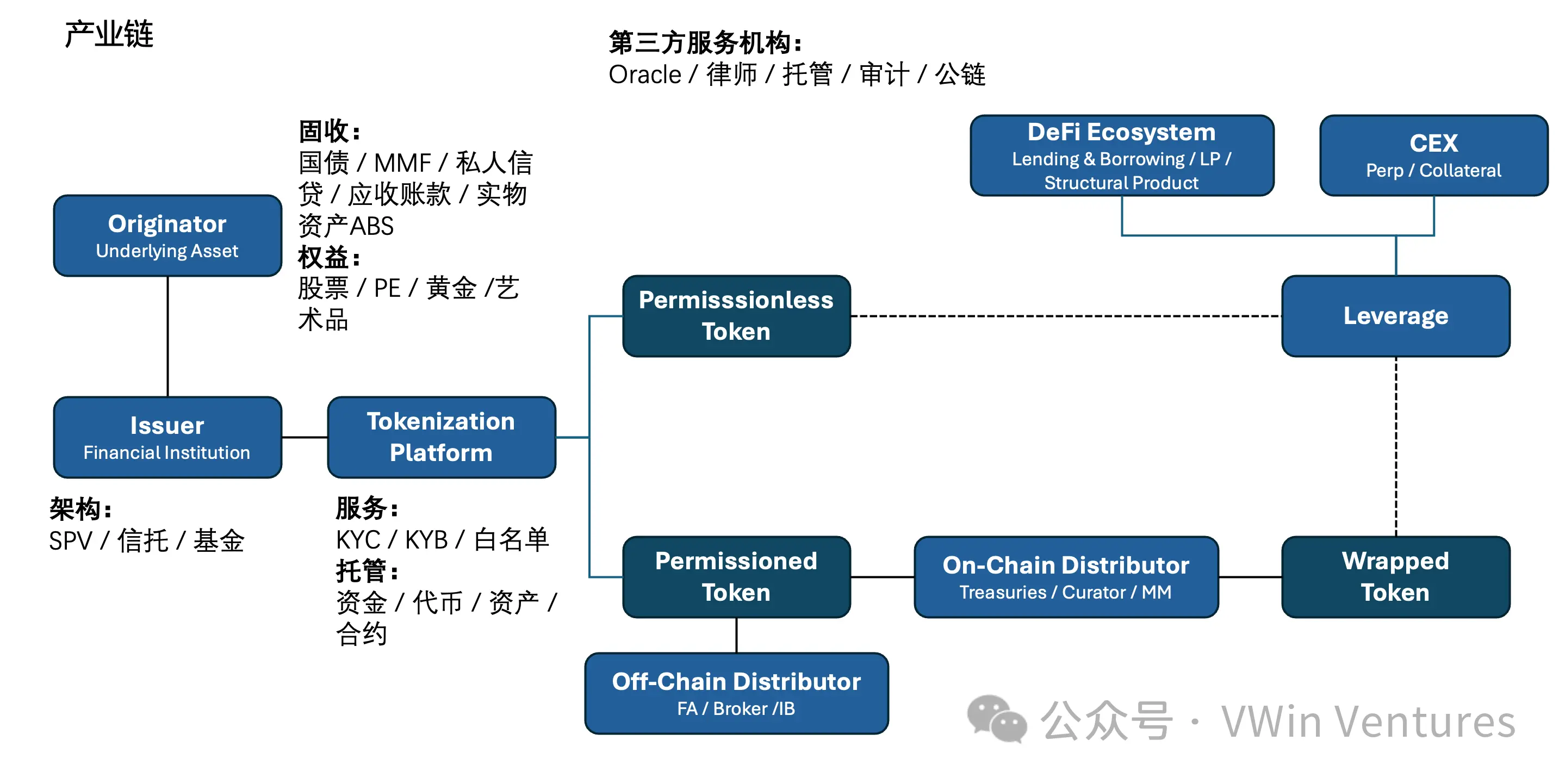

- Mga oportunidad sa bawat bahagi ng value chain: Ang mga pangunahing bahagi ay “issuer – tokenization platform – distributor”, dagdag pa ang mga third-party service provider gaya ng blockchain financial contracts, oracle, law firm, custody, audit, atbp. Sa hinaharap, ang industriya ay magko-converge sa “RWA Prime Broker” super platform, pinagsasama ang issuance, compliance, clearing, at distribution/liquidity.

- Issuer: Sa maikling panahon, tumutok sa yield at liquidity realization, unahin ang malakas na consensus at differentiated underlying assets

- Tokenization platform: Relatibong mababa ang value capture, maaaring ma-integrate ng upstream o downstream, tumutok sa compliance at neutrality

- Distributor: May kontrol sa routing ng pondo, may potensyal para sa scale, pokus sa fund acquisition at channel coverage

Big Picture: Bakit ang pag-onchain ng pananalapi ay itinuturing na pangunahing pambansang estratehiya at trend ng merkado ng US

Sa pagsasaliksik sa Project Crypto, mga polisiya ng Trump administration at mga pahayag ni SEC Chairman Paul Atkins, naniniwala kami na ang pag-onchain ng pananalapi ay maaaring umakyat na sa de facto na pangunahing pambansang estratehiya ng US. Ang layunin ay gawing “programmable clearing standard” ang dolyar sa open chain, gamit ang stablecoin at RWA bilang mga kasangkapan, at ang landas ay legislative anchoring + pag-onchain ng US dollar assets + pag-access ng funding channels (tradisyonal na institusyong pinansyal, CEX, DeFi); ang layunin ay gawing sentro ng settlement gravity ng open chain ang interest rate at mga patakaran ng dolyar. Mula sa GENIUS Act stablecoin bill na ipinasa noong Hulyo hanggang sa mabilis na pagpasok ng mga tradisyonal na asset management, exchange, at bangko, aktwal nang gumagana ang chain na ito.

Ang mga pangunahing kasangkapan ng US sa pag-onchain ng pananalapi ay may tatlong aspeto

- Institutional lever: Decentralization ng issuance rights, mas market-oriented na pricing at anchoring rights Sa federal level, itinatag ang licensing framework, reserve quality, disclosure frequency, at transparency standards para sa stablecoin/RWA; ang kontrol ay mula sa “permission control” patungo sa “market competition”.

- Asset lever: Pag-onchain ng “US dollar, US Treasury, US stocks” Pagdala ng US dollar assets sa chain, ginagawang “gravity field” ng US dollar interest rate ang global DeFi/onchain institutions; collateral at hedging ay mas accessible, minting/redemption at clearing ay mas mabilis, hinihigop ang global idle stablecoin at risk capital papunta sa US dollar assets.

- Channel lever: Pag-standardize ng “clearing pipeline” sa open chain

Ang mga onchain assets ay ikinokonekta sa tradisyonal na institusyong pinansyal (broker, stock exchange), crypto CEX, at onchain DEX/DeFi protocols, pinalalawak ang user at funding reach, at kasabay ng paglabas ng mga regulasyon sa onchain asset issuance, unti-unting ini-embed ang regulatory logic sa protocol.

Pangmatagalang trend ng epekto

- Sa global finance at capital flow: Lumalawak ang “gravity field” ng dolyar, tumitibay ang onchain pricing at asset anchoring power ng dolyar.

- Sa ibang rehiyon: Nasasagap ang liquidity, “regulatory follow/defense”, napipilitang mag-upgrade ng regulasyon at market infrastructure.

- Sa crypto industry: Tumataas ang stablecoin issuance, tumataas ang halaga ng crypto assets, ngunit may structural differentiation.

- Sa mga RWA issuer/participant na oportunidad: Nakakonekta ang RWA sa global highway ng kapital, bumababa ang incremental at financing cost, pinapalaya ng financial lego ang liquidity ng asset.

Pangunahing Halaga ng RWA: Hindi lang tungkol sa financing

- Esensya = asset re-issuance + full process rewrite

- Halaga = clearing efficiency × distribution radius × composability.

Ang value creation ng RWA ay mahigpit na nakapalibot sa mga pangunahing bentahe ng blockchain technology:

1. Mahusay at mapagkakatiwalaang clearing: Binabago ang underlying structure ng operasyon ng negosyo

Para sa B (institusyong pinansyal) – Nagbibigay ng upgrade sa underlying infrastructure at mas standardized/convenient na asset issuance, nilulutas ang trust, traceability, at transparency gamit ang blockchain, at nagbibigay ng mas mahusay na clearing, unti-unting binabago ang tradisyonal na sistema ng pananalapi.

Para sa negosyo – Binabawasan ang friction ng mga intermediary, pinapasimple ang cross-border at off-market processes, pinapalakas ang reconciliation at transparency, pinapabilis ang turnover ng pondo

2. Open finance: Binabasag ang growth ceiling

Sa pamamagitan ng pagpapapasok ng de-kalidad na asset sa global clearing network, tinutulungan nitong mapabuti ang dating problema ng financing channel, pinapataas ang matching efficiency ng fund at asset side, malaki ang pinalalawak ang radius ng issuance at distribution, at ang constraint ng “mahirap/mahal ang financing” ay nababawasan ng networked liquidity, lubos na pinapataas ang capital allocation efficiency, at binubuksan ang bagong growth imagination para sa negosyo.

3. Composability: Nagpapasabog ng innovation sa business model

Ikokonekta ang off-chain asset at onchain fund, nagbibigay-daan sa permissionless combination at leverage ng asset sa mas mahusay na network. Sa onchain, maaaring gawin ang “yield enhancement + hedging + re-staking” at iba pang kombinasyon, bumubuo ng bagong paradigm ng asset operation.

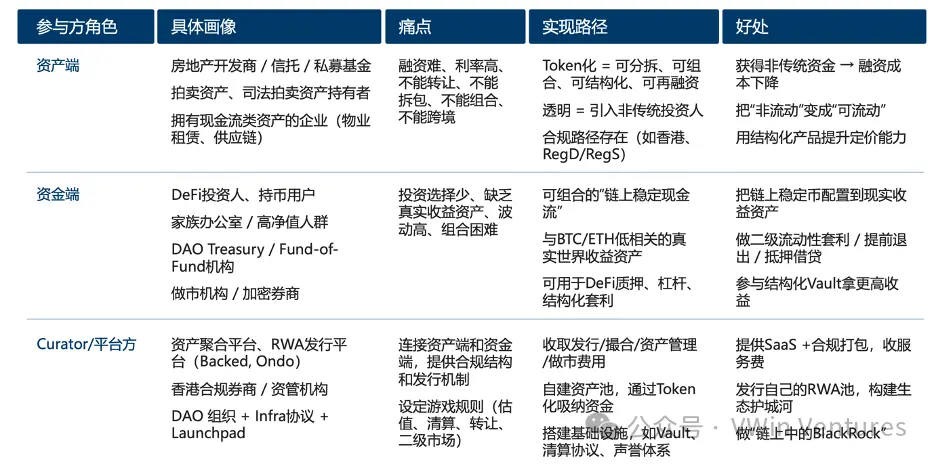

Value Chain: Paano magposisyon at lumahok ang mga negosyo

- Tatlong bahagi: issuer—tokenization platform—distributor, at neutral third party (oracle/custody/law firm/audit) bilang pundasyon.

- Ang pokus ng kompetisyon ay mula sa “kakayahan sa issuance” patungo sa “channel at ecosystem integration”, at sa huli ay magko-converge sa RWA Prime Broker.

Ang core ng RWA industry ay asset issuer + tokenization technology platform + distributor, dagdag pa ang mga third-party service provider (oracle / lawyer / custody / audit / onchain contract, atbp.), pagkatapos ng compliant issuance off-chain, muling ipinapackage at nire-redeploy sa blockchain native scenarios.

- Tatlong bahagi ng value chain: Pinapagana ng issuer ang compliant at de-kalidad na asset supply, nagbibigay ang tokenization platform ng neutral onchain issuance infrastructure, at ini-integrate ng distributor ang ecosystem at kinokontrol ang fund entry.

- Pangunahing pokus ng negosyo: Ang issuance ay nakatuon sa yield at liquidity, ang platform ay nakatuon sa compliance at neutrality, ang distribution ay nakatuon sa user acquisition at channel coverage.

- Estruktura ng kompetisyon: Dispersed ang issuance side; ang platform side ay naiipit ng upstream at downstream ngunit lilitaw ang third-party neutral platform; ang distribution side ay mas concentrated (kabilang ang onchain ecosystem at CEX).

- Kasalukuyang pain points: Kulang sa cross-boundary extension motivation ang issuance at distribution; homogenized ang platform technology, manipis ang value capture.

- Direksyon ng pag-unlad: Magko-converge ang industriya sa “RWA Prime Broker” super platform, pinagsasama ang issuance, compliance, clearing, at distribution/liquidity.

Estruktura ng merkado at mga oportunidad sa breakthrough

- Ang mga unang gumalaw ay nakikinabang sa “traffic × valuation” bonus, mabilis na lumilipat ang barrier mula sa license/issuance patungo sa cross-domain integration at operation capability.

- Ang fund side ay mas gusto ang high-yield at high-liquidity, ang asset side ay sobra ang supply—sa mismatch, ang de-kalidad na asset ang mauuna, susunod ang long tail.

Kasalukuyang nasa yugto ng pagbuo ng compliant issuance + pagsubok ng ecosystem integration ang merkado, at pagpapatakbo ng mga pangunahing asset cases. Sa early stage ng market, may potential traffic at liquidity bonus, ang mga unang mag-RWA ng de-kalidad na asset ay makikinabang sa “traffic at liquidity bonus”, at ang mga early successful cases ay kadalasang nakakakuha ng premium valuation sa capital market, habang umuunlad ang industriya, bumababa ang barrier ng asset issuance, lumiliit ang market bonus, at lilipat ang kompetisyon sa mas malalim na kakayahan sa industry integration.

Ang underlying asset ng RWA ay pangunahing nahahati sa dalawang uri:

- Fixed income products (government bonds/MMF/private credit/accounts receivable/physical asset ABS, atbp.) na nagbibigay ng stable cash flow yield

- Equity assets (stocks/PE/gold/artwork, atbp.) na nagbibigay ng volatility.

Ang development stage ng market ay sumusunod sa tatlong pangunahing pagbabago ng RWA sa industriya: compliant issuance – open finance – composability. Mula sa permissioned token issuance, hanggang permissionless wrapper, at RWA ecosystem, unti-unting binubuksan ng global mainstream market ang compliant boundary para tuklasin ang mga derivative scenario.

Sa kasalukuyang development ng fund side at asset side, bagama’t mabilis ang paglaki ng stablecoin sa fund side, karamihan ng onchain native fund ay mas gusto pa rin ang high-yield at high-odds onchain, kulang ang audience at fund side para sa RWA asset; sa kabilang banda, sobra ang demand ng real-world asset side para sa onchain financing.

Kaya, ang asset side ay dapat unahin ang top-tier at differentiated assets, at magbigay ng value-added empowerment sa asset; gayundin, bilang distribution channel, dapat unahin ang paghahanap ng de-kalidad na asset para sa pondo. Mas pinipili ng market ang mainstream asset na may malakas na consensus at mataas na liquidity, at habang lumalaki ang fund side, unti-unting lumalawak sa long tail at alternative assets. Sa huli, sa yugto ng everything-on-chain, ang scale distribution ng asset class ay magiging katulad ng tradisyonal na financial market structure.

Mga oportunidad sa breakthrough sa value chain

Ang issuer ay umaasa sa top-tier asset para sa scale effect o nag-e-expand sa differentiated asset

- Unti-unting bumababa ang market issuance threshold, sa katagalan ang issuer ay mag-e-extend sa downstream, may pagkakataon ang vertical track na bumuo ng top issuer + bundled third-party service provider, pinagsasama ang distribution channel + brand, para sa mas malakas na bargaining power

- Sa katagalan, dispersed ang onchain investment bank (katulad ng may local top asset issuer sa tradisyonal na finance), ngunit lilitaw ang regional top RWA Prime Broker

Ang tokenization platform ay nagpapatakbo ng issuance channel, binubuo ang compliance at technical architecture, relatibong neutral third party

- Ang core capability ay nasa compliance, license, architecture reuse, at marginal cost reduction

- Sa katagalan, maaaring ma-integrate ng upstream o lilitaw ang third-party top technical service provider gaya ng Paxos

Ang distributor ay kumukuha ng fund side, binubuo ang onchain ecosystem

- Maaaring CEX o onchain

- Sa katagalan, tumitibay ang barrier, mas concentrated ang top players

Onchain ecosystem integration

Nagdudulot ang RWA ng tunay na cash flow at iba’t ibang risk preference at yield asset choices sa buong onchain ecosystem, at ang iba’t ibang onchain infrastructure ay nagbibigay ng karagdagang empowerment sa underlying RWA asset.

Sa pagsusuri ng iba’t ibang uri ng RWA asset sa onchain transmission at combination mechanism, ang pinaka-kaugnay na infrastructure ay oracle – DEX – lending pool atbp. Ang oracle ay core infrastructure para sa onchain-offchain mapping ng RWA asset, at ang DEX bilang liquidity hub, ay susi sa upstream ng RWA ecosystem.

Dahil magkaiba ang investor profile ng equity at fixed income RWA asset sa onchain, magkaiba rin ang epekto sa onchain infrastructure: Ang equity RWA asset audience ay naghahanap ng volatility, ang core infrastructure ay trading-oriented, gaya ng Perp Trading, leveraged lending, atbp.; Ang fixed income RWA asset audience ay naghahanap ng yield, maliit ang secondary price volatility, mababa ang trading demand, ang core infrastructure ay yield-oriented, gaya ng staking, yield swap (tulad ng Pendle), atbp.

Key case analysis: Iba’t ibang pagsubok sa compliance at onchain

- Path = trade-off function ng compliance boundary × depth of rights confirmation × distribution radius

- Unahin ang “penetration ng rights at pricing”, saka ang “channel at market making orchestration”—malinaw na tukuyin ang rights/benefit at extreme rights confirmation path, pumili ng neutral oracle/custody at issuance path; sabay na idisenyo ang CEX+DeFi distribution, market making/subscription/redemption at yield components

Equity: Tokenization ng stocks

May tatlong mainstream na solusyon sa merkado:

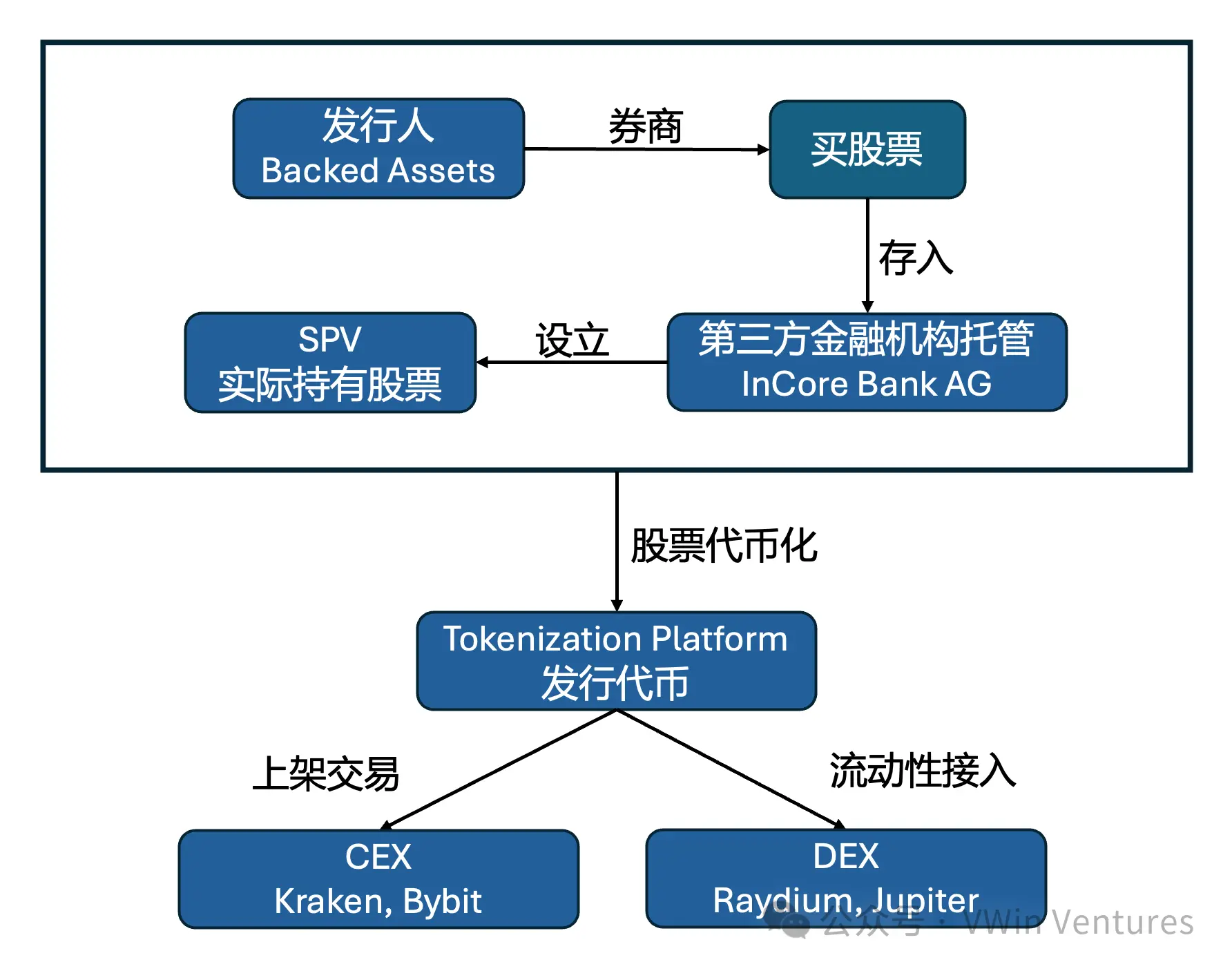

1. xStocks / Dinary offshore SPV share tokenization, gumagamit ng to B business model para ikonekta sa onchain at offchain exchange, pinapahina ang token sa underlying rights (gaya ng voting rights) para iwasan ang securities risk; relatibong compliant na securities issuance

2. Robinhood ay gumagamit ng CFD contract para i-map ang stock price volatility, token ay naka-anchor lang sa yield at hindi sa underlying asset ownership, wala pang onchain native token; mabilis na deployment, naghihintay ng regulatory landing

3. StableStocks ay gumagamit ng large account system, gumagamit ang user ng stablecoin para mag-subscribe at mag-redeem ng token na tumutugma sa stock trading sa broker, to C business model.

May tatlong pangunahing user profile:

1. Pag-abot sa bagong merkado: Sinasaklaw ang mga investor mula sa third world o emerging market na hindi makapagbukas ng account sa tradisyonal na broker

2. Pagbibigay ng bagong paraan ng paglalaro: Maaaring gamitin ng onchain investor ang DeFi lending o derivatives protocol para mag-leverage at mag-hedge gamit ang stock token ng kumpanya, pinapalalim at pinapalawak ang trading ng stock

3. Pag-empower sa tradisyonal na stock holder: Ang mga long-term holder ay maaaring gumamit ng onchain finance para sa yield enhancement (gamit ang options para i-lock ang value ng underlying stock, at mag-earn ng excess yield sa liquidity ng onchain token)

xStocks US stock onchain architecture

Fixed income: Tokenization ng US Treasury

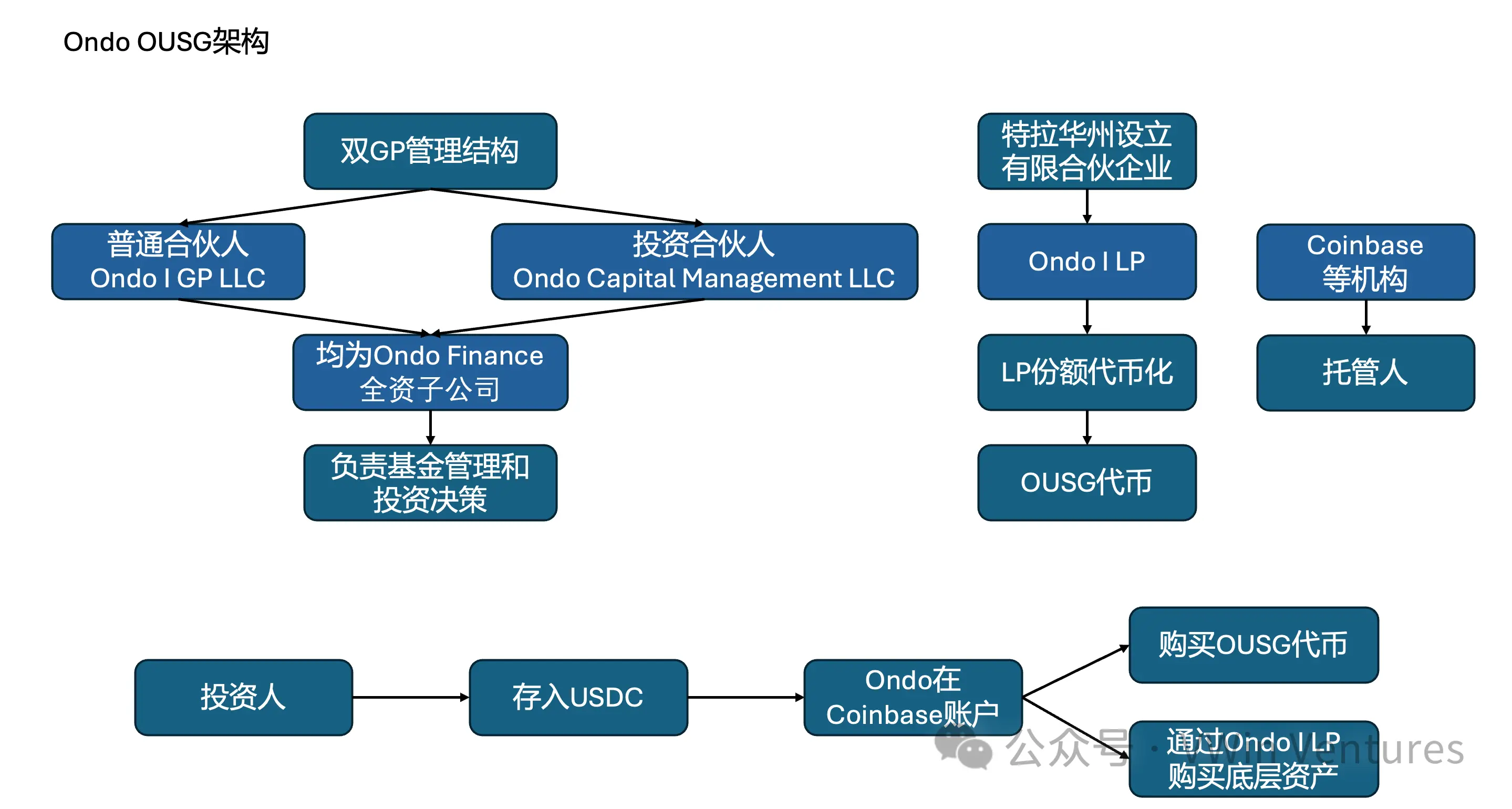

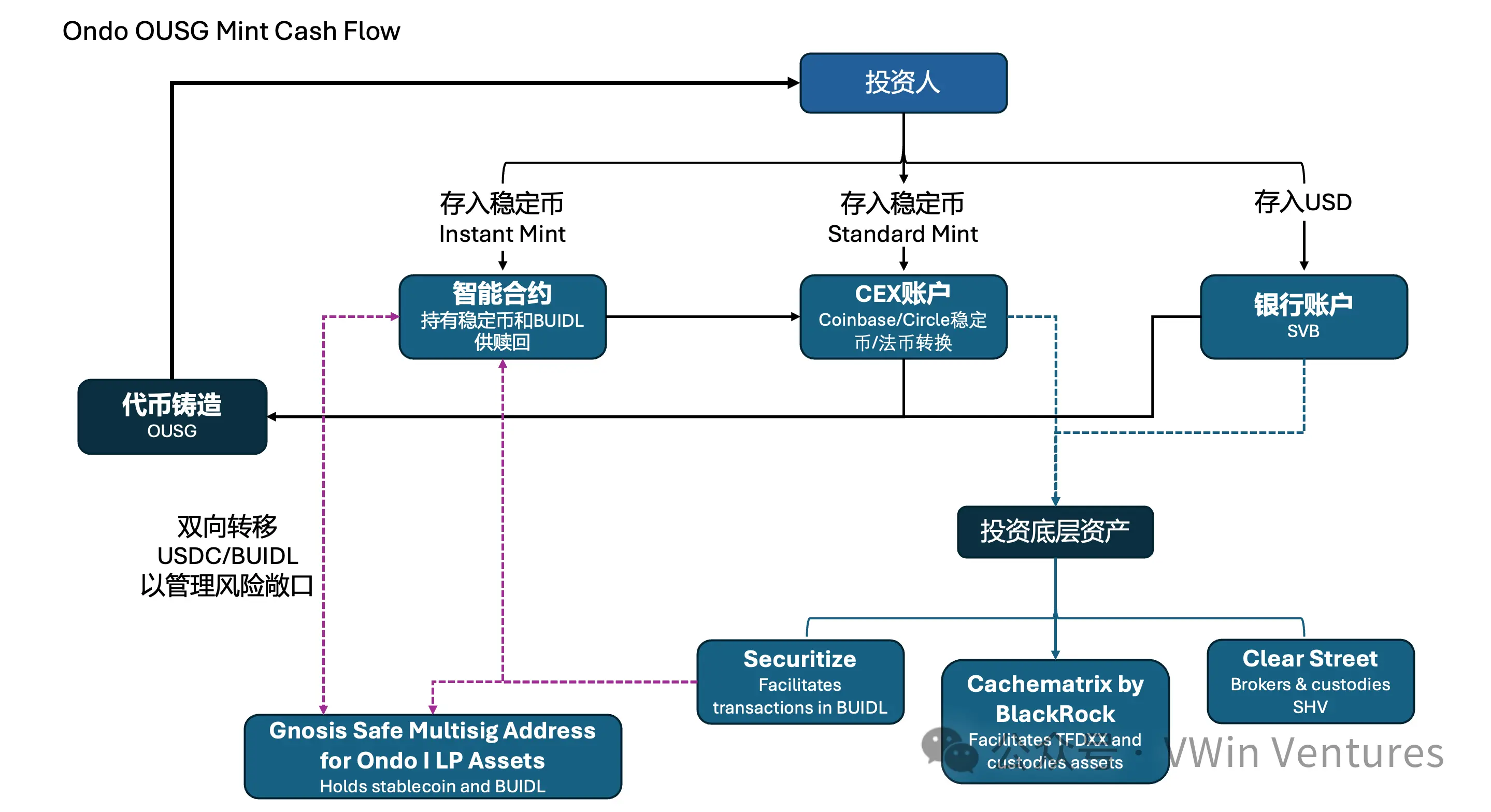

Gamit ang dalawang uri ng wrapped token, pinapadala ng Ondo Finance ang risk-free yield ng US Treasury sa global investor: OUSG (Reg-D para pababain ang threshold ng US investor) & USDY (Reg-S para sa global investor)

Pangunahing user profile:

1. Pagbaba ng investment threshold: Binubuksan ang dating para lang sa institusyon o high net worth na investment para sa mas malawak na global qualified investor

2. Pag-empower ng idle funds: Nagbibigay ng yield enhancement sa stablecoin ng institusyon at indibidwal sa buong mundo (onchain hedge fund, idle stablecoin onchain)

3. Pagbuo ng yield base: Nagiging base ng onchain treasury investment portfolio

OUSG architecture

OUSG Mint Cash Flow

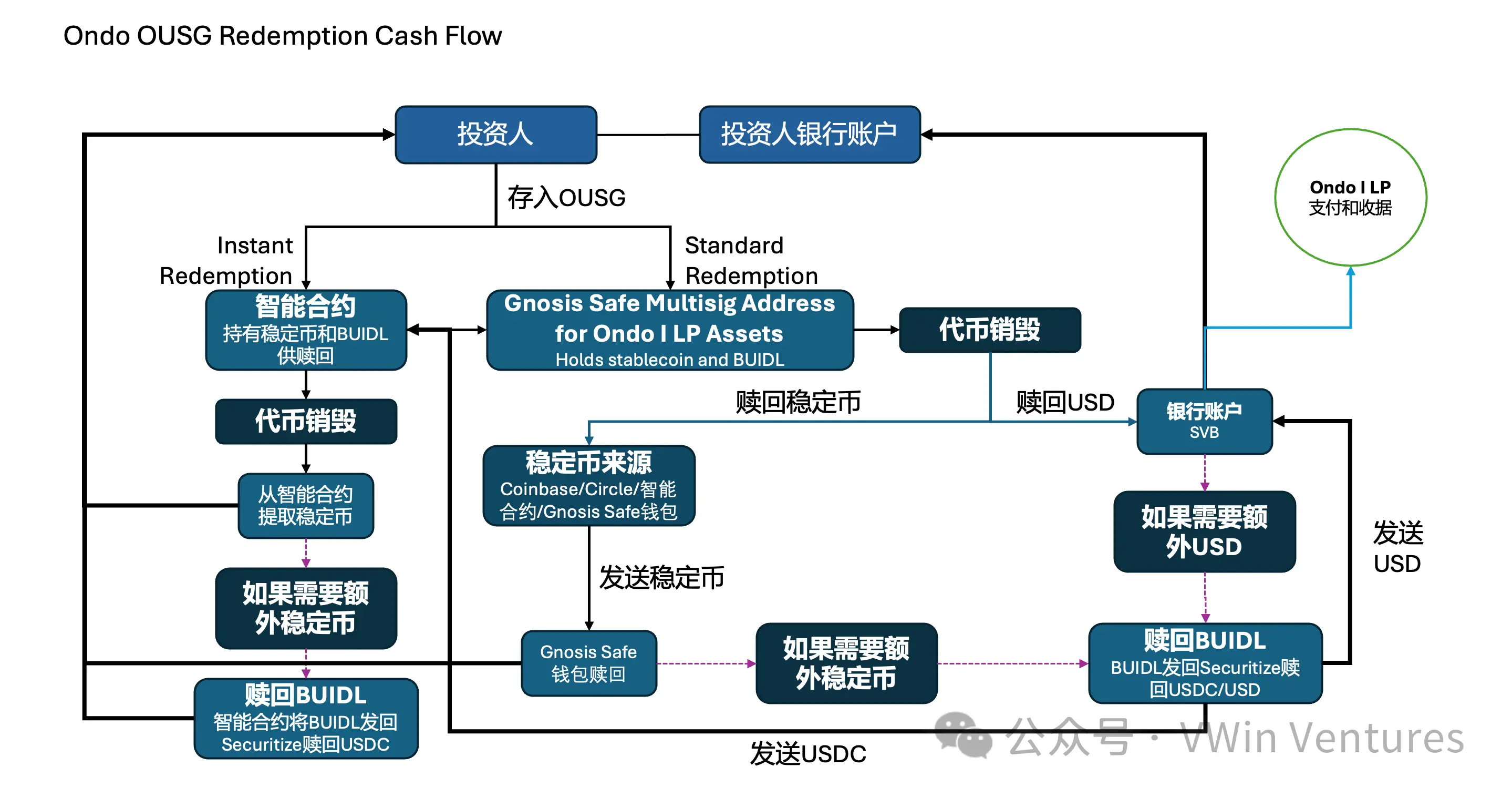

OUSG Redemption Cash Flow

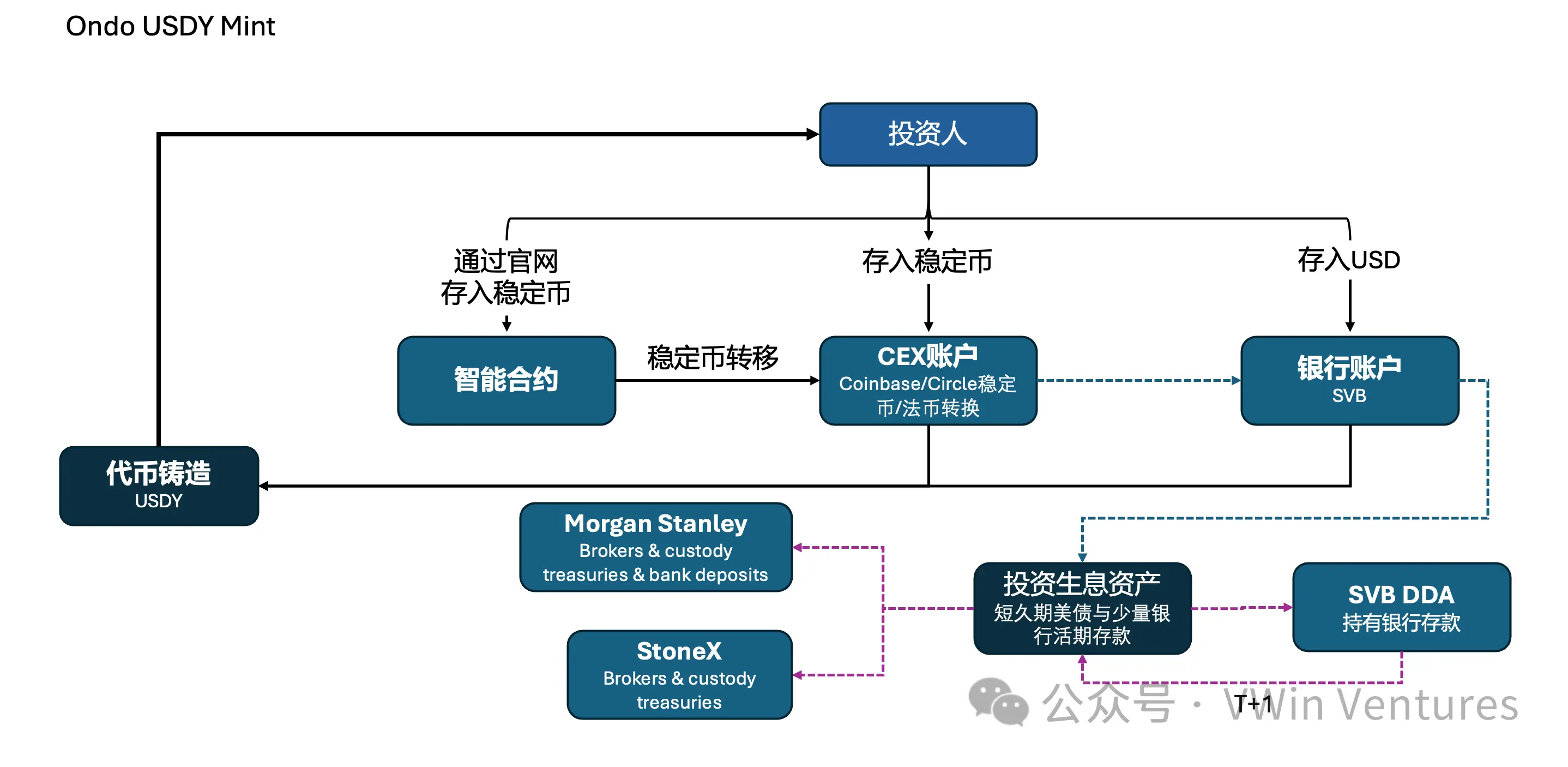

USDY Mint Cash Flow

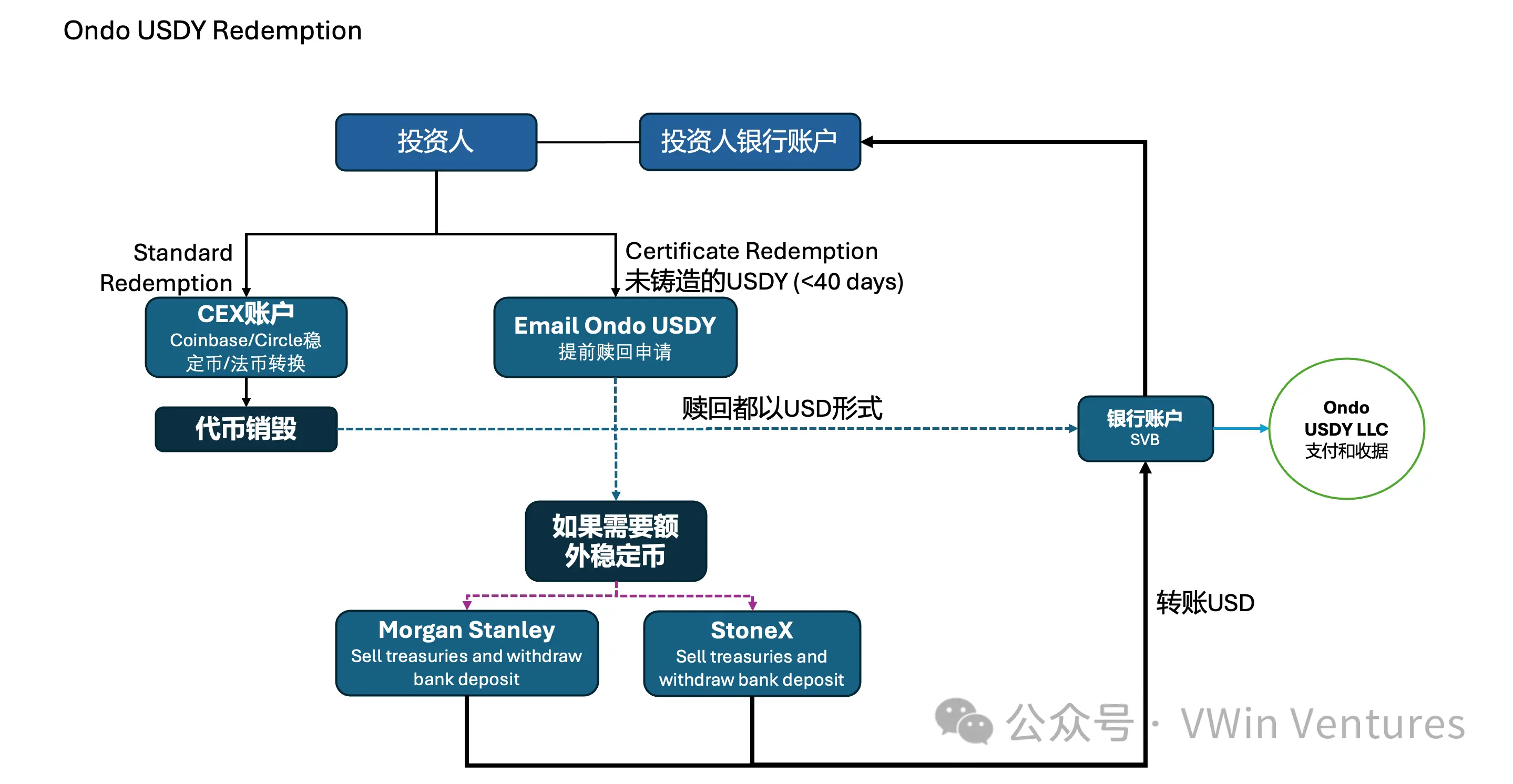

USDY Redemption Cash Flow

Mga rekomendasyon sa aksyon para sa mga kalahok sa RWA

- Unahin ang pag-inventory ng core asset: Tukuyin sa loob ng kumpanya ang mataas ang consensus, madaling i-standardize, madaling i-penetrate, malakas ang cash flow o may mataas na growth potential na asset. Halimbawa: mainstream financial asset – high credit corporate bond, accounts receivable, gold ETF, atbp.; mainstream equity asset – high liquidity, mataas ang market demand, mataas ang growth potential na company equity, atbp. Differentiated asset – niche asset na maaaring palakihin gamit ang brand at channel (tulad ng specific ABS) bilang second stage breakthrough.

- Piliin ang issuance path: Batay sa target at channel, pagsamahin ang mainstream regional top compliant institution o gumamit ng offshore SPV at iba pang mature offshore path. Pumili ng mapagkakatiwalaang neutral third-party platform (issuance, custody, oracle, lawyer, atbp.), tiyakin ang price/NAV ay mahigpit na naka-link sa underlying at malinaw ang KYC/AML at information disclosure boundary.

- Distribution at liquidity integration: Sabay na mag-layout sa onchain protocol at CEX channel, magdisenyo ng market making/subscription/redemption at yield enhancement component (gaya ng staking, swap); sikaping makapasok sa mainstream liquidity pool, iwasan ang liquidity fragmentation.

- Linawin ang risk: Legal penetration at investor suitability – tiyakin na malinaw ang definition ng rights/benefit, malinaw ang path ng rights confirmation/clearing sa extreme scenario; pricing at oracle risk: mahigpit na consistent ang NAV/price sa underlying, iwasan ang liquidity mismatch na magdudulot ng run; operation at reputational – transparent at verifiable ang market making/subscription/redemption mechanism, at ang information disclosure at audit frequency ay katanggap-tanggap sa institutional investor.

Ang esensya ng RWA ay ang “re-issuance” ng de-kalidad na asset ng inyong kumpanya sa global blockchain, muling isinusulat ang buong proseso mula issuance, circulation, pricing hanggang combination. Ang core business value nito ay nagmumula sa mas mahusay at mapagkakatiwalaang clearing system, open financial network na walang hangganan, at disruptive na permissionless composability.

Mga rekomendasyon sa aksyon ng negosyo:

- Bigyan ng mataas na importansya sa estratehiya: Ituring ang pag-onchain ng pananalapi bilang core strategy para sa competitiveness ng kumpanya, hindi lang simpleng financing tool;

- Aktibong yakapin sa aksyon: I-inventory ang pinaka-angkop na de-kalidad na asset para sa RWA, unahin ang top-tier at differentiated asset, at patakbuhin ang unang sample case;

- Malakas na pakikipagtulungan: Pumili ng pinakamahusay na partner sa compliance, technology, at global distribution, at agawin ang blue ocean market bonus.

Orihinal na link