May mga taong hindi makatulog buong gabi, may mga taong nawalan ng lahat sa isang gabi: 1011 Black Swan nag-restart sa crypto world

May mga taong hindi makatulog buong gabi, may mga taong isang gabi lang ay naubos ang lahat, muling naganap ang "pagsisimula ng katapusan" sa mundo ng crypto sa gitna ng matinding unos.

Oktubre 11, 2025, ang araw na ito ay tiyak na matatala sa kasaysayan ng crypto. Dahil sa anunsyo ni US President Trump na muling simulan ang trade war, agad na pumasok sa panic mode ang pandaigdigang merkado. Mula alas-5 ng madaling araw, nagsimula ang bitcoin sa halos walang suporta na pagbagsak, at mabilis na kumalat ang chain reaction sa buong crypto market.

Ayon sa datos ng Coinglass, sa nakalipas na 24 na oras, umabot sa pinakamataas na $19.1 billions ang kabuuang halaga ng liquidation sa buong network, at mahigit 1.6 milyon ang bilang ng mga na-liquidate—parehong halaga at bilang ay nagtakda ng bagong rekord sa kasaysayan ng crypto contract trading sa nakalipas na sampung taon. May mga taong hindi makatulog buong gabi, may mga taong isang gabi lang ay naubos ang lahat, muling naganap ang "pagsisimula ng katapusan" sa mundo ng crypto sa gitna ng matinding unos.

Ngunit, bakit naging ganito kalala ang liquidation ngayon? Naabot na ba ang market bottom? Pinagsama-sama ng BlockBeats ang mga pananaw ng ilang market traders at kilalang KOLs, at mula sa macro environment, liquidity, at market sentiment, sinuri ang epic na liquidation na ito, bilang sanggunian lamang.

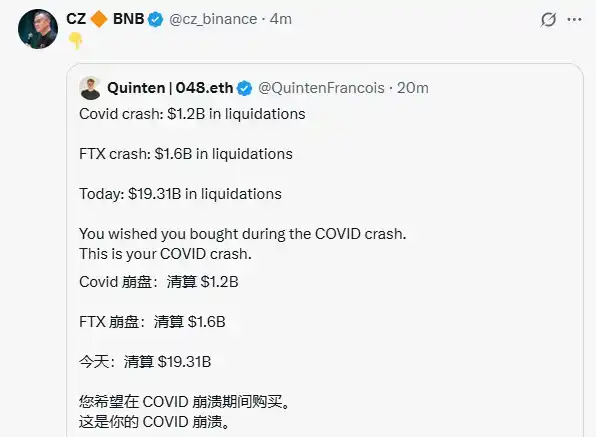

CZ: Bumili Kapag Mababa

Noong Oktubre 11, si CZ ay nag-share sa social media ng pananaw ng weRate co-founder na si Quinten:

"Noong COVID-19 crash, $1.2 billions ang na-liquidate, noong FTX crash, $1.6 billions, ngayon $19.31 billions, gusto ng mga tao sana bumili sila noong COVID-19 crash, at ngayon ito na ang kasalukuyang COVID-19 crash."

Yili Hua (Founder ng Liquid Capital)

Noong Oktubre 11, nag-post si Yili Hua, founder ng Liquid Capital (dating LD Capital), na pansamantala ay hindi pa sila bumibili sa dip, kailangan pang maghintay ng malinaw na sitwasyon, at ang pagbagsak na ito ay higit pa sa inaasahan. Ito ang unang beses mula nang mag-call ng ETH na nag-full liquidation sila (on-chain open), dati ay leverage lang sa lending, narito ang ilang dahilan:

· Una, umabot na sa bagong high ang bitcoin at walang malaking good news na magtutulak pataas kaya kailangang mag-correct

· Pangalawa, new high ang US stocks, naglalaro ng ponzi scheme ang AI at semiconductor companies, hindi sustainable

· Pangatlo, malapit nang magpalit ng bagong prime minister ang Japan, tumataas ang risk ng rate hike at patuloy na tumataas ang interest rate

· Pang-apat, tuloy-tuloy ang pagbagsak ng mga altcoin sa crypto, at ang MEME craze ay sumisipsip ng liquidity

Vida (Founder ng Formula News)

Noong Oktubre 11, nag-post si Vida, founder ng Formula News, sa social media: "Kamakailan, may nagsabi sa akin na may siguradong arbitrage opportunity ngayon, ito ay ang USDE loop lending sa Binance, na may annualized rate na 26%. May kakilala siyang institution na ginamit ang $100 millions USDT principal para gawing $500 millions USDE sa Binance trading platform para sa arbitrage."

Pinaliwanag ni Vida na ang napakalaking liquidation na ito ay malamang na nangyari sa sitwasyon ng biglaang pagbagsak ng market na may mababang liquidity:

· Ang loop lending positions ng USDE arbitragers ay na-liquidate

· Nagdulot ng pagbaba ng USDE price

· Nagresulta sa pagbaba ng collateral capacity ng USDE bilang unified account collateral

· Nag-trigger ng mas maraming liquidation sa mga market makers na gumagamit ng USDE bilang margin

· Nag-trigger din ng liquidation threshold sa mga financial assets tulad ng BNSOL at WBETH.

Bagamat mataas ang collateral rate ng BNSOL at WBETH, ang value nito ay nakadepende sa market, at sa ganoong kondisyon ay walang gustong mag-maintain ng peg, kaya nag-collapse ang presyo at nagdulot ng mas maraming liquidation. Malamang pati unified accounts ng ilang market makers ay na-liquidate din, kaya maraming small coins ang nagkaroon ng extreme price movement.

Kyle (Researcher ng DeFiance Capital)

Noong Oktubre 11, nag-post si Kyle, researcher ng DeFiance Capital, sa social media na, batay sa kasalukuyang market sentiment, huling nangyari ang ganitong sitwasyon noong FTX o Celsius crash. Ang pagbagsak na ito ay maituturing na "cycle-ending event," ngunit ang BTC at ETH ay nanatiling matatag. Nakakamangha ang evolution ng crypto industry complex, ngunit inuulit pa rin ng mga altcoin ang parehong trahedya—kahit ilang beses ko nang binalaan nitong mga nakaraang buwan, hindi ko inasahan na ganito kalala.

Sa kabuuan, hindi ito ang "pinakamagandang" timing para bumili sa dip, pero ito ay "dapat" na timing para bumili. Nailabas na ang matinding takot, nagsisimula nang mag-form ang market bottom, bagamat maaaring may konting baba pa. Sa malawakang pananaw, mas malapit na tayo sa bottom kaysa sa top. Ngayon, napakahalaga ng asset selection, maraming proyekto ang maaaring hindi na makabawi.

Benson Sun (Crypto KOL, dating FTX Community Partner)

Noong Oktubre 11, nag-post si Benson Sun, crypto KOL at dating FTX community partner, sa social media na, ngayong madaling araw, maraming altcoins ang bumagsak ng higit 60%, dati ang extreme liquidation ay nasa $1-2 billions lang, ngayon ay sampung beses na mas malaki. Ang pagbagsak ng US stocks ay nagdulot ng pagbagsak ng crypto market, na normal, pero ang ganitong kalaking market cap wipeout ng altcoins ay hindi pangkaraniwan, hindi lang dahil sa mataas na leverage.

Mas kahalintulad ito ng malalaking market makers na kusang nag-pullout ng liquidity, kaya biglang nagkaroon ng deep vacuum sa market. Mas matindi pa ang pagbagsak ng altcoins kaysa noong 312 at 519 events. Ang round na ito ng deleveraging ay ang pinaka-matindi sa cycle. Lubos na na-squeeze ang market bubble, bumalik sa zero ang risk leverage. Patuloy pa rin akong optimistic sa Q4, at maglalaan ng isang buwan para sa batch DCA strategy.

@ali_charts (Crypto Analyst)

Noong Oktubre 11, naglabas ng market analysis si @ali_charts, crypto analyst, na ngayong araw ay nasaksihan natin ang pinakamalaking liquidation event sa kasaysayan ng crypto, na maituturing na flash crash sa buong market. Sa loob ng isang araw, halos $19.3 billions na positions ang na-liquidate, na nakaapekto sa humigit-kumulang 1.66 milyong traders. Maraming assets ang bumagsak nang malaki intraday, at nagkaroon ng partial rebound, ngunit ang scale ng sell-off na ito ay nagdulot ng seryosong tanong kung nasaan na ang market sa malawak na cycle.

Sa pagsusuri ng historical data, ang pinakahuling katulad na event ay noong huling bahagi ng 2021 bull run, nang ang bitcoin ay nasa $69,200 peak. Ang flash crash noong Disyembre 2021 ay nagbura ng mahigit 24% ng market cap sa isang araw, at napatunayang simula ng bear market. Ngayon, ang daily candle ng bitcoin ay bumagsak ng halos 17%, na kahawig ng 2021 bull run crash sa scale at background. Ang pagkakatulad ng dalawa sa local market top, over-leveraged long positions, at chain liquidation events ay hindi maikakaila. Bagamat maaaring ituring ang rebound na ito bilang buying opportunity, napakahalaga ng pag-iingat. Ang ganitong malalaking liquidation ay kadalasang senyales ng pagbabago ng market structure, hindi lang pansamantalang pagbagsak. Maaaring ito na ang market top, at susundan ng mas malalim na pullback. Kung may hawak na long positions, kinakailangan ang mahigpit na risk management, siguraduhing naka-activate ang stop loss at kontrolado ang position size.

Mindao (Founder ng DeFi protocol dForce)

Noong Oktubre 11, nag-post si Mindao, founder ng DeFi protocol dForce, sa social platform na ang pagbagsak na ito ay kahalintulad ng Luna crash, dahil parehong nangyari nang nagsimulang tumanggap ang malalaking trading platform ng illegal stablecoins bilang high LTV collateral, at nagsimulang mag-spread ang risk sa pagitan ng mga platform. Noon ay UST, ngayon ay USDe, ang "stability" at mataas na collateral rate ay nalinlang ang karamihan.

Kapag nag-introduce ng illegal stable assets bilang collateral, ang pinakamasamang kombinasyon ay ang paggamit ng market price feed at pagpayag ng mataas na collateral rate; dagdag pa ang CEX na hindi ganap na open ang arbitrage environment, mababa ang arbitrage efficiency, kaya lumalaki pa ang risk. May parehong problema ang LSD assets. Sa totoo lang, ang mga asset na ito ay "volatility assets" na nagkukubli sa "stability."

Haotian (Crypto Researcher)

Sa totoo lang, ang 1011 black swan event na ito ay nagdulot sa akin, isang dating optimistic na industry observer, ng kaunting despair.

Akala ko noon ay malinaw na ang "Three Kingdoms" na sitwasyon sa crypto industry, iniisip na habang naglalaban ang mga giants, makakakuha ng kaunti ang mga retail, pero matapos ang bloodbath na ito, nang himayin ko ang underlying logic, napagtanto kong hindi pala ganoon.

Sa madaling salita, akala ko ang tech side ay nag-i-innovate, ang exchanges ay nagpapalaki ng traffic, ang Wall Street ay naglalagay ng capital, kanya-kanyang laro, at ang retail ay kailangang sumabay lang sa innovation, sa hype, at sa pagpasok ng capital para makakuha ng kaunti.

Pero, matapos ang 1011 bloodbath, bigla kong napagtanto, baka ang tatlong panig na ito ay hindi talaga nagko-compete nang maayos, kundi sabay-sabay na sinisipsip ang lahat ng liquidity sa loob ng market?

Unang Puwersa: Monopolyo ng Exchanges, ang mga vampire na may hawak ng traffic at liquidity pool.

Sa totoo lang, dati akala ko gusto lang ng exchanges na palakihin ang platform, traffic, at ecosystem, at kumita sa shovel, pero ang USDe cross-margin liquidation event ay naglantad ng kawalan ng kapangyarihan ng retail sa ilalim ng platform rules ng exchanges. Ang leverage level at hindi malinaw na risk control na ipinapatupad ng platform para sa "improved service" ay pawang patibong para sa retail.

Iba't ibang rebate promos, Alpha, MEME launchpads, financial loop lending, at high-leverage contract plays—tila nagbibigay ng maraming opportunity sa retail, pero kapag hindi kinaya ng exchange ang DeFi chain liquidation risk, madadamay din ang retail, ganun talaga ang buhay.

Mas nakakakilabot, ang top 10 exchanges ay may Q2 trading volume na $21.6 trillions, pero bumababa pa rin ang overall market liquidity. Saan napunta ang pera? Bukod sa fees, liquidation din. Sino talaga ang sumisipsip ng liquidity?

Pangalawang Puwersa: Wall Street capital, pumapasok sa market na may maskara ng compliance

Dati, excited ako sa pagpasok ng Wall Street, iniisip na magdadala ng stability ang institutional capital, dahil long-term players sila, at makikinabang tayo sa integration ng Crypto at TradFi.

Pero bago ang pagbagsak, may balita ng whales na kumita sa shorting, at may ilang wallets na tila Wall Street money na nagbukas ng malalaking short positions bago ang crash, kumita ng bilyon-bilyon. Maraming ganitong balita, parang insider, at sa panahon ng panic, mapapaisip ka, bakit laging may "pre-positioning" advantage ang institutions bago ang black swan?

Ang mga TradFi institutions na ito, gamit ang compliance at capital bilang dahilan, ano ba talaga ang ginagawa? Ginagamit ang stablecoin public chain para itali ang DeFi ecosystem, ETF channels para kontrolin ang capital flow, at iba't ibang financial tools para unti-unting sakupin ang market discourse? Sa surface, para sa industry development, pero sa totoo lang? Sobrang daming conspiracy tungkol sa Trump family na hindi ko na babanggitin.

Ikatlong Puwersa: Tech natives + retail developers, mga naipit na casualty.

Sa tingin ko ito ang tunay na despair ng karamihan sa retail at developers, ang tinatawag na builders. Simula pa noong nakaraang taon, sinasabing bagsak na ang maraming altcoins, pero ngayon, tuluyang na-zero, at napagtanto ng lahat na halos wala nang liquidity ang maraming altcoins.

Ang problema, tambak ang infra tech debt, hindi natutupad ang application landing, at ang developers ay patuloy na nagtatrabaho, pero hindi kinikilala ng market.

Kaya, hindi ko makita kung paano makakabangon ang altcoin market, paano makakakuha ng liquidity mula sa exchanges, paano makikipagsabayan sa Wall Street sa pump? Kung hindi na tinatanggap ng market ang narrative, kung puro MEME gambling na lang ang natira, ito ay isang matinding cleansing at reshuffling ng altcoin market, aalis ang developers, at magkakaroon ng structural reshuffle sa loob. Baka tuluyang maglaho ang lahat? Ang hirap!

Kaya.....

Napakaraming sinabi, puro luha. Kung magpapatuloy ang Three Kingdoms ng crypto, monopolyo ng exchanges sa liquidity, tumpak na pagkuha ng Wall Street, at double kill sa tech retail, ito ay tiyak na magiging sakuna para sa dating cyclical play ng crypto.

Sa huli, ang market ay mag-iiwan lamang ng ilang short-term winners at lahat ng long-term losers.