Bakit Mahalaga ang Bitcoin Treasuries: Mahahalagang Punto mula kay Bitwise CEO Hunter Horsley

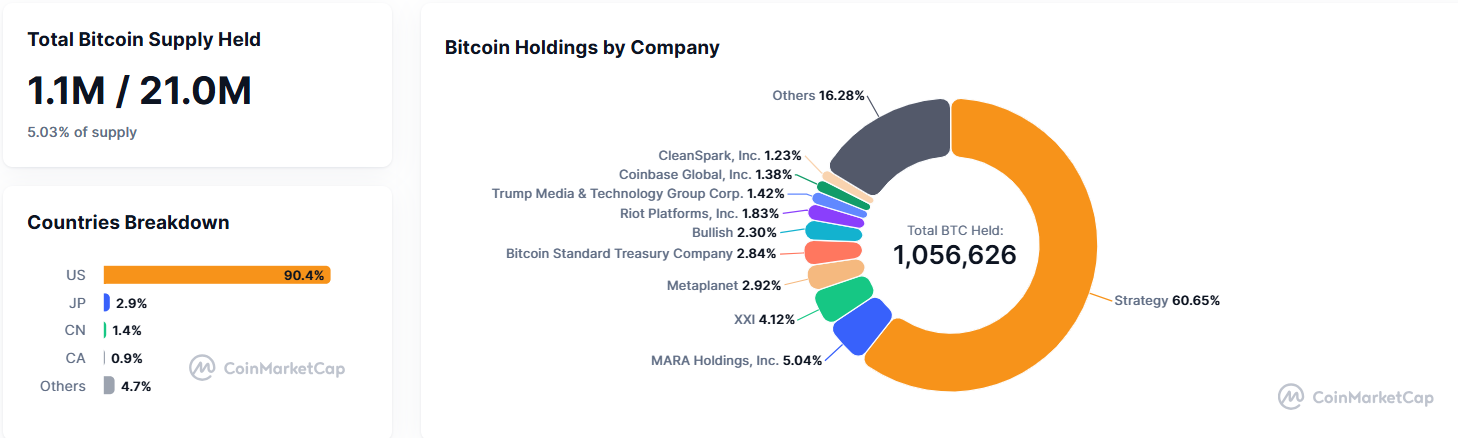

Ang mga pampublikong kumpanya ay may hawak na mahigit 1 milyong BTC, kung saan 90.4% ng mga hawak na ito ay nakatuon sa US. Ang pagtaas ng corporate Bitcoin treasuries ay dumarating habang iminungkahi ng mga lider ng industriya na ang mga entity na ito ay maaaring magdala ng pangmatagalang disiplina sa isang sektor na kilala sa volatility.

Ang tumataas na corporate adoption ng Bitcoin ay muling nagpasiklab ng debate. Tinutukoy ng mga mamumuhunan kung kayang makipagkumpitensya ng Bitcoin sa tradisyonal na US Treasuries sa pandaigdigang pamilihan ng kapital.

Lumilitaw ang Bitcoin Treasury Companies bilang Puwersang Pampatatag

Itinuturing ni Hunter Horsley, CEO ng Bitwise, ang Bitcoin Treasury Companies at Digital Asset Trusts (DATs) bilang mga potensyal na pampatatag para sa crypto industry.

Kanyang binanggit na ang mga entity na ito ay nagbibigay ng investor relations, yield strategies, at pangmatagalang disiplina sa balance sheet. Ang pagbabagong ito sa pamamaraan ay nagpapakita ng paglayo mula sa spekulatibong pag-uugali na minsang naglarawan sa crypto markets.

Ang Bitcoin Treasury Companies at DATs ay napakabuti para sa crypto imo. Sumasang-ayon ako sa kanila.– Gumagawa sila ng investor relations para sa mga ecosystem– Maaari silang magpatupad ng aktibong estratehiya upang makabuo ng yield– Nagbibigay sila ng exposure sa equity, convert, preferred investors– Bumibili at humahawak sila, pangmatagalan…

— Hunter Horsley (@HHorsley) Nobyembre 2, 2025

Ang pagtaas ng corporate Bitcoin holdings ay nagpapahiwatig ng mas malawak na interes ng institusyon sa digital assets. Ang mga kumpanya, kabilang ang Strategy at Tesla, ay naglaan ng bahagi ng kanilang treasuries sa Bitcoin, naghahanap ng pangmatagalang halaga.

Gayunpaman, ang katotohanang 90.4% ng mga hawak na ito ay nasa US ay nagpapakita ng nangungunang posisyon ng Amerika sa institutional crypto adoption.

Public Companies Bitcoin Treasuries. Source:

Public Companies Bitcoin Treasuries. Source: Ang transparency na ito ay dumarating habang ang mga corporate crypto strategies ay humaharap sa mas mataas na pagsusuri. Kinukumpirma ng dashboard na ang mga hawak ng pampublikong kumpanya ay umabot na ngayon sa 1.1 million BTC, higit sa 5% ng kabuuang supply ng Bitcoin.

Samantala, ipinapakita ng on-chain data ang bumababang over-the-counter (OTC) Bitcoin supply, na nagpapahiwatig na maaaring mas mataas ang institutional demand kaysa sa available na imbentaryo.

Ipinapakita ng isang Glassnode chart na ang balanse ng OTC desk ay bumaba mula halos 4,500 BTC hanggang sa mas mababa sa 1,000 BTC sa loob ng isang taon. Samantala, ang mga presyo ay gumalaw sa pagitan ng $70,000 at $100,000.

Sa pagbaba ng supply ng OTC desk at bumabagal na benta ng LTH, makakakita tayo ng maraming chart mula sa mga anonymous influencer na sumisigaw tungkol sa isang Bitcoin crash. Marami sa kanila ay konektado sa treasuries, kumikilos bilang MMs, at gusto lang makuha ang iyong Bitcoins ng mura. Ang iyong Bitcoin ang target. Iyan… pic.twitter.com/X2tcO4E8Uk

— J. P. Mayall (@jpmayall) Nobyembre 2, 2025

Ang limitadong supply na ito ay maaaring magpaliwanag sa muling pagdami ng institutional accumulation sa kabila ng pagbabago-bagong merkado.

Macroeconomic Headwinds at ang Hamon ng Treasury Yield

Ang kompetisyon para sa Bitcoin ay naging mas mahirap habang ang US 10-year Treasury yields ay umabot sa 4.1%, isang tatlong-linggong mataas noong unang bahagi ng Nobyembre 2025.

Binanggit ng analyst na si Axel Adler Jr. na ang pagtaas na ito ay sumasalamin sa kawalang-katiyakan tungkol sa mga rate cut ng Federal Reserve. Ang kawalang-katiyakan ay lumilikha ng mahirap na kalagayan para sa mga risk assets tulad ng Bitcoin.

Ang pagtaas ng US 10-year Treasury yield sa 4.1% (tatlong linggong mataas) ay nagpapahiwatig ng pagdududa ng merkado tungkol sa mga Fed cuts, na lumilikha ng mahigpit na kalagayan para sa mga risk assets. pic.twitter.com/MqfOkxHXGl

— Axel 💎🙌 Adler Jr (@AxelAdlerJr) Nobyembre 3, 2025

Ang mas mataas na Treasury yields ay maaaring gawing mas kaakit-akit ang government bonds kaysa sa mga asset na walang yield, na nag-aalis ng potensyal na kapital mula sa cryptocurrency.

Sinusuportahan ng opisyal na US Treasury data ang trend na ito. Ang 10-Year Treasury Note na inilabas noong Oktubre 2025 ay may coupon rate na 4.250%, at ang July 2025 Global Markets Analysis Report ng Ginnie Mae ay nagtala ng 10-year yield sa 4.38%.

Ang mga ganitong yield ay hamon sa posisyon ng Bitcoin bilang store of value o alternatibo sa tradisyonal na fixed-income investments.

Sa kabila ng mga presyur na ito, nananatiling optimistiko ang ilang analyst. Itinuro ni Mayall na ang mga anonymous influencer na konektado sa treasuries at market makers ay maaaring nagpapalaganap ng negatibong sentimyento upang makabili ng Bitcoin sa mas mababang presyo.

Kanyang binanggit din na bumabagal ang mga benta ng long-term holders habang bumababa ang OTC supply, na maaaring magpataas ng pressure pataas sa presyo kung mananatiling malakas ang demand.

“Sa pagbaba ng supply ng OTC desk at bumabagal na benta ng LTH, makakakita tayo ng maraming chart mula sa mga anonymous influencer na sumisigaw tungkol sa isang Bitcoin crash. Marami sa kanila ay konektado sa treasuries, kumikilos bilang MMs, at gusto lang makuha ang iyong Bitcoins ng mura,” ayon sa isang bahagi ng kanyang post.

Ang Tunay na Flippening: Bitcoin Laban sa Treasuries

Si Jack Mallers, isang executive ng Twenty One Capital, ay inilipat ang pansin tungkol sa kompetisyon ng Bitcoin. Ayon sa mga source, naniniwala siya na ang tunay na “flippening” ay ang hamon ng Bitcoin sa US Treasuries sa pandaigdigang pananalapi, hindi lang ang paglagpas sa ibang cryptocurrencies.

“Saksi tayo sa tunay na flippening. Hindi shitcoins laban sa Bitcoin. Neutral na pera laban sa Treasuries. Nagsimula na ang monetary competition: aling pera ang pinakamahusay na nag-iingat ng ating oras, enerhiya, at paggawa? Ang pinakamabilis na kabayo ay Bitcoin, at sa unang pagkakataon, lahat ay maaaring sumali,” isinulat ni Mallers sa isang kamakailang post.

Ang pananaw na ito ay inilipat ang diskusyon mula sa crypto rivalries patungo sa posibleng kahalagahan ng Bitcoin sa mas malawak na pamilihan ng kapital.

Ang pananaw ni Mallers ay sumusunod sa isang naratibo kung saan ang Bitcoin Treasury Companies ay nagsisilbi ng layunin lampas sa spekulasyon. Sa pamamagitan ng pagdaragdag ng Bitcoin sa corporate balance sheets sa pamamagitan ng mga estratehiya ng yield at investor relations, inilalagay ng mga kumpanyang ito ang Bitcoin bilang lehitimong treasury reserve.

Ang pag-unlad na ito ay maaaring makaakit sa mga institusyon na naghahanap ng proteksyon laban sa inflation o diversipikasyon lampas sa government bonds.

Gayunpaman, nananatiling pinagtatalunan ang paghahambing. Ang US Treasuries ay nag-aalok ng suporta ng gobyerno, matatag na yield, at malakas na liquidity, samantalang ang Bitcoin ay walang yield, humaharap sa regulatory uncertainties, at nagpapakita ng makabuluhang pagbabago-bago ng presyo.

Sa mga darating na buwan, susubukin ang Bitcoin Treasury Companies sa kanilang kakayahang mapanatili ang mga estratehiyang ito sa gitna ng tumataas na bond yields at mahirap na macroeconomic backdrop.

Habang lumalaki ang hawak ng pampublikong kumpanya sa Bitcoin, nahaharap ang industriya sa isang mapagpasyang sandali. Kung ang mga treasuries na ito ay magpapatatag sa crypto markets o magdadagdag ng volatility ay nakasalalay sa kanilang kakayahang balansehin ang on-chain trends at kompetisyon mula sa tradisyonal na assets.