Bakit napakahirap ng kasalukuyang operasyon sa crypto market?

Mahigit 90% ng mga crypto asset ay pangunahing pinapatakbo ng spekulasyon, ngunit ang purong spekulasyon ay hindi isang perpetual motion machine—kapag nawalan ng interes ang mga kalahok sa merkado o hindi na sila patuloy na kumikita, ang demand para sa spekulasyon ay unti-unting mawawala.

May-akda: @0xkyle

Pagsasalin: AididiaoJP, Foresight News

Bilang isang trader, ang pangunahing layunin ko ay palaging maghanap ng mga investment opportunity na may mataas na kumpiyansa at potensyal para sa asymmetric returns. Masigasig akong maghanap ng mga ganitong high-risk, high-reward na trades, tulad ng $20 na Solana, Node Monkes noong 0.1 BTC (na umakyat sa 0.9 BTC), Zerebro na may $20 milyon market cap at iba pa.

Gayunpaman, ang ganitong mga asymmetric na oportunidad ay unti-unting nababawasan ngayon. Maraming dahilan dito, at lahat ng ito ay bumubuo ng isang malaki at komplikadong problema.

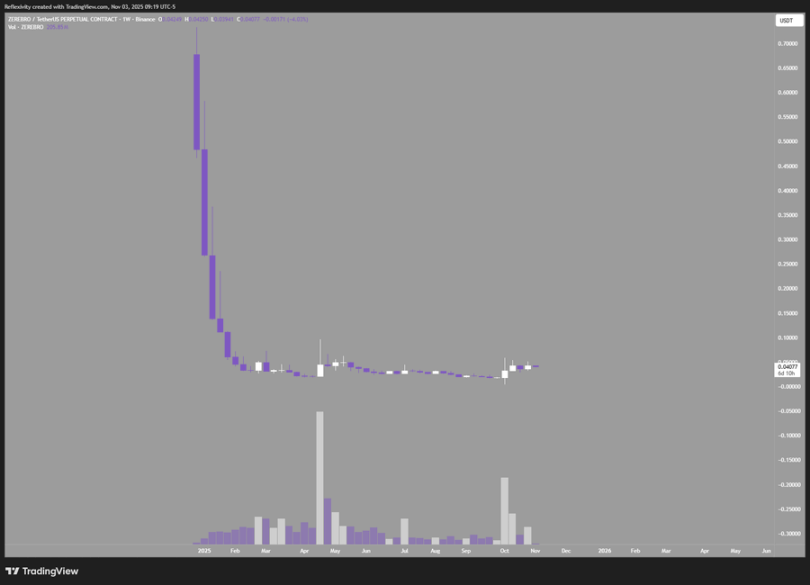

Halimbawa, tingnan ang chart na ito na nagpapakita ng Zerebro, mula sa $20 milyon market cap na umakyat hanggang $700 milyon sa peak, nagdala ng 30x na balik; ngunit bumagsak din ito mula sa tuktok ng 99%, halos bumalik sa simula.

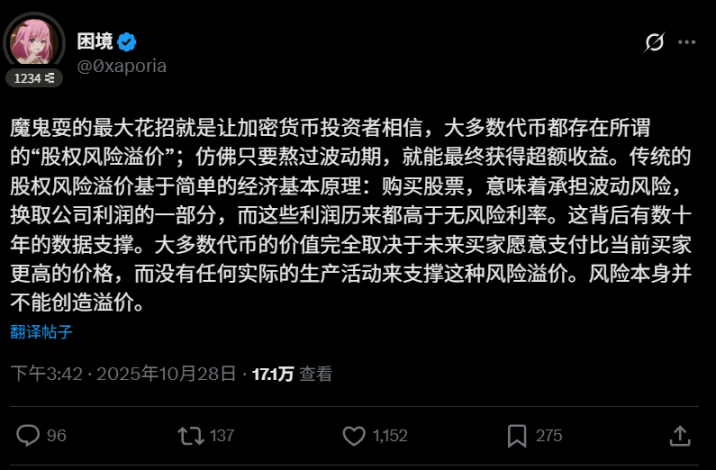

Dito pumapasok ang unang problema: Alam ng lahat na karamihan sa mga token sa industriyang ito ay “kailangang ibenta sa huli.” Ito ay nagdudulot ng isang vicious cycle na pumipigil sa pagbuo ng mga asset na may pangmatagalang halaga. Mahigit 90% ng mga crypto asset ay pangunahing pinapatakbo ng spekulasyon, ngunit ang purong spekulasyon ay hindi isang perpetual motion machine—kapag nawalan ng interes ang mga kalahok sa merkado o hindi na sila patuloy na kumikita, ang demand para sa spekulasyon ay unti-unting mawawala. Ang tweet ni user @0xaporia ay tumama sa punto:

Ang pangalawang problema ay ang structural defect ng crypto market. Ang flash crash noong Oktubre 10 ay lubos na naglantad nito: halos lahat ng pangunahing exchange ay nagdulot ng malaking pagkalugi sa mga user, mahigit $40 bilyon na open interest ang biglang nabura, at ito ay nagturo ng unang aral sa lahat ng kalahok sa pananalapi: kapag may posibilidad na magkamali, tiyak na magkakamali. Ang ganitong panganib ay naglalayo sa mga institusyon at malalaking kapital—kung may risk na maging zero, bakit pa maglalakas-loob?

Ang ikatlo at ikaapat na problema ay matagal nang umiiral: una, ang sobrang dami ng mga bagong token na inilalabas araw-araw; pangalawa, ang sobrang taas ng initial valuation ng mga token na ito. Bawat bagong proyekto ay nagpapalabnaw ng kabuuang liquidity ng merkado, at ang mataas na valuation sa simula ay nagpapaliit ng kita para sa mga public market investor. Siyempre, maaari kang mag-short, ngunit kung ang buong industriya ay umaasa sa shorting para kumita, hindi ito maganda sa pangmatagalan.

May iba pang mga isyu na hindi pa nabanggit, ngunit ang mga nabanggit sa itaas ang pinaka-dapat bigyang pansin. Balik tayo sa tema ng artikulo: Bakit mahirap makahanap ng asymmetric opportunity sa kasalukuyang crypto market?

- Sobrang taas ng valuation ng mga de-kalidad na proyekto sa kanilang paglabas, kaya ang presyo ay lubos o sobra pang naipapakita ang inaasahan

- Sobrang dami ng token issuance na nagpapalabnaw ng halaga—ngayon may perfect L1, bukas may isa na namang bago, kaya mapapaisip ka kung talagang karapat-dapat ang mga ito

- Masyadong mabilis ang pag-usad ng industriya, kaya mahirap bumuo ng long-term investment conviction—maaaring mawalan ng edge ang leading project sa loob lang ng isang taon

- Ang mga problema sa market structure ay pumipigil sa pagpasok ng kapital—mas mataas ang return na hinihingi ng mga investor para mapunan ang risk ng pagiging zero, at kung kulang ang aktwal na balik, hindi na valid ang investment logic

Pinakamapanganib sa lahat, karamihan sa mga token ay talagang fundraising tool lang—nagbebenta ng token para pondohan ang operasyon, ngunit ang tunay na halaga ay nasa equity side. Ang mga token na ito na walang value accrual at walang corporate rights ay sa esensya ay mga speculative tool lang na parang musical chairs, hindi tunay na investment.

Hindi na bago ang mga pananaw na ito. Bakit ko pa inuulit? Dahil kahit alam na ng lahat, walang nagbabago ng investment approach. Patuloy pa rin ang lahat sa paghabol ng bagong narrative at bagong hype, inuulit ang mga hindi epektibong estratehiya. Para itong kahulugan ng kabaliwan: inuulit ang parehong aksyon, pero umaasang iba ang resulta.

Patuloy akong naghahanap ng susunod na asymmetric opportunity. Kung susunod lang sa nakasanayan, karaniwan lang ang balik. Naniniwala akong ang susunod na asymmetric opportunity sa crypto ay nasa:

- Kita mula sa mining

- Equity investment sa mga blockchain enterprise

- Exchange platform tokens

- Paghahanap ng mga asset na labis na undervalued—mayroon nito, ngunit napakabihira