May-akda: San, Deep Tide TechFlow

Noong gabi ng ika-25, mabilis na nakakuha ng malaking atensyon at diskusyon ang post ng founder ng AAVE na si Stani tungkol sa nalalapit na paglulunsad ng AAVE V4, at kamakailan ay naging mainit na usapin din sa merkado ang kontrobersya sa pagitan ng AAVE at WLFI tungkol sa 7% token allocation proposal.

Sa isang iglap, ang atensyon ng merkado ay nakatuon sa AAVE, ang matagal nang lending protocol.

Bagaman wala pang pinal na konklusyon ang kontrobersya sa pagitan ng AAVE at WLFI, sa likod ng “drama” na ito, tila lumilitaw ang isang kakaibang tanawin—“dumarating ang mga bagong token, ngunit matatag ang AAVE.”

Habang dumarami ang mga bagong token at dahil sa patuloy na pangangailangan sa on-chain token lending, walang duda na may magandang pundasyon at katalista ang AAVE.

Sa update na ito ng V4, maaaring mas malinaw nating makita ang malakas na kompetitibong lakas nito sa hinaharap ng DeFi, pati na rin ang pinagmumulan ng patuloy na pagtaas ng volume ng negosyo nito.

Mula sa Lending Protocol patungo saDeFi Infrastructure

Kapag pinag-uusapan natin ang AAVE V4, una nating kailangang maunawaan ang isang mahalagang tanong: Bakit umaasa ang merkado sa upgrade na ito?

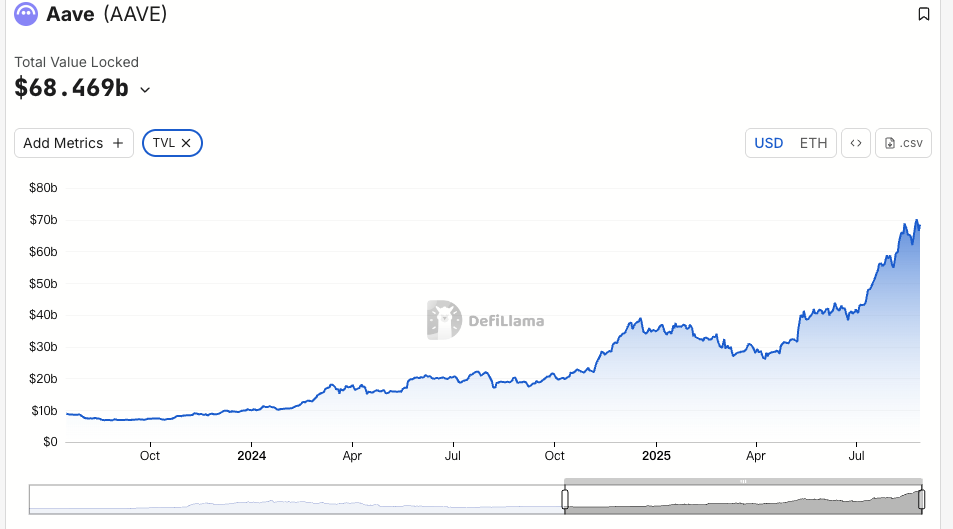

Mula sa ETHLend noong 2017, hanggang sa pagiging DeFi giant ngayon na may $38.6 billions TVL, bilang isang matagal nang protocol, bawat update ng AAVE ay naglalayong mag-optimize, at sa iba’t ibang antas ay nakakaapekto sa liquidity at gameplay ng on-chain assets.

Ang kasaysayan ng mga bersyon ng AAVE ay siya ring kasaysayan ng ebolusyon ng DeFi lending.

Noong unang bahagi ng 2020, nang ilunsad ang V1, ang kabuuang DeFi TVL ay wala pang $1 billions. Pinalitan ng AAVE ang P2P model ng liquidity pool, kaya’t ang lending ay mula sa “paghihintay ng match” ay naging “instant transaction.” Ang pagbabagong ito ang tumulong sa AAVE na mabilis na makakuha ng market share.

Ang V2 ay inilunsad sa pagtatapos ng 2020, na may pangunahing inobasyon na flash loan at debt tokenization. Ang flash loan ay nagbunsod ng arbitrage at liquidation ecosystem, na naging mahalagang pinagmumulan ng kita ng protocol. Ang debt tokenization naman ay nagbigay-daan sa transfer ng positions, na naglatag ng pundasyon para sa mga yield aggregator. Noong 2022, ang V3 ay nakatuon sa cross-chain interoperability, kaya’t mas maraming on-chain assets ang nakapasok sa AAVE, na naging connector ng multi-chain liquidity.

Mas mahalaga pa, ang AAVE ay naging pricing benchmark. Kapag nagdidisenyo ng interest rates ang mga DeFi protocol, palaging kinokonsidera ang supply-demand curve ng AAVE. Kapag pumipili ng collateral ratio ang mga bagong proyekto, tinutularan din nila ang mga parameter ng AAVE.

Gayunpaman, kahit na ito ay isang infrastructure, lalong lumalabas ang mga limitasyon ng arkitektura ng V3.

Ang pinakamalaking problema ay ang pagkakahiwa-hiwalay ng liquidity. Sa kasalukuyan, may $60 billions TVL ang AAVE sa Ethereum, $4.4 billions lang sa Arbitrum, at mas kaunti pa sa Base. Bawat chain ay parang sariling kaharian, at hindi makagalaw nang episyente ang pondo. Hindi lang nito binabawasan ang capital efficiency, kundi nililimitahan din ang pag-unlad ng maliliit na chain.

Ang pangalawang problema ay ang bottleneck sa innovation. Kailangan dumaan sa buong governance process ang anumang bagong feature, mula proposal hanggang implementasyon, na kadalasan ay inaabot ng ilang buwan. Sa mabilis na pag-ikot ng DeFi, hindi ito sapat para tugunan ang pangangailangan ng merkado.

Ang pangatlong problema ay ang hindi matugunang customization needs. Kailangan ng KYC ng mga RWA project, NFT collateral ng GameFi, at isolated pool ng mga institusyon. Ngunit mahirap matugunan ng unified architecture ng V3 ang mga ganitong pagkakaiba. Either lahat ay suportado, o lahat ay hindi, walang gitnang solusyon.

Ito ang pangunahing isyung nilulutas ng V4: paano gawing mula sa isang malakas ngunit matigas na produkto ang AAVE, patungo sa isang flexible at open na platform.

V4 Upgrade

Ayon sa mga pampublikong impormasyon, ang pangunahing direksyon ng pagbabago ng V4 ay ang pag-introduce ng "Unified Liquidity Layer" , gamit ang Hub-Spoke model para baguhin hindi lang ang teknikal na disenyo kundi pati ang business model.

Larawan mula kay @Eli5DeFi

Hub-Spoke: Solusyon sa “gusto lahat” na problema

Sa madaling salita, ang Hub ang nagtitipon ng lahat ng liquidity, at ang Spoke ang bahala sa partikular na negosyo. Palaging dumadaan ang user sa Spoke, at bawat Spoke ay maaaring may sariling rules at risk parameters.

Ano ang ibig sabihin nito? Ibig sabihin, hindi na kailangang gumamit ng iisang rule ang AAVE para sa lahat, kundi maaaring iba-ibang Spoke ang maglingkod sa iba-ibang pangangailangan.

Halimbawa, maaaring gumawa ang Frax Finance ng sariling Spoke na tumatanggap lang ng frxETH at FRAX bilang collateral, at magtakda ng mas agresibong parameters; kasabay nito, maaaring may “institutional Spoke” na tumatanggap lang ng BTC at ETH, nangangailangan ng KYC, ngunit nag-aalok ng mas mababang interest rate.

Magkasalo ang dalawang Spoke sa liquidity ng parehong Hub, ngunit hiwalay ang risk.

Ang galing ng arkitekturang ito ay nalulutas nito ang problema ng “gusto lahat.” Gusto ng malalim na liquidity, gusto rin ng risk isolation; gusto ng unified management, gusto rin ng flexible customization. Dati, magkasalungat ito sa AAVE, pero pinapayagan ng Hub-Spoke model na magsama ang mga ito.

Dynamic Risk Premium Mechanism

Maliban sa Hub-Spoke architecture, nagdadala rin ang V4 ng dynamic risk premium mechanism, na nagre-rebolusyon sa paraan ng pag-set ng lending rates.

Hindi tulad ng unified rate model ng V3, ang V4 ay dynamic na ina-adjust ang rates batay sa kalidad ng collateral at market liquidity. Halimbawa, ang mga high-liquidity assets tulad ng WETH ay may base rate, habang ang mga mas volatile na asset tulad ng LINK ay kailangang magbayad ng karagdagang premium. Ang mekanismong ito ay awtomatikong pinapatakbo ng smart contract, na hindi lang nagpapataas ng seguridad ng protocol kundi ginagawang mas patas ang borrowing cost.

Smart Accounts

Pinapadali ng smart accounts feature ng V4 ang operasyon ng user. Dati, kailangang magpalipat-lipat ng wallet ang user sa iba’t ibang chain o market, at matrabaho ang pamamahala ng complex positions. Ngayon, pinapayagan ng smart accounts na pamahalaan ang multi-chain assets at lending strategies gamit ang isang wallet lang, na nagpapabawas ng mga hakbang.

Maaaring i-adjust ng isang user sa parehong interface ang WETH collateral sa Ethereum at ang loan sa Aptos, nang hindi kailangang manual na mag-cross-chain transfer. Ang pinasimpleng karanasang ito ay nagpapadali sa parehong small users at professional traders na makilahok sa DeFi.

Cross-chain at RWA: Pinalalawak ang Hangganan ng DeFi

Sa pamamagitan ng Chainlink CCIP, nagagawa ng V4 ang second-level cross-chain interaction, sumusuporta sa mga non-EVM chain tulad ng Aptos, kaya’t mas maraming asset ang seamless na nakakapasok sa AAVE. Halimbawa, maaaring gamitin ng isang user ang asset sa Polygon bilang collateral at mag-loan sa Arbitrum, lahat sa isang transaction lang. Bukod dito, isinasama ng V4 ang real-world assets (RWA), tulad ng tokenized treasury bonds, na nagbubukas ng bagong daan para sa institutional funds na pumasok sa DeFi. Hindi lang nito pinalalawak ang asset coverage ng AAVE, kundi ginagawa ring mas inclusive ang lending market.

Reaksyon ng Merkado

Bagaman sumabay ang AAVE sa pagbagsak ng crypto market ngayong linggo, mas malakas ang rebound nito ngayon kumpara sa ibang pangunahing DeFi assets.

Sa loob ng 24 na oras matapos ang pagbagsak ng crypto market ngayong linggo, umabot sa $18.72 millions ang kabuuang trading volume ng AAVE token sa buong network, na mas mataas kaysa sa $7.2 millions ng Uni at $3.65 millions ng Ldo, na nagpapakita ng positibong tugon ng mga investor sa innovation ng protocol, at ang pagtaas ng trading activity ay lalo pang nagpapalakas ng liquidity.

Mas direkta namang ipinapakita ng TVL ang antas ng pagkilala ng merkado dito. Kumpara sa unang bahagi ng Agosto, tumaas ng 19% ang TVL ng AAVE ngayong buwan at halos umabot sa $70 billions, na siyang pinakamataas sa kasaysayan, at kasalukuyang nangunguna sa TVL ng ETH chain. Ang pagtaas na ito ay malayo sa average ng DeFi market, at pinatutunayan ng pagtaas ng TVL ang bisa ng multi-asset support strategy ng AAVE V4, na maaaring nagpapahiwatig na tahimik nang pumapasok ang institutional funds.

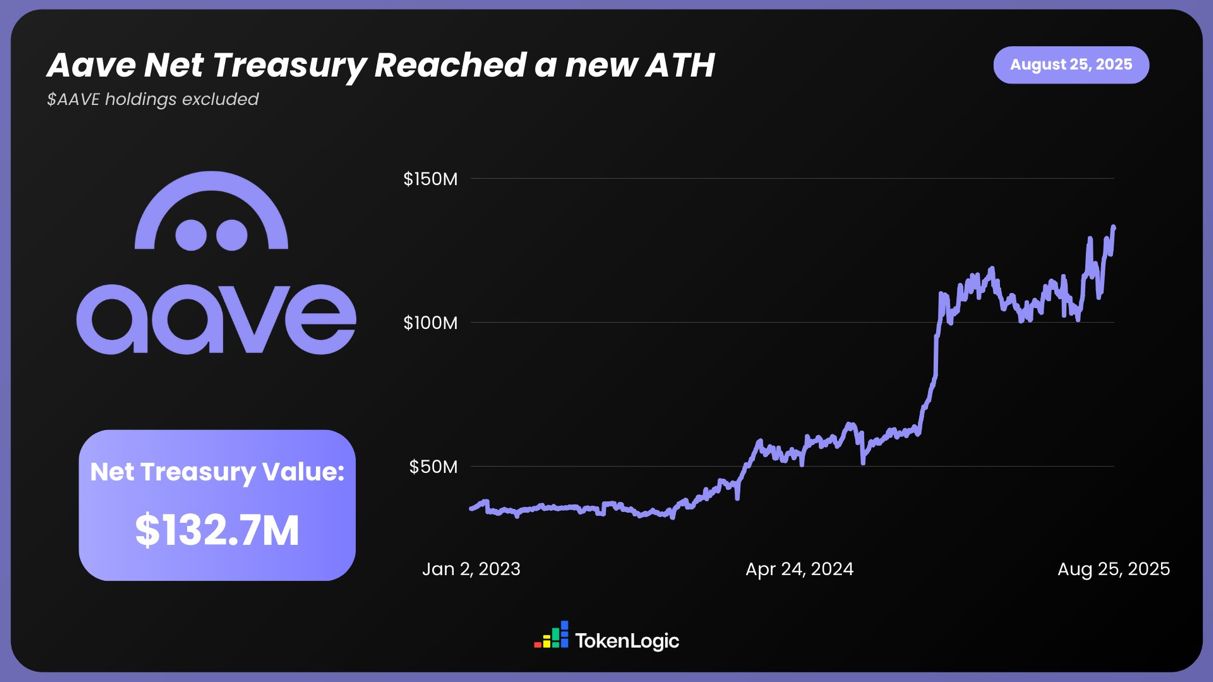

Ayon sa datos ng TokenLogic, naitala na ng AAVE ang bagong all-time high na $132.7 millions (hindi kasama ang AAVE token holdings) sa net asset value, na tumaas ng halos 130% sa nakaraang taon.

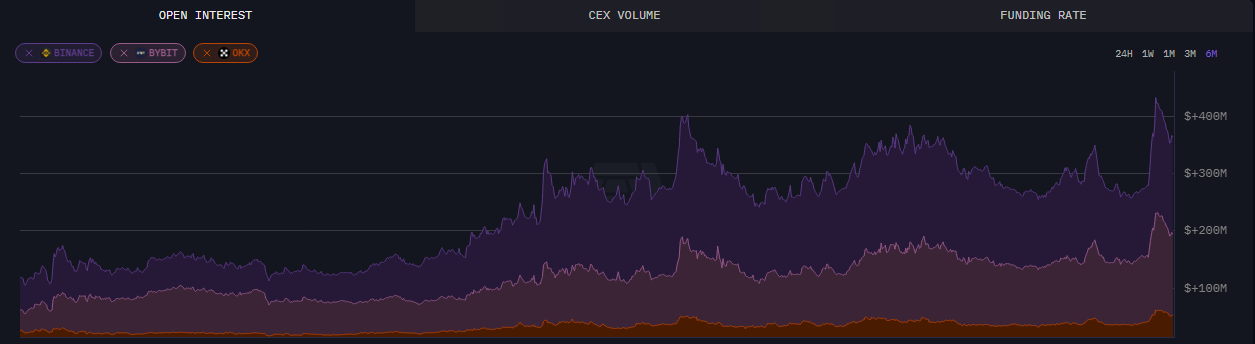

Sa aspeto ng on-chain data, hanggang Agosto 24, lumampas na sa $430 millions ang open interest sa AAVE, na siyang pinakamataas sa loob ng anim na buwan.

Maliban sa direktang datos, nagdulot din ng malawakang diskusyon sa komunidad ang upgrade ng AAVE, at ang mga paunang impormasyon tungkol sa V4 ay nakakuha ng maraming suporta at pagkilala, lalo na sa aspeto ng capital efficiency at composable DeFi, na nagpakita sa merkado ng mas maraming posibilidad at potensyal.

Make DeFi great again

Batay sa mga naipahayag na update, malaki ang posibilidad na ang upgrade ng AAVE na ito ay magdadala ng DeFi market sa panibagong antas. Ang modular architecture, cross-chain expansion, at RWA integration na mga highlight ng upgrade ay hindi lang nagpasiklab ng excitement sa merkado, kundi nagtulak din ng pagtaas ng presyo at TVL.

At tila puno rin ng kumpiyansa ang founder nitong si Stani sa epekto ng V4 upgrade sa DeFi sector.

Maaaring sa hindi kalayuan, sasamantalahin ng AAVE ang “tailwind” ng pagdating ng crypto bull market upang lumipad pataas at magbukas ng walang hanggang posibilidad.