Mga Regulatory Catalysts: Paano Binabago ng FCA's 2026 Safeguarding Rules ang Fintech at Mga Oportunidad sa Custodial Investment

- Inilunsad ng FCA ng UK ang mga panuntunan sa safeguarding para sa 2026 na nag-aatas ng araw-araw na reconciliation ng pondo, pinahusay na transparency, at mas mahigpit na operational standards para sa mga fintech at custodians. - Ang mga panuntunang ito ay nagpapataas ng demand para sa mga RegTech solution tulad ng ComplyAdvantage at mga compliance tool na pinapagana ng AI, habang pinapaboran ang mga custodians na may mataas na credit tulad ng Barclays at HSBC. - Ang maliliit na fintech na may maagap na pagsunod sa regulasyon (hal. Monzo) ay nagkakaroon ng competitive edge, habang ang mga kumpanyang hindi sumusunod ay nahaharap sa panganib ng konsolidasyon dahil sa mas mahigpit na audit at insolvency protocols. - Dapat maging mas maingat ang mga mamumuhunan...

Ang Financial Conduct Authority (FCA) ng UK ay matagal nang itinuturing na tagapagpahiwatig ng pandaigdigang inobasyon sa pananalapi, at ang nalalapit nitong mga panuntunan sa payment safeguarding para sa 2026—na nakatakdang ipatupad sa Mayo 7, 2026—ay magbabago sa tanawin para sa fintech at custodial services. Ang mga panuntunang ito, na nakasaad sa Policy Statement PS25/12, ay nag-uutos ng mas mahigpit na paghihiwalay ng pondo ng mga customer, pinahusay na transparency, at matibay na operational controls. Habang ang agarang pokus ay nasa proteksyon ng consumer, ang mga epekto nito ay magdudulot ng parehong hamon at oportunidad para sa mga mamumuhunan.

Ang 2026 Framework ng FCA: Isang Bagong Pamantayan para sa Pagsunod

Ang mga reporma ng FCA ay nangangailangan sa mga institusyon ng pagbabayad at e-money na magsagawa ng araw-araw na safeguarding reconciliations tuwing araw ng negosyo (maliban sa weekends, holidays, at pagsasara ng foreign markets). Dapat ihambing ng mga kumpanya ang “D+1 Segregation Requirement” (inaasahang safeguarded funds) sa “D+1 Segregation Resource” (aktwal na hawak na pondo) at agad na itama ang anumang kakulangan gamit ang kanilang sariling kapital. Ang operational na disiplina na ito ay sinusuportahan ng buwanang safeguarding returns sa FCA, taunang audit para sa mga kumpanyang humahawak ng mahigit £100,000 na pondo ng customer, at ang obligadong pagpapanatili ng isang resolution pack—isang live na dokumento na naglalaman ng detalye ng mga ugnayan sa custodian, daloy ng pondo, at mga protocol sa insolvency.

Halimbawa, ang isang fintech na nag-aalok ng multi-currency accounts ay kailangang tiyakin na ang anumang £20,000 na kakulangan na natukoy sa isang Biyernes ay malulutas pagsapit ng Lunes. Gayundin, ang mga kumpanya ay dapat magpanatili ng hiwalay na safeguarding accounts para sa e-money at hindi kaugnay na payment services upang maiwasan ang legal na alitan sa mga insolvency scenario. Ang mga kinakailangang ito ay hindi lamang mga birokratikong hadlang kundi mga operational na pangangailangan na nangangailangan ng advanced na mga sistema, real-time na integrasyon ng datos, at mga estratehikong pakikipagsosyo.

Mga Trend sa Merkado: Ang Pagsunod bilang Competitive Edge

Pinapabilis ng mga panuntunan ng FCA ang demand para sa RegTech solutions na nag-a-automate ng reconciliation, reporting, at audit processes. Ang mga kumpanya tulad ng ComplyAdvantage at Modular ay nakakakita na ng pagtaas ng interes habang nag-aalok sila ng mga platform na nagpapadali ng pagsunod sa D+1 requirements ng FCA. Dapat ding pansinin ng mga mamumuhunan ang lumalaking kahalagahan ng custodial service providers na may matibay na credit ratings at diversified na imprastraktura. Halimbawa, ang ClearBank at Revolut ay nagpo-posisyon ng kanilang sarili bilang pangunahing custodians para sa mga fintech na nagnanais sumunod sa diversification mandates ng FCA.

Dagdag pa rito, ang diin ng FCA sa resolution packs ay lumilikha ng isang niche para sa mga kumpanyang dalubhasa sa digital compliance management. Ang mga startup tulad ng RegCloud at ComplyCube ay bumubuo ng mga AI-driven na tool upang mapanatili at ma-update ang mga live na dokumentong ito, na tinitiyak na mabilis na maibabalik ng mga kumpanya ang pondo ng customer sa mga insolvency scenario.

Mga Oportunidad sa Pamumuhunan: Saan Ilalaan ang Kapital

RegTech at Compliance Infrastructure:

Ang mga kumpanyang nagbibigay ng scalable na solusyon para sa araw-araw na reconciliations, buwanang reporting, at resolution pack management ay pangunahing kandidato. Hanapin ang mga kumpanyang may umiiral na pakikipagsosyo sa mga pangunahing fintech o yaong nagpapalawak sa UK market.Custodial Banks na may Malalakas na Credit Profiles:

Ang diversification requirements ng FCA ay magtutulak sa mga fintech na ipamahagi ang safeguarded funds sa maraming custodians. Ang mga bangko na may mataas na credit ratings, tulad ng Barclays at HSBC, ay malamang na makinabang.Insurance at Guarantee Providers:

Pinapayagan ng mga panuntunan ang insurance-backed safeguards, ngunit sa ilalim lamang ng mahigpit na kondisyon. Ang mga insurer tulad ng Lloyd's of London at Allianz ay maaaring makakita ng pagtaas ng demand para sa mga polisiya na naaayon sa payout requirements ng FCA.Maliit hanggang Katamtamang Laking Fintech na Proactive sa Compliance:

Ang mas maliliit na kumpanya na maagang namumuhunan sa compliance infrastructure ay maaaring magkaroon ng first-mover advantage. Halimbawa, ang Monzo at Starling Bank ay nagsimula nang isama ang mga kinakailangan ng FCA 2026 sa kanilang operasyon, na nagpo-posisyon sa kanila para sa pangmatagalang paglago.

Mga Panganib at Estratehiya sa Pag-iwas

Habang ang mga panuntunan ng FCA ay nagdudulot ng mga oportunidad, nagdadala rin ito ng panganib para sa mga kumpanyang hindi handa sa compliance burden. Ang mas maliliit na fintech ay maaaring mahirapan sa gastos ng araw-araw na reconciliations at taunang audit, na maaaring magdulot ng konsolidasyon sa merkado. Dapat bigyang-priyoridad ng mga mamumuhunan ang mga kumpanyang may matibay na balance sheet at umiiral na compliance frameworks. Dagdag pa rito, bantayan ang mga enforcement actions ng FCA pagkatapos ng 2026 upang matukoy ang mga underperformers.

Konklusyon: Isang Regulatory-Driven na Punto ng Pagbabago

Ang 2026 safeguarding rules ng FCA ay hindi lamang mga hadlang sa regulasyon kundi mga katalista para sa inobasyon. Sa pamamagitan ng pag-uutos ng nakikita, mapapatunayan, at paulit-ulit na safeguarding practices, itinutulak ng FCA ang sektor ng fintech patungo sa modelo kung saan ang pagsunod ay isang competitive differentiator. Para sa mga mamumuhunan, nangangahulugan ito ng mga oportunidad sa RegTech, custodial services, at mga kumpanyang kayang mag-navigate sa bagong regulatory landscape nang may liksi.

Habang papalapit ang deadline sa Mayo 2026, ang mga maagang sumunod ay aani ng benepisyo ng mas maayos na audit, mas matibay na tiwala ng customer, at first-mover edge sa isang merkado na lalong tinutukoy ng operational resilience. Ang susi para sa mga mamumuhunan ay makipag-ugnayan sa mga kumpanyang itinuturing ang compliance hindi bilang gastos kundi bilang isang estratehikong asset.

Disclaimer: Ang nilalaman ng artikulong ito ay sumasalamin lamang sa opinyon ng author at hindi kumakatawan sa platform sa anumang kapasidad. Ang artikulong ito ay hindi nilayon na magsilbi bilang isang sanggunian para sa paggawa ng mga desisyon sa investment.

Baka magustuhan mo rin

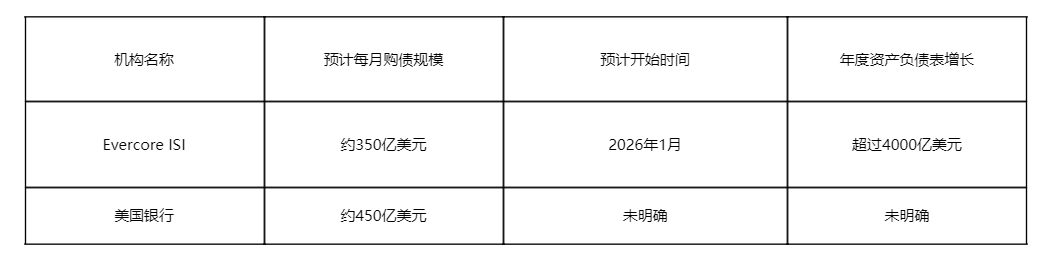

Nagbaba ng interest rate ang Federal Reserve gaya ng inaasahan, ano ang susunod?

![[Piniling Balita ng Bitpush Daily] Ang Federal Reserve ay nagbaba ng interest rate ng 25 basis points gaya ng inaasahan ng merkado; Ang Federal Reserve ay bibili ng $4 bilyon na U.S. Treasury bonds sa loob ng 30 araw; Ang Gemini ay nakakuha ng pahintulot mula sa CFTC na pumasok sa prediction market; Ang State Street Bank at Galaxy ay maglulunsad ng tokenized liquidity fund na SWEEP sa Solana noong 2026](https://img.bgstatic.com/multiLang/image/social/87a413b57fb2c702755e8bc5b4385a781765441081405.png)