Ang Ideolohikal na Hati at Impluwensiya ng Institusyon sa Bitcoin: Ang “Laban para sa Bitcoin” ni Saylor at ang mga Implikasyon Nito para sa Pangmatagalang Estratehiya ng Pamumuhunan

- Ang MicroStrategy ni Michael Saylor ay may hawak na 629,376 Bitcoin ($72B), na nagtutulak ng institusyonal na pag-aampon sa pamamagitan ng kanilang 42/42 Plan upang tiyakin ang Bitcoin bilang reserbang korporasyon pagsapit ng 2027. - Ang estratehiya ni Saylor na paggamit ng utang para mag-ipon ay nagbigay inspirasyon sa corporate holdings ng 961,700 Bitcoin ($110B), na ginawang normal ang crypto bilang pangunahing asset class. - Ang kanyang pro-institutional na pananaw ay nagpasimula ng mga debate tungkol sa decentralized na pagkakakilanlan ng Bitcoin, kung saan ang mga kritiko tulad ni Vitalik Buterin ay binibigyang-diin ang self-custody bilang sentro ng ethos ng crypto. - Regulatory framewo

Ang walang humpay na adbokasiya ni Michael Saylor para sa Bitcoin ay naglagay sa kanya bilang isang sentral na pigura sa institusyonalisasyon ng asset na ito. Noong Agosto 2025, ang kanyang kompanya na Strategy (dating MicroStrategy) ay may hawak na 629,376 Bitcoin—halos 3% ng kabuuang supply—na nagkakahalaga ng mahigit $72 billion, na nagpapalakas sa papel nito bilang isang corporate reserve asset [1]. Ang akumulasyong ito, bahagi ng 42/42 Plan—isang $84 billion na inisyatiba upang gawing pangunahing reserba ang Bitcoin pagsapit ng 2027—ay nagpasimula ng mas malawak na pagbabago. Sa kasalukuyan, ang mga pampublikong kompanya ay sama-samang may hawak ng mahigit 961,700 Bitcoin, na nagkakahalaga ng $110 billion, kung saan ang impluwensya ni Saylor ay nag-udyok sa mga kompanya tulad ng GameStop at Strive Asset Management na pumasok sa espasyo [1]. Ang kanyang estratehiya ay gumagamit ng convertible debt at equity offerings upang makabili ng Bitcoin sa mas mababang presyo tuwing may pagbagsak sa merkado, isang taktika na unti-unting tinatanggap ng mga institusyonal na manlalaro [5].

Gayunpaman, ang pananaw ni Saylor ay nagdulot ng malalim na ideolohikal na pagkakahati. Ang kanyang mga naunang pahayag na nagpapahiwatig na ang mga may hawak ng Bitcoin ay dapat magtiwala sa mga “too big to fail” na bangko kaysa sa self-custody ay nakatanggap ng matinding batikos mula sa mga crypto purists, kabilang na si Vitalik Buterin, co-founder ng Ethereum, na binigyang-diin ang self-custody bilang pundasyon ng desentralisadong ethos ng Bitcoin [1]. Bagaman binago ni Saylor ang kanyang paninindigan kalaunan, binibigyang-diin ng debate ang isang pangunahing tensyon: Maaari bang mapanatili ng Bitcoin ang desentralisadong pagkakakilanlan nito habang tinatanggap ng mga institusyon? Ang banggaang ito ay sumasalamin sa mas malawak na hindi pagkakaunawaan kung dapat bang manatili ang Bitcoin bilang isang self-sovereign na teknolohiya o umunlad bilang isang mainstream na investment vehicle [2].

Para sa mga pangmatagalang mamumuhunan, ang mga implikasyon ng pagkakahating ito ay maraming aspeto. Ang institusyonal na pagtanggap ay nag-normalisa sa Bitcoin bilang isang lehitimong asset class, kung saan 60% ng mga institusyonal na portfolio ay naglalaan ng 10% ng AUM sa Bitcoin o iba pang digital assets pagsapit ng Q3 2025 [1]. Ang regulatory clarity, tulad ng U.S. SAB 122 at ang EU’s MiCAR framework, ay higit pang nagbigay-lehitimo sa crypto, na nagbukas ng $28 billion na inflows sa pamamagitan ng spot Bitcoin ETFs tulad ng BlackRock’s IBIT at Fidelity’s FBTC [1]. Gayunpaman, nananatili ang mga panganib. Ang volatility ng presyo—na pinalala ng mga pangyayari tulad ng whale sell-off noong Agosto 2025, na nagdulot ng 2% pagbaba ng presyo—ay nagpapakita ng kahinaan ng liquidity [1]. Samantala, malaki ang banta ng concentration risks: ang limang pinakamalalaking may hawak ng Bitcoin ay kumokontrol ng 771,551 BTC, na nagbibigay-daan sa posibleng manipulasyon ng merkado sa pamamagitan ng koordinadong akumulasyon at distribusyon [3].

Ang mga strategic allocation models, tulad ng 60/30/10 core-satellite approach, ay naglalayong balansehin ang potensyal ng paglago ng Bitcoin at ang pag-iwas sa panganib. Ang modelong ito ay naglalaan ng 60% sa Bitcoin at Ethereum, 30% sa altcoins at tokenized real-world assets (RWAs), at 10% sa cash o stablecoins [1]. Ang ganitong uri ng diversification ay kritikal sa isang kapaligiran kung saan ang fixed supply ng Bitcoin na 21 million coins ay matindi ang kaibahan sa inflationary na katangian ng fiat currencies [2]. Ang prediksyon ni Saylor na malalampasan ng Bitcoin ang S&P 500 sa pangmatagalan ay nakasalalay sa kakulangan nito, cross-border utility, at papel bilang hedge laban sa macroeconomic instability [4].

Ang ideolohikal na tunggalian sa pagitan ng desentralisasyon at institusyonalisasyon ay may geopolitical na dimensyon din. Habang tinatanggap ng U.S. ang Bitcoin bilang isang strategic reserve asset, ang crypto ban ng China ay nagtulak ng inobasyon sa decentralized finance (DeFi) at mga cross-border na solusyon [3]. Ang pagkakaibang ito ay nagpapakita ng dual identity ng Bitcoin: isang decentralized store of value at isang kasangkapan para sa geopolitical influence. Para sa mga mamumuhunan, ang pag-navigate sa duality na ito ay nangangailangan ng pag-unawa sa parehong macroeconomic tailwinds (hal. AI-driven job market uncertainty, tumataas na deficits) at regulatory headwinds (hal. CFTC reclassification sa ilalim ng CLARITY Act) [1].

Sa konklusyon, ang “laban para sa Bitcoin” ni Saylor ay nagpadali ng institusyonal na pagtanggap ngunit nagpalala rin ng mga debate tungkol sa hinaharap ng asset. Kailangang timbangin ng mga pangmatagalang mamumuhunan ang mga benepisyo ng institusyonal-grade na imprastraktura laban sa mga panganib ng sentralisadong kontrol. Habang umuunlad ang papel ng Bitcoin sa pandaigdigang pananalapi, ang kakayahan nitong balansehin ang mga puwersang ito ang magtatakda kung mananatili itong rebolusyonaryong teknolohiya o magiging isa na lamang spekulatibong asset.

Source:

[1] Bitcoin's Institutional Adoption: Saylor's Strategy and the Future of Corporate Treasuries

[2] Saylor's Bitcoin Custody Debacle Highlights Growing Divide

[3] Who Controls Bitcoin Now? A 2025 Deep Dive into Whales, ETFs, Regulation, and Sentiment

[4] Michael Saylor Predicts Bitcoin Will Continue to Outpace SP 500

Disclaimer: Ang nilalaman ng artikulong ito ay sumasalamin lamang sa opinyon ng author at hindi kumakatawan sa platform sa anumang kapasidad. Ang artikulong ito ay hindi nilayon na magsilbi bilang isang sanggunian para sa paggawa ng mga desisyon sa investment.

Baka magustuhan mo rin

$RAVE TGE countdown: Kapag ang pagsasayaw ay naging isang on-chain na aktibidad sa ekonomiya, tunay nang darating ang sandali ng Web3 na paglabas sa mainstream

Ang RaveDAO ay mabilis na nagiging isang open cultural ecosystem na pinapagana ng entertainment, na nagsisilbing pangunahing imprastraktura upang tunay na maisakatuparan at maipalaganap ang Web3.

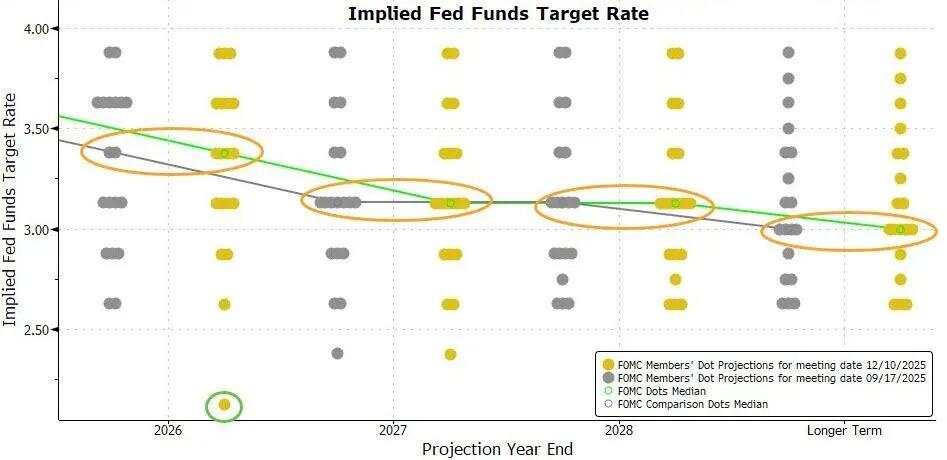

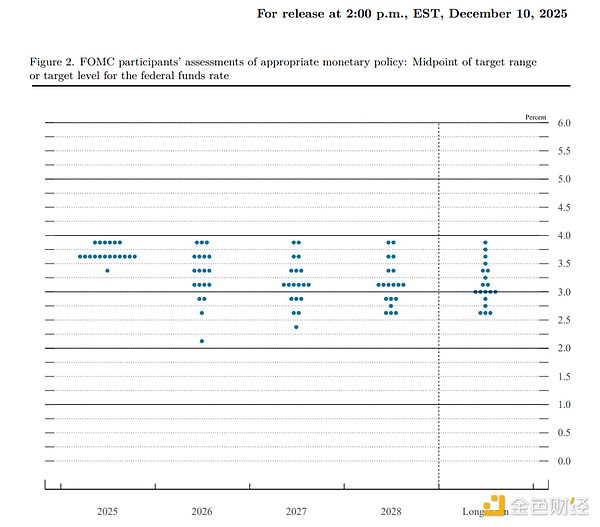

Hindi ganoon ka-"hawkish" na "hawkish rate cut", "hindi QE" na pagpapalawak ng balance sheet at pagbili ng bonds

Ang Federal Reserve ay nagbawas muli ng 25 basis points sa interest rate gaya ng inaasahan, at inaasahan pa ring magkakaroon ng isang beses na rate cut sa susunod na taon. Inilunsad din nila ang RMP upang bumili ng short-term bonds na nagkakahalaga ng 40 billions.

Makásaysayang Pangangalap ng Pondo: Real Finance Nakahikayat ng $29 Million Upang Baguhin ang RWAs