Gabi ng "Pagbubunyag" ng Non-Farm Payroll: Paano Magpapasimula ng Susunod na Bagyong Crypto ang Isang Pagwawasto ng Datos?

Sinuri ng artikulo ang epekto ng paunang benchmark revision ng US non-farm employment sa ekonomiya at crypto market, na binibigyang-diin na maaaring ipakita ng rebisyon na na-overestimate ang employment data. Maaari itong makaapekto sa desisyon ng Federal Reserve hinggil sa interest rate cuts at sa liquidity ng crypto market. Ang buod ay nilikha ng Mars AI. Ang buod na ito ay binuo ng Mars AI model, at ang katumpakan at kabuuan ng nilalaman ay kasalukuyang nasa yugto ng iterative update.

Ngayong gabi, 22:00 (UTC+8) sa Eastern Eight Zone , ang atensyon ng pandaigdigang merkado ay nakatutok sa tila nakakabagot na datos na ilalabas ng US Bureau of Labor Statistics—ang paunang halaga ng 2025 Nonfarm Payroll Benchmark Revision. Ngunit, hindi ito isang ordinaryong buwanang ulat sa trabaho, kundi isang ultimate na “fact check” sa “mitolohiya” ng ekonomiya ng US nitong nakaraang taon. Kapag inaasahang aabot sa 800,000 na “excess” ang aalisin, bakit ang “debunking storm” na dulot ng estadistikang ito ay maaaring maging leverage para sa agresibong rate cut ng Federal Reserve at magdala ng malalaking alon sa crypto world?

Sa mundo ng cryptocurrency, sanay tayong subaybayan ang on-chain data, bigyang pansin ang mga teknikal na kwento, at suriin ang mga white paper ng proyekto. Ngunit minsan, ang nagdedesisyon ng direksyon ng merkado ay maaaring isang napaka-tradisyonal na economic indicator mula sa “Old World” (TradFi). Ang Nonfarm Benchmark Revision ngayong gabi ay isa sa mga “key player” na ito.

Hindi ito tulad ng buwanang nonfarm report na nagsasabi lang kung maganda o masama ang job market noong nakaraang buwan, kundi parang isang masusing auditor na tinitingnan muli ang datos ng buong nakaraang taon at nagsasabi sa atin: “Hey, maaaring mali ang pagkakaintindi natin noon.”

Ano ba talaga ang nire-revise? Hindi ito update, ito ay “correction”

Para maintindihan ang kahalagahan ng revision na ito, kailangan muna nating malaman kung ano ang nire-revise nito.

Ang buwanang nonfarm employment data (CES report) na nakikita natin ay isang “estimate.” Ito ay nakuha mula sa sample survey ng humigit-kumulang 119,000 na kumpanya, inuuna ang pagiging napapanahon kapalit ng kaunting accuracy. Para mapunan ang limitasyon ng sample, gumagamit din ang statistics department ng “Birth/Death Model” para tantiyahin ang pagbabago sa employment mula sa mga bagong tatag at nagsarang kumpanya.

Samantala, ang annual benchmark revision ay gumagamit ng mas awtorisado at mas komprehensibong datos—ang “Quarterly Census of Employment and Wages” (QCEW)—para i-calibrate ang mga numero. Sinasaklaw ng QCEW ang 95% ng mga trabaho sa buong US dahil ito ay direkta mula sa tax records ng state unemployment insurance, halos katumbas ng isang employment “census.”

Sa madaling salita, ang buwanang nonfarm ay parang mabilisang opinion poll, habang ang annual revision ay ang final tally ng boto.

Ang sentro ng pansin ngayong gabi ay ang malawakang prediksyon ng merkado na ang “final tally” na ito ay mas mababa kaysa sa naunang “opinion poll.” Ang inaasahang downward revision na aabot sa 800,000 ay nangangahulugan na sa nakaraang taon, maaaring hindi kasing lakas ng inaakala natin ang “employment engine” ng US economy, at maaaring may malaking “bubble.”

Bakit kailangan ng revision? Kapag ang “estimate” ay hindi na tugma sa realidad

Ang pangunahing dahilan ng ganitong kalaking deviation sa expectation ay malamang nasa “Birth/Death Model.”

Sa panahon ng economic stability, maayos ang takbo ng modelong ito. Ngunit sa post-pandemic era na may malalaking pagbabago sa economic structure, lalo na sa environment ng mataas na interest rate, biglang lumaki ang pressure sa maliliit na negosyo, at ang wave ng pagsasara ay maaaring lumampas sa saklaw ng model. Bawat pagkakamali ng model ay nagreresulta sa overestimated na employment report.

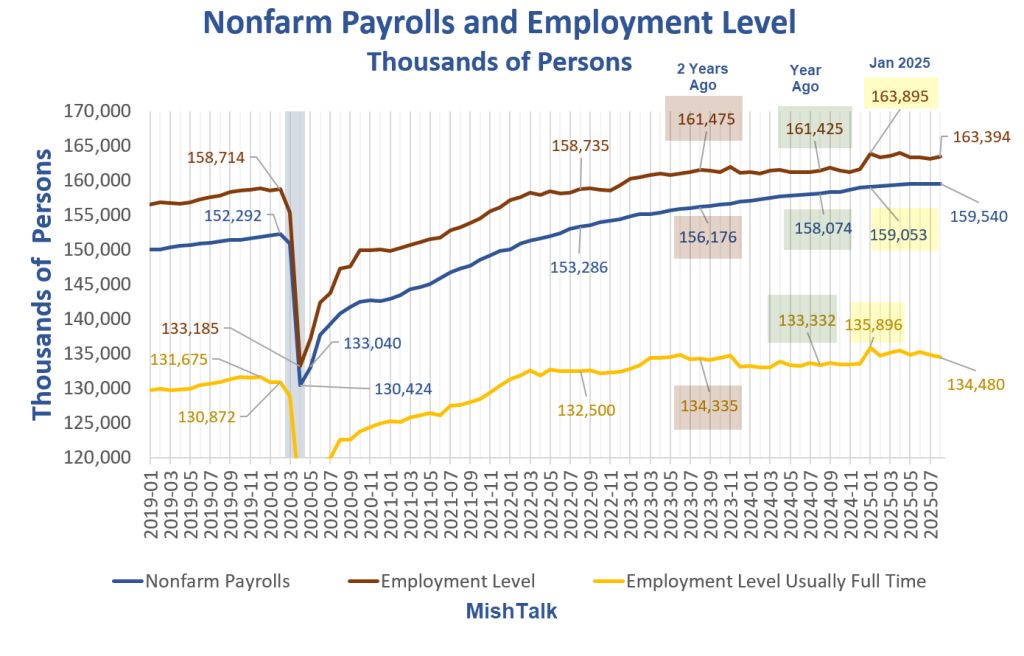

Sa katunayan, ang pagdududa sa overestimation ng employment data ay may basehan. Iba’t ibang statistical standards ay nagpapakita na ng magkasalungat na larawan. Una, sa “quality” ng employment, matagal nang lumalabas ang problema. Tulad ng makikita sa graph sa ibaba, ang “nonfarm employment” data (asul na linya) na sumisimbolo sa kabuuang employment growth ay patuloy na tumataas, ngunit ang “full-time employment level” (dilaw na linya) na mas nagpapakita ng kalusugan ng ekonomiya ay matagal nang hindi gumagalaw. Ang lumalaking agwat sa pagitan ng dalawang linya ay tinatawag na “scissors difference,” na nagpapahiwatig na karamihan sa mga bagong trabaho ay maaaring part-time o temporary, at hindi matibay ang pundasyon ng job market.

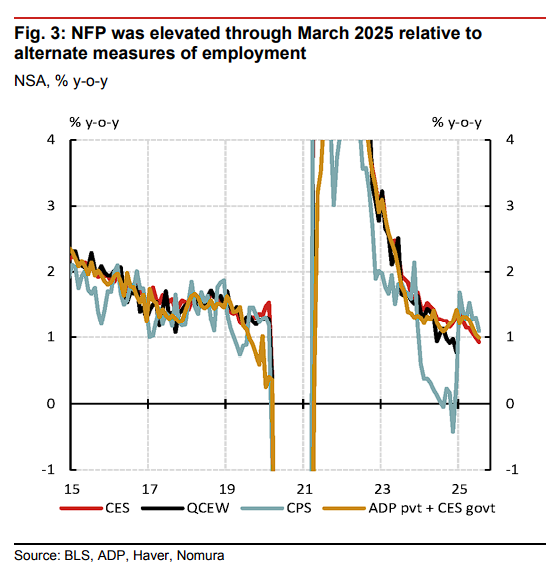

Pangalawa, sa statistical standard ng “quantity” ng employment, mas malinaw ang senyales ng overestimation. Ang graph sa ibaba ay direktang nagko-kompara ng year-on-year growth ng iba’t ibang employment data. Pansinin ang pulang linya (CES monthly nonfarm estimate) at ang itim na linya (QCEW census). Malinaw na makikita na mula 2023, ang pulang linya ay laging mas mataas kaysa sa itim na linya. Ang sistematikong paglihis na ito ang pangunahing basehan ng market prediction na magkakaroon ng malaking “correction” ngayon, na halos nagsasabing: ang mga “good news” na naririnig natin kada buwan ay maaaring may halong “impurities.”

Kapag pinagsama ang ebidensya ng pagbaba ng “quality” ng employment at overestimation ng “quantity,” maaaring lumitaw ang nakakagulat na katotohanan: Ang “strong job market” na naging basehan ng Federal Reserve para manatiling hawkish at nagbigay ng kumpiyansa sa merkado sa “soft landing” ay maaaring isang “mirage” na pinaganda lang ng statistical data.

Pagputok sa Merkado: Mula “Data Falsification” hanggang “Policy Shift”

Kung mapatunayan na “myth” lang ang job market, babagsak ang domino.

- “Crisis of faith” ng Federal Reserve: Sa nakaraang taon, halos sa bawat press conference ni Federal Reserve Chairman Powell, ang “strong labor market” ay laging core basis ng kanilang desisyon. Kapag napatunayang mali ito, buong policy framework ng Federal Reserve ay haharap sa legitimacy crisis. Ang mga desisyong ginawa nila base sa “overheated” employment data, mali na ba mula simula?

- Bukas ang pinto sa 50 basis points na rate cut: Ang mas mahina kaysa inaasahang job market ay nangangahulugan ng biglang pagtaas ng recession risk, habang ang wage spiral pressure sa inflation ay humina. Sa ganitong sitwasyon, maaaring hindi sapat ang 25 basis points na rate cut. Para maiwasan ang hard landing, ang mas matapang na hakbang—50 basis points na rate cut—ay mula sa isang radical na hula, magiging isang realistic option sa mesa.

- “Liquidity feast” ng crypto market: Ito ang pinaka-may kinalaman sa atin.

- Pag-agos ng macro liquidity: Anumang rate cut na lampas sa inaasahan, lalo na ang 50 basis points, ay malinaw na signal ng easing sa global market. Kapag bumukas ang floodgate ng dollar liquidity, bilang isa sa mga asset class na pinaka-sensitive sa liquidity, tiyak na makikinabang agad ang crypto market. Malinaw na ipinapakita ng history cycles na ang core fuel ng crypto bull market ay palaging macro liquidity.

- Lakas ng narrative: Ang market narrative ay lilipat mula sa “anti-inflation” patungong “anti-recession.” Sa environment ng tumitinding economic uncertainty, muling lalakas ang “digital gold” at value storage attribute ng bitcoin. Kapag naapektuhan ang purchasing power ng fiat dahil sa easing policy, ang paghahanap ng hard assets ay magiging consensus, at ang bitcoin ang isa sa pinaka-unique na hard assets ng panahong ito.

Pangwakas: Higpitan ang seatbelt, salubungin ang “moment of truth”

Ang data revision ngayong gabi, higit pa sa isang economic event, ay isang “moment of truth.” Pipilitin nitong muling suriin ng merkado ang nakaraan at muling presyuhan ang hinaharap.

Para sa crypto investors, hindi lang ito isa pang gabing kailangang magpuyat at magbantay ng chart. Kailangan nating maintindihan na ang kahulugan ng revision na ito ay higit pa sa mga numero. Isa itong susi na maaaring magbukas ng “Pandora’s box” ng Federal Reserve monetary policy, at sa huli ay magdedesisyon kung ang liquidity na papasok sa crypto world sa mga susunod na buwan o mas matagal pa ay magiging isang maliit na agos o isang napakalaking baha.

Maging mapanuri sa market reaction pagkatapos ilabas ang data, lalo na sa dollar index, US Treasury yields, at ang paggalaw ng risk assets. Siyempre, maghanda rin sa posibleng matinding volatility. Dahil kapag dumating ang “truth,” hindi kailanman kalmado ang merkado.

Disclaimer: Ang nilalaman ng artikulong ito ay sumasalamin lamang sa opinyon ng author at hindi kumakatawan sa platform sa anumang kapasidad. Ang artikulong ito ay hindi nilayon na magsilbi bilang isang sanggunian para sa paggawa ng mga desisyon sa investment.

Baka magustuhan mo rin