S&P nagbigay ng B- kay Strategy: "Lumang Sistema" na Hindi Magising

Itinakda ng S&P Global Ratings (Standard & Poor's Global Ratings) ang pinakabagong pangmatagalang credit rating ng Strategy Inc. (dating MicroStrategy) bilang B-, na may "stable" na outlook.

Sa unang tingin, ito ay isang "non-investment grade" na rating. Ngunit kung ilalagay sa konteksto ng pag-unlad ng crypto industry, ang resulta ay nagpapakita ng mas malalim na isyu: ang tradisyonal na modelo ng rating ay may malinaw na kakulangan sa pag-unawa at pagpapahalaga kapag humaharap sa mga bagong paradigm tulad ng "bitcoin treasury companies".

Malinaw na ang business model ng Strategy: patuloy na nagfa-fundraise sa pamamagitan ng pag-isyu ng stocks, convertible bonds, preferred shares, at iba pang bonds upang bumili ng bitcoin, na ngayon ay umabot na sa halos 640,000 na piraso.

Ibig sabihin, ang core logic ng kumpanya ay hindi umaasa sa kita mula sa software business, kundi nakatuon sa pagbuo ng isang bagong uri ng enterprise structure na ang sentro ay bitcoin assets at sinusuportahan ng kakayahan sa capital market fundraising. Ang tradisyonal na pamantayan para sa "operating companies" ay halos hindi na akma dito.

Gayunpaman, sa rating report ng S&P, ginamit pa rin ang lumang framework, na binigyang-diin ang mga sumusunod na panganib: labis na konsentrasyon ng asset sa bitcoin, single business structure, mahina ang capital strength pagkatapos ng risk adjustment, kakulangan sa dollar liquidity, at ang "currency mismatch" na ang lahat ng utang ay denominated sa US dollar ngunit ang asset ay pangunahing bitcoin.

Tradisyonal na Rating System: Hindi Palaging "Tama"

Sa nakaraan, ang mga credit rating agency tulad ng S&P ay hindi palaging eksakto sa panahon ng malalaking pagbabago sa pananalapi.

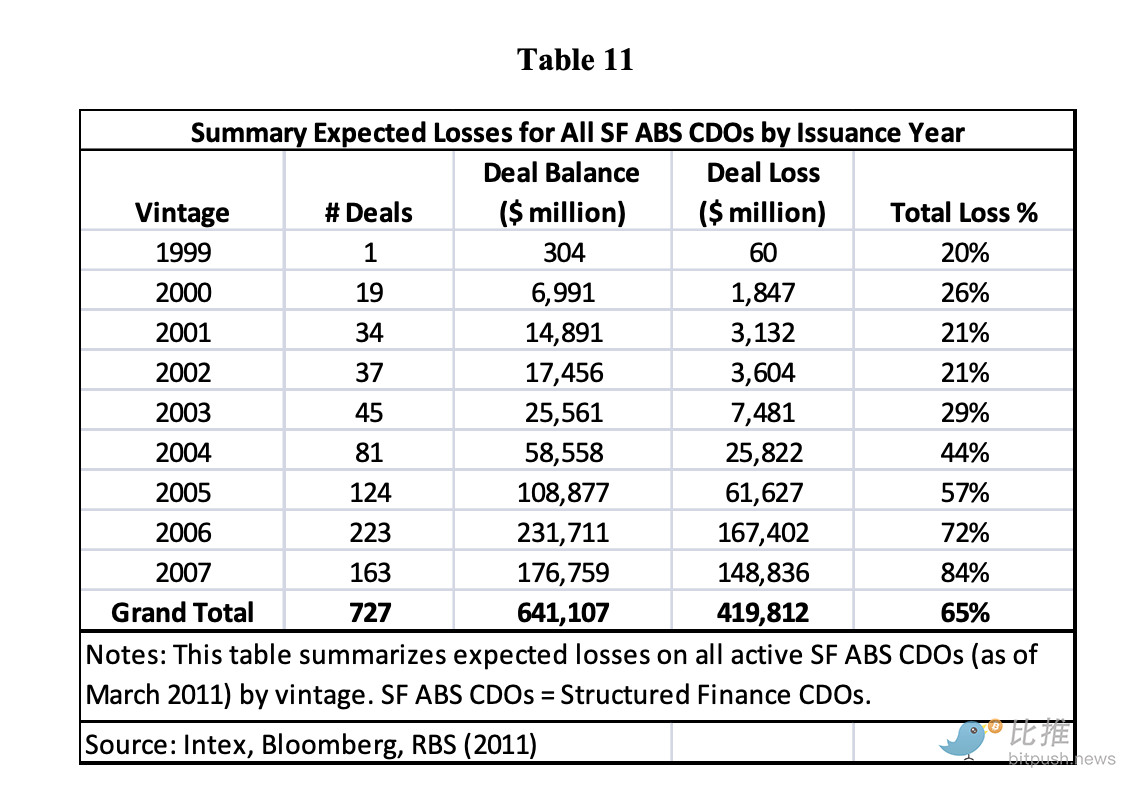

Noong kalagitnaan ng 2000s, ang mga structured financial products sa US (lalo na ang CDO na naka-base sa subprime mortgage) ay nakatanggap ng mataas na rating, marami pa nga ang nabigyan ng AAA label. Ayon sa mga pag-aaral, mula 2005-2007, naglabas ang US ng 727 "asset-backed CDO (SF ABS CDO)" na may kabuuang halaga na mga 64.1 billions USD, at nang bumagsak ang mga produktong ito, umabot sa 42 billions USD ang na-write off.

Ayon sa Wikipedia at iba pang sources: "Marami sa mga CDO na inilabas noong 2005-2007, matapos makakuha ng pinakamataas na rating, ay ibinaba sa junk status o nagkaroon ng principal loss bago mag-2010." Sa mga pangyayaring ito, ang mga higanteng institusyon tulad ng Lehman Brothers ay nalubog sa CDO at MBS assets, at nang bumagsak ang halaga ng mga ito at mawalan ng kontrol sa leverage, nauwi sa bankruptcy o acquisition.

Sa madaling salita: Ang mga rating agency noon ay "nakaintindi" ng mga structured products bilang A (o mas mataas pa), ngunit naging sentro ng krisis. Ipinapakita nito ang isang katotohanan—kapag nagbago ang merkado, madaling magkamali ang lumang modelo.

Bumalik sa Strategy, maaaring nakita ng tradisyonal na rating agency na: wala itong diversified income, maaaring maapektuhan ang liquidity ng bitcoin volatility, at dahil dollar-denominated ang utang at bitcoin-denominated ang asset, kapag bumagsak ang bitcoin, maaaring masira ang debt repayment chain. Ngunit kasabay nito, nakikita rin ng industriya ang isang katotohanan: ang modelo ng Strategy ay gumagana dahil ang capital market, global bitcoin liquidity, at institutional funds ay nagbibigay ng pundasyon dito. Hindi ito ganap na isinama ng tradisyonal na modelo.

Ang Hindi Magising na "Lumang Sistema"

Hindi lang S&P, marami ring kilalang tradisyonal na research institutions ang gumagamit ng lumang framework sa pagtingin sa crypto asset companies.

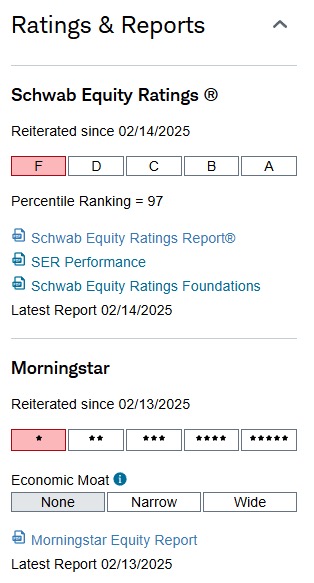

Halimbawa, ang Schwab Equity Ratings system ng Charles Schwab (A hanggang F rating, F ang pinakamababa), sa nakaraang 3-5 taon ay halos palaging binigyan ng F rating ang Coinbase (COIN) at MicroStrategy (MSTR).

Ano ang nangyari sa panahong ito?

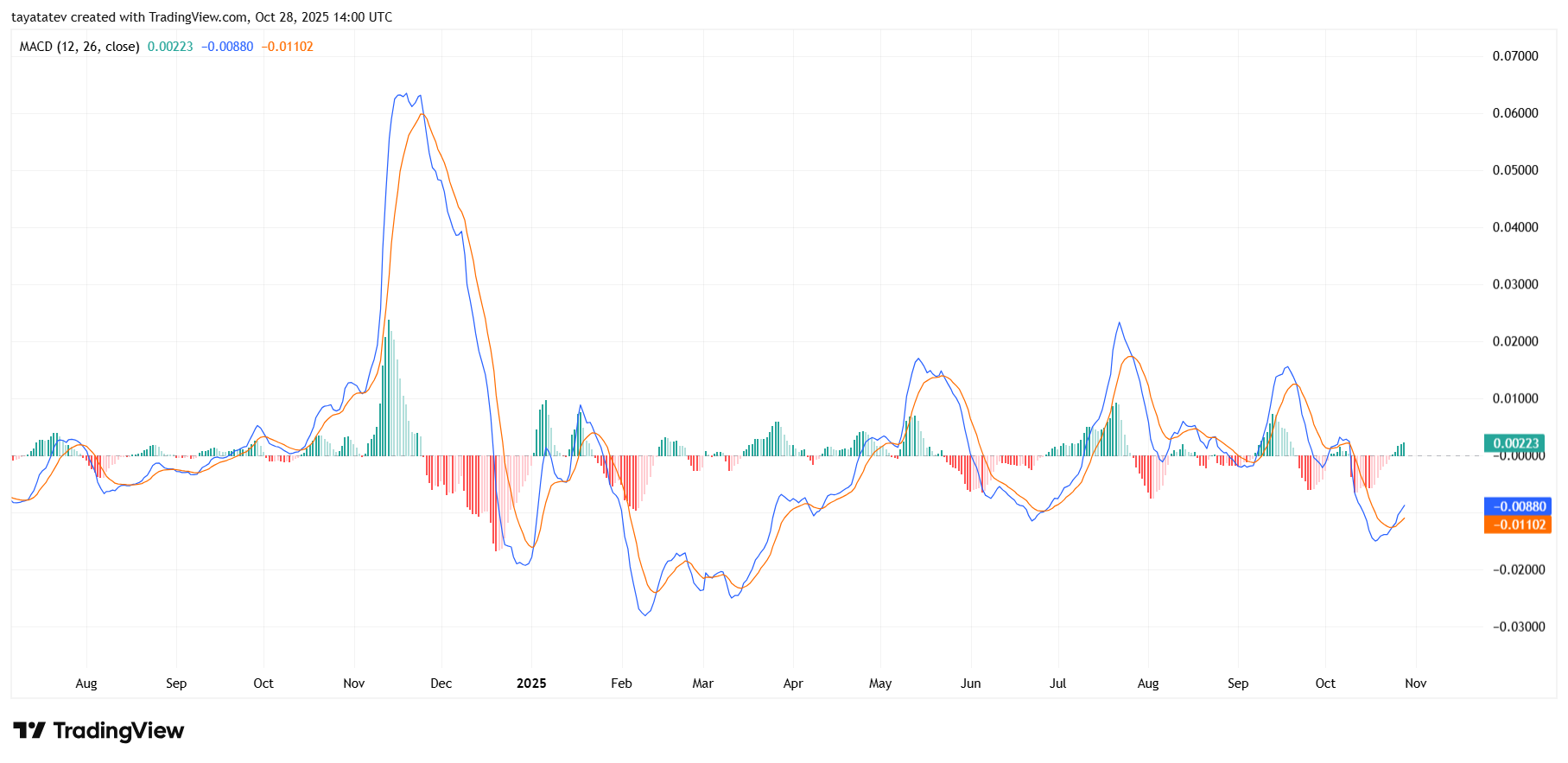

-

Ang COIN ay nag-multiple rally mula 2022 hanggang 2025, ngunit nanatiling F ang rating ng Schwab

-

Ang MSTR ay tumaas ng higit sa 1000% mula 2020, ngunit nanatiling F pa rin ang rating ng Schwab

-

Kahit na sa ilang quarters ay mas maganda ang aktuwal na performance ng MSTR kaysa sa inaasahan ng mga analyst, hindi pa rin binago ang rating

-

Hindi ito isang beses lang, kundi consistent na mababang rating sa loob ng maraming taon

Sa madaling salita:

Ang presyo ay nagbabago, ang merkado ay nagbabago, ang bitcoin narrative ay nagbabago, ngunit ang modelo ay hindi nagbabago.

Hindi "nagkamali" si Schwab—sinusunod lang nito ang sariling modeling logic at naniniwala na ang mga kumpanyang ito ay "hindi akma sa tradisyonal na profit logic".

Ganoon din, ang Moody’s at S&P ay matagal nang naglalagay ng credit rating ng Coinbase sa speculative range, at ang mga dahilan ay:

-

Mataas ang business volatility

-

Ang kita ay nakadepende sa market cycle

-

Kulang sa predictable cash flow

-

Sobrang concentrated ang risk exposure

Pamilyar ba ang tunog?

Iyan din ang parehong template ng logic na ginamit sa pagbibigay ng B- sa Strategy.

Buod

Hindi naman komplikado: ang ugat ng problema ay ginagamit pa rin nila ang lumang valuation model para sukatin ang bagong anyo ng asset.

Hindi ibig sabihin na hindi propesyonal ang mga tradisyonal na financial institutions, kundi mahigpit lang silang nakakapit sa sariling wika ng pag-iisip. Sa kanilang pananaw, ang isang dekalidad na asset ay dapat may predictable cash flow, ang isang healthy na negosyo ay dapat kayang mag-operate nang stable sa mababang volatility, at ang valuation ay dapat sumunod sa comparable company analysis o discounted cash flow model.

Ngunit ang mga bagong crypto treasury companies ay may ibang kwento. Ang kanilang core logic ay: "Hindi kami umaasa sa tradisyonal na operating cash flow para suportahan ang asset value, kundi gumagamit kami ng innovative asset structure para makakuha ng malakas na financing at market confidence." Hindi ito simpleng usapin ng tama o mali, kundi isang malalim na pagbabago ng paradigm.

Kaya, ang pagbibigay ng S&P ng B- rating sa Strategy ay hindi ang mahalaga. Ang tunay na simbolikong signal ay: ang bagong modelo na kinakatawan ng bitcoin treasury ay umabot na sa puntong hindi na kayang balewalain ng tradisyonal na rating system, at napipilitan na silang subukang "ipaliwanag" ito.

Ngunit dapat nating malinaw na maunawaan, ang "pagpapaliwanag" ay hindi katumbas ng "pag-unawa", ang "pag-unawa" ay hindi katumbas ng "pagtanggap", at ang "pagtanggap" ay hindi nangangahulugang isasama na ito sa mainstream framework. Ang pagbabago ng pananaw ng lumang sistema ay kasing bagal ng paggalaw ng glacier—darating din ito, ngunit hindi agad-agad.

At paulit-ulit na pinatutunayan ng kasaysayan, ang bagong market landscape ay madalas na nabubuo na habang ang lumang sistema ay "nasa pagitan ng paggising at pagkakatulog".

Ang pagsasama ng bitcoin sa corporate balance sheet ay naging isang established fact mula sa pagiging isang pioneering experiment. Kung makikilala, tatanggapin, o tunay na mauunawaan ito ng tradisyonal na mundo, ay usapin na lang ng panahon.

May-akda: Seed.eth

Disclaimer: Ang nilalaman ng artikulong ito ay sumasalamin lamang sa opinyon ng author at hindi kumakatawan sa platform sa anumang kapasidad. Ang artikulong ito ay hindi nilayon na magsilbi bilang isang sanggunian para sa paggawa ng mga desisyon sa investment.

Baka magustuhan mo rin

Inilunsad ng Circle ang Arc public testnet na may higit sa 100 institusyonal na kalahok kabilang ang BlackRock, Visa at Anthropic

Mabilisang Balita: Inilunsad na ng Circle ang pampublikong testnet para sa Arc, ang kanilang bukas na Layer 1 blockchain na layuning magdala ng mas maraming aktibidad pang-ekonomiya onchain. Higit sa 100 kumpanya mula sa larangan ng pananalapi, bayad, at teknolohiya — kabilang ang BlackRock, Visa, at AWS — ang nakikibahagi sa maagang pag-unlad ng network.

Ang higanteng Tokenization na Securitize ay magpupubliko sa pamamagitan ng $1.25 billion SPAC deal

Quick Take: Plano ng Securitize na maging public company sa pamamagitan ng isang SPAC deal na sinuportahan ng Cantor Fitzgerald na may pre-money equity valuation na $1.25 billion. Ang pinagsamang kumpanya, na magte-trade sa Nasdaq gamit ang ticker na SECZ, ay nagbabalak ding i-tokenize ang sarili nitong shares.

Dogecoin (DOGE) Bearish Flag Pattern Nagpapahiwatig ng Malaking Pagbagsak — Maaaring Bumagsak ang Presyo ng 71%