Hindi na ba "FOMO-ing" ang strategy? Ito ba ang dahilan ng pagbaba ng Bitcoin ngayon?

Bumaba ang bitcoin, ito ba ay dahil hindi na bumibili ang mga institusyon?

Original Article Title: Bakit biglang tumigil ang pinakamalalaking mamimili ng Bitcoin sa pag-iipon?

Original Article Author: Oluwapelumi Adejumo, Crypto Slate

Original Article Translation: Luffy, Foresight News

Sa halos buong 2025, tila hindi matitinag ang support level ng Bitcoin dahil sa hindi inaasahang alyansa ng Corporate Digital Asset Treasuries (DAT) at Exchange-Traded Funds (ETF), na sama-samang bumuo ng pundasyon ng suporta.

Bumili ang mga kumpanya ng Bitcoin sa pamamagitan ng pag-isyu ng stocks at convertible bonds, habang tahimik namang sinisipsip ng ETF inflows ang bagong supply. Magkasama nilang binuo ang matatag na pundasyon ng demand na tumulong sa Bitcoin na mapaglabanan ang presyon ng mas mahigpit na financial environment.

Ngayon, nagsisimula nang humina ang pundasyong ito.

Noong Nobyembre 3, nag-post si Charles Edwards, ang founder ng Capriole Investments, sa X platform na habang bumabagal ang institutional accumulation, nabawasan ang kanyang bullish outlook.

Kanyang binigyang-diin: "Sa unang pagkakataon sa loob ng 7 buwan, ang institutional net inflows ay bumaba sa ibaba ng daily mining supply, isang nakakabahalang pangyayari."

Bitcoin Institutional Buying Volume, Source: Capriole Investments

Bitcoin Institutional Buying Volume, Source: Capriole Investments

Ipinahayag ni Edwards na kahit na may ibang assets na mas mahusay ang performance kaysa Bitcoin, nananatiling mahalaga ang indicator na ito para sa kanyang optimismo.

Gayunpaman, sa kasalukuyan, humigit-kumulang 188 corporate treasuries ang may malalaking posisyon sa Bitcoin, at marami sa mga kumpanyang ito ay may business model na halos nakatuon lamang sa Bitcoin exposure.

Bumagal ang Pag-iipon ng Bitcoin Treasury

Walang kumpanyang mas mahusay na kumakatawan sa corporate Bitcoin trading kaysa sa bagong pangalan na "Strategy," na dating kilala bilang MicroStrategy.

Pinamumunuan ni Michael Saylor, ang software manufacturer na ito ay naging isang Bitcoin treasury company, na kasalukuyang may hawak na mahigit 674,000 bitcoins, na nagpapatibay sa posisyon nito bilang pinakamalaking single corporate holder sa mundo.

Gayunpaman, malaki ang ibinagal ng kanilang pagbili nitong mga nakaraang buwan.

Sa ikatlong quarter, tumaas lamang ng humigit-kumulang 43,000 coins ang Bitcoin holdings ng Strategy, ang pinakamababang quarterly purchase ngayong taon. Isinasaalang-alang na ang pagbili ng kumpanya ng Bitcoin sa panahong ito ay bumagsak sa ilang daang coins lamang, hindi na ito nakakagulat.

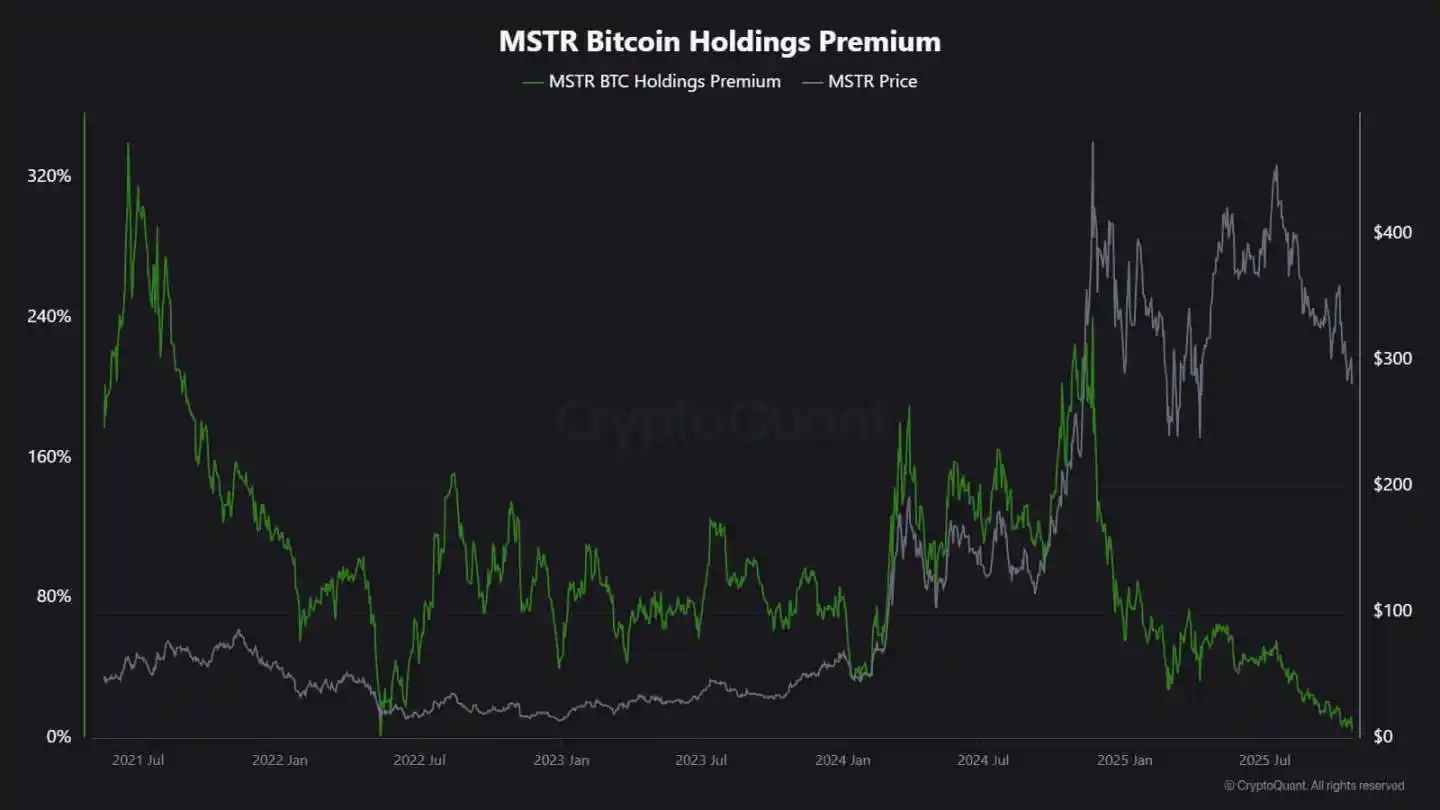

Ipinaliwanag ng CryptoQuant analyst na si J.A. Maarturn na ang pagbagal ng accumulation ay maaaring may kaugnayan sa pagbaba ng Net Asset Value (NAV) ng Strategy.

Kanyang sinabi na dati, nagbabayad ang mga investors ng mataas na "NAV premium" para sa bawat $1 ng Bitcoin sa balance sheet ng Strategy, na sa esensya ay nagbibigay-daan sa mga shareholders na makinabang sa pagtaas ng presyo ng Bitcoin sa pamamagitan ng leverage. Gayunpaman, malaki na ang ikinipot ng premium na ito mula kalagitnaan ng taon.

Habang lumiit ang valuation premium, ang pag-isyu ng bagong shares para bumili ng Bitcoin ay hindi na nagdadala ng malaking appreciation, at nabawasan na rin ang insentibo para sa corporate financing upang dagdagan ang holdings.

Itinuro ni Maarturn: "Tumaas ang kahirapan sa pagpopondo, at ang stock issuance premium ay bumaba mula 208% hanggang 4%."

Strategy Stock Premium, Source: CryptoQuant

Samantala, hindi lamang sa Strategy limitado ang malamig na trend ng accumulation.

Ang Tokyo-listed na kumpanya na Metaplanet ay dating sumunod sa modelo ng US pioneer na ito, ngunit matapos ang malaking pagbagsak ng stock price, ang kasalukuyang trading price ay mas mababa na kaysa market value ng Bitcoin holdings nito.

Bilang tugon, inaprubahan ng kumpanya ang stock repurchase plan at nagpakilala ng bagong funding guidance upang palawakin ang Bitcoin treasury nito. Ipinapakita ng hakbang na ito ang kumpiyansa ng kumpanya sa balance sheet nito, ngunit binibigyang-diin din na humihina na ang sigla ng mga investors para sa "crypto treasury" business model.

Sa katunayan, ang pagbagal ng pag-iipon ng Bitcoin treasury ay nagdulot ng ilang corporate mergers.

Noong nakaraang buwan, inanunsyo ng asset management firm na Strive ang pagkuha sa mas maliit na Bitcoin treasury company na Semler Scientific. Pagkatapos ng merger, ang mga kumpanyang ito ay magkakaroon ng halos 11,000 Bitcoins.

Ipinapakita ng mga kasong ito ang mga structural constraints sa halip na pagdududa sa paniniwala. Kapag ang stock o convertible bond issuance ay hindi na nagkakaroon ng market premium, natutuyo ang capital inflows, at natural na bumabagal ang corporate accumulation.

Kumusta ang ETF Flows?

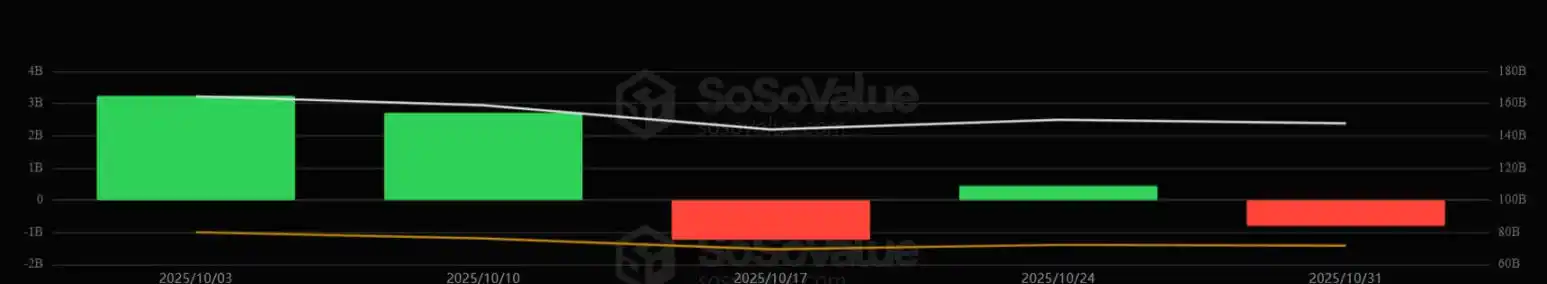

Matagal nang itinuturing na "New Supply Absorber," ang spot Bitcoin ETF ay nagpapakita rin ng kaparehong senyales ng kahinaan.

Sa halos buong 2025, pinangunahan ng mga financial investment tools na ito ang net demand, na may subscription volume na palaging mas mataas kaysa redemption volume, lalo na noong sumiklab ang Bitcoin sa all-time high nito.

Gayunpaman, pagsapit ng huling bahagi ng Oktubre, naging hindi na matatag ang kanilang fund flows. Dahil sa mga inaasahan sa interest rate, inayos ng mga portfolio managers ang kanilang mga posisyon, binawasan ng risk departments ang exposure, at ang ilang lingguhang fund flows ay naging negatibo. Ang volatility na ito ay nagmarka ng bagong yugto ng pag-uugali para sa Bitcoin ETFs.

Humigpit ang macro environment, unti-unting nawala ang pag-asa sa mabilis na rate cuts, at lumamig ang liquidity conditions. Gayunpaman, nananatiling malakas ang market demand para sa Bitcoin exposure ngunit lumipat na mula sa "steady inflows" patungo sa "pulsed inflows."

Malinaw na ipinapakita ng data ng SoSoValue ang pagbabagong ito. Sa unang dalawang linggo ng Oktubre, ang cryptocurrency asset investment products ay nakakuha ng halos $6 bilyon sa inflows; gayunpaman, pagsapit ng katapusan ng buwan, dahil sa redemptions na lumampas sa $20 bilyon, nabura ang ilan sa mga inflows.

Bitcoin ETF Weekly Fund Flows, Source: SoSoValue

Ipinapakita ng pattern na ito na ang Bitcoin ETFs ay naging tunay na two-way market. Maaari pa rin silang magbigay ng malalim na liquidity at institutional access channels ngunit hindi na lamang sila one-way accumulation tools.

Kapag nagbago ang macro signals, maaaring kasing bilis ng pagpasok ng ETF investors ang kanilang paglabas.

Epekto ng Merkado sa Bitcoin

Ang pagbabagong ito ay hindi nangangahulugan na tiyak na babagsak ang Bitcoin, ngunit nagpapahiwatig ito ng mas mataas na volatility. Habang humihina ang kakayahan ng mga kumpanya at ETF na sumipsip, ang price trajectory ng Bitcoin ay lalong maaapektuhan ng short-term traders at macro sentiment.

Naniniwala si Edwards na, sa ganitong sitwasyon, ang mga bagong catalysts—tulad ng monetary easing, regulatory clarity, o pagbabalik ng risk appetite sa stock market—ay maaaring muling magpasiklab ng institutional buying.

Gayunpaman, sa kasalukuyan, mas maingat ang mga marginal buyers, kaya't mas sensitibo ang price discovery sa global liquidity cycle.

Dalawang pangunahing aspeto ang pangunahing epekto:

Una, nababawasan na ang mga structural buy orders na dating nagsilbing suporta. Sa mga panahong kulang ang absorption, maaaring tumindi ang intraday volatility dahil kulang ang matatag na buyers na pipigil sa volatility. Ang halving noong Abril 2024 ay teknikal na nagbawas ng bagong supply, ngunit kung walang tuloy-tuloy na demand, hindi sapat ang scarcity para tiyakin ang pagtaas ng presyo.

Pangalawa, nagbabago ang correlated features ng Bitcoin. Habang lumalamig ang balance sheet accumulation, maaaring muling sumunod ang asset sa dynamics ng overall liquidity cycle. Ang mga panahon ng pagtaas ng real rates at malakas na dollar ay maaaring magdulot ng price pressure, habang sa maluwag na kondisyon ay maaari itong muling manguna sa risk-on rallies.

Sa esensya, muling pumapasok ang Bitcoin sa macro reflexivity phase, na kumikilos na parang high-beta risk asset kaysa digital gold.

Kasabay nito, hindi nito pinawawalang-bisa ang long-term narrative ng Bitcoin bilang isang scarce, programmable asset. Sa halip, ipinapakita nito ang lumalaking impluwensya ng institutional dynamics—ang mga entity na dating nagprotekta sa Bitcoin mula sa retail-driven volatility ay ngayon ay nagpapalapit sa ugnayan nito sa mas malawak na capital markets, na nagpapalakas ng mainstream portfolio allocation nito.

Susubukin ng mga darating na buwan kung mapapanatili ng Bitcoin ang store of value characteristics nito sa kawalan ng corporate at ETF automatic inflows.

Sa kasaysayan, madalas naipapakita ng Bitcoin ang adaptability. Kapag humina ang isang demand channel, may sumusulpot na bago—maging ito man ay mula sa sovereign reserves, fintech integration, o muling paglahok ng retail sa macro easing cycle.

Disclaimer: Ang nilalaman ng artikulong ito ay sumasalamin lamang sa opinyon ng author at hindi kumakatawan sa platform sa anumang kapasidad. Ang artikulong ito ay hindi nilayon na magsilbi bilang isang sanggunian para sa paggawa ng mga desisyon sa investment.

Baka magustuhan mo rin

Tumaas ng 34% ang Cipher Mining Stock Matapos ang $5.5B Amazon Cloud Infrastructure Deal

Chainlink at Chainalysis Nakipag-partner para Paunlarin ang Cross-Chain Compliance Automation

BitMine Pinalawak ang Ethereum Treasury sa 3.4 Milyong Token, na May Halagang $13.7 Billion

UBS at Chainlink Kumpletuhin ang Unang Live Tokenized Fund Transaction sa Mundo