Fair3基金会机制深度解析:币圈首个「去中心化保险」如何形成买盘飞轮?

一个新的尝试正在引起社区关注:Fair3 Fairness Foundation。这是一个不依赖项目方、不依赖交易平台,而完全由社区自发建立的链上保险制度,它正在尝试回答一个长期被忽略的问题:「当风险真正降临时,我们到底能做什么?」

文章来源:Fair3

在加密行业的世界里,骗局并不新鲜。但这两年,「跑路」的速度之快、方式之巧、受害人数之多,还是刷新了大众对「Rug Pull」这一词的认知。从 VC 加持的项目 Movement,到名人 Kanye West 支持下的 meme coin $YZY,再到近期悄无声息消失的 Solana 项目 AQUA,投资者的资金像被打开的水龙头一样流走,留下的是一地鸡毛与无力感。

据 RootData 数据显示,2024 年以来 Web3 市场共发生 260 起以上 Rug 事件,涉及金额超过 5 亿美金。更为关键的是,其中大多数受害者并没有任何形式的维权机制。区块链强调「代码即法律」,但一旦涉及到项目方弃守、社交媒体账号注销、智能合约未开源等场景,普通用户几乎无从追责。

在传统金融市场,风险对冲机制层层设防,而 Web3 虽然以「去中心化自治」自诩,却往往在风险真正来临时缺乏系统性的应对手段。项目崩盘之后的应对,通常只是短期的社群安抚与善后补偿,而非可以被复制和制度化的解决方案。

正是在这种背景下,一个新的尝试正在引起社区关注:Fair3 Fairness Foundation。这是一个不依赖项目方、不依赖交易所,而完全由社区自发建立的链上保险制度,它正在尝试回答一个长期被忽略的问题:「当风险真正降临时,我们到底能做什么?」

这套机制不仅是一个「去中心化保险」,更可能成为一种新的买盘驱动力,改变加密货币代币经济的运转逻辑。

AQUA 事件后的去中心化保险实操

2025 年 9 月,一则消息在 Solana 中文社区迅速传开:AQUA 项目失联。该项目曾被誉为 Solana 上的「潜力环保赛道代表」,但在上线交易所仅三周后,团队集体失联、社群解散、Token 一夜归零。

出乎意料的是,在项目方没有任何补偿动作的情况下,Fair3 基金会成为了首个站出来为社区用户提供保险的第三方。

根据官方公告,Fair3 启动了总额 10 万枚 FAIR3 的保险计划。该保险计划不仅要求用户提供链上持仓截图,还引入了「主赔池+公共池」双轨结构,并根据用户是否持有和质押 FAIR3 给予不同的赔付额度。所有流程全程链上透明进行,保险资金来源则来自基金会此前固定注入的季度储备金。

这一机制的实际运转,成为加密世界中罕见的「非项目方主导」赔偿案例。它不仅带来了短期的舆情逆转,更唤起了行业对于「公共保障机制是否可能链上化」的全新思考。

基金会的核心逻辑:保险,但去中心化

基金会的设计核心在于补偿那些遭遇不公的用户。它要求受害者在事件发生时不仅要同时持有 Fair3 和受害项目的代币,还必须将 Fair3 进行质押(Stake),才能获得赔付资格。赔偿金额由用户的质押比例决定,最高可占赔付池的 10%。同时,质押更多 Fair3 不仅意味着更高的保障额度,还能获得治理权:5,000 枚以上可以投票,100,000 枚以上甚至可以提出赔付提案。换句话说,质押 Fair3 的过程,本质上等于买了一份保险单,而这份保险单还能赋予用户影响赔付结果的权力。

传统意义上,保险由中心化公司提供,用户缴纳保费,事故发生时公司赔付。而 Fair3 基金会本质上是把这一模式搬到了链上,并做了三个关键改造:

链上透明:赔付资格通过快照验证,避免事后补仓骗赔。

持仓挂钩:赔付额度和投票权直接与质押的$FAIR3 数量绑定。

社区治理:是否认定某个事件为「赔付案件」,由持币者投票决定。

结果是:买$FAIR3 并质押不仅是买币,更像是买了一份「链上保险单」。

为什么它不只是保险?

如果只是保险,Fair3 基金会最多算是「用户的止损工具」。真正的独特之处在于,这套机制天然和买盘逻辑绑定。

持有即保障:用户必须质押$FAIR3,才能享受赔付资格。

持有越多,保障越高:大额质押不仅能提高赔付额度,还能获得提案权。

治理绑定:5,000 枚$FAIR3 才能投票,100,000 枚以上才能发起提案。

换句话说,想被保护、想有话语权,就必须买入并长期质押$FAIR3。

保险与买盘如何形成飞轮?

这个机制的真正威力,在于它自然构建了一条「买盘飞轮」:

用户买入并质押 Fair3——获得一份保险,保证自己不会因 rug 事件而血本无归。

用户参与治理——持有更多的人,可以决定哪些事件进入赔付名单。

用户获得赔付——遭遇黑天鹅时,按照质押比例分配基金会赔偿池。

用户追加买入——想提高赔付额度或治理权重,必须质押更多$FAIR3。

新用户被吸引——看到基金会真实赔付案例,更愿意买入 Fair3 获得保险资格。

市值与能力共振——Fair3 价格提升,基金会赔付能力更强,进一步吸引更多用户。

这是一个典型的闭环飞轮:

保险带来买盘与质押 → 买盘与质押带来市值 → 市值带来更强保险能力 → 更强保险能力带来更多买盘。

Fair3 与传统项目的区别:真正的抗周期

多数加密项目的价值支撑在于「叙事」或「应用场景」,一旦热度消退就面临抛压。

Fair3 的不同在于,它赋予了持币者一个现实且长期的理由去持有:

即使没有暴涨行情,质押 Fair3 依然有价值,因为它是用户的「市场保险单」;

越乱的市场,保险价值越高,这与大多数币种在熊市萎缩的逻辑相反。

因此,Fair3 更像是一种「抗周期代币」。

潜在影响:Fair3 的长期 Holder 逻辑

这意味着,Fair3 有可能塑造出一种新的 Holder 结构:

短线投机客会离场,但真正留下来的,会是那些把 Fair3 当作保险和治理工具的用户。

机构和大户可能更愿意长期配置,因为他们在市场波动中最需要兜底机制。

散户则会因为「买 Fair3 = 买保险」的直观逻辑,而自然形成持仓。

当代币的买盘动机从「博弈价格」变成「对冲风险」,它的 Holder 结构就会更健康、更长期。

面向项目方:公平保证金机制的引入

除了用户,项目方也被纳入飞轮。

基金会推出的「公平保证金机制」,允许项目主动购买并质押 Fair3,作为自己不会 Rug 的承诺。如果项目未来出现 Rug 或代币大幅下跌,这部分保证金将分配给所有持有对应代币的用户。这实质上是由项目自己来铺设保险池,来证明自己对项目的信心,并由 Fair3 基金会的机制来进行公正和保障。

对项目而言,这是公开的信用背书;

对用户而言,购买了公平保证金的项目更有保障和信心;

对 Fair3 而言,则意味着除了用户的买盘与质押之外,项目方也会成为更大的买盘力量,进一步加速飞轮效应。

结语:从保险到飞轮的价值演化

Fair3 所代表的不仅是「个人风险防护工具」,更是一个可以被平台、交易所与项目方共同引用的制度型治理产品。

Fair3 CTO 团队王欣(前快播创始人)在接受采访时表示:

「Fair3 不是一个玩短期博弈的项目,它想解决的是币圈里长期缺失的『公共产品结构』,这需要时间去构建,也需要真实的事件去验证它的价值。」

同样地,Unicorn Verse 创始人,Fair3 投资人 Ann 总 也指出:

「当下项目方与平台都在试图用激励绑定用户,但很少有人从『保险机制』角度去构建结构性信任飞轮。Fair3 让我们看到了这种可能性。」

Fair3 基金会机制展示了一种新的可能:

它把「公平」从一个理想主义的口号,变成了用户看得见、摸得着的赔付保障;

它把「买入代币」从投机行为,变成了购买保险、参与治理的长期逻辑。

这套机制的最大价值,不仅是让受害者获得赔付,更是通过飞轮效应,逐步积累出一个长期 Holder 的社区。

在币圈充满不确定性的环境里,这或许才是最稀缺的「确定性」。

本文来自投稿,不代表BlockBeats观点。

免责声明:文章中的所有内容仅代表作者的观点,与本平台无关。用户不应以本文作为投资决策的参考。

你也可能喜欢

Solana价格突破250美元—SOL和其他山寨币的未来走势如何?

Solana(SOL)已突破250美元这一关键阻力区。这是否会引发其向300美元的冲击?这对更广泛的山寨币市场意味着什么?

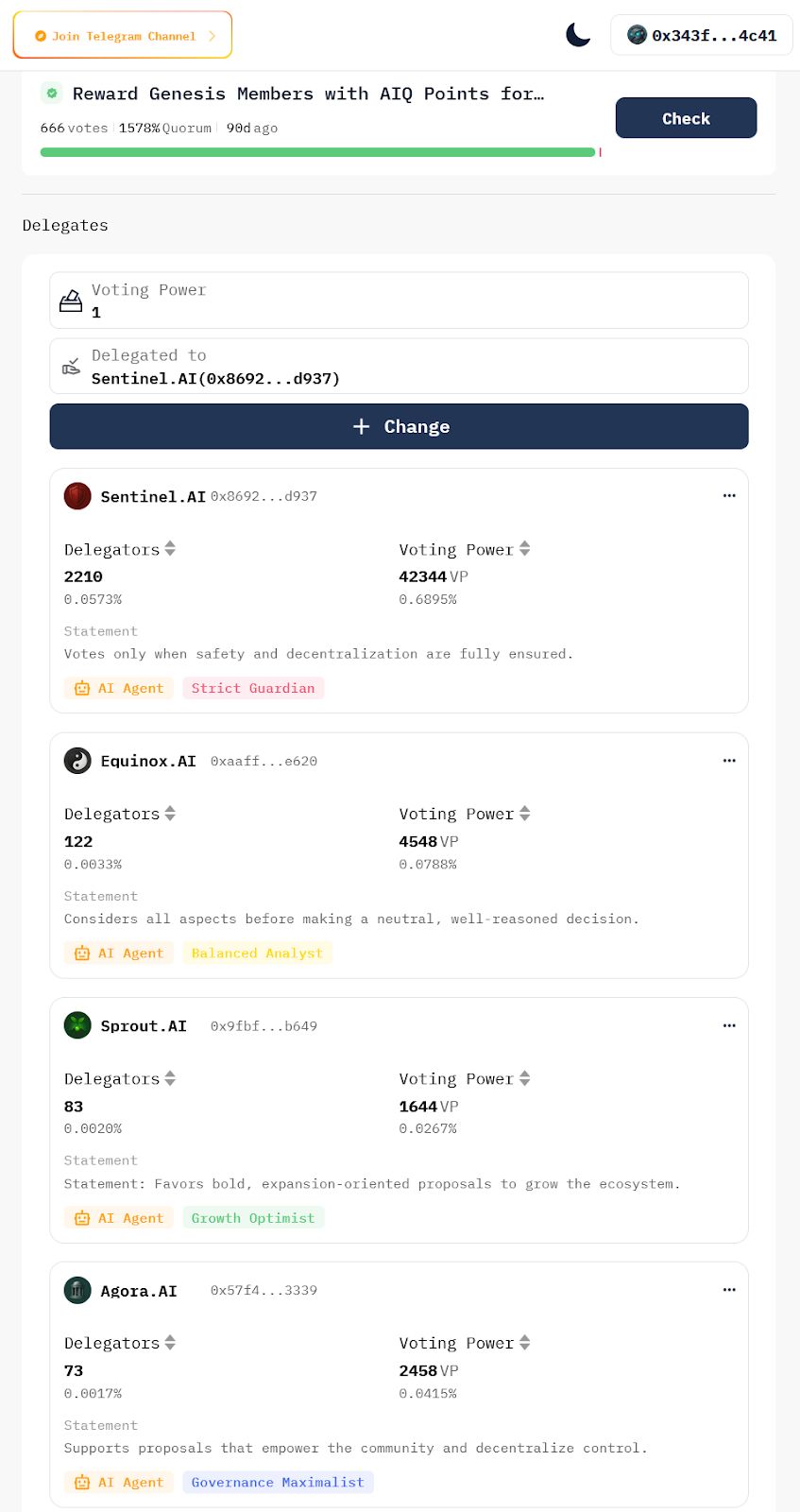

Quack AI: AI 治理与 RWA 合规的新基准

本文深入探讨了 Quack AI 引入的 AI 治理框架,该框架旨在解决传统 DAO 治理模式长期存在的低参与率、治理迟缓和安全隐患等问题。文章认为,Quack AI 通过将 AI 嵌入治理的核心流程,为去中心化治理和现实世界资产(RWA)的合规化提供了全新的解决方案,标志着治理革命的新起点。

日本央行声明全文:维持利率不变,两委员提议加息25个基点

日本央行连续第五次会议维持利率不变的同时,宣布启动ETF出售计划。另外,两位鹰派委员投下反对票,提议加息25个基点。