黄金巨资正集体出逃?下一站是…

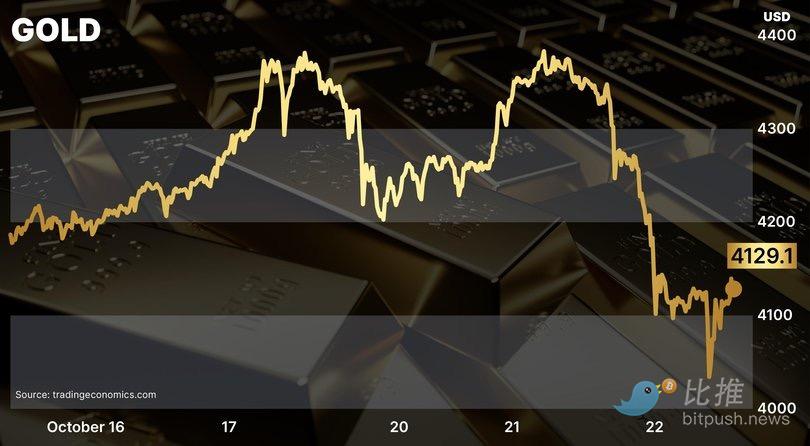

黄金 “疯牛”突然上演了一场“高台跳水”。

过去24小时内,在冲破4300美元历史高点后,金价急转直下,24小时内暴跌超6%,市值蒸发2.1万亿美元—-这个数字,比当时整个加密货币市场的总市值还要高出一半。据TradingView数据,这一跌幅也创下自 2020 年以来最大单日降幅。

过去几个月,黄金上涨主要受到三大力量驱动:

-

央行购金潮 —— 根据世界黄金协会(WGC)数据,2025 年上半年各国央行净购金量达 483 吨,同比增长 26%。

-

地缘避险需求 —— 中东紧张局势、美国赤字扩张,使黄金被视为“安全锚”。

-

美元疲软预期 —— 美联储的降息预期一度压低实际利率,推高金价。

然而,当价格过快突破市场心理区间后,流动性风险显现。部分大型基金选择获利了结,而散户与机构需求差异拉大,形成典型的“拥挤交易”——人人看多时,便是调整的序幕。

值得注意的是,黄金的下跌并未引发系统性恐慌。期货市场数据显示,COMEX 黄金未平仓合约仅下降 4%,ETF 持仓也保持稳定,显示机构投资者将其视为短期波动而非趋势逆转。

然而,部分投机资金已开始转向更具弹性的资产类别——其中, 比特币 成为主要承接方。

比特币受益?

比特币意外成为黄金波动的受益者。当金价高位回落之际,BTC从108,200美元低点强势反弹至113,800美元,日内涨幅约5%,市值重回2.1万亿美元。这一表现与小幅回升的美股形成呼应,标普500指数上涨超1%,显示市场风险偏好正在回暖。

在黄金、原油双双回调,纳斯达克横盘的背景下,比特币的稳健走势被市场解读为“资金轮动的前兆”。

数据印证了这一趋势。The Block数据显示,自8月中旬以来,BTC/黄金比值从37降至25,创下2025年4月以来新低。过去两个月间,比特币下跌12%,而黄金却大涨30%。如今这一格局正在转变:随着黄金显露触顶迹象,市场开始重新审视数字稀缺资产的吸引力。

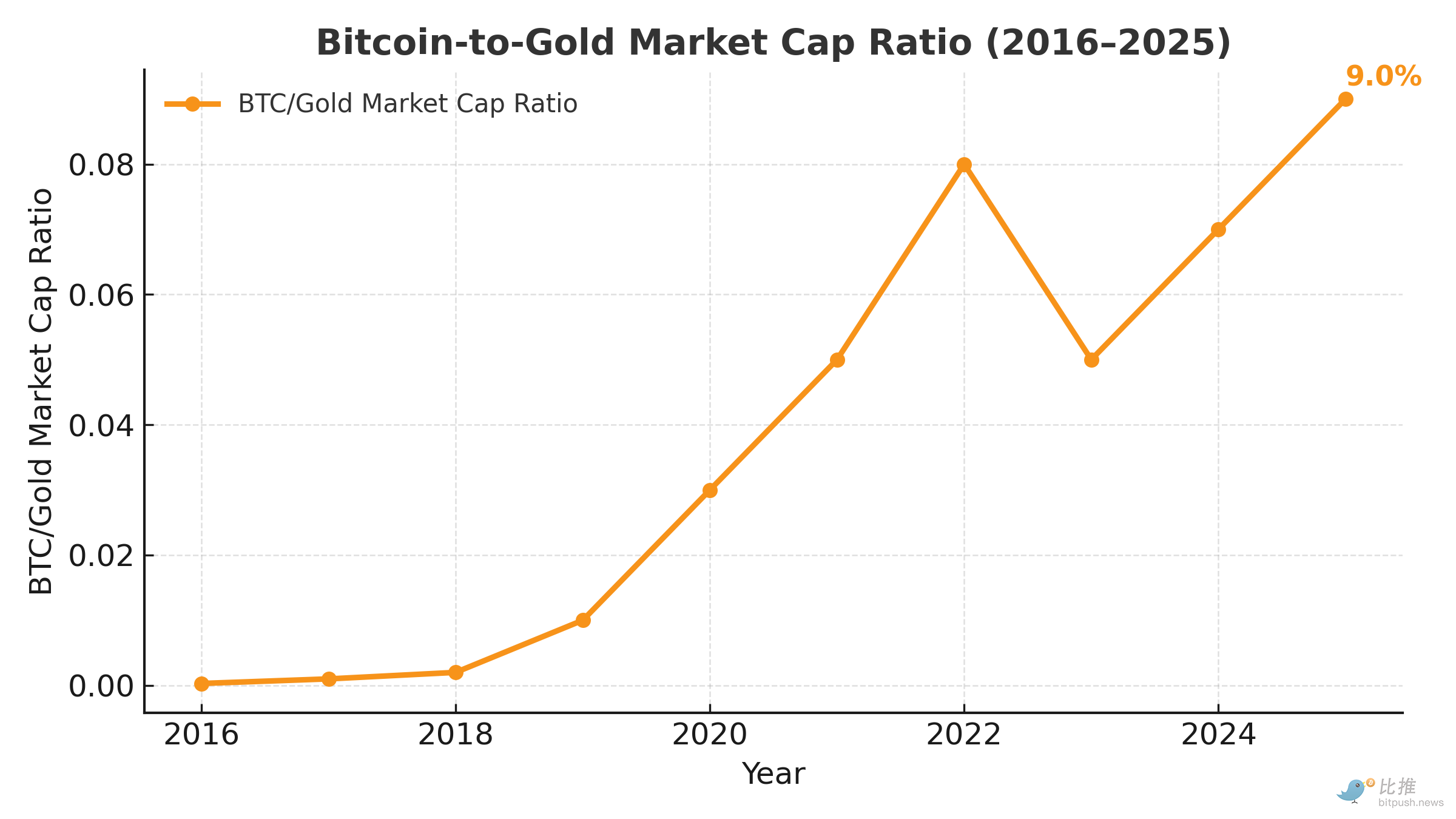

从更宏观的视角看,比特币在传统金融体系中仍是一个“轻量级选手”。尽管市值已达2.1万亿美元,但这仅为黄金市值的1/14,在全球金融资产中的占比不足2%。正是这种巨大的“市值差距”,被机构视为未来的增长空间。

从更宏观的视角看,比特币在传统金融体系中仍是一个“轻量级选手”。尽管市值已达2.1万亿美元,但这仅为黄金市值的1/14,在全球金融资产中的占比不足2%。正是这种巨大的“市值差距”,被机构视为未来的增长空间。

Bitwise在最新报告中测算,只需黄金投资组合中3%-4%的资金转向比特币,就足以推动BTC价格翻倍至16万-20万美元区间。具体来看,30万亿美元黄金市值中,哪怕只有1%(约3000亿美元)重新配置,也能为比特币带来超过15%的市值增长。

市场数据表明,这种“微量再平衡”已在悄然进行:

-

期货市场上,芝商所比特币持仓较8月增长22%,机构持仓占比攀升至71%

-

ETF渠道,贝莱德的IBIT基金本月净流入18.5亿美元,实现连续七周净申购

-

期权市场的偏度指标从-8%收窄至-2%,显示市场恐慌情绪明显缓解

这些迹象共同描绘出一个新趋势:比特币正在逐渐摆脱高波动投机资产的标签,向着投资组合中“非相关性配置”的角色稳步演进。

Bitcoin vs. Traditional Finance Market Cap Ratios(主要资产市值对比)

| 黄金(Gold) | ≈ $30 万亿 | 约 16 % of 全球财富 | 传统“硬通货”基准 |

| 全球股票(Equities) | ≈ $110 万亿 | 约 60 % | 含主要指数及ETF |

| 全球债券(Bonds) | ≈ $140 万亿 | 约 75 % | 含主权债与企业债 |

| 全球M2货币供应(Fiat M2) | ≈ $110 万亿 | — | “可被印制的流动性” |

| 比特币(BTC) | ≈ $2.1 万亿 | < 2 % of Gold | “数字稀缺资产” |

| 以太坊(ETH) | ≈ $4200 亿 | < 0.5 % | “智能合约层”代表 |

数据来源:TradingView、Bitwise、IMF World Economic Outlook 2025 估算。

资金轮动的逻辑

1. 宏观背景

IMF 最新数据显示,全球总债务在 2025 年上半年增加 14 万亿美元,达到 337 万亿美元,创历史新高。全球平均名义利率虽较 2023 年高点下降约 120bp,但仍显著高于疫情前水平。

在高债环境下,“不能被印制的资产” 重新受到关注。

黄金因历史信任成为避风港,而比特币则因“代码稀缺”成为新一代选择。

不同之处在于:黄金的流动性受限于物理形态——运输、保管、报关成本高;比特币则无国界、可分割、几分钟即可跨境转移,且成本低至几美元。

过去六个月中,黄金与比特币的走势呈现出明显“风险周期分化”:

-

当市场预期宽松(2024Q4 – 2025Q1),黄金因“实际利率走低”而走强;

-

当市场转向风险偏好(2025Q2 以后),比特币因“流动性偏好”而受益。

简而言之,黄金与比特币分别代表货币政策预期的不同阶段:

| 宽松初期 | 利率下降、通胀仍高 | 黄金 | 对冲实际利率下降 |

| 宽松中后期 | 流动性回升、风险偏好改善 | 比特币 | 流动性溢出与风险再定价 |

当前市场可能处于第二阶段的早期。CME FedWatch 显示,美联储10月降息25个基点的概率高达99.4%,流动性释放正为高贝塔资产创造上行条件。

2. 代际财富重分配

Cerulli Associates 预测,到 2045 年将有 84 万亿美元 财富从婴儿潮一代转移至千禧及 Z 世代。后者中,约 54% 已持有加密资产,而在 Boomer 群体中仅 8%。

这意味着未来 20 年内,资产偏好将系统性向数字资产倾斜。

尽管资金轮动的逻辑成立,但短期仍存在两项潜在风险:

-

波动率聚集:在 10 月初 BTC 年化波动率(30 日)降至 27% 的低位后,市场若出现快速再定价,可能引发短期回调。

-

政策变数:若美联储降息节奏放缓或地缘局势再度恶化,黄金可能重获避险买盘,打断资金迁移节奏。

中期来看,黄金与比特币的“替代关系”并非零和,而更可能呈互补格局:黄金作为央行储备资产稳定性更强,而比特币则在民间资本和高流动性市场中提供更高的贝塔系数与数字流动性。

小结

当前市场的变化,不是简单的“黄金跌、比特币涨”,而是资金正在重新布局。

黄金在利率和流动性周期的早期阶段,依然有它的价值。但随着数字资产逐渐被机构接受、流动性变好,一部分避险资金正从“实物黄金”转向“代码比特币”。

对普通投资者来说,可以关注这三点:

-

灵活配置:同时持有黄金和比特币,在不同阶段调整比例,降低整体波动;

-

把握波动机会:在比特币市场相对平静时,通过期权等工具布局未来可能的方向;

-

跟踪资金动向:关注比特币ETF的资金流入流出,以及大机构的链上地址变动,判断资金轮动的节奏。

在一个法币不断贬值、政策反复不定的时代,价值储存的竞争已从“看得见的金属”转向“看不见的代码”。总的来说,当前市场就是‘黄金老锚’和‘比特币新浪’共存的状态。短期谁更强,就看接下来的资金往哪边流得更猛。

作者:Bootly

免责声明:文章中的所有内容仅代表作者的观点,与本平台无关。用户不应以本文作为投资决策的参考。

你也可能喜欢

美股短线跳水,标普 500 指数跌超 1%

TGE时机如何成为加密项目成败的决定性因素?

中文Meme币如何从社区热潮演变为市场固定板块?

Hyperliquid 盘前合约已上线 MegaETH(MEGA)