Ang Strategy ay hindi na "baliw na namimili", ito ba ang dahilan ng pagbaba ng bitcoin sa pagkakataong ito?

Ang spot bitcoin ETF, na matagal nang itinuturing na isang "automatic absorber ng bagong supply," ay nagpapakita rin ngayon ng mga senyales ng kahinaan.

Orihinal na May-akda: Oluwapelumi Adejumo, Crypto Slate

Salin: Luffy, Foresight News

Sa karamihan ng 2025, tila matatag ang suporta ng Bitcoin dahil sa hindi inaasahang alyansa ng corporate digital asset treasury (DAT) at exchange-traded funds (ETF), na magkasamang bumubuo ng pundasyon ng suporta.

Bumibili ang mga kumpanya ng Bitcoin sa pamamagitan ng pag-isyu ng stocks at convertible bonds, habang tahimik namang sinisipsip ng ETF inflows ang bagong supply. Magkasama, bumubuo sila ng matibay na demand base, na tumutulong sa Bitcoin na labanan ang presyur ng paghigpit sa pananalapi.

Ngayon, nagsisimula nang lumuwag ang pundasyong ito.

Noong Nobyembre 3, nag-post si Charles Edwards, tagapagtatag ng Capriole Investments, sa X platform na humina ang kanyang bullish expectation kasabay ng pagbagal ng institutional accumulation.

Kanyang binanggit: "Sa unang pagkakataon sa loob ng 7 buwan, ang net institutional buying ay bumaba sa ilalim ng araw-araw na mining supply—hindi ito maganda."

Institutional buying ng Bitcoin, Source: Capriole Investments

Ayon kay Edwards, kahit na mas maganda ang performance ng ibang assets kaysa sa Bitcoin, nananatili pa rin itong pangunahing dahilan ng kanyang optimismo.

Ngunit sa kasalukuyan, may humigit-kumulang 188 corporate treasury na may malaking Bitcoin positions, marami sa kanila ay may simple lamang na business model bukod sa Bitcoin exposure.

Pagbagal ng Corporate Treasury Accumulation ng Bitcoin

Walang ibang kumpanya na mas sumisimbolo sa corporate Bitcoin trading kamakailan kundi ang MicroStrategy, na kamakailan ay nagpalit ng pangalan sa "Strategy".

Ang software manufacturer na pinamumunuan ni Michael Saylor ay naging isang Bitcoin treasury company, na kasalukuyang may hawak na mahigit 674,000 Bitcoin, at nananatiling pinakamalaking single corporate holder sa buong mundo.

Gayunpaman, malaki ang ibinagal ng kanilang pagbili nitong mga nakaraang buwan.

Sa ikatlong quarter, tumaas lamang ng humigit-kumulang 4,300 Bitcoin ang hawak ng Strategy, na siyang pinakamababang quarterly purchase ngayong taon. Isinasaalang-alang na bumaba sa ilang daang piraso lamang ang ilang pagbili ng Bitcoin ng kumpanya sa panahong ito, hindi na ito nakakagulat.

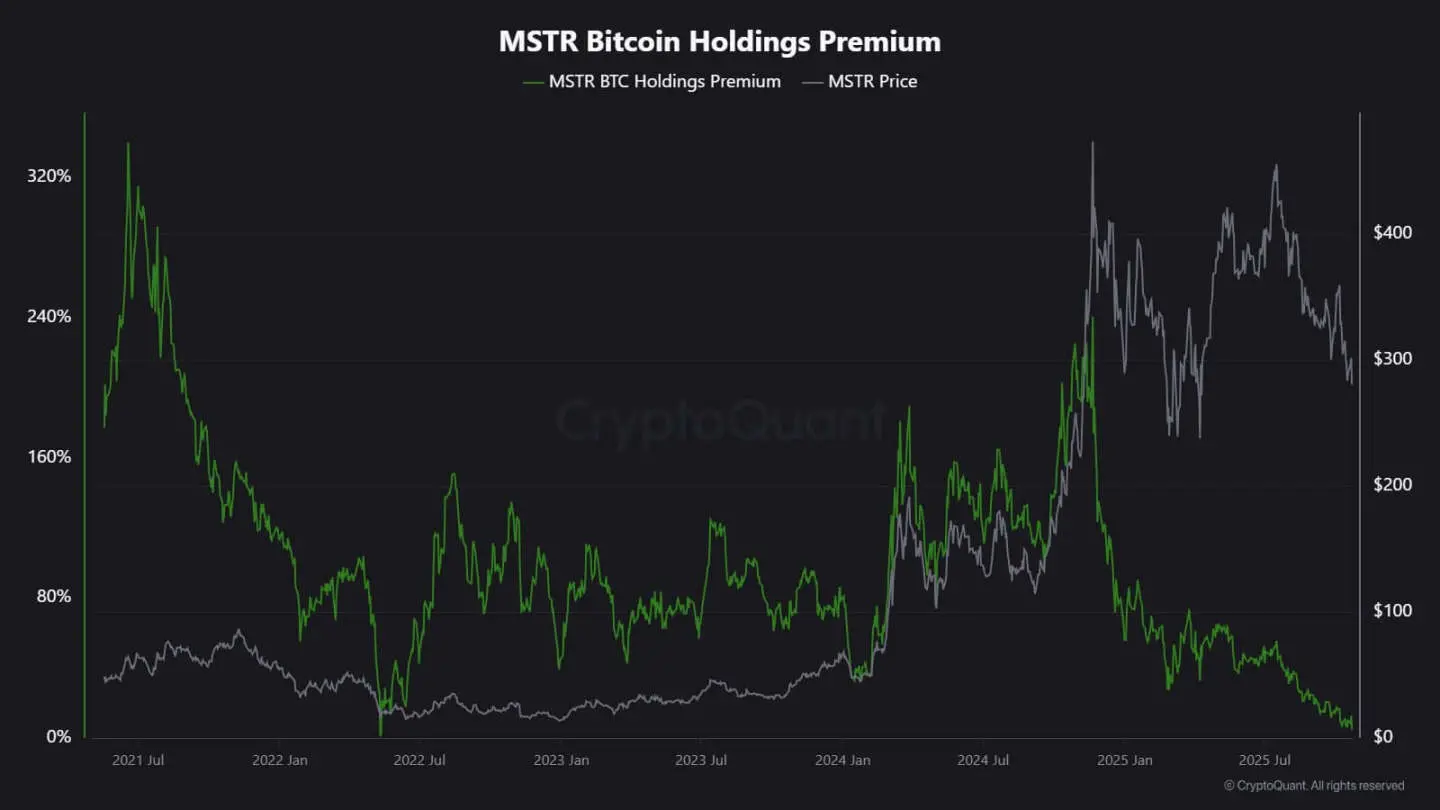

Pinaliwanag ng CryptoQuant analyst na si J.A. Maarturn na maaaring may kaugnayan ang pagbagal ng accumulation sa pagbaba ng net asset value (NAV) ng Strategy.

Ayon sa kanya, dati ay handang magbayad ang mga investor ng mataas na "NAV premium" para sa bawat $1 ng Bitcoin sa balance sheet ng Strategy, na sa katunayan ay nagpapahintulot sa mga shareholder na makinabang sa pagtaas ng Bitcoin sa pamamagitan ng leveraged exposure. Ngunit mula kalagitnaan ng taon, malaki na ang ibinaba ng premium na ito.

Matapos humina ang valuation bonus, hindi na nagdadala ng makabuluhang value-added ang pagbili ng Bitcoin sa pamamagitan ng pag-isyu ng bagong shares, kaya bumaba rin ang insentibo ng mga kumpanya na mag-accumulate gamit ang financing.

Binanggit ni Maarturn: "Mas mahirap na ang financing, at ang stock issuance premium ay bumaba mula 208% hanggang 4%."

Strategy stock premium, Source: CryptoQuant

Samantala, hindi lamang Strategy ang nakakaranas ng pagbagal ng accumulation.

Sinubukan ng Tokyo-listed na Metaplanet na tularan ang modelo ng American pioneer na ito, ngunit matapos bumagsak nang malaki ang presyo ng kanilang stock, kamakailan ay mas mababa na ang trading price nito kaysa sa market value ng kanilang Bitcoin holdings.

Bilang tugon, inaprubahan ng kumpanya ang stock buyback plan at naglunsad ng bagong financing guidelines upang palawakin ang kanilang Bitcoin treasury. Ipinapakita nito ang kumpiyansa ng kumpanya sa kanilang balance sheet, ngunit binibigyang-diin din nito na humihina na ang sigla ng mga investor sa "crypto treasury" business model.

Sa katunayan, ang pagbagal ng Bitcoin treasury accumulation ay nagdulot na ng ilang corporate mergers.

Noong nakaraang buwan, inihayag ng asset management company na Strive ang pag-acquire sa mas maliit na Bitcoin treasury company na Semler Scientific. Pagkatapos ng merger, magkakaroon ang mga kumpanyang ito ng halos 11,000 Bitcoin.

Ipinapakita ng mga kasong ito ang structural constraints, hindi ang pagkawala ng paniniwala. Kapag hindi na nakakakuha ng market premium ang stock o convertible bond issuance, natutuyo ang inflows at natural na bumabagal ang corporate accumulation.

Kumusta ang ETF Fund Flows?

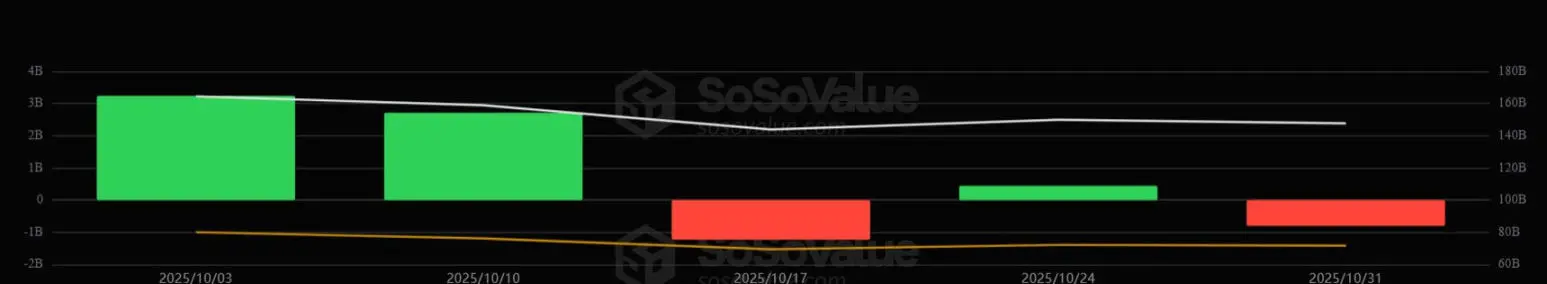

Matagal nang itinuturing na "automatic absorber ng bagong supply" ang spot Bitcoin ETF, ngunit nagpapakita na rin ito ng mga senyales ng paghina.

Sa karamihan ng 2025, pinangunahan ng mga financial investment tool na ito ang net demand, na may patuloy na mas mataas na subscription kaysa redemption, lalo na noong tumaas ang Bitcoin sa all-time high.

Ngunit pagsapit ng huling bahagi ng Oktubre, naging hindi na matatag ang fund flows. Dahil sa pagbabago ng rate expectations, nag-adjust ng positions ang portfolio managers, nagbawas ng exposure ang risk departments, at naging negative ang weekly fund flows sa ilang linggo. Ang volatility na ito ay tanda ng bagong behavioral phase para sa Bitcoin ETF.

Mas mahigpit na ang macro environment, at unti-unting nawawala ang pag-asa sa mabilis na rate cuts, kaya lumalamig ang liquidity conditions. Gayunpaman, nananatiling malakas ang demand para sa Bitcoin exposure, ngunit mula sa "steady inflows" ay naging "pulsed inflows" na ito.

Direktang ipinapakita ng data mula sa SoSoValue ang pagbabagong ito. Sa unang dalawang linggo ng Oktubre, nakakuha ng halos $6 na bilyon ang crypto asset investment products; ngunit pagsapit ng katapusan ng buwan, dahil sa redemption na umabot sa mahigit $2 na bilyon, nabura ang bahagi ng inflows.

Weekly fund flows ng Bitcoin ETF, Source: SoSoValue

Ipinapakita ng pattern na ito na naging tunay na two-way market na ang Bitcoin ETF. Nagbibigay pa rin ito ng malalim na liquidity at institutional access, ngunit hindi na ito one-way accumulation tool.

Kapag nagbago ang macro signals, maaaring kasing bilis ng pagpasok ang paglabas ng ETF investors.

Epekto sa Merkado ng Bitcoin

Hindi nangangahulugan ang pagbabagong ito na tiyak na babagsak ang Bitcoin, ngunit tiyak na tataas ang volatility. Habang humihina ang absorption capacity ng mga kumpanya at ETF, mas lalo nang maaapektuhan ng short-term traders at macro sentiment ang price action ng Bitcoin.

Ayon kay Edwards, sa ganitong sitwasyon, maaaring muling pasiklabin ng mga bagong catalyst—tulad ng monetary easing, regulatory clarity, o pagbabalik ng risk appetite sa stock market—ang institutional buying.

Ngunit sa ngayon, mas maingat ang marginal buyers, kaya mas sensitibo ang price discovery sa global liquidity cycle.

Dalawang pangunahing aspeto ang naapektuhan:

Una, humihina na ang structural buying na dating nagsilbing suporta. Sa mga panahong kulang ang absorption, maaaring lumala ang intraday volatility dahil kulang ang sapat na stable buyers para pigilan ang volatility. Noong April 2024, nabawasan ng mekanismo ang bagong supply dahil sa halving, ngunit kung walang tuloy-tuloy na demand, hindi sapat ang scarcity para tiyakin ang pagtaas ng presyo.

Pangalawa, nagbabago ang correlation characteristics ng Bitcoin. Habang humihina ang balance sheet accumulation, maaaring muling sumabay ang asset na ito sa liquidity cycle. Ang pagtaas ng real interest rates at paglakas ng dollar ay maaaring magdulot ng pressure sa presyo, habang ang easing environment ay maaaring magbalik ng Bitcoin bilang lider sa risk-on rally.

Sa esensya, muling pumapasok ang Bitcoin sa macro reflexive phase, na mas kahawig ng high beta risk asset kaysa digital gold.

Samantala, hindi nito pinapawalang-bisa ang long-term narrative ng Bitcoin bilang scarce at programmable asset. Sa halip, ipinapakita nito ang lumalaking impluwensya ng institutional dynamics—na dating nagprotekta sa Bitcoin mula sa retail-driven volatility, ngunit ngayon, ang mismong mekanismong nagdala sa Bitcoin sa mainstream portfolios ang nagpapalapit dito sa capital markets.

Sa mga susunod na buwan, masusubukan kung mapapanatili ng Bitcoin ang store-of-value attribute nito kahit wala ang automatic inflows mula sa corporate at ETF.

Kung susundan ang kasaysayan, kadalasang may kakayahang mag-adapt ang Bitcoin. Kapag bumagal ang isang demand channel, may lilitaw na bago—maaaring mula sa national reserves, fintech integration, o pagbabalik ng retail investors sa panahon ng macro easing cycle.

Orihinal na link

Disclaimer: Ang nilalaman ng artikulong ito ay sumasalamin lamang sa opinyon ng author at hindi kumakatawan sa platform sa anumang kapasidad. Ang artikulong ito ay hindi nilayon na magsilbi bilang isang sanggunian para sa paggawa ng mga desisyon sa investment.

Baka magustuhan mo rin

Isang dambuhalang hayop na may halagang 500 bilyong dolyar ang unti-unting lumilitaw

Ang valuation nito ay maihahambing sa OpenAI, mas mataas kaysa sa SpaceX at ByteDance, kaya't nagiging sentro ng atensyon ang Tether.

Pagsamahin ang prediction market at Tinder, bagong produkto ng Warden, maaari kang tumaya sa pamamagitan lamang ng pag-slide pakaliwa o pakanan?

Hindi kailangan ng chart analysis, macro research, o kahit na pag-input ng halaga ng pera.

Bakit kailangang magbukas ang gobyerno ng US para tumaas ang presyo ng Bitcoin?

Pumasok na sa ika-36 na araw ang government shutdown sa Estados Unidos, na nagdulot ng pagbagsak sa pandaigdigang pamilihang pinansyal. Dahil sa shutdown, hindi makalabas ang pondo mula sa Treasury General Account (TGA), na nag-aalis ng likwididad sa merkado at nagdudulot ng liquidity crisis. Tumaas ang interbank lending rates, at tumaas din ang default rates sa commercial real estate at auto loans, na nagpapalala ng systemic risk. Nahahati ang pananaw ng merkado tungkol sa hinaharap na direksyon: ang mga pessimists ay naniniwala na magpapatuloy ang liquidity shock, habang ang mga optimists ay inaasahan ang pagpapakawala ng likwididad matapos matapos ang shutdown. Buod na binuo ng Mars AI. Ang buod na ito ay ginawa ng Mars AI model, at ang katumpakan at kabuuan ng nilalaman ay patuloy pang ina-update.

Bumagsak ang Digital Asset Treasuries: Nawalang Kumpiyansa ang Nagpasimula ng Pagbenta sa Merkado

Nawala na ang market premium para sa DAT firms, kung saan ang mNAV ratios ay halos umabot na sa 1.0. Iniuugnay ng mga analyst ang kamakailang pagbagsak ng crypto market sa malawakang liquidation na isinagawa ng mga corporate treasury groups.