Кто выиграл от бума криптовалютных казначейских облигаций на 100 миллиардов долларов?

Джули Голденберг, Forbes

Рекордное количество публичных компаний теперь добавляют криптовалюты в свои балансы. По всей видимости, они делают это для диверсификации портфелей, защиты от инфляции и привлечения новых инвесторов; нераскрытые причины, конечно же, связаны с желанием руководства повысить стоимость акций. В последние месяцы одного лишь объявления о так называемой стратегии «крипто-казначейства» было достаточно, чтобы получить премию к цене акций компании.

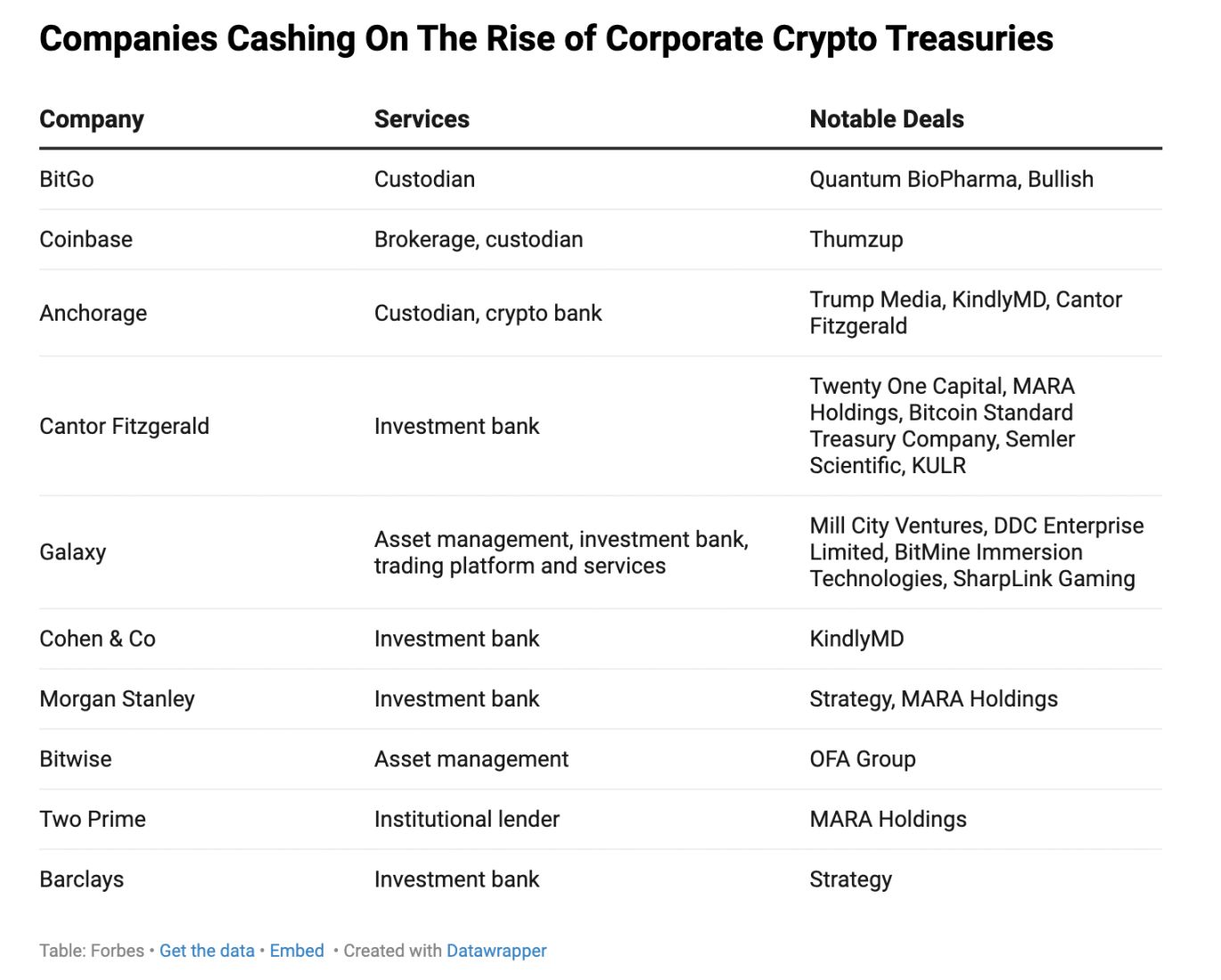

Однако в ходе этой последней «золотой лихорадки» настоящее богатство достается «поставщикам инструментов»: кастодианам, брокерам, управляющим активами и инвестиционным банкам, которые взимают комиссию с каждой сделки, перевода и хранения.

Натан Макколи, соучредитель и генеральный директор сан-францисской компании Anchorage Digital, заявил, что эта тенденция «достигла апогея» и «стала заразительной» за последние полгода. Криптовалютный банк уже заключил несколько сделок: взял на хранение биткоин-казначейство Trump Media Group на сумму 2 млрд долларов и активы на 760 млн долларов для Nakamoto Holdings, компании, ориентированной на биткоин, которая недавно объявила о слиянии с KindlyMD через специализированную компанию по приобретению (SPAC). KindlyMD, небольшая убыточная компания здравоохранения из Солт-Лейк-Сити, долгое время торговалась ниже 2 долларов до объявления о слиянии в мае. Теперь акции Nakamoto Holdings, дань уважения анонимному создателю биткоина Сатоши Накамото, котируются на Nasdaq (тикер: NAKA) с ценой акций 15 долларов и рыночной капитализацией 114 миллионов долларов.

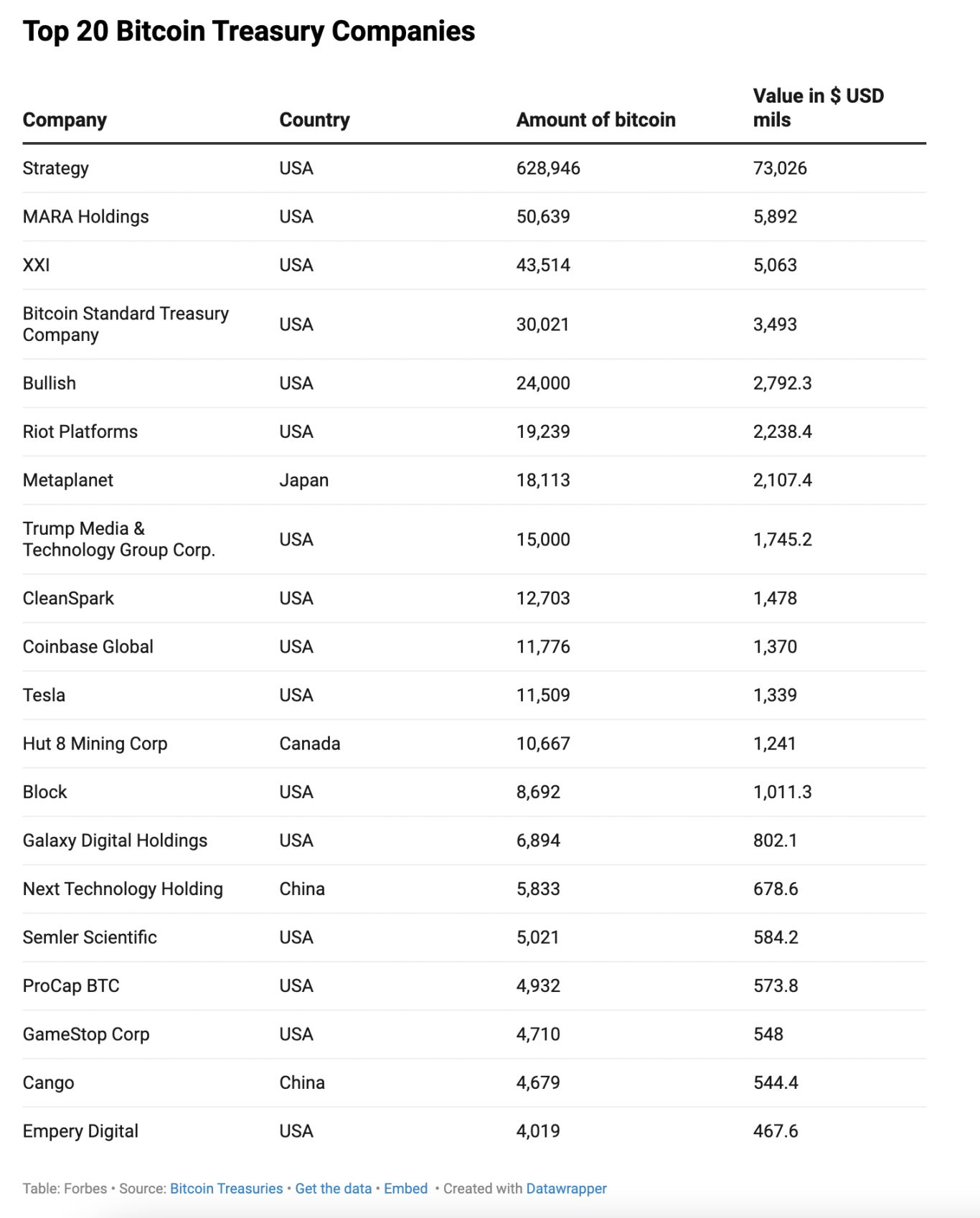

По данным BitcoinTreasuries.net, год назад горстка корпоративных покупателей в совокупности владела чуть более 416 000 биткоинов; сегодня по меньшей мере 152 публичные компании владеют более чем 950 000 биткоинов общей стоимостью более 110 миллиардов долларов. Бесспорным «китом» остаётся Strategy Inc., принадлежащая миллиардеру Майклу Сэйлору. Компания стала пионером в области корпоративной модели криптовалютного казначейства, используя инновационные методы финансирования, такие как конвертируемые облигации и бессрочные привилегированные акции с плавающей процентной ставкой. Strategy Inc., ранее известная как MicroStrategy, небольшая софтверная компания из Тайсонс-Корнер, штат Вирджиния, сейчас владеет биткоинами на сумму 73 миллиарда долларов, несмотря на рыночную капитализацию в 95 миллиардов долларов, что на 25% превышает её активы в криптовалюте.

Компании, следующие примеру Strategy, ориентируются не только на биткоин; они также инвестируют в широкий спектр криптоактивов, включая Ethereum и Solana. По данным консалтинговой компании Architect Partners из Пало-Альто, только в этом году компании привлекли более 98 миллиардов долларов для таких инвестиций; с июня ещё 139 компаний пообещали инвестировать 59 миллиардов долларов. Последний пример: World Liberty Financial, криптокомпания, контролируемая семьёй Трампа, недавно объявила о выделении 1,5 миллиарда долларов на собственный токен WLFI, не считая 2 миллиардов долларов, вложенных в биткоин, принадлежащих Trump Media Group.

Компании, получающие прибыль от роста корпоративных криптовалютных казначейских обязательств

Эллиот Чан из Architect Partners отметил, что, хотя общее влияние этой тенденции сложно оценить количественно, поскольку она все еще находится на ранней стадии, ее развитие уже «принесло значительный доход в виде комиссионных по всем направлениям».

Для многих традиционных инвестиционных банков и брокерско-дилерских компаний, включая Morgan Stanley, Barclays Capital, Moelis & Company и TD Securities, комиссии за андеррайтинг и другие сборы от выпуска привилегированных акций и конвертируемых облигаций стали прибыльным бизнесом.

Для многих традиционных инвестиционных банков и брокерско-дилерских компаний, включая Morgan Stanley, Barclays Capital, Moelis & Company и TD Securities, комиссии за андеррайтинг и другие сборы от выпуска привилегированных акций и конвертируемых облигаций стали прибыльным бизнесом.

Возьмём, к примеру, эмиссию компанией Strategy 8,5 млн привилегированных акций на сумму 722 млн долларов в марте. Morgan Stanley, наряду с примерно 12 другими организациями, выступил андеррайтерами и получил, по оценкам, 10 млн долларов комиссионных. MARA Holdings, компания по майнингу криптовалюты из Форт-Лодердейла, штат Флорида, в июле выпустила конвертируемые облигации на сумму 950 млн долларов. Эта сделка, вероятно, принесла Morgan Stanley и другим организациям прибыль в размере 10 млн долларов.

Ещё одной группой бенефициаров бума криптовалютных казначейств являются «квалифицированные кастодианы» — те, кто хранит цифровые активы своих клиентов. Например, BitGo, компания из Пало-Альто, имеющая долгую историю, в первой половине 2025 года превысила 100 миллиардов долларов, что стало возможным благодаря буму криптовалютного рынка и расширению корпоративных казначейств.

«[Корпоративное казначейство] — растущая часть нашего бизнеса. Полгода назад оно было незначительным, но теперь составляет значительную часть наших новых клиентов», — заявил Адам Спорн, руководитель отдела брокерских услуг и институциональных продаж в США в BitGo Prime. По его оценкам, только за последние несколько месяцев около двух десятков компаний, связанных с казначейством криптовалют, объявили о кастодиальных партнерствах с BitGo. Этот всплеск активности проложил путь к конфиденциальной подаче BitGo заявки на IPO в июле.

20 крупнейших компаний, занимающихся казначейством Bitcoin

Крупные кастодианы, такие как BitGo и Coinbase, взимают с институциональных клиентов комбинацию первоначальных комиссий, годовых комиссий и дополнительных сборов. Эти комиссии привязаны к услугам, предоставляемым по хранению криптоактивов, и помогают клиентам получать доход. Рави Доши, соруководитель отдела глобальных рынков FalconX, отметил, что наиболее распространённой моделью комиссий является годовая комиссия, размер которой зависит от размера активов, находящихся на хранении, и обычно составляет от 0,15% до 0,30%, хотя крупные клиенты могут договориться о снижении этой комиссии до 0,10%.

Хотя эти комиссии приносят кастодианам, управляющим десятками миллиардов биткоинов, сотни миллионов долларов дохода, маржа по кастодиальным операциям, как правило, невелика. Дэн Долев, старший финтех-аналитик Mizuho Securities, отмечает, что спрос на криптовалюты, генерируемый этими «агентами», также приносит дополнительную прибыль биржам и брокерам, таким как Coinbase, FalconX и Cumberland: покупка криптовалюты взвинчивает цены, привлекая новых инвесторов, что, в свою очередь, стимулирует торговлю токенами, создавая цикл.

Помимо торговли и кастодиального обслуживания, ещё одной прибыльной сферой являются такие услуги, как стейкинг, кредитование и наложение опционов. Стейкинг предполагает блокировку пользователями токенов для проверки транзакций в блокчейне и получения вознаграждений. Опционные стратегии корректируют структуру риска и доходности портфеля посредством финансовых деривативов, не меняя распределение базовых активов.

«Как только эти компании привлекут средства и внесут их в свои балансы, перед ними вскоре встанет вопрос: «Что дальше?»», — сказал Чун из Architect Partners. «Криптовалютные активы на сумму более 60 миллиардов долларов должны генерировать доход, и эти компании, зарегистрированные на бирже, не могут сделать это самостоятельно». Сидни Пауэлл, генеральный директор мельбурнской компании по криптокредитованию Maple Finance, отметил, что в настоящее время компании по-прежнему полагаются на рост стоимости базовых активов для получения дохода, но быстрое распространение тренда на криптовалютные казначейские облигации заставит компании дифференцироваться, находя стратегии получения прибыли или покупая биткоины за счёт недорогих средств.

Хуан Леон, старший инвестиционный стратег Bitwise, компании, занимающейся управлением криптоактивами и консультированием, отметил, что для создания конкурентного преимущества эти компании могут чаще обращаться к институциональным кредиторам, таким как Two Prime и Maple Finance, а также к управляющим активами, таким как Wave Digital Assets, Arca и Galaxy, которые обычно взимают от 25 до 50 базисных пунктов за услуги по управлению казначейскими активами. Ранее в этом месяце Galaxy сообщила о притоке $175 млн в свой бизнес по управлению казначейскими активами, отчасти благодаря предоставлению решений примерно 20 клиентам, держащим казначейские облигации в криптовалюте.

Тем временем Уолл-стрит подогревает ажиотаж. Воодушевленные более благоприятной политической обстановкой администрации Трампа и более чёткой нормативной базой, Capital Group, хедж-фонд D1 Capital Partners и инвестиционный банк Cantor Fitzgerald предоставили компаниям финансирование для накопления криптовалют.

Тем временем Уолл-стрит подогревает ажиотаж. Воодушевленные более благоприятной политической обстановкой администрации Трампа и более чёткой нормативной базой, Capital Group, хедж-фонд D1 Capital Partners и инвестиционный банк Cantor Fitzgerald предоставили компаниям финансирование для накопления криптовалют.

Хотя у криптовалют всё ещё есть свои скептики, бум крипто-казначейства только начинается. «Мы считаем, что в конечном итоге все компании станут так или иначе криптовалютными казначейскими компаниями», — сказал Леон, отметив, что мировые корпоративные денежные резервы в настоящее время составляют около 31 триллиона долларов. «Независимо от того, выделяют ли они 1%, 10% или 100% своего баланса на криптовалюты, у них всегда будут средства. Так что есть большой потенциал для роста».

Дисклеймер: содержание этой статьи отражает исключительно мнение автора и не представляет платформу в каком-либо качестве. Данная статья не должна являться ориентиром при принятии инвестиционных решений.

Вам также может понравиться

CandyBomb x ZBT: торгуйте фьючерсами и разделите 100,000 ZBT!

Отчет о состоянии Фонда защиты Bitget за сентябрь 2025 г.

Новые спотовые маржинальные торговые пары - YB/USDT

Эксклюзивные Mystery Box для группы держателей BGB — выиграйте случайные поощрения в токенах!